تله خرسی چیست و در چه مواقعی در بازارهای مالی شاهد به وجود آمدن این تله هستیم؟ البته اینکه ما عنوان این مقاله را به نوعی به تله خرسی در ارز دیجیتال نسبت داده ایم به این معنا نیست که این تله در سایر بازارهای مالی از جمله بازار فارکس و بازار بورس وجود ندارد. اما به جهت نوع رفتاری که در بازار ارز دیجیتال شاهد هستیم به وجود آمدن تله خرسی در آن بیشتر شایع بوده و معامله گران این بازار به دنبال استفاده از روش هایی برای برون رفت از این تله در معاملات خود هستند. بنابراین شما می توانید این مقاله را نیز به عنوان یکی از مقالات آموزش رایگان ارز دیجیتال مطالعه کرده و اطلاعات آن را به دانسته های خود درباره نحوه تحلیل و ترید در بازار ارز دیجیتال اضافه کنید.

لازم به توضیح است که با توجه به آمارهای منتشر شده مبنی بر زیانده بودن اکثر معامله گران در بازار ارز دیجیتال و بازار فارکس مطالعه چنین مقالاتی میتواند راهکاری مطمئن برای دور ماندن از چالشهای معامله گری در این بازارها باشد. وقتی همه معامله گران در حال اشتباه کردن هستند شما تنها با یک نکته ظریف می توانید خود را از یک اشتباه بزرگ دور نگه دارید و البته در جهت عکس وارد معامله شده و یک سود مناسب نیز از بازار به دست آورید. با هم ببینیم چگونه میتوانیم خود را از تله خرسی در فارکس و ارز دیجیتال دور نگه داریم و حتی در مواقع بروز این تله در بازار با آن ترید درست داشته باشیم.

نکات کلیدی مقاله:

- تله خرسی در تمام بازارهای مالی بین المللی و بازار بورس ایران وجود دارد و ممکن است در بازار فارکس بازار ارز دیجیتال شاهد به وجود آمدن آن باشید.

- تله خرسی الگویی است که در آن معامله گران به اشتباه ر این را دارند که روند قیمت به سمت نزول پیش میرود در حالی که قیمت خیلی سریع برگشته و روند صعودی در پیش میگیرد.

- نهنگ ها و سرمایه گذاران بزرگ بازار های مالی مانند فارکس و ارز دیجیتال از تله خرسی برای جمع کردن نقدینگی برای شروع یک روند صعودی قوی استفاده می نمایند.

- تمرکز بر روی روانشناسی و همچنین عجله نکردن برای ورود به معامله بهترین روش برای دور ماندن از انجام معاملات اشتباه در زمان وقوع تله خرسی در بازار است.

- با استفاده از واگرایی ها و الگوی کندل استیک می توانید اقدام به تشخیص تله خرسی در نمودار قیمت جفت ارزها و رمز ارزها در بازار کنید.

چرا تله خرسی

برای کسانی که تجربه خیلی زیادی در بازارهای مالی از جمله بازار فارکس ندارند لازم است و ابتدا یک نماد را تعریف نماییم. شاید با خود بپرسید که چرا از عبارت تله خرسی استفاده شده است. خرس در بازارهای مالی نماد نزول و کم شدن قیمت ها است و کسانی که به بازار خرسی اعتقاد دارند در واقع در ذهن خود بیشتر نزولی بودن بازار را می پندارند. خرس ها کسانی هستند که روند نزولی بازار را بیشتر به چشم خود میبینند و تمایل آنها به سمت نزول است.

وقتی قیمت یک ارز دیجیتال یا یک جفت ارز در حال نوسان است دو راه حل پیش روی خود خواهد داشت یا باید مسیر صعودی را در پیش بگیرد و یا بعد از اتمام محدوده نوسان خود باید روند نزولی را ادامه دهد. در چنین مواقعی کسانی که به هر طریقی و با هر استراتژی دید بازار صعودی را دارند با اصطلاح گاوها شناخته می شوند و کسانی که دیده بازار نزولی را دارند با اصطلاح خرسها مشخص میشوند. پس اگر در بازار فارکس یا بازار ارز دیجیتال فعال هستید و یکی شما را با لقب خرس یا گاو خطاب کرد خیلی ناراحت نشوید زیرا این اصطلاح ها اصطلاحات کاملاً مالی هستند که در مقاله اصطلاحات رایج ارز دیجیتال به بررسی آنها پرداختیم.

تله خرسی چیست؟

دقت داشته باشید که منظور ما از این تعریف به این معنا نیست که برخی ها با استفاده از استراتژی معاملاتی خود وارد معاملات فروش میشوند و برخی نیز وارد معاملات خرید. بلکه در حال صحبت کردن درباره نمادها و الگو هایی هستیم که در بازارهای مالی به صورت مکرر تکرار می شوند و معامله گران با استفاده از این نمادها و الگوها معاملات خود را پیش میبرند.

وقتی یک الگوی نزولی در بازارهای مالی رخ می دهد مسلما معامله گران نیز به دنبال انجام معاملات فروش می روند. بنابراین تله خرسی وقتی در بازار به وجود خواهد آمد که یک الگو و یا نمادی نشان از نزولی شدن روند قیمت بدهد که یک معامله گر به اشتباه با توجه به استراتژی خود دیدگاه نزولی درباره بازار داشته باشد.

البته شایان ذکر است که هر چند ماه از عبارت الگو برای معرفی تله خرسی استفاده کردیم اما در حقیقت تله خرسی یک الگو نیست و نوعی رفتار معامله گران است که باعث به وجود آمدن چنین شرایطی بر روی قیمت میشود. در حقیقت این تصور ذهنی معامله گران خرد است که باعث به وجود آمدن چنین الگوهایی در بازار شده و زمینه ساز انجام معاملات اشتباه برای آنها می شود.

تله خرسی در ارز دیجیتال چیست؟

فرض کنید که قیمت یک ارز دیجیتال رشد قابل توجهی روبرو شده و سود خوبی را به معامله گران و سرمایه گذاران خود داده است. بسیاری از افراد تازه وارد و معامله گرانی که به تازگی نمودار قیمت این ارز دیجیتال را مشاهده می نمایند با این دیدگاه همراه هستند که رمز ارز مورد نظر رشد خوبی داشته و نوبت به یک اصلاح قیمتی و افت قیمت در آن رسیده است. درست در همین شرایط یک کندل نزولی قدرتمند را در نمودار قیمت آن رمز ارز مشاهده میکنیم و این دسته از معامله گران با فرضیه قبلی که در ذهن داشتن نسبت به نزولی شدن قیمت مطمئن شده و وارد معاملات فروش در آن می شوند.

بلافاصله بعد از این اتفاق دوباره روند قیمت به سمت بالا باز می گردد و شاهد ادامه دار شدن روند صعودی در نمودار قیمت رمز ارز مورد نظر خواهیم بود. در چنین مواقعی در واقع تله خرسی در بازار ارز دیجیتال رخ داده و معامله گرانی که با مشاهده اولین نشانه وارد معاملات فروش شده اند احتمالاً باید با ضررهای قابل توجه بازار را ترک کنند.

البته تله خرسی ممکن است در یک روند نزولی و حتی در یک محدوده رنج نیز به وقوع بپیوندد. به عنوان مثال ممکن است قیمت یک ارز دیجیتال با افت قابل توجهی روبرو شده و در یک لحظه شاهد یک کندل نزولی قدرتمند و در آن باشیم که بسیاری از معامله گران تازه وارد را به سمت اخذ کردن معاملات فروش بیشتر در آن رمز ارز بکشاند در حالی که قیمت بلافاصله به روند صعودی بازگشته و در واقع افت به وجود آمده در نمودار یک تله خرسی در ارز دیجیتال بوده است.

همچنین بسیار پیش آمده که در یک روند رنج قیمت قبل از اینکه وارد روند صعودی شود ابتدای کندل نزولی قدرتمند به سمت پایین را نشان می دهد و همین موضوع باعث ورود بسیاری از معامله گران به معاملات فروش می شود اما بلافاصله شاهد برگشت قیمت و سودی شدن آن خواهیم بود که این موضوع نیز نشان از تله خرسی در بازار ارز دیجیتال و نمودار قیمت رمز ارز مورد نظر دارد.

البته لازم به توضیح است که بسیاری از افراد به وقوع پیوستن تله خرسی را تنها محدود به بازار فیوچرز ارز دیجیتال می دانند در حالی که امکان به وجود آمدن این الگو در بازار اسپات نیز بسیار وجود دارد. البته در بازار اسپات معمولاً معامله گران می توانند وارد معاملات فروش شود اما با این حال با مشاهده الگوی تله خرسی ممکن است معاملات سودآور که قبلاً باز کردهاند را ببندند و بقیه سود حاصل از روند صعودی را از دست بدهند.

با این حساب تله خرسی تنها منجر به باز کردن معاملات اشتباه نمی شود و الگویی برای بستن معاملات سودآور نیز است. اگر شما از روش های مناسب تکنیکال برای بستن معاملات سودآور خود استفاده نکنید ممکن است در تله خرسی گرفتار شده و بخش اعظمی از یک روند صعودی را از دست بدهید.

تله خرسی از دیدگاه تکنیکال چیست؟

فرض کنید که قیمت در ادامه یک روند صعودی به یک ناحیه مقاومتی برخورد کرده و احتمال ریزش قیمت وجود دارد. برای اینکه روند نزولی در چنین مواقعی حتمی شود بایستی فاکتورها و عوامل مختلفی در کنار هم قرار بگیرند. تا زمانی که ساختار روند صعودی کاملاً تغییر نکرده شما نمی توانید برای ورود به معاملات فروش اقدام کنید. در برخورد با یک سطح مقاومتی بسیاری از معامله گران با مشاهده اولین کندل نزولی قدرتمند بلافاصله وارد معاملات فروش میشوند. این کندل نزولی قدرتمند در واقع همان تله خرسی است و بعد از آن بلافاصله شاهد برگشت قیمت و ادامه روند صعودی بر روی نمودار خواهیم بود.

اتفاق مشابهی ممکن است در یک روند رنج و حتی در یک روند نزولی نیز رخ بدهد و معامله گران بر اساس رفتار هیجانی حاصل از ایجاد یک کندل نزولی وارد معاملات فروش شوند در حالی که قیمت در مسیر صعود به قله قرار بگیرد.

با این تعریف حالا می توانیم ۱ برداشت کاملاً دقیق از تله خرسی در ارز دیجیتال و سایر بازارهای مالی داشته باشیم.

همانطور که می دانید قیمت در بازار های مالی به صورت زیگزاگ حرکت می کند. وقتی ما در یک روند صعودی قرار داریم اصلاح روند صعودی با استفاده از نزول قیمت انجام می پذیرد و این نزول قیمت ها در واقع یک استراحت مختصر برای ادامه روند صعودی هستند. بسیاری از معامله گران در مواقعی که روند صعودی در حال استراحت است به معاملات خودش کرده و خیلی سریع از بازار خارج می شوند و یا با تصور اینکه روند بازار به سمت نزول تغییر کرده است وارد معاملات فروش می شوند. هر دو دسته این افراد در واقع در تله خرسی گرفتار شدهاند.

تله خرسی در فارکس و بورس

اشاره کردیم که تله خرسی تنها مربوط به بازار ارز دیجیتال نیست و در بازار فارکس و بورس نیز ممکن است شاهد به وجود آمدن چنین روندی بر روی نمودار قیمت یک جفت ارز و یا یک سهام باشید. البته شایان ذکر است که حتی تله خرسی محدود به همین سه بازار نیست و در هر بازار مالی که قیمت بر اساس عرضه و تقاضا در حال تغییر و نوسان است ممکن است شاهد بروز چنین اتفاقی باشید. البته به وجود آمدن تله خرسی در یک بازار مالی به شدت مرتبط با حجم نقدشوندگی بازار مورد نظر خواهد بود و هر چقدر میزان نقدشوندگی بازار مورد نظر کمتر باشد امکان به وقوع پیوستن چنین تله نیز در آن کمتر خواهد شد.

به عنوان مثال اگر مقاله آموزش سرمایه گذاری در مسکن و آموزش سرمایه گذاری در خودرو را مطالعه کرده باشید در این مقالات ما اشاره کردیم که نقدشوندگی بازار مسکن و بازار خودرو نسبت به بازارهای مالی پیشرفته بسیار پایین است و در چنین بازارهایی نباید انتظار به وجود آمدن تله خرسی یا تله گاوی را داشته باشیم.

وقتی در معاملات فارکس و بورس ایران در روندهای صعودی شاهد اصلاح قیمت هستیم امکان به وجود آوردن تله خرسی در نمودار بسیار زیاد خواهد بود. مخصوصا در مواقعی که یک خبر اقتصادی و یا سیاسی در جهان به وقوع میپیوندد بازارهایی مانند بازار فارکس و بازار ارز دیجیتال به شدت مستعد ایجاد تله خرسی برای معامله گران هستند.

چرا تله خرسی رخ می دهد؟

یکی از مهمترین نکات و چالش هایی که در تعریف تله خرسی در ارز دیجیتال و فارکس باید به بررسی آن بپردازیم ماهیت به وجود آمدن این تله در بازار است. شاید از خود بپرسید که وقتی قرار است در روند نمودار قیمت یک ارز دیجیتال و یا یک جفت ارز سودی باشد چرا باید شاهد تشکیل یک کندل نزولی هیجانی قدرتمند بر روی نمودار آنها باشیم؟ اتفاقاً این سوال سوال بسیار مهمی است و کسانی که به صورت منطقی نمودار قیمت را دنبال می نمایند بایستی با این چالش در ذهن خود روبرو شده باشند.

دلایل و عوامل زیادی وجود دارند که ممکن است باعث ایجاد یک تله خرسی در بازارهای مالی می شوند که البته بسیاری از این دلایل خیلی دست معامله گران نیست و ممکن است هر لحظه شاهد اتفاق افتادن آنها باشیم. در ادامه اصلیترین دلایل به وجود آمدن تله خرسی در بازارهای مالی را با هم مرور می کنیم.

شایعات و اخبار زرد

البته این مهم تنها یک مثال بود و شایعه شدن خبر هک که یک پلتفرم در بازار ارز دیجیتال معمولا اتفاق نمی افتد و منظور ما از اخبار و شایعات برای به وجود آمدن تله خرسی در بازارهای مالی اخبار و شایعات مربوط به حملات هکری و مواردی از این دست در سطح پایین تر است.

گاهی اوقات عامل به وجود آمدن یک شایعه یا خبر در بازارهای مالی ممکن است یک توییت ساده از افراد ثروتمند و با نفوذ باشد. به عنوان مثال در یکی دو سال گذشته هر بار که ایلان ماسک درباره ی ارز دیجیتال شیبا و ارز دیجیتال دوج کوین توییت زده است در لحظه شاهد یک نوسان قیمتی بالا بر روی نمودار قیمت این دو ارز دیجیتال بوده ایم. البته در پشت پرده این اخبار و شایعات ممکن است عواملی که در ادامه مرور میکنیم وجود داشته باشند اما با این حال بسیاری از معامله گران که به اشتباه در تله خرسی گرفتار شده و وارد معاملات اشتباه فروش شدهاند دلیل اصلی اشتباه خود را مشاهده چنین اخبار و شایعاتی بیان میکنند.

اخبار اقتصادی

یکی دیگر از دلایلی که ممکن است باعث به وجود آمدن تله خرسی در بازار فارکس و بازار ارز دیجیتال شود اخبار اقتصادی است. همانطور که میدانید اخبار اقتصادی به نوعی جهت دهنده به نمودار قیمت جفت ارزها در بازار فارکس و رمز ارزها در بازار ارز دیجیتال هستند. در واقع روند قیمت در بازار های مالی بایستی مطابق با برآورد اخبار اقتصادی باشد.

وقتی اخبار اقتصادی به نوعی روند صعودی را برای قیمت یک جفت ارز در بازار فارکس مشخص می نمایند بایستی در میان مدت شاهد صعودی شدن قیمت جفت ارز مورد نظر باشیم. اما گاهی اوقات در زمان اعلام اخبار اقتصادی به دلیل هیجانات بسیار بالای معامله گران با وجود اینکه خبر صادر شده حکم صعودی شدن قیمت یک جفت ارز و یا رمز ارز دارد اما در لحظه ممکن است شاهد یک نزول قدرتمند به دلیل هیجان بالا باشید که در چنین مواقعی نیز ممکن است شاهد به وجود آمدن تله خرسی در بازارهای مالی مختلف شوید.

هرچند یک رفتار هیجانی باعث به وجود آمدن این تله خرسی در بازار شده است اما اگر در چنین مواقعی از معامله گران بپرسید که چرا گرفتار تله خرسی شدن آنها دلیل اصلی به وجود آمدن این تله و گرفتار شدن خود را اخبار اقتصادی اعلام شده می پندارند.

البته شایان ذکر است که علاوه بر اخبار اقتصادی ممکن است اخبار سیاسی و نظامی نیز در برخی مواقع باعث ایجاد الگوی تله خرسی در بازار شوند. به عنوان مثال اگر به دنبال ترید در طلا باشید و نمودار قیمت طلا را دنبال کرده باشید می دانید که قیمت طلا در مواقع بروز اخبار سیاسی و نظامی بزرگ در سطح بین المللی ممکن است با یک نزول قدرتمند همراه شود اما این نزول معمولا موقتی بوده و خیلی سریع شاهد برگشت دوباره قیمت طلا به روند صعودی خواهد بود.

جمع کردن نقدینگی

نوبت به معرفی یکی از اصلی ترین و پر چالش ترین دلایل به وجود آمدن تله خرسی در بازار های مالی یعنی جمع کردن نقدینگی توسط بازار گردان میرسد. اتفاقاً هدف اصلی ما از ارائه این مقاله آشنا کردن شما با شرایط به وجود آمدن تله خرسی در بازار و نحوه تشخیص آن بر اساس این دلیل است.

در بسیاری از مواقع ممکن است این خبر و شایعه و نه اخبار اقتصادی در بازار به وجود نیاید اما شاهد به وجود آمدن تله خرسی و حتی تله گاوی در بازار باشیم. دلیل اصلی به وجود آمدن این الگوها در بازارهای مالی در چنین شرایطی جمع کردن نقدینگی توسط بازار گردان برای شروع یک روند جدید قدرتمند است.

در واقع بسیاری از معامله گران از اصطلاحاتی مانند جمع کردن انرژی و یا تجمیع برای معرفی چنین شرایطی استفاده می نمایند که همگی به همین معنای جمع کردن نقدینگی توسط بازار گردان است.

بازار گردان برای اینکه نقدینگی لازم برای شروع روند صعودی را فراهم آورد اقدام به کاهش سریع قیمت نموده که همین موضوع باعث میشود تا بسیاری از معامله گران در تله خرسی گرفتار شده و سرمایه به دست آمده از فعال شدن حد ضرر این افراد نقدینگی لازم برای شروع روند صعودی را به وجود می آورد. در ادامه روش های تشخیص تله خرسی در بازار فارکس و بازار ارز دیجیتال را برای شما بازگو خواهیم کرد تا در صورت اقدام بازار گردان از گرفتار شدن در این تله در امان بمانید.

تجمع فروشندگان

یکی دیگر از دلایل به وجود آمدن تله خرسی در بازارهای مالی تجمع زیاد فروشندگان در یک محدوده بسیار کم است. هر چند وقتی روند قیمت سودی است در واقع قدرت خریدار آن بیشتر از فروشندگان است اما گاهی اوقات در یک محدوده بسیار کوتاه ممکن است تجمع بسیار زیادی از اردر های فروش را شاهد باشیم که همین اردر ها برای لحظهای قیمت را به سمت پایین بکشاند اما در نهایت به دلیل قدرت بیشتر خریداران روند به مسیر صعودی خود ادامه خواهد داد.

وقتی قیمت در یک محدوده بسیار کوتاه در حال نوسان است بسیاری از معامله گران سقف و کف این محدوده را ترسیم کرده و معاملات خرید و فروش خودروها در بالای سقف و پایین کف قرار میدهند. در چنین مواقعی اگر قیمت کمی از کف محدوده رنج کمی به سمت پایین بیاید ناگهان با اردر های فروش بسیار زیادی روبرو خواهد شد که با فشار بسیار زیاد قیمت را به سمت پایین می کشاند اما در حالی که قدرت خریدار آن بیشتر است و در نهایت روند قیمت صعودی خواهد شد. در واقع در چنین شرایطی رفتار طبیعی خریداران و فروشندگان و فرآیند عرضه و تقاضا باعث ایجاد تله خرسی در بازار شده است.

آیا تله خرسی توسط نهنگ ها به وجود می آید؟

در بازار فارکس نیز نهنگ برای بانکها و موسسات مالی استفاده میشود که سرمایه فوقالعاده زیادی در اختیار داشته و روند معاملات آنها است که به روند قیمت یک جفت ارز جهت می دهد. البته در بازار فارکس بیشتر از عبارت بازار گردان یا بیگ بویز برای معرفی نهنگ ها استفاده می شود. مشابه این اصطلاح در بازار بورس ایران به حقوقی ها و شرکت های بزرگ سرمایه گذاری اطلاق می شود.

سوالی که ذهن بسیاری از معامله گران در بازارهای مالی را به خود مشغول میکند این است که آیا نهنگ ها و بازار گردان عمداً تله خرسی را به وجود می آورند یا این که خبر دیگری باعث به وجود آمدن این الگو در بازار می شود؟ واقعیت اینست که همانطور که شانه کردیم وقتی هیچ خبر اقتصادی در بازار وجود ندارد و یا شایعه و دلیل دیگری برای به وجود آمدن تله خرسی یا تله گاوی مشاهده نمی شود این خود بازار گردان و نهنگ است که با ایجاد تغییراتی در روند معاملات خود باعث به وجود آمدن این الگو در بازار می شود.

در حقیقت در چنین شرایطی نهنگ ها با ایجاد دید نزولی در ذهن معامله گران سعی می کنند تا آنها را وارد معاملات فروش نمایند و خودشان در نهایت با گرفتن معاملات برعکس، سرمایه از دست رفته معامله گران فریب خورده را به دست می آورند.

دقت داشته باشید که در زمان وقوع تله خرسی در بازار ارز دیجیتال و البته بازار فارکس ۲ دسته از معامله گران با زیان های بسیار سنگینی رو به رو میشوند. دسته اول کسانی هستند که با رسیدن قیمت در یک اصلاح قیمتی به یک محدوده حمایتی سریعاً اردر خرید خود را فعال می نمایند. این دسته از معامله گران معمولاً حد ضرر خود را در پایین محدوده حمایتی قرار می دهند و وقتی قیمت به پایین محدوده حمایتی نفوذ مینماید تمام حد ضرر ها را فعال کرده و موجب به زیان آور شدن معاملات آنها می شود.

دسته دوم از معامله گران هم هستند که اردر های فروش خود را دقیقا در زیر ناحیه حمایتی قرار داده و حد ضرر خود را در بالای این ناحیه تنظیم کرده اند. با نفوذ قیمت پایین ناحیه حمایتی شاهد فعال شدن اردر های فروش این معامله گران خواهیم بود و با برگشت دوباره قیمت به بالای این ناحیه تمام حد ضرر های آنها نیز فعال می شود.

آیا تله خرسی با اصول تحلیل تکنیکال در تناقض است؟

تحلیل تکنیکال در فارکس و تحلیل تکنیکال در ارز دیجیتال در طول سالیان گذشته با رشد و توسعه بسیار زیادی همراه شده و شاهد تغییرات بسیار زیادی در استراتژی های معاملاتی به کار گرفته شده توسط معامله گران با استفاده از این روش تحلیلی در بازارهای مالی بوده ایم. در واقع تحلیل تکنیکال معلولی از روند تغییرات قیمت است و با توجه به ایجاد تغییرات جدید و به وجود آمدن الگوهای جدید در روند قیمت تحلیل تکنیکال نیز خود را بروز می نماید.

بسیاری از روش ها و استراتژی هایی که در حال حاضر در تحلیل تکنیکال مورد استفاده قرار میگیرند در گذشته چندان رایج نبوده و خیلی از آنها استفاده نمی شد. دلیل این موضوع هم عدم تطابق این روشها با الگوهای قیمتی در آن زمان بود. وقتی قیمت دائماً یک الگو را تکرار نماید از آن می توان به عنوان یک الگوی تکنیکالی خیلی قدرتمند استفاده کرد و تحلیل تکنیکال این انعطاف را در خود را از تا هر لحظه استراتژی جدیدی را برای شکار روند ها ارائه نماید.

اگر بخواهیم از این دیدگاه به تحلیل تکنیکال نگاه کنیم الگوی تله خرسی در واقع یک الگوی جدید در بازارهای مالی خواهد بود که استراتژی های معاملاتی مورد استفاده در تحلیل تکنیکال باید کمکم آن را نیز در خود ببینند و استراتژی های معاملاتی مورد استفاده در تحلیل تکنیکال باید کمکم آن را نیز در خود ببینند و شاهد استفاده از روش ها و تکنیک هایی باشیم که با استفاده از آنها بتوان تله خرسی را تشخیص و حتی از آن برای انجام یک معامله سودآور استفاده کرد.

نکته بسیار جالب درباره این موضوع این است که در حال حاضر استراتژی های معاملاتی بسیار زیادی در این باره به وجود آمده و خیلی ها از این استراتژی ها میتوانند در تله خرسی وارد معاملات خرید شده و سودآوری قابل توجهی را نیز برای خود رقم بزنند. استراتژی های مبتنی بر شکست جعلی از آن دسته از استراتژی های است که برای این موضوع مورد استفاده قرار می گیرند. تحلیل تکنیکال مورد استفاده برای شکار قیمت در تله خرسی نیز معمولاً با اصطلاح شناسایی پول هوشمند معرفی میشود که شما نیز به آموزش این متد معاملهگری میتوانید در زمان وقوع تله خرسی یک معامله عالی سودآور برای خود رقم بزنید.

در زمان وقوع تله خرسی چگونه معامله کنیم؟

با استفاده از مراحل زیر می توانید یک استراتژی قدرتمند برای انجام معامله در زبان ایجاد تله خرسی در فارکس و ارز دیجیتال برای خود داشته باشید:

- قبل از هر چیزی باید احساسات را از معاملات خود کاملاً دور نمایید و به وقوع پیوستن یک حرکت انفجاری هیجانی را به هیچ وجه عاملی برای ورود به معامله که در جهت فروش و چه در جهت خرید قرار ندهید.

- دقت داشته باشید که شکسته سطوح مقاومتی یا حمایتی معمولا تحت تاثیر اخبار و شرایط خاصی رخ خواهد داد و به این راحتی ها نیست که یک سطح مقاومتی یا حمایتی کاملاً شکسته شود. بنابراین شما باید برای معامله گری در شکست سطوح فیلترهای بیشتری داشته باشید تا درگیر تله خرسی و تله گاوی نشوید.

- وقتی یک کندل نزولی قدرتمند را مشاهده می کنید منتظر بمانید تا کندل نزولی کاملاً بسته شود و هیجان از بازار کاملاً دور شود.

- در قدم بعدی به دنبال پیاده سازی استراتژی های معاملاتی خود چه در جهت فروش و چه در جهت خرید باشید.

- فراموش نکنید که حتماً باید مواردی مانند ریسک به ریوارد و حد ضرر مناسب را در استراتژی معاملاتی خود در نظر گرفته باشید تا حتی در صورت ورود به یک معامله زیان ده هم خیلی ضرر سنگین نداشته باشید.

- استفاده از الگوهای کندل استیک نیز می تواند دیدگاه مناسبی برای ورود به معامله در تله خرسی برای شما ایجاد کند.

- مهمترین نکته برای انجام معامله موفق در زمان ایجاد تله خرسی در بازار ارز دیجیتال و فارکس تشخیص این تله است که در ادامه روش ها و راه حل های منطقی برای این تشخیص را با شما در میان خواهیم گذاشت.

نحوه تشخیص تله خرسی در ارز دیجیتال و فارکس

چگونه میتوانیم تله خرسی را در فارکس و ارز دیجیتال تشخیص دهیم و چه اندیکاتور ها و راهکارهایی برای این موضوع در اختیار ما قرار دارد؟ یکی از مهمترین بخش های این مقاله این بخش نحوه تشخیص تله خرسی در بازارهای مالی است و شما حتماً باید با تمرین و دقت به روش هایی که در ادامه معرفی میکنیم بتوانید در چنین شرایطی خود را از ورود به معاملات اشتباه در امان نگه دارید.

فراموش نکنید که وقتی شما تحت تاثیر هیجانات مختلف وارد یک معامله اشتباه میشوید امکان ورود دوباره به چنین معامله برای شما وجود خواهد داشت و به همین دلیل توصیه می کنیم که حتماً در کنار تسلط بر روش های تشخیص تله خرسی در بازار حتماً روی روانشناسی و کنترل احساسات خود نیز کار کرده و تمرکز خود را در این باره افزایش دهید.

-

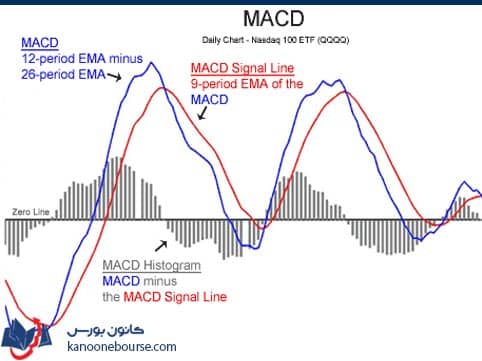

مشاهده واگرایی در قیمت و اندیکاتور

وقتی شما در یک تایم فریم بالا مانند یک ساعته و چهار ساعته در حال مشاهده یک هیجان فروش بسیار زیاد هستید می توانید با کم کردن تایم فریم به تایم فریم های پایین تر ۱ دقیقه و ۵ دقیقه رفته و در این تایم فریم ها به وجود آمدن واگرایی در روند جدید شکل گرفته را دنبال کنید. در صورتی که در همان کندل قدرتمند نزولی در تایم فریم یک ساعته و چهار ساعته همزمان شاهد به وجود آمدن واگرایی میان قیمت و اندیکاتور های رایج در تایم فریم یک دقیقه و ۵ دقیقه باشید می توانید به تله خرسی بودن این نزول شک کنید.

دقت داشته باشید که به وجود آمدن واگرایی میان قیمت و اندیکاتور های رایج در تایم فریم پایین همیشه نشان دهنده به وجود آمدن تله خرسی در بازار نیست اما با این حال یکی از روش های تشخیص این تله است و شما با مشاهده واگرایی میتوانید حداقل از معامله کردن دور بمانید تا وارد ضرر نشوید.

برای تشخیص واگرایی در این روش می توانید از اندیکاتور های مختلفی استفاده کنید که رایج ترین آنها اندیکاتور مکدی و اندیکاتور آر اس آی میباشند. در یک حرکت هیجانی نزولی در صورتی که قیمت دائماً در حال تشکیل دره های پایین تر از دره های قبلی خود باشد اما این اندیکاتورها دره های بالاتر از دره های قبلی خود تشکیل بدهند نشان از به وجود آمدن واگرایی در میان قیمت و اندیکاتور است که می تواند یکی از نشانه ها و روشهای تشخیص تله خرسی در بازار باشد.

در صورتیکه واگرایی در هر دو اندیکاتور مکدی و آر اس آی به صورت همزمان رخ دهد نشانه قدرتمندی برای به وجود آمدن تله خرسی خواهد بود اما در صورتی که تنها یکی از این اندیکاتور ها واگرایی را به شما نشان دهند ممکن است روند قیمت به سمت صعود بازنگردد. همانطور که میدانید استفاده از واگرایی ها برای ورود به معاملات چندان کاربردی نیست اما واگرایی ها می توانند نشانه قدرتمندی برای خروج از بازار باشند و شکل گیری آنها در یک حرکت هیجانی دقیقا می تواند نشانه برگشت روند باشد.

لازم است و در موضوع واگرایی ها یک نکته بسیار مهم را با شما در میان بگذاریم که موجب انجام معاملات اشتباه و یا خروج سریع از معاملات سودآور برای شما نشده باشیم. دقت داشته باشید که به وجود آمدن واگرایی ها در تایم فریم های پایین ممکن است کمی چالش برانگیز شده و تصور اشتباهی را برای شما درباره تله خرسی ایجاد کند.

از این گذشته نکته مهم تر اینجاست که با مشاهده یک واگرایی در تایم فریم های پایین ممکن است تله خرسی برای شما آشکار شود اما تشکیل یک واگرایی به هیچ وجه نمیتواند نشانه ای برای ورود به یک معامله خرید از جانب شما باشد. بسیاری از معامله گران هستند که با مشاهده اولین واگرایی ها بر روی نمودار قیمت بلافاصله وارد معامله می شوند و به همین دلیل لازم برسیم تا این نکته را گوشزد کنیم که موجب انجام معاملات اشتباه برای شما نشده باشیم.

-

کاهش قابل توجه حجم معاملات

نکته قابل توجه دیگری که می توانید از آن نیز برای تشخیص تله خرسی در بازار ارز دیجیتال و فارکس استفاده نمایید دقت به حجم معاملات است. البته این روش در بازار فارکس معمولاً قابل استفاده نیست زیرا معامله گران به حجم معاملات هسته اصلی بازار دسترسی ندارند و تنها در بازار ارز دیجیتال می توانند از این روش برای تشخیص تله خرسی استفاده نمایند.

وقتی قیمت با یک حرکت شدید در حال نزول است و همزمان شاهده افزایش قابل توجه حجم معاملات نیستیم عملاً به این معنا است که قیمت و حجم معاملات با یکدیگر واگرایی دارند. در صورتی که چنین شرایطی را بر روی نمودار قیمت یک ارز دیجیتال مشاهده کردید بایستی به وجود آمدن تله خرسی شک کنید و از ورود به معاملات فروش اجتناب نمایید.

حجم یکی از مهمترین فاکتورها در روند قیمت است و تا زمانی که حجم و قیمت همدیگر را تایید می نمایند روند به مسیر خود ادامه خواهد داد و یکی از اصلی ترین نشانه های تغییر روند در نمودار قیمت یک ارز دیجیتال به وجود آمدن واگرایی میان حجم و قیمت خواهد بود.

-

اخبار

روش دیگری که برای تشخیص تله خرسی در بازارهای مالی باید به آن اشاره داشته باشیم دقت به اخبار اقتصادی حاکم بر بازار است. در مواقعی شاهد هستیم که اخبار اقتصادی منتشر شده در سایتها و خبرگزاریها نشان از این دارد که قیمت یک ارز دیجیتال باید به مسیر صعودی خود ادامه دهد اما در همان موقع شاهد یک نزول قدرتمند در بازار هستیم. در چنین مواقعی شما باید این نتیجهگیری را داشته باشید که نزول به وجود آمده تنها تحت تاثیر هیجان معامله گران است و این مهم میتواند یک تله خرسی را در قیمت ارز دیجیتال مورد نظر ایجاد کند.

این روش برای تشخیص تله خرسی بیشتر مخصوص بازار فارکس است. زیرا اخبار اقتصادی به صورت از پیش تعیین شده برای این بازار اعلام میشوند و معامله گران نیز در زمان شنیدن اخبار اقتصادی آماده انجام معامله بر اساس روند اخبار می باشند. در مواقع زیادی شاهد هستیم که اخبار اقتصادی منتشر شده درباره قدرت جفت ارزهای مختلف در بازار فارکس نشان از صعودی بودن قیمت دارد اما معامله گران در حال باز کردن معاملات فروش هستند که این موضوع نشان از هیجان شدید آنها داشته و در نهایت آنها را گرفتار تله خرسی خواهد کرد.

درست زمانی که معامله گران گرفتار در حال خروج از بازار با زیان های مختلف هستند شما می توانید با ورود به یک معامله خرید علاوه بر اینکه گرفتار تله خرسی نشده باشید یک معامله سودآور عالی را نیز برای خود در بازار فارکس رقم بزنید.

-

مومنتم

در چه مواقعی ممکن است یک روند صعودی خاتمه پیدا کرده و شاهد برگشت روند باشید؟ دلایل و عوامل مختلفی وجود دارند که به وقوع پیوستن آنها می تواند نشانه خاتمه یک روند صعودی باشد و معامله گران با مشاهده آن ها خود را برای انجام معاملات فروش آماده می نمایند. یکی از نکات بسیار مهم تکنیکالی در بررسی ادامه دار بودن یک روند صعودی و خاتمه آن مومنتوم است.

وقتی قیمت با یک مومنتوم بسیار بالا به یک ناحیه مقاومتی رسیده است احتمال شکسته شدن ناحیه مقاومت ای بسیار زیاد خواهد بود و شما در چنین مواقعی با کمی نزول نباید به سمت انجام معاملات فروش بروید. دقت به مومنتوم بازار می تواند شما را از بسیاری از معاملات اشتباه دور نگه دارد که یکی از این معاملات اشتباه نیز گرفتار شدن در تله خرسی است. فراموش نکنید که یک روند صعودی زمانی به روند نزولی تبدیل خواهد شد که قبل از آن مومنتوم حرکت قیمت کاهش پیدا کرده باشد.

-

تثبیت نشدن شکست روند

نه فقط در تله خرسی بلکه در بسیاری از الگوهای دیگر شکست جعلی تبدیل به یکی از اصلی ترین دلایل انجام معاملات اشتباه و زیانآور توسط معامله گران شده است و خیلی ها هنوز هم نتوانسته اند استراتژی معاملاتی خود را به گونهای با بازار تطبیق دهند که گرفتار این الگوها نشوند. شاید برای شما کمی عجیب به نظر برسد اما بازار گردان و نهنگ ها نیز از همین ناآگاهی کاربران کمال استفاده را برده و دائماً در حال ایجاد الگوهایی مانند تله خرسی در بازار هستند و از این طریق سرمایه های معامله گران را از آن خود می نمایند.

صبور بودن در زمان وقوع چنین شرایط یکی از روش هایی است که می تواند شما را از ورود به معاملات اشتباه در امان نگه دارد. دقت داشته باشید که عدم ورود به یک معامله ای سودآور به مراتب به برای شما بهتر خواهد بود تا اینکه وارد یک معامله اشتباه با زیان بسیار زیاد شوید.

-

الگوهای کندل استیک

یکی دیگر از روشهای تشخیص به وجود آمدن تله خرسی در بازارهای مالی دقت به الگوهای کندل استیک مخصوصاً در تایم فریم های پایین است. وقتی شما شاهد به وجود آمدن الگوهای کندل استیک که برگشتی در تایم فریم ۵ دقیقه و ۱۵ دقیقه در یک حرکت نزولی قدرتمند هستید می تواند این نشانه را در ذهن شما ایجاد کند که ممکن است روند فعلی خیلی سریع برگشته و دوباره شاهد روند صعودی باشید.

الگوهای کندل استیک یکی از قدرتمندترین الگوهای تکنیکال در بازارهای مالی هستند که شما می توانید با استفاده از آنها معاملات موفقی را برای خود رقم بزنید و لازمه انجام چنین معاملات موفقی تسلط کامل به استفاده از الگوهای کندل استیک مختلف در تحلیل تکنیکال است. الگوهای شمعی در بورس نیز کاربرد خود را داشته و شما میتوانید از این الگوها برای انجام معاملات سودآور در بازار بورس نیز استفاده نمایید که یکی از کاربردهای اصلی آنها دور ماندن از هم این تله ها در روند قیمت سهام است.

از جمله مهمترین الگوهای کندل استیک مشاهده آنها می تواند نشانه برگشت نمودار قیمت باشد میتوانیم به الگوی دوجی، الگوی پین بار، الگوی اینگالف و الگوی ستاره صبحگاهی اشاره داشته باشیم. به وجود آمدن هر یک از این الگوها در زمان تشکیل تله خرسی می تواند این دیدگاه را برای شما به وجود آورد که روند نزولی به وجود آمده در تایم فریم های پایین کوتاه مدت هستند و دوباره باید شاید برگشت قیمت به سمت بالا باشیم.

روانشناسی ترید در تله خرسی

تریدر ها با این دیدگاه که یک روند نزولی بسیار پر قدرت آغاز شده و در آنها خیلی سریع وارد معامله نشود از یک سود بسیار جذاب دور خواهند ماند پوزیشن های فروش خود را در چنین مواقعی باز مینمایند و خیلی زود متوجه اشتباه خود می شوند. بارها و بارها در مقالات مختلف اشاره کرده ایم که بازارهای مالی مانند فارکس و ارز دیجیتال پر از فرصت های مختلف است و قرار نیست شما از تمام این فرصت ها استفاده نمایید.

متاسفانه طمع یکی از بزرگترین چالش های معامله گران در بازارهای مالی و سرمایه گذاری از و درصد قابل توجهی از معامله گران هنوز نتوانسته راه حل هایی برای جلوگیری از طمع های بیخود در فرآیند انجام معاملات خود در نظر بگیرند. طمع باعث میشود تا در زمان به وجود آمدن تله خرسی در ارز دیجیتال و فارکس شما برای رسیدن به سود بسیار زیاد وارد معامله شوید و در این فرایند عجله داشته باشید.

به جای اینکه دائماً از یک شاخه به شاخه دیگر بپرید و به دنبال خرید و فروش های متعدد باشید بهتر است مانند یک شکارچی فرصت های معاملاتی را شکار نمایید که درصد احتمال موفقیت شما در آنها به حداکثر میزان ممکن میرسد و همچنین میزان سود حاصل از ورود به معاملات مورد نظر نیز در آن ها برای شما بسیار زیاد خواهد بود.

راه هایی برای جلوگیری از ضرر در تله خرسی

در بازار های مالی و همچنین در تحلیل تکنیکال روش های مختلفی وجود دارد که با به کارگیری آنها شما می توانید مانع از به وجود آمدن ضرر در معاملات خود شوید و یا حداقل ضرر های به وجود آمده را به کمترین میزان ممکن برسانید. متاسفانه معامله گران آنقدر غرق حساب کردن سود های خود از یک معامله می شوند که روش های جلوگیری از ضرر را فراموش کرده و تدابیر لازم برای جلوگیری از بهینه کردن ضرر ها را در معاملات خود انجام نمیدهند.

بله همه ما می دانیم که به دست آوردن سود در بازار های مالی چقدر شیرین است و انجام معاملات سودآور می تواند درآمدهای قابل توجهی را برای ما به دنبال داشته باشد اما وقتی رسیدن به سود و رسیدن به ضرر در تقابل با یکدیگر قرار می گیرند شما باید حتماً در ابتدا از روش های جلوگیری از ورود به ضرر استفاده کنید و در قدم بعدی مسیر خود را برای سودآوری باز کنید. هرگز فراموش نکنید که بازارهای مالی همانقدر که جذابیت های بسیار زیادی برای سودآوری دارند می توانند شرایط ورود به معاملات زیان آور سنگین را نیز برای شما فراهم آورند.

با توجه به این نکته و اهمیت آن در انجام معاملات ارز دیجیتال و فارکس برای شدیم تا روشها و نکاتی را با شما در میان بگذاریم که با استفاده از آنها هم می توانید در معاملات فیوچرز ارز دیجیتال و هم در معاملات فارکس جلوی ورود معاملات خود را به زیان های خیلی بزرگ بگیرید. البته استفاده از این روش ها نیاز به تسلط کامل و کافی بر روی اصول تحلیل تکنیکال و البته روانشناسی معاملاتی دارد و در غیر اینصورت معمولاً شما آنها را در زمان باز کردن معاملات خود فراموش خواهید کرد.

مدیریت سرمایه

اکثر معامله گران می دانند که مدیریت سرمایه در واقع تکنیک ها و روش هایی است که مقدار و تعداد و شرایط معاملات آنها را کنترل کرده و استفاده از این روش ها برای معامله گران در نهایت می تواند سودآوری آنها را تضمین نماید. درصد قابل توجهی از معامله گران در بازارهای مالی اطلاعی از روش های ریاضی به کارگیری مدیریت سرمایه در معاملات خود را ندارند و به تبع از این روش ها نیز استفاده نمی کنند.

استفاده از تکنیک های مدیریت سرمایه یکی از بهترین روش هایی است که می تواند شما را از ورود به زیان های بزرگ در زمان تشکیل الگوی تله خرسی دور نگه دارد. اگر شما بر اساس یکی از تکنیکهای مدیریت سرمایه حتی به اشتباه در یک تله خرسی گرفتار شده باشید ضرر چندان بزرگی نخواهد کرد و اتفاق عجیبی در حساب معاملاتی شما رخ نخواهد داد. در واقع اصلا قرار نیست که یک معامله اشتباه تبدیل به یک فاجعه در حساب معاملاتی شما شود و وقتی با چنین شرایطی روبرو هستید عملاً شما هیچ استفاده از تکنیک های مدیریت سرمایه در معاملات خود ندارید.

حد ضرر

تکنیک بعدی که می تواند مانع از به وجود آمدن ضررهای سنگین در الگوی تله خرسی در ارز دیجیتال و فارکس برای شما شود استفاده از حد ضرر در معاملات است. وقتی شما از یک استراتژی معاملاتی مشخص برای ورود به یک معامله استفاده کرده باشید حد ضرر و حد سود معامله شما از قبل مشخص است و وقتی قیمت به حد ضرر شما برسد عملاً به این معنا است که تکنیک بکار گرفته شده از سوی شما برای تحلیل تکنیکال اشتباه بوده و شما وارد یک معامله اشتباه شده اید. در چنین شرایطی تنها به میزان حد ضرر معامله ضرر خواهد کرد و قرار نیست تمام دارایی خود را در این معامله از دست بدهید.

حد ضرر در بازارهای مالی راه نجاتی است که میتواند شما را از ورود به معاملاتی با زیان های بسیار بزرگ در امان نگه دارد. عدم استفاده از حد ضرر در معاملات بازارهای مالی دقیقا مانند پریدن از یک هواپیما بدون چتر نجات است. همان قدر احتمال زنده ماندن شما در این پرواز وجود خواهد داشت که ممکن است در انجام معاملات در بازارهای مالی به سودآوری برسید.

نکته بسیار جالب درباره حد ضرر در معاملات بازارهای مالی این است که بسیاری از معامله گران با وجود توصیه های بسیار زیادی که در این باره شده آن را نادیده می گیرند و بر این باور هستند که هرگز قرار نیست معاملات آنها وارد مسیر اشتباهی شود. توصیه می کنیم که حتی شده از همین اکنون استفاده از حد ضرر را در معاملات خود هم در بازار فارکس و هم در بازار ارز دیجیتال آغاز کنید و هرگز هیچ معاملهای را بدون مشخص کردن حد ضرر باقی نگذارید.

تریگر ورود

یکی دیگر از نکاتی که میتواند مانع از به وجود آمدن ضرر در الگوی تله خرسی در ارز دیجیتال و فارکس شود داشته یک تریگر ورود به معاملات است. وقتی شما برای باز کردن یک معامله تریگر ورود داشته باشید دیگر تحت تاثیر هیجانات مختلف وارد معاملات نخواهد شد و این موضوع شما را از ورود به معاملات اشتباه در الگوی تله خرسی دور نگه میدارد.

از روشها و الگوهای تکنیکالی مختلف می توان برای در نظر گرفتن تریگر ورود به معاملات خرید یا فروش در الگوهای مانند تله خرسی استفاده کرد. با توجه به اینکه ورود به معاملات خرید در چنین مواقعی یک معامله کاملاً درست است خیلی به دنبال بررسی معاملات خرید در این الگو نیستیم اما داشتن یک چیز دیگر معاملاتی فروش که بر اساس اصول تحلیل تکنیکال باشد می تواند شما را از ورود به معاملات اشتباه در چنین مواقعی دور نگه دارد.

به عنوان مثال یکی از تریگر های بسیار عالی برای دور ماندن از تله های خرسی در بازارهای مالی در نظر گرفتن کندل تثبیتی شکست برای ورود به معامله فروش است. در اکثر اوقات کندلی که باعث به وجود آمدن دیدگاه نزولی در میان معامله گران شده است به هیچ وجه ویژگی های یک کندل تثبیتی شکست را نداشته ورود به معامله فروش با استفاده از آن یک حرکت کاملا اشتباه و هیجانی است. در نظر گرفتن کندل تثبیتی شکست در اکثر مواقع مانع از ورود معاملات اشتباه زیان آور در تله خرسی برای شما خواهد شد. البته اگر بتوانید بر استراتژی معاملاتی خود بر این مبنا پایدار باقی بمانید و دوباره درگیر احساسات و هیجانات نشوید.

روند شناسی

نکته دیگری که می توانید با استفاده از آن مانع از ورود به معاملات اشتباه در الگوی تله خرسی در ارز دیجیتال و فارکس شویم روند شناسی است. اگر شما شناخت کامل و دقیقی بر روی روند جفت ارزها و رمز ارزها در بازار فارکس و ارز دیجیتال داشته باشید این امکان برای شما به وجود خواهد آمد که تنها با شکل گیری یک کندل نزولی را به برگشت روند ندهید و وارد معامله فروش نشوید.

روند شناسی از جمله فاکتورهایی است که به صورت تجربی در فرایند معاملات بازارهای مالی به دست می آید و به این سادگی ها امکان رسیدن به آن برای شما وجود ندارد. برای اینکه روند حرکت قیمت را در بازارهای مختلف به صورت کامل به شناسی بایستی تجربه بسیار زیادی در استفاده از تحلیل تکنیکال برای تحلیل و بررسی نمودار قیمت داشته باشید و از این تجربه بالای خود بتوانید الگوهایی مانند تله خرسی و تله گاوی را تشخیص دهید.

البته شایان ذکر است که بسیاری از معامله گران با تجربه معاملاتی بسیار بالا هم هنوز شرایط مناسبی در روند شناسی جفت ارزها در بازار فارکس و رمز ارز ها در بازار ارز دیجیتال ندارند. این مهم بیشتر به دلیل پراکنده بودن معاملات آنها در بازارهای مالی است. گاهی اوقات شاهد هستیم که یک تریدر در بیش از ۵۰ نمودار قیمت در حال بررسی و آنالیز است و بر روی تمام این موارد معاملات خرید و فروش خود را باز میکند. مسلماً چنین فردی نمیتواند شناخت کامل و کافی بر روی نحوه تغییرات قیمت یک سهام یا یک ارز دیجیتال داشته باشد و امکان استفاده از این تکنیک برای جلوگیری از ضرر کردن در تله خرسی را نیز نخواهد داشت.

عجله نکردن برای ورود به معاملات

همانطور که در بالا اشاره کردیم یکی از اصلی ترین دلایل ورود معامله گران به معاملات اشتباه در تله خرسی عجله کردن برای کسب سود است و به همین دلیل است که آنها معمولاً بعد از انجام معامله پی به این موضوع پی بردند که به هیچ وجه نباید وارد معامله مورد نظر میشدند. با این حساب اگر شما عجله کردن را در ورود به معاملات مختلف فراموش کنید خیلی زود میتوانید خود را دائماً در معاملات درست و سودآور ببینید و معاملات زیان آور از حساب کاربری شما خارج خواهند شد.

ورود پله ای

ورود پله ای مخصوصاً در بازار ارز دیجیتال یکی دیگر از روش هایی است که باعث می شود تا زیان حاصل از یک معامله اشتباه برای شما به حداقل میزان ممکن برسد و استفاده از این نحوه ورود به معاملات مخصوصاً در ابتدای تغییر روند صعودی و نزولی میتواند یک ابزار بسیار عالی برای شما باشد. اگر شما تشخیص دادید که روند صعودی فعلی رو به اتمام است و روند نزولی در حال آغاز و تمایل به انجام معامله فروش دارید بسیار خوب تمام سرمایه مورد نظر برای این معامله را در همان ابتدا وارد بازار نکنید.

در مرحله اول سی درصد از سرمایه خود را برای ورود به معامله فروش در نظر بگیرید و در صورتی که روند قیمت در جهت مورد نظر شما پیشرفت کم کم بقیه سرمایه در نظر گرفته شده برای این معامله را نیز وارد نمایید. دقت داشته باشید که ورود پله ای به معاملات در بازار فیوچرز ارز دیجیتال یکی از بهترین روش های معاملاتی در این بازار محسوب میشود که مانع از ضرر های سنگین برای معامله گران شده و حتی امکان رسیدن به سود های بالاتر را با توجه به استفاده از اهرم معاملاتی برای آنها فراهم می آورد.

اهرم معاملاتی

برای خرید بیت کوین در بازار ارز دیجیتال می توانیم از اهرم معاملاتی تا ۲۰۰ برابری استفاده کنید و برای خرید و فروش جفت ارزها در بازار فارکس استفاده از اهرم معاملاتی ۱۰۰۰ برابری در اختیار شما قرار می گیرد. آیا واقعاً استفاده از این اهرم های معاملاتی در روند معاملات بازار ارز دیجیتال و بازار فارکس لازم است و باید به دنبال استفاده از آنها باشیم؟

نمیتوان کتمان کرد که اهرم معاملاتی یکی از اصلیترین جذابیت های بازار فارکس و بازار فیوچرز ارز دیجیتال برای معامله گران است و در صورت نبود اهرم معاملاتی عملاً این بازار ها چندان برای معامله گران جذاب نبودند. اما شما باید از اهرم معاملاتی با یک استراتژی کاملاً مشخص و منطقی استفاده کنید. قرار نیست که شما در هر معامله بالاترین میزان اهرم معاملاتی را انتخاب کرده و میزان سود و زیان حاصل از معامله مورد نظر را به حداکثر برسانید.

وقتی از یک اهرم معاملاتی بسیار بالا در معاملات خود استفاده می کنید این امکان برای شما به وجود میآید که حتی در یک معامله بسیار کوچک با زیان بسیار بزرگی همراه شوید. با توجه به این نکته انتخاب اهرم معاملاتی مناسب را نیز یکی دیگر از روش های ورود به زیان بزرگ در الگوی تله خرسی تعریف میکنیم.

اگر در ابتدای ورود به بازار فیوچرز ارز دیجیتال برای انجام معامله هستید به شما توصیه میکنیم که در بدترین حالت اهرم معاملاتی خود را بیش از ۳ در نظر نگیرید. همچنین اگر به دنبال انجام معاملات در بازار فارکس تصویر و به تازگی وارد بازار شده اید بهینهترین احرام معاملاتی می تواند برای شما اهرم صد باشد. اگر شما از ضریب اهرمی بیش از این موارد در معاملات خود استفاده کنید در حال افزایش قابل توجه ریسک معاملاتی خود خواهید بود.

کاهش حجم

روش دیگری که میتواند مانع از به وجود آمدن ضرر بسیار بزرگ در زمان ورود به یک معامله اشتباه در تله خرسی شود کاهش حجم معاملاتی شما است. مسلماً در چنین شرایطی هیجان بر بازار حاکم است و شما در یک روند به هیجانی در حال ورود به معامله هستید. وقتی هیجان بسیار زیادی بر بازار حاکم است شما می توانید با کاهش حجم معاملات خود را به حداقل میزان ممکن برسانید و از این طریق مانع از ایجاد ضرر های بسیار بزرگ در معاملات خود شوید.

آیا حتماً در زمان به وجود آمدن الگوی تله خرسی باید ترید کنیم؟

وقتی شما اصول معامله گری در بازارهای مالی را زیر پا میگذارید و برخلاف استراتژی معاملاتی خود رفتار می نمایید در واقع تحت تاثیر احساسات و هیجانات قرار گرفته و به عنوان یک معاملهگر بی نظم محکوم به شکست خواهید بود. هیچ لزومی ندارد که شما حتماً در زمان به وجود آمدن الگوی تله خرسی خیلی سریع وارد معامله شوید و شما می توانید در صورت اینکه روند از صعودی به نزولی تغییر پیدا کند بعد از گذشت مدتی از روند نزولی معامله خود را باز کنید.

قرار نیست شما در بالاترین قیمت معامله فروش خود را باز نمایید و در کمترین قیمتها نیز از معامله خارج شوید. طبق یک اصل مهم مدیریت سرمایه گرفتن ۷۰ درصد یک روند می تواند بهترین تصمیم برای معاملات شما در بازارهای مالی باشد که هم شما را از ریسک ورود به ضرر دور نگه دارد و هم سود مناسبی نیز در اختیار شما قرار دهد.

اگر شما تنها همین دیدگاه را برای انجام معاملات مختلف در بازار فیوچرز ارز دیجیتال و بازار فارکس در نظر بگیرید از بسیاری از معاملات اشتباه در امان خواهید بود و میتوانید معاملات سودآور را جایگزین معاملات زیان آور کنید.

فراموش نکنید که افزایش تعداد معاملات به هیچ وجه نشان دهنده سودآور بودن روند معاملات شما نخواهد بود. کما اینکه تجربه ثابت کرده کسانی که تعداد معاملات کمتری انجام میدهند در نهایت می توانند سودآوری بیشتری داشته باشند و تعداد معاملات موفق آنها نیز بر یک بازه زمانی مشخص بیشتر خواهد شد.

استراتژی معاملاتی در تله خرسی

در مواقعی که تله خرسی در نمودار قیمت یک جفت ارز یا یک ارز دیجیتال در بازار فیوچرز به وقوع می پیوندد، معمولا شاهد یک کندل نزولی بسیار قدرتمند هستیم که یک ناحیه حمایتی را به سمت پایین می شکند و سپس با همان سرعت دوباره به روند صعودی بازمیگردد. در چنین مواقعی می توانید با استفاده از استراتژی زیر وارد معامله خرید در الگوی تله خرسی شوید.

- سطوح حمایتی درگیر با قیمت را به صورت کاملا دقیق بر اساس پیوت های روند قبلی ترسیم نمایید.

- اجازه بدهید که کندل نزولی قدرتمند ناشی از هیجان و یا تله خرسی کاملا بسته شود.

- کندل بعدی بعد از این کندل را دنبال نمایید. در صورتی که در کندل بعدی یک الگوی کندل استیک برگشتی مانند دوجی یا اینگالف که مشاهده کردید برای ورود به معامله خرید آماده شوید.

- تریگر ورود شما به این معامله شکست خط روند نزولی در تایم فریم های کوتاه ۵ دقیقه و ۱۵ دقیقه خواهد بود.

- بعد از اینکه کندل دوم به صورت کامل بسته شد منتظر باشید تا قیمت به سطح حمایتی ترسیم شده پولبک بزند.

- پولبک به وجود آمده در بازار یک پولبک نزولی بر روی یک ناحیه حمایتی خواهد بود که شما باید خط روند نزولی آن را در تایم فریم ۵ دقیقه یا ۱۵ دقیقه ترسیم نمایید.

- در صورتی که این خط روند به سمت بالا شکسته شود دیگر ورود شما به معامله خرید فعال شده و شما می توانید معامله خرید خود را باز کنید.

- حد ضرر این معامله در پایین ترین قیمت به وجود آمده از کندل بزرگ مرتبط با تله خرسی خواهد بود.

- حد سود این معامله نزدیکترین ناحیه مقاومتی در بالا به قیمت است که البته باید نسبت ریوارد به ریسک را نیز محاسبه کنید تا وارد یک معامله با ریسک بسیار بالا نشوید.

- حجم معامله خود را میتوانید با توجه به نسبت ریوارد به ریسک و البته سیستم مدیریت سرمایه خود به دست آورید.

حتما بخوانید: میلیاردر شدن در ترید

جمع بندی

اکنون شما به خوبی میدانید که تله خرسی چیست و تله خرسی در چه بازار هایی به وجود می آید. اگر معاملات خود را در بازار ارز دیجیتال و بازار فارکس دنبال میکنید از این پس نگاه کاملاً متفاوت تری نسبت به تله خرسی در این بازارها خواهید داشت و حتی می توانید از این الگو وارد یک معامله کاملاً درست و در جهت صعودی شوید. البته استفاده از نکاتی که در این مقاله برای تشخیص تله خرسی و البته نحوه ترید در تله خرسی به آنها اشاره کردیم نکات بسیار حرفه ای هستند که نیاز به تمرین بسیار زیاد بر روی نمودار قیمت دارند و بدون تمرین شما نمی توانید تسلط کافی به استفاده از آن ها پیدا کنید. در دوره آموزش ارز دیجیتال و پکیج آموزش آنلاین ارز دیجیتال می توانید به تمام جزئیات لازم برای معامله گری در این بازار دسترسی داشته باشید.

در مجموعه کانون بورس تمام تلاش ما ارائه بهترین و ایده آل ترین مقالات آموزشی هم برای انجام معاملات بازار فارکس و ارز دیجیتال و هم برای بازار بورس ایران است. شما میتوانید با دنبال کردن مقالات آموزش رایگان ارز دیجیتال یا آموزش رایگان فارکس به صورت کاملا رایگان تمام پیش نیازهای لازم برای ورود به این بازار های مالی را در اختیار داشته باشید. در سری مقالات آموزش رایگان بورس نیز پیش نیازهای اولیه برای انجام معاملات موفق در بازار بورس ایران را برای شما فراهم آورده ایم که از آنها نیز می توانید استفاده کنید. باور کنید یا نه برای به دست آوردن همین اطلاعاتی که ما به صورت رایگان در اختیار شما قرار می دهیم در بسیاری از مجموعه ها نیاز به پرداخت هزینه های بسیار زیادی برای سپری کردن دوره های آموزشی خواهید داشت.

در انتهای این مقاله شما را دعوت میکنیم تا تجربیات خود را در باره برخورد با تله خرسی در ارز دیجیتال و فارکس با ما در میان بگذارید. اگر در چه مواقعی با معاملات اشتباه روبرو شده اید با مرور تجربیات خود در بخش دیدگاه ها می توانید ساعت معامله گران را نسبت به چنین الگوهای هوشیار نمایید و البته با مطالعه تجربیات دیگران نیز نکات کافی برای برخورد با تله خرسی در بازارهای مالی را به دست آورید.

ترتیب پیشنهادی مطالعه مقالات این بخش...

- آموزش ارز دیجیتال رایگان از صفر تا صد

- صفر تا ۱۰۰ عوامل موثر بر قیمت ارز دیجیتال

- آشنایی با اصطلاحات ارزهای دیجیتال به زبان ساده

- آلت کوین چیست (Altcoin) + معرفی بهترین آلتکوین ها

- ویژگی های یک ارز دیجیتال خوب چیست؟

- فرق کوین و توکن چیست + انواع توکن و آزمون تشخیص

- ویژگی های و کاربرد ارز دیجیتال چیست

- جامع ترین آموزش تریدینگ ویو + معرفی امکانات

- وایت پیپر ارز دیجیتال چیست؟

- سرمایه گذاری در ارز دیجیتال از مبتدی تا پیشرفته + گام به گام

- بررسی کامل و جامع امنیت و خطر ارز دیجیتال

- صفر تا صد روش های کسب درآمد از ارز دیجیتال

- مزایای ارز دیجیتال چیست

- ارز دیجیتال چگونه کار میکند + به زبان ساده

- اصول ترید ارز دیجیتال

- مهمترین ۵۰ اشتباه رایج در ترید ارز دیجیتال

- معایب ارز دیجیتال چیست

- چگونه تریدر ارز دیجیتال شویم

- آموزش ترید ارز دیجیتال رایگان از صفر تا صد

- آینده ارز های دیجیتال در دنیا یا دنیا در آینده ارزهای دیجیتال؟

- بهترین سایت های ارز دیجیتال + لینک ورود

- بهترین اندیکاتورهای ارز دیجیتال + لینک دانلود و آموزش استفاده

- آموزش تحلیل تکنیکال ارز دیجیتال از صفر تا صد

- آموزش تحلیل فاندامنتال ارز دیجیتال با چند تکنیک فوقالعاده

- خرید ارز دیجیتال و راهکارهای آن

- تله خرسی چیست (Bear Trap) و چگونه از آن در بازار ارز دیجیتال دور بمانیم؟

- روانشناسی ترید در بازار ارز دیجیتال + نکات طلایی

- آموزش کامل سایت کوین مارکت کپ (CoinMarketCap) + ترفندهای جذاب

- صفر تا صد عرضه اولیه ارز دیجیتال + گام به گام با خرید ICO برای ایرانی ها

- آموزش نوسان گیری ارز دیجیتال گام به گام و از صفر تا صد + ۱۴ تکنیک استثنایی

- هولد ارز دیجیتال چیست؟ مقایسه با نوسان گیری و ترید روزانه

- فیوچرز ارز دیجیتال چیست | آموزش استراتژی های حرفه ای به زبان ساده

- ایردراپ ارز دیجیتال (Airdrop) چیست؟ صفر تا صد + ایردراپ های رایگان و جدید

- مدیریت سرمایه در ارز دیجیتال | بهترین تکینک ها

- حد ضرر در ارز دیجیتال چیست | تکنیک های استثنایی تعیین استاپ لاس

- فارکس یا ارز دیجیتال, یکبار برای همیشه بدانید

- نحوه ورود به بازار ارز دیجیتال + بهترین مسیر برای موفقیت

- تایم فریم در ارز دیجیتال چیست؟ + بهترین تایم فریم معاملاتی در بازار فیوچرز

- بهترین استراتژی ارز دیجیتال برای اسکالپ و فیوچرز

- سیگنال رایگان ارز دیجیتال + آموزش سیگنال گیری و استفاده

- سرمایه گذاری با پول کم در ارز دیجیتال + معرفی بهترین ارزها

- طرح پانزی در ارز دیجیتال چیست + روش های شناسایی طرح های پانزی

- نهنگ ارز دیجیتال چیست و نحوه ترید با نهنگ

- آموزش نمودار شمعی ارز دیجیتال از مبتدی تا پیشرفته

- سرمایه گذاری با پول کم و سود بالا از شایعه تا واقعیت + فرمول معجزه سرمایه گذاری

- بهترین زمان ترید ارز دیجیتال در ایران | بهترین ساعت برای نوسان گیری

- ساعت شروع ارز دیجیتال به وقت ایران | ساعت صفر شدن ارز دیجیتال

- بهترین استراتژی معاملاتی ارز دیجیتال | ۶ استراتژی خفن

- معاملات مارجین چیست | مارجین به زبان ساده

- بهترین استاد و مدرس ترید ارز دیجیتال در ایران چه کسی است؟