مارجین در فارکس به عنوان یک ابزار مهم برای انجام معاملات با استفاده از لوریج شناخته میشود. این امکان به معاملهگران میدهد تا با استفاده از مقدار کمتری سرمایه، پوزیشنهای بزرگتری در بازار باز کنند، که میتواند پتانسیل سود را افزایش دهد. اما این ابزار همچنین با خود ریسکهای قابل توجهی به همراه دارد که میتواند منجر به ضررهای بزرگ شود، اگر به درستی مدیریت نشود.

درک صحیح از مارجین و نحوه محاسبه آن یکی از مهارتهای اساسی برای هر معاملهگر در بازار فارکس است. آگاهی از مفاهیم مرتبط با مارجین مانند فری مارجین، مارجین لول و کال مارجین میتواند به تصمیمگیریهای بهتری در معاملات منجر شده و از ریسکهای غیرضروری جلوگیری کند. در این مقاله در کانون بورس به معرفی مارجین در فارکس پرداخته و همچنین نحوه محاسبه مارجین در فارکس به همراه مثال را نیز برای شما تشریح خواهیم کرد.

مارجین چیست

مارجین (Margin) به پولی میگوییم که معاملهگر باید به عنوان ضمانت در حساب خود داشته باشد تا بتواند با استفاده از اهرم (Leverage) معاملات بزرگتری انجام دهد. این پول در معاملات قفل شده و تا زمانی که معامله باز است، نمیتوان از آن استفاده کرد.

به زبان ساده، مارجین وثیقهای است که بروکر برای پوشش ریسک معامله از شما میخواهد. مثلا اگر با اهرم ۱:۱۰۰ معامله کنید و بخواهید ۱۰,۰۰۰ دلار معامله کنید، فقط به ۱۰۰ دلار مارجین نیاز دارید. اگر معامله زیانده شود و موجودی حساب شما کمتر از مارجین شود، ممکن است بروکر معامله را ببندد (Margin Call).

مارجین در فارکس چیست

معاملات مارجین در فارکس و ارز دیجیتال به معاملاتی میگوییم که در آنها از پول قرضگرفتهشده از بروکر یا صرافی استفاده میکنیم تا بتوانیم با سرمایهای بیشتر از موجودی واقعی خود معامله کنیم. این معاملات به کمک اهرم (Leverage) انجام میشوند که سود و زیان را چند برابر میکند.

در فارکس، مارجین معمولاً به شکل وثیقه نزد بروکر نگهداری میشود. در ارز دیجیتال، مارجین مشابه است، اما صرافیهایی که این خدمات را ارائه میدهند، درصدهای اهرم متفاوتی دارند. مثلاً در صرافیهای کریپتو، اهرم ممکن است از 2x تا 100x باشد. ریسک معاملات مارجین بالاست، زیرا اگر بازار برخلاف پیشبینی حرکت کند، ممکن است تمام سرمایه معاملهگر از دست برود یا منجر به لیکوئید شدن شود.

اهمیت مارجین در معاملات فارکس چیست

مارجین در معاملات فارکس اهمیت زیادی دارد، زیرا به معاملهگران اجازه میدهد با سرمایهای کمتر، معاملات بزرگتری انجام دهند و از مزایای اهرم (Leverage) بهرهمند شوند. این ویژگی باعث میشود فرصتهای بیشتری برای کسب سود در بازارهای با نوسان بالا فراهم شود.

اهمیت اصلی مارجین در فارکس:

- افزایش قدرت خرید: معاملهگر میتواند با سرمایه محدود، موقعیتهای بزرگتر باز کند.

- مدیریت سرمایه: بروکر با تعیین مارجین، ریسک خود و معاملهگر را محدود میکند.

- انعطافپذیری: معاملهگران با استراتژیهای مختلف میتوانند از مارجین برای بهینهسازی معاملات استفاده کنند.

با این حال، مدیریت مارجین بسیار مهم است، زیرا استفاده نامناسب میتواند منجر به زیانهای بزرگ یا از دست دادن کل سرمایه شود.

محاسبه مارجین در فارکس

محاسبه مارجین در فارکس با استفاده از فرمول زیر انجام میشود:

Margin = (Trade Size × Lot Size) ÷ Leverage

Trade Size: حجم معامله به ارز پایه (مثلاً ۱ لات استاندارد = 100,۰۰۰ واحد).

Lot Size: مقدار هر لات استاندارد (در فارکس معمولاً ۱۰۰,۰۰۰ واحد ارز پایه).

Leverage: اهرمی که بروکر ارائه میدهد (مثلاً ۱:۱۰۰).

مثال:

فرض کنید میخواهید ۱ لات EUR/USD معامله کنید.

حجم معامله: ۱۰۰,۰۰۰ یورو

اهرم: ۱:۱۰۰

فرمول مارجین:

Margin = 100,000 ÷ ۱۰۰ = 1,۰۰۰ EUR

اگر حساب شما به دلار باشد، مارجین به دلار محاسبه میشود و تبدیل نرخ ارز بین یورو و دلار نیز در نظر گرفته میشود. مثلاً اگر نرخ تبدیل EUR/USD برابر ۱.۱۰ باشد:

Margin = 1,000 × ۱.۱۰ = 1,۱۰۰ USD

مارجین تعیین میکند چه مقدار از سرمایه باید برای باز نگه داشتن معامله قفل شود.

فری مارجین چیست

فری مارجین (Free Margin) به مقدار پولی میگوییم که پس از کسر مارجین استفادهشده (Used Margin) از موجودی حساب (Equity) باقی میماند و میتوان از آن برای باز کردن معاملات جدید یا تحمل نوسانات بازار استفاده کرد.

فرمول محاسبه:

Free Margin = Equity – Used Margin

Equity: موجودی کل حساب شامل سود یا زیان شناور معاملات باز.

Used Margin: مقدار مارجینی که برای معاملات باز قفل شده است.

مثال:

اگر موجودی کل حساب (Equity) 5,000 دلار باشد و مارجین استفادهشده برای معاملات باز ۱,۰۰۰ دلار:

Free Margin = 5,000 – 1,000 = 4,000 دلار

فری مارجین برای حفظ انعطافپذیری معاملهگر اهمیت دارد، زیرا کاهش بیش از حد آن ممکن است منجر به Margin Call یا بسته شدن اجباری معاملات شود.

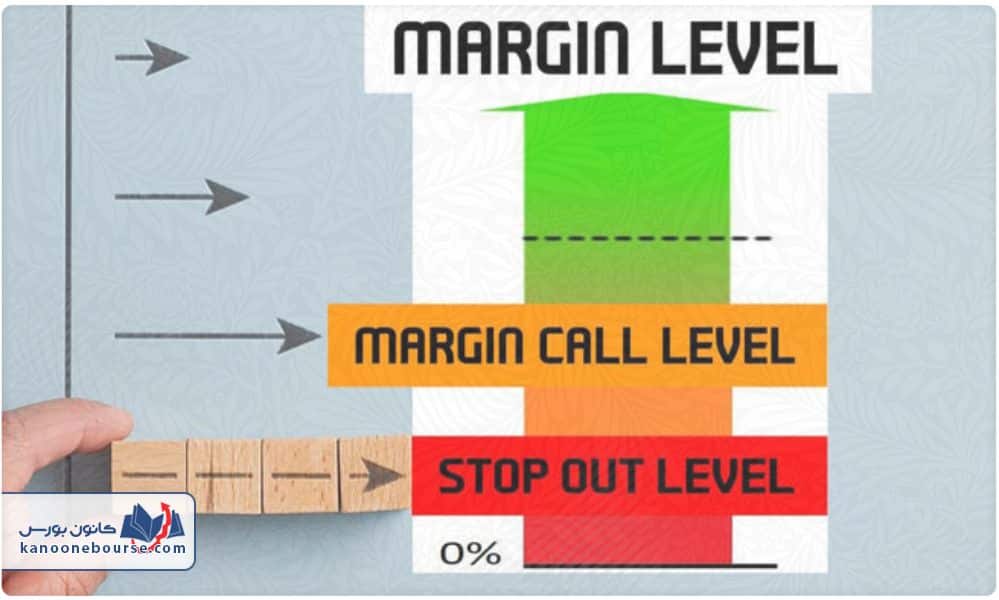

مارجین لول چیست

مارجین لول (Margin Level) به نسبتی میگوییم که میزان موجودی حساب (Equity) را نسبت به مارجین استفادهشده (Used Margin) نشان میدهد. این معیار برای سنجش وضعیت حساب معاملاتی استفاده میشود و به صورت درصد بیان میشود.

فرمول محاسبه:

Margin Level = (Equity ÷ Used Margin) × ۱۰۰

مثال:

اگر موجودی حساب (Equity) 5,000 دلار و مارجین استفادهشده (Used Margin) 1,000 دلار باشد:

Margin Level = (5,000 ÷ ۱,۰۰۰) × ۱۰۰ = 500%

اهمیت مارجین لول:

مارجین لول نشان میدهد چقدر از موجودی شما آزاد است و میتوانید معاملات بیشتری باز کنید.

اگر مارجین لول به سطح بحرانی (مثلاً زیر ۱۰۰%) برسد، ممکن است بروکر Margin Call صادر کند یا معاملات را به طور خودکار ببندد (Stop Out).

مارجین لول بالا نشاندهنده امنیت بیشتر حساب و امکان مدیریت بهتر معاملات است.

اهمیت مارجین لول در چیست؟

اهمیت مارجین لول در مدیریت ریسک معاملات و حفظ امنیت حساب معاملاتی است. این شاخص به معاملهگر و بروکر نشان میدهد که حساب چقدر توانایی تحمل نوسانات بازار و باز کردن معاملات جدید را دارد.

دلایل اهمیت:

- پیشگیری از Margin Call: مارجین لول پایین (مثلاً زیر ۱۰۰%) نشان میدهد که حساب در آستانه رسیدن به وضعیت بحرانی است و ممکن است بروکر درخواست افزایش موجودی یا بستن معاملات کند.

- کنترل ریسک: مارجین لول به معاملهگر کمک میکند وضعیت حساب خود را ارزیابی کرده و از باز کردن معاملات بیش از حد بزرگ یا پرریسک جلوگیری کند.

- محاسبه قدرت معامله: مارجین لول بالا به این معناست که سرمایه بیشتری آزاد است و میتوان معاملات بیشتری انجام داد یا نوسانات بازار را مدیریت کرد.

- جلوگیری از Stop Out: اگر مارجین لول خیلی کاهش یابد، بروکر ممکن است معاملات را به صورت خودکار ببندد تا زیان بیشتر نشود.

به طور کلی، مارجین لول شاخصی کلیدی برای مدیریت مالی و جلوگیری از زیانهای غیرقابل جبران در معاملات است.

کال مارجین چیست؟

کال مارجین (Margin Call) زمانی رخ میدهد که موجودی حساب معاملاتی (Equity) شما به حدی کاهش مییابد که دیگر نمیتواند مارجین لازم برای باز نگه داشتن معاملات را پوشش دهد. در این حالت، بروکر از شما میخواهد که حساب خود را شارژ کنید یا برخی از معاملات را ببندید.

دلایل وقوع کال مارجین:

- زیانهای زیاد: اگر معاملات شما وارد ضرر شوند و موجودی حساب به زیر سطح مارجین مورد نیاز برسد.

- عدم مدیریت ریسک: استفاده از اهرم بالا بدون در نظر گرفتن نوسانات بازار.

- باز کردن معاملات بیش از حد بزرگ: استفاده بیش از حد از مارجین باعث کاهش فری مارجین میشود.

جلوگیری از کال مارجین:

- تنظیم حجم معاملات متناسب با موجودی حساب.

- استفاده از استاپلاس (Stop Loss) برای محدود کردن ضررها.

- مدیریت دقیق ریسک و استفاده منطقی از اهرم (Leverage).

کال مارجین نشاندهنده شرایط بحرانی حساب است که میتواند منجر به بسته شدن اجباری معاملات (Stop Out) شود.

برای فارکس چقدر مارجین مناسب است؟

مقدار مارجین مناسب برای فارکس بستگی به عوامل مختلفی دارد، از جمله استراتژی معاملاتی، میزان ریسک قابل قبول، و سطح اهرم (Leverage) مورد استفاده. با این حال، به طور کلی میتوان گفت که باید مارجینی را انتخاب کرد که توانایی مدیریت نوسانات بازار و جلوگیری از کال مارجین (Margin Call) را فراهم کند.

نکات کلیدی برای تعیین مارجین مناسب:

- میزان اهرم (Leverage):

استفاده از اهرم بالاتر به معنای نیاز به مارجین کمتری برای باز کردن معامله است، اما ریسک ضرر بیشتر میشود. به طور معمول، اهرم ۱:۵۰ تا ۱:۲۰۰ برای بیشتر معاملهگران فارکس مناسب است.

- حجم معاملات:

هرچه حجم معامله بیشتر باشد، مارجین مورد نیاز نیز افزایش مییابد. برای مثال، در معاملات استاندارد یک لات (۱۰۰,۰۰۰ واحد ارز)، مارجین بیشتری نیاز است.

- مدیریت ریسک:

برای کاهش ریسک، بهتر است نسبت به موجودی حساب خود از مارجین کمتری استفاده کنید تا فری مارجین بیشتری باقی بماند و امکان تحمل نوسانات بیشتر فراهم شود. معمولاً پیشنهاد میشود که از ۱% تا ۲% از موجودی حساب برای هر معامله استفاده کنید.

- سطح مارجین لول:

حفظ مارجین لول بالای ۱۰۰% برای اجتناب از کال مارجین و بسته شدن خودکار معاملات توصیه میشود.

پیشنهاد کلی:

برای معاملهگران با تجربه، استفاده از اهرم ۱:۵۰ تا ۱:۱۰۰ و نگهداری حداقل ۲-۵ درصد از موجودی حساب به عنوان مارجین برای هر معامله، منطقی و متعادل است. برای مبتدیان، بهتر است از اهرمهای پایینتر (مثلاً ۱:۱۰ یا ۱:۲۰) استفاده کنند تا ریسک کمتری داشته باشند.

تاثیر لوریج در مارجین چیست

لوریج (Leverage) تأثیر زیادی بر مارجین دارد، زیرا لوریج به شما این امکان را میدهد که با استفاده از مقدار کمی پول، معاملات بزرگتری باز کنید. این امر باعث میشود که به مارجین کمتری برای باز کردن معامله نیاز داشته باشید.

تأثیرات لوریج بر مارجین:

- کاهش نیاز به مارجین

هرچه لوریج بیشتر باشد، برای باز کردن یک موقعیت معاملاتی به مارجین کمتری نیاز خواهید داشت. برای مثال، با لوریج ۱:۱۰۰، برای باز کردن یک لات استاندارد (۱۰۰,۰۰۰ واحد ارز)، فقط ۱,۰۰۰ دلار مارجین نیاز است. در صورتی که لوریج ۱:۵۰ باشد، همان معامله به ۲,۰۰۰ دلار مارجین نیاز خواهد داشت.

- افزایش ریسک

استفاده از لوریج بالا میتواند ریسک را افزایش دهد. هرچند که نیاز به مارجین کمتری دارید، اما نوسانات بازار میتواند منجر به ضررهای بزرگتری شود. بنابراین، مدیریت ریسک و استفاده منطقی از لوریج ضروری است.

- پوشش نوسانات بازار

لوریج بالا میتواند فضای کمتری برای تحمل نوسانات بازار باقی بگذارد. اگر بازار برخلاف پیشبینی حرکت کند، ضرر میتواند سریعتر از آنچه که فکر میکنید به حساب شما آسیب بزند.

مثال:

اگر شما بخواهید ۱ لات EUR/USD (100,000 واحد) معامله کنید:

با لوریج ۱:۱۰۰، نیاز به ۱,۰۰۰ دلار مارجین دارید.

با لوریج ۱:۵۰، نیاز به ۲,۰۰۰ دلار مارجین دارید.

در نتیجه، لوریج بالا باعث کاهش نیاز به مارجین میشود، اما در عین حال ریسک معاملات را نیز بیشتر میکند.

تفاوت مارجین در جفت ارزهای فارکس

تفاوت مارجین در جفت ارزهای فارکس معمولاً به دلیل تفاوت در ارزش ارزها و نرخ تبدیل آنها به یکدیگر ایجاد میشود. این تفاوت میتواند در میزان مارجینی که برای باز کردن یک معامله نیاز است، تأثیرگذار باشد.

عوامل مؤثر در تفاوت مارجین در جفت ارزها:

- ارز پایه:

در جفت ارزها، ارز پایه (ارزی که در سمت چپ جفت قرار دارد) تأثیر زیادی بر محاسبه مارجین دارد. برای مثال، در جفت ارز EUR/USD، یورو ارز پایه است. اگر بخواهید یک لات استاندارد (۱۰۰,۰۰۰ واحد) از یورو معامله کنید، باید مارجین به ارز پایه (یورو) محاسبه شود.

- نرخ تبدیل (Exchange Rate):

نرخ تبدیل بین دو ارز در جفت ارزها باعث تفاوت در مارجین میشود. اگر جفت ارز EUR/USD را معامله کنید، مارجین به دلار محاسبه میشود. اما اگر جفت ارز USD/JPY را معامله کنید، مارجین باید به ین ژاپن محاسبه شود. نرخ تبدیل بین این ارزها میزان مارجینی که باید قفل شود را تحت تأثیر قرار میدهد.

- نوسانات و ارزش ارزها:

برخی ارزها نوسانات بیشتری دارند (مثل ارزهای بازار نوظهور)، که این میتواند تأثیر بیشتری بر نیاز به مارجین داشته باشد. برای جفت ارزهایی که نوسانات بیشتری دارند، ممکن است بروکر مارجین بالاتری از شما بخواهد.

- نوع حساب معاملاتی:

برخی از حسابها مانند حسابهای مینی لات و میکرو لات مارجین کمتری نیاز دارند. بنابراین در جفت ارزهایی که با لاتهای کوچکتر معامله میشوند، مارجین کمتری نیاز است.

مثال:

اگر شما بخواهید ۱ لات EUR/USD (100,000 یورو) با لوریج ۱:۱۰۰ معامله کنید و نرخ تبدیل EUR/USD برابر با ۱.۱۰ باشد، نیاز به ۱,۰۰۰ دلار مارجین خواهید داشت.

اما در جفت ارز USD/JPY که نرخ تبدیل ۱ دلار به ۱۵۰ ین باشد، برای همان ۱۰۰,۰۰۰ واحد دلار، نیاز به ۱۵,۰۰۰ ین مارجین خواهید داشت.

در نتیجه، تفاوت مارجین در جفت ارزها بستگی به ارز پایه و نرخ تبدیل آنها دارد و برای هر جفت ارز باید بهطور دقیق محاسبه شود.

فول مارجین یعنی چه؟

فول مارجین (Full Margin) به حالتی اطلاق میشود که تمام موجودی حساب یا بخشی از آن برای پوشش مارجین مورد نیاز برای باز کردن یک معامله خاص قفل میشود. به عبارت دیگر، در این حالت شما از تمام موجودی خود (یا درصد قابل توجهی از آن) به عنوان مارجین برای انجام معامله استفاده میکنید.

ویژگیهای فول مارجین:

- استفاده از تمام موجودی: در حالت فول مارجین، به طور کامل از موجودی حساب برای باز کردن یا نگهداری یک موقعیت معاملاتی استفاده میشود.

- ریسک بالاتر: این وضعیت ریسک بیشتری دارد زیرا در صورت زیان در معامله، ممکن است موجودی حساب به سرعت کاهش یابد و حتی به کال مارجین منتهی شود.

- عدم فضای کافی برای معامله جدید: چون تمام موجودی به عنوان مارجین قفل شده، دیگر فضایی برای باز کردن معاملات جدید یا تحمل نوسانات بازار نخواهید داشت.

مثال:

اگر موجودی حساب شما ۵,۰۰۰ دلار باشد و بخواهید ۱ لات EUR/USD (100,000 واحد) با لوریج ۱:۱۰۰ معامله کنید، که نیاز به ۱,۰۰۰ دلار مارجین دارد. اگر تمام موجودی حساب را برای این معامله اختصاص دهید، به آن “فول مارجین” گفته میشود.

فول مارجین به معنی استفاده از حداکثر مارجین ممکن است، و باید با دقت و مدیریت ریسک انجام شود تا از مشکلاتی مانند کال مارجین جلوگیری شود.

مزایای معاملات مارجین در فارکس

معاملات مارجین در فارکس مزایای زیادی دارد که میتواند به معاملهگران کمک کند تا از بازار بهرهبرداری بیشتری داشته باشند. در زیر برخی از مهمترین مزایای معاملات مارجین در فارکس آورده شده است:

۱. امکان معامله با حجم بیشتر (Leverage)

با استفاده از مارجین و لوریج (اهرم)، شما میتوانید با موجودی کمتر معاملات بزرگتری انجام دهید. این امکان به شما اجازه میدهد که حتی با سرمایه محدود، پوزیشنهای بزرگتری بگیرید و در نتیجه سود بیشتری از نوسانات بازار کسب کنید.

۲. افزایش سود بالقوه

یکی از بزرگترین مزایای معاملات مارجین، افزایش سود بالقوه است. به دلیل امکان استفاده از اهرم، حتی با تغییرات کوچک در قیمتها، میتوانید سود بیشتری کسب کنید.

۳. انعطافپذیری در استراتژیهای معاملاتی

معاملات مارجین به شما این امکان را میدهد که استراتژیهای متنوعی را پیادهسازی کنید، مانند معاملات کوتاهمدت (Short Selling) که معمولاً برای سود بردن از کاهش قیمتها استفاده میشود. این انعطافپذیری میتواند فرصتهای بیشتری برای سودآوری ایجاد کند.

۴. عدم نیاز به سرمایه اولیه زیاد

با مارجین، شما نیازی به داشتن سرمایه زیاد برای ورود به بازار ندارید. شما میتوانید با مبلغ کمی وارد بازار شوید و از تغییرات قیمت بهرهبرداری کنید.

۵. دسترسی به بازار ۲۴ ساعته

بازار فارکس به صورت ۲۴ ساعته فعال است و این امکان به معاملهگران داده میشود که با استفاده از مارجین در هر زمان از شبانهروز معاملات خود را انجام دهند و از هر نوع نوسان در بازار بهره ببرند.

۶. قابلیت استفاده از استاپلاس و سایر ابزارهای مدیریت ریسک

با استفاده از استراتژیهای مدیریت ریسک مانند استاپلاس (Stop Loss) و تیکپروفیت (Take Profit)، میتوانید ضررها را محدود کرده و سود خود را قفل کنید، حتی زمانی که از لوریج بالایی استفاده میکنید.

۷. قابلیت استفاده از پول قرضی

معاملات مارجین به شما این امکان را میدهد که با استفاده از پول قرضی که بروکر فراهم کرده، معاملات بزرگتری انجام دهید که در حالت عادی با سرمایه خود قادر به انجام آنها نبودید.

معایب معاملات مارجین در فارکس

معاملات مارجین در فارکس علاوه بر مزایای زیاد، معایب و ریسکهای خاص خود را نیز دارد که باید به دقت مدیریت شوند. در زیر به برخی از مهمترین معایب معاملات مارجین اشاره شده است:

۱. افزایش ریسک ضرر

استفاده از لوریج (اهرم) باعث میشود که با حرکتهای کوچک قیمت، سود یا ضرر شما به نسبت بزرگتر شود. اگر بازار برخلاف پیشبینی شما حرکت کند، ممکن است ضررهای بزرگی را متحمل شوید که بیش از موجودی حساب شما باشد.

۲. کال مارجین (Margin Call)

زمانی که موجودی حساب شما به حد معینی کاهش یابد و نتواند پوششدهنده مارجین لازم برای حفظ موقعیتهای باز باشد، بروکر ممکن است از شما بخواهد که حساب خود را شارژ کنید یا پوزیشنهای خود را ببندید. در این شرایط، ممکن است مجبور شوید با ضرر موقعیتهای خود را ببندید یا موجودی حساب خود را افزایش دهید.

۳. پوزیشنهای باز خطرناک

معاملات مارجین میتواند منجر به باز نگه داشتن پوزیشنهای خطرناک برای مدت طولانی شود. اگر بازار به سرعت بر خلاف پیشبینی شما حرکت کند، شما ممکن است با یک زیان بزرگ مواجه شوید که به سرعت به موجودی حساب شما آسیب بزند.

۴. هزینههای اضافی

در برخی از بروکرها، اگر پوزیشنهای باز برای مدت طولانی نگه داشته شوند، هزینههای اضافی به عنوان “سواپ” (Swap) یا بهره شبانه برای نگهداری پوزیشنها ممکن است اعمال شود. این هزینهها میتواند سود شما را کاهش دهد یا باعث ضرر بیشتر شود.

۵. نیاز به مدیریت دقیق ریسک

با استفاده از مارجین، مدیریت ریسک به طور خاص اهمیت بیشتری مییابد. در صورتی که استراتژی معاملاتی شما به درستی پیادهسازی نشود یا حد ضرر و استاپلاس به درستی تنظیم نشوند، ممکن است به سرعت تمام موجودی حساب شما از دست برود.

۶. ریسک افزایش سریع ضررها

با استفاده از اهرم، اگر نوسانات بازار به سرعت تغییر کند، ضررها میتوانند به همان سرعت افزایش یابند. این امر میتواند منجر به از دست دادن بخش بزرگی از موجودی حساب در مدت زمان کوتاه شود.

۷. استرس و فشار روانی

معاملات مارجین به دلیل ریسک بالای آن، میتواند استرس زیادی برای معاملهگر ایجاد کند. مدیریت این استرس و فشار روانی نیازمند تجربه و استراتژیهای معاملاتی صحیح است.

ترید با مارجین کم مزایا و معایب

ترید با مارجین کم در فارکس به معنای استفاده از اهرم پایینتر برای انجام معاملات است. این نوع معاملات میتواند به معاملهگران مبتدی و کسانی که ریسک کمتری میخواهند، کمک کند. در ادامه مزایا و معایب ترید با مارجین کم در فارکس توضیح داده شده است:

مزایای ترید با مارجین کم در فارکس:

کاهش ریسک و ضررهای بزرگ

با استفاده از مارجین کم، ضررهای بالقوه در صورت نوسانات منفی بازار محدودتر خواهند بود. از آنجا که با اهرم پایینتر معامله میکنید، نسبت به تغییرات کوچک بازار، ضرر کمتری خواهید داشت.

پایداری بیشتر در مقابل نوسانات بازار

اهرم کم به شما این امکان را میدهد که تحمل بیشتری در برابر نوسانات بازار داشته باشید، زیرا نیاز به مارجین کمتری برای حفظ پوزیشنها خواهید داشت و خطر کال مارجین کاهش مییابد.

کاهش احتمال کال مارجین

استفاده از مارجین کم احتمال کال مارجین (Margin Call) را کاهش میدهد، زیرا موجودی حساب شما به راحتی نمیتواند به حدی برسد که بروکر مجبور شود پوزیشنهای شما را ببندد.

کنترل بهتر بر معاملات

ترید با مارجین کم به شما امکان میدهد که با دقت بیشتری وارد و خارج از بازار شوید، زیرا ریسکهای کمتری وجود دارد و میتوانید با آرامش بیشتری تصمیمات معاملاتی خود را اتخاذ کنید.

پیشگیری از استفاده بیش از حد از لوریج

مارجین کم به شما یادآوری میکند که از اهرمهای زیاد استفاده نکنید و تنها با مقدار کمی از سرمایهتان وارد بازار شوید، که در نتیجه از افزایش ریسک جلوگیری میشود.

معایب ترید با مارجین کم در فارکس:

کسب سود کمتر

یکی از بزرگترین معایب ترید با مارجین کم، کاهش سود بالقوه است. زیرا سود شما به اندازه اهرم پایینتر کمتر خواهد بود. برای مثال، با اهرم ۱:۱۰ نسبت به اهرم ۱:۱۰۰، سود شما از همان معامله کمتر خواهد بود.

نیاز به سرمایه بیشتر برای انجام معاملات بزرگتر

با استفاده از اهرم کم، برای انجام معاملات بزرگتر نیاز به سرمایه بیشتری خواهید داشت. بنابراین، ممکن است نتوانید پوزیشنهای بزرگتری بگیرید، که محدودیتهایی در استراتژی معاملاتی شما ایجاد میکند.

محدودیت در استفاده از فرصتهای بازار

در بعضی مواقع، بازار فارکس نوسانات شدیدی دارد و با استفاده از مارجین کم، ممکن است نتوانید از فرصتهای کوتاهمدت بهرهبرداری کنید. این محدودیت میتواند در شرایط خاص که نیاز به واکنش سریع دارید، آزاردهنده باشد.

عدم بهرهبرداری از تمام ظرفیت سود

با استفاده از مارجین کم، ممکن است نتوانید از تمام ظرفیت سود بالقوه یک موقعیت معاملاتی بهرهمند شوید. در صورتی که بازار به نفع شما حرکت کند، سود شما محدود به اندازه اهرم خواهد بود.

زمان بیشتر برای تحقق سود

در ترید با مارجین کم، به دلیل حجم معاملات کوچکتر، ممکن است به زمان بیشتری نیاز داشته باشید تا به سودهای موردنظر برسید. این امر میتواند باعث شود که میزان سود در زمان کمتری نسبت به ترید با لوریج بالا محقق نشود.

ترید با مارجین کم در فارکس میتواند ریسک کمتری داشته باشد و از ضررهای بزرگ جلوگیری کند، اما از سوی دیگر، سود کمتری به همراه دارد و ممکن است شما را از استفاده بهینه از فرصتهای بازار باز دارد. برای معاملهگران مبتدی یا کسانی که ریسک کمتری میخواهند، این روش مناسب است، اما نیاز به استراتژیهای دقیق و صبر بیشتر دارد.

ترید با مارجین زیاد مزایا و معایب

ترید با مارجین زیاد در فارکس به استفاده از اهرم بالا برای انجام معاملات گفته میشود. این نوع معاملات میتواند پتانسیل سود بیشتری داشته باشد، اما در عین حال ریسک بالاتری نیز به همراه دارد. در زیر مزایا و معایب ترید با مارجین زیاد در فارکس بررسی شده است:

مزایای ترید با مارجین زیاد در فارکس:

سود بالقوه بالاتر

با استفاده از اهرم بالا، حتی با سرمایه کم میتوانید پوزیشنهای بزرگتری بگیرید. این امر میتواند منجر به سودهای بزرگتر از نوسانات کوچک در بازار شود.

استفاده بهینه از فرصتهای بازار

وقتی از مارجین زیاد استفاده میکنید، میتوانید به سرعت به فرصتهای بازار واکنش نشان دهید و از نوسانات قیمت بهرهبرداری کنید. این امر به ویژه برای تریدرهایی که به دنبال استفاده از حرکتهای کوتاهمدت بازار هستند، مفید است.

دسترسی به حجم بزرگتر معاملات

با استفاده از مارجین زیاد، میتوانید بدون نیاز به سرمایهگذاری زیاد، پوزیشنهای بزرگتری بگیرید. این قابلیت میتواند شما را قادر سازد که با حجم معاملاتی بالا وارد بازار شوید.

بازده سریعتر

ترید با مارجین زیاد ممکن است باعث شود که شما به سرعت به سود برسید، زیرا با حجم بزرگتری از معامله درگیر هستید و سود از نوسانات بازار سریعتر تحقق مییابد.

نیاز به سرمایه اولیه کمتر

با مارجین زیاد، شما نیاز به سرمایه اولیه کمتری دارید تا وارد بازار شوید. این امر میتواند برای معاملهگران با سرمایه محدود جذاب باشد.

معایب ترید با مارجین زیاد در فارکس:

ریسک ضرر بالا

استفاده از اهرم زیاد میتواند به ضررهای بسیار بزرگ منجر شود. اگر بازار برخلاف پیشبینی شما حرکت کند، ممکن است ضرر شما به سرعت از موجودی حساب شما فراتر رود.

افزایش احتمال کال مارجین (Margin Call)

در صورتی که بازار به سرعت بر خلاف پوزیشن شما حرکت کند و موجودی حساب شما کاهش یابد، بروکر ممکن است از شما بخواهد که حساب خود را شارژ کنید یا پوزیشنهای خود را ببندید. این اتفاق میتواند به سرعت رخ دهد و موجودی شما را به طور قابل توجهی کاهش دهد.

ریسک نوسانات بزرگ

وقتی از اهرم زیاد استفاده میکنید، پوزیشنهای شما حساستر به نوسانات بازار میشوند. این بدان معنی است که تغییرات کوچک در قیمت میتواند به ضررهای بزرگ منجر شود.

نیاز به مدیریت دقیق ریسک

با استفاده از مارجین زیاد، مدیریت ریسک بسیار حیاتی میشود. نیاز به تنظیم دقیق استاپلاسها (Stop Loss) و استراتژیهای خروج بهموقع خواهید داشت. عدم مدیریت مناسب ریسک میتواند منجر به ضررهای سنگین شود.

افزایش استرس و فشار روانی

ترید با مارجین زیاد ممکن است فشار روانی زیادی به معاملهگر وارد کند، زیرا هر نوسان بازار میتواند تأثیر زیادی بر موجودی حساب داشته باشد. این امر میتواند تصمیمگیریهای منطقی را دشوار کند و موجب استرس شود.

هزینههای اضافی

در برخی از بروکرها، اگر پوزیشنها برای مدت طولانی باز بمانند، ممکن است هزینههایی مانند سواپ (Swap) یا بهره شبانه اعمال شود که در صورت استفاده از مارجین زیاد میتواند سود شما را کاهش دهد.

ترید با مارجین زیاد در فارکس میتواند سودهای بزرگتری به همراه داشته باشد، اما به همان اندازه ریسک ضررهای بزرگتر را نیز افزایش میدهد. این روش مناسب معاملهگران با تجربهای است که توانایی مدیریت ریسک و استراتژیهای معاملاتی قوی دارند. استفاده از اهرم زیاد بدون استراتژی مناسب و مدیریت ریسک میتواند به سرعت منجر به از دست دادن سرمایه شود.

حتما بخوانید: فرق پرایس اکشن و تحلیل تکنیکال

جمع بندی

مارجین در فارکس به مبلغی گفته میشود که معاملهگر باید در حساب خود قرار دهد تا بتواند یک معامله با حجم بزرگتر از موجودی واقعی خود باز کند. این مبلغ به عنوان وثیقه برای معاملات استفاده میشود و معمولاً به صورت درصدی از ارزش کل معامله محاسبه میشود.

نکات کلیدی:

- کاربرد مارجین: مارجین به معاملهگران این امکان را میدهد که از اهرم (لوریج) برای انجام معاملات بزرگتر با سرمایه کمتر استفاده کنند.

انواع مارجین:

- مارجین مورد نیاز: مبلغی که باید برای باز کردن یک موقعیت معاملاتی در حساب شما موجود باشد.

- فری مارجین: موجودی آزاد حساب که برای انجام معاملات جدید در دسترس است.

- مارجین لول: نسبت بین موجودی حساب و مارجین استفاده شده، که نشاندهنده میزان استفاده از مارجین است.

- کال مارجین: وضعیت هنگامی که موجودی حساب کاهش مییابد و بروکر از معاملهگر میخواهد که حساب خود را شارژ کند یا پوزیشنهای خود را ببندد.

مزایا و معایب مارجین:

- مزایا: امکان معامله با حجم بزرگتر، سود بالقوه بیشتر، دسترسی به فرصتهای بازار ۲۴ ساعته و نیاز به سرمایه اولیه کمتر.

- معایب: افزایش ریسک ضرر، احتمال کال مارجین، هزینههای اضافی در صورت نگهداری پوزیشنها برای مدت طولانی، و فشار روانی بیشتر برای معاملهگران.

- تأثیر لوریج: لوریج بالاتر به معنای پتانسیل سود بیشتر است، اما ریسک ضرر نیز به همان اندازه افزایش مییابد. استفاده از اهرم مناسب باید با دقت و استراتژی انجام شود.

در نهایت، مدیریت ریسک در معاملات مارجین بسیار حیاتی است. تریدرها باید از ابزارهایی مانند استاپلاس و استراتژیهای خروج برای جلوگیری از ضررهای بزرگ و جلوگیری از کال مارجین استفاده کنند.

آموزش فارکس برای استفاده درست از مارجین اهمیت زیادی دارد، زیرا معاملهگران باید توانایی مدیریت ریسک و انتخاب لوریج مناسب را داشته باشند تا از ضررهای بزرگ و کال مارجین جلوگیری کنند. بدون آگاهی کافی از نحوه محاسبه مارجین، مدیریت فری مارجین و تنظیم استاپلاسها، احتمال استفاده نادرست از مارجین و مواجهه با ریسکهای شدید افزایش مییابد، بنابراین آموزش دقیق و اصولی میتواند منجر به تصمیمات بهتری و افزایش شانس موفقیت در بازار فارکس شود.

سوالات متداول

مارجین در فارکس چیست؟

مارجین مبلغی است که معاملهگر باید در حساب خود برای باز کردن یک پوزیشن معاملاتی ذخیره کند. این مبلغ به عنوان وثیقه برای استفاده از لوریج عمل میکند.

مارجین مورد نیاز چگونه محاسبه میشود؟

مارجین مورد نیاز بر اساس حجم معامله و لوریج انتخاب شده محاسبه میشود. به طور معمول، برای هر واحد از ارز پایه، درصدی از آن به عنوان مارجین مورد نیاز باید در حساب قرار گیرد.

فرق بین فری مارجین و مارجین استفاده شده چیست؟

فری مارجین موجودی آزاد حساب است که برای انجام معاملات جدید استفاده میشود، در حالی که مارجین استفاده شده مبلغی است که برای باز نگه داشتن پوزیشنهای باز در حساب شما بلوکه شده است.

کال مارجین چیست و چه زمانی رخ میدهد؟

کال مارجین زمانی اتفاق میافتد که موجودی حساب شما به حدی کاهش یابد که نتوانید پوزیشنهای باز را با مارجین موجود نگه دارید. در این صورت بروکر از شما میخواهد حساب را شارژ کنید یا پوزیشنها را ببندید.

چطور میتوان از ریسک کال مارجین جلوگیری کرد؟

برای جلوگیری از کال مارجین، معاملهگران باید از استاپلاسها استفاده کنند، حجم معاملات را کنترل کنند و اهرم مناسبی انتخاب کنند تا بتوانند در برابر نوسانات بازار مقاومت کنند.

تأثیر لوریج بر مارجین چیست؟

لوریج بالا باعث میشود که نیاز به مارجین کمتری برای باز کردن پوزیشنها باشد، اما در عین حال ریسک ضررهای بزرگتر را نیز به همراه دارد.

آیا مارجین به معنای هزینه اضافی است؟

مارجین به خودی خود هزینهای ندارد، اما ممکن است هزینههایی مانند سواپ (Swap) برای نگهداری پوزیشنها به مدت طولانی اعمال شود که میتواند سود شما را کاهش دهد.

آیا استفاده از مارجین برای همه معاملهگران مناسب است؟

استفاده از مارجین برای معاملهگران با تجربه مناسبتر است، زیرا نیاز به مدیریت دقیق ریسک و استراتژیهای معاملاتی دارد. معاملهگران مبتدی باید با احتیاط از آن استفاده کنند

ترتیب پیشنهادی مطالعه مقالات این بخش...

- مدیریت سرمایه در فارکس آموزش صفر تا صد

- اصطلاحات بازار فارکس به زبان ساده از ۱ تا ۱۰۰

- نحوه ورود به فارکس از صفر تا صد

- فارکس چیست به زبان ساده و چگونه کار میکند؟

- تخصصی ترین راهنمای انتخاب بروکر فارکس برای ایرانی ها

- آموزش فارکس رایگان از صفر تا صد، به زبان ساده برای مبتدیان

- کال مارجین چیست | کال مارجین شدن در فارکس و معاملات طلا

- آموزش تحلیل تکنیکال فارکس از مبتدی تا پیشرفته

- بهترین استراتژی طلا در فارکس + آموزش ترید حرفه ای طلا

- آموزش ترید در فارکس + نقشه راه تریدر شدن در فارکس

- بهترین جفت ارزهای فارکس برای ترید و اسکالپ

- انواع روش های ترید در بازار فارکس

- انواع تحلیل در بازار فارکس

- بازیگران بازار فارکس چه کسانی هستند؟

- انواع سفارشات در بازار فارکس

- لیست جفت ارزهای فارکس + ویژگی ها

- تحلیل فاندامنتال فارکس از آموزش تا کاربردها

- الگوهای شمعی در فارکس + استراتژی های معاملاتی

- روانشناسی بازار فارکس | آموزش روش های کاربردی

- مدیریت ریسک فارکس | چرا در فارکس می بازیم؟

- اصطلاح پیپ در فارکس چیست و چند پیپ باید در ماه سود کنیم؟

- سشن های معاملاتی فارکس به وقت ایران

- جبران ضرر در فارکس | روشهای کاربردی و مطمئن

- چرا در فارکس ضرر میکنیم | معجزه جبران ضرر در فارکس

- بهترین سایت های فارکس | سایت هایی که تریدرها باید بدانند

- مارجین چیست | محاسبه مارجین در فارکس

- اشتباهات رایج معامله گران | فارکس و ارز دیجیتال

- بهترین زمان ترید در بازار فارکس | بهترین زمان ترید طلا

- چگونه تریدر موفق شویم | تریدر موفق فارکس و ارز دیجیتال

- وین ریت چیست | وین ریت در فارکس چیست

- استراتژی فارکس پرایس اکشن | پرایس اکشن در فارکس با تکنیک های مدرن

- اشتباهات رایج معامله گران فارکس | از این اشتباهات دوری کنید!

- حداقل سرمایه برای ورود به فارکس | شروع فارکس با ۱۰ دلار

- بهترین اندیکاتور فارکس | بهترین اندیکاتور اسکلپ فارکس

- موفقیت در فارکس با ۵ راز حیاتی!

- ژورنال نویسی در فارکس از صفر تا صد

- آموزش جامع فارکس فکتوری

- چگونه کال مارجین نشویم | خارج شدن از کال مارجین

- مزایا و معایب فارکس | نظرات درباره بازار فارکس

- بهترین استراتژی معاملاتی فارکس | ۱۲ استراتژی حرفه ای

- بهترین استراتژی فارکس برای طلا | ۴ استراتژی عالی

- بهترین استاد و مدرس فارکس در ایران چه کسی است؟

- چرا تریدرها شکست می خورند؟ | دلایل شکست تریدرها و راهحل

- مفاهیم اولیه فارکس به زبان ساده | اولین قدم برای تریدری

- ریسک فری در فارکس و ارز دیجیتال

- نسبت ریوارد به ریسک چیست؟ | ریسک به ریوارد در متاتریدر و تردینگ ویو

- جدول همبستگی جفت ارزها در فارکس | همبستگی طلا با جفت ارزها

- کتاب آموزش فارکس از مقدماتی تا پیشرفته | کتاب صفر تا صد فارکس

- بهترین کتاب تحلیل فاندامنتال فارکس | بهترین کتاب های تحلیل فاندامنتال

- حساب دمو چیست | تفاوت حساب دمو و واقعی فارکس