آموزش تحلیل تکنیکال فارکس یکی از مهمترین مباحث آموزش رایگان فارکس است که در مقالات زیادی به آن پرداخته شده است. اما اکثر این مقالات بیشتر از اینکه آموزش اصولی تحلیل تکنیکال در فارکس را هدف گرفته باشند بیشتر به دنبال خالی نبودن عریضه نگارش شده و آموزش این روش تحلیلی با نکات کاربردی کمتر در این مقالات به چشم میخورد. در این مقاله اما با رویکردی کاملاً متفاوت سعی داریم تا این روش تحلیلی را به صورت آموزشی معرفی کنیم. آموزش تحلیل تکنیکال در فارکس را از مفاهیم ابتدایی و ساده آغاز کرده و در نهایت نکات بسیار کلیدی و حرفهای را در این باره برای شما بازگو خواهیم کرد که با استفاده از این ترفندها میتوانید این روش تحلیلی را با قدرت بالا در معاملات خود به کار بگیرید.

ترید در بازار فارکس با حساسیتهای بسیار زیادی همراه است و لازمه برون رافت از چالشهای موجود دقت بالا به تحلیل تکنیکال است. برخلاف سایر بازارهای مالی، تحلیل تکنیکال در بازار فارکس با اهمیت چند برابری همراه بوده و انتخاب اصلی تریدرها در این بازار این روش تحلیلی است. سعی ما در مجموعه کانون بورس برطرف کردن تمام چالشهای پیش روی کاربرانی است که هنوز موفق به شرکت در دوره فارکس و کسب بهترین آموزش ها در این باره نشده و احتمالاً مشکلات زیادی با تحلیل جفت ارزها در فارکس دارند.

تحلیل تکنیکال فارکس چیست

تحلیل تکنیکال فارکس چیست و چرا این روش تا این حد در میان تریدرهای فارکس محبوب شده است؟ وقتی صحبت از تحلیل جفت ارزها در بازار فارکس به میان میآید، بیشتر کاربران و تریدرها دو روش تحلیلی تکنیکال و فاندامنتال را در ذهن خود تداعی مینمایند. تحلیل تکنیکال در واقع مجموعهای از تکنیک ها و الگوهایی است که با بررسی روند تغییرات قیمت در گذشته به دست آمده و تحلیلگر قرار است همین الگوها و تکنیک های را برای آینده تعمیم داده و از این طریق آن را پیش بینی نماید. فرض کنید که نمودار قیمت یک جفت ارز دائماً در تغییرات هود بعد از رسیدن به قیمت مشخصی واکنش خاصی از خود داشته باشد. آیا این موضوع در ذهن شما به عنوان یک تریدر اینگونه نخواهد بود که در برخورد دوباره با همان قیمت باید منتظر واکنش مشابه با نمونههای قبلی باشیم؟

البته اینکه همیشه این اتفاق رخ دهد، به هیچ وجه حتمی نیست، اما احتمال بالایی دارد که دوباره شاهد همان واکنشهای قبلی در روند قیمت در چنین شرایطی باشیم. در تحلیل تکنیکال با رسیدن به همین احتمالات و اضافه کردن تکنیک های دیگری مانند مدیریت سرمایه و استفاده از حد ضرر و حد سود امکان معاملهگری برای تریدها در بازار فارکس به دست میآید.

این تعریف نشان میدهد که عملاً تحلیل تکنیکال فارکس به معنای بررسی تمام شرایط و روند جفت ارزها در گذشته و استفاده از این ارزیابی برای پیش بینی آینده است. در آموزش تحلیل تکنیکال فارکس نیز قرار است شما روش ها و تکنیک ها و الگوهای استخراج شده از گذشته این بازار را فرا گرفته و از آنها برای تحلیل و پیش بینی آینده قیمت این جفت ارزها استفاده کنید.

آموزش تحلیل تکنیکال فارکس چه اهمیتی دارد؟

اهمیت آموزش تحلیل تکنیکال فارکس بیشتر باید از کسانی بپرسید که با تجربه چندین ساله در این بازار در حال فعالیت بوده و میدانند که بدون تحلیل تکنیکال عملاً نمیتوان اهداف معاملاتی در بازار فارکس را پیش برد. بازار فارکس یک بازار کاملاً حرفهای بوده که فعالیت در آن نیاز به آموزش های حرفهای دارد. متأسفانه شاهد هستیم که اکثر تریدرهای ایرانی در بازار فارکس با چالشهای زیادی روبهرو بوده و نمیتوانند به خواستههای خود در این بازار برسند. وقتی شما یک جفت ارز را برای انجام معامله و خرید در بازار فارکس انتخاب میکنید، سؤالات و چالشهای زیادی است که قبل از وارد شدن به هر معامله باید به آنها پاسخ داده شوند.

- روند حرکت قیمت جفت ارز در ادامه چگونه خواهد بود؟

- قیمت های برگشتی کدام قیمت ها هستند؟

- بهترین محل برای ورود به جفت ارز مورد نظر در چه قیمتی است؟

- تا چه حد میتوانیم انتظار رسیدن به سود در معامله پیشرو را داشته باشیم؟

- با رسیدن به چه قیمتی عملاً تحلیل ما اشتباه از آب در آمده و بایستی از آن خارج شویم؟

- سایر تحلیلگران و معاملهگران در شرایط فعلی چه تصمیمی برای انجام معامله روی جفت ارز مورد نظر را دارند؟

رسیدن به پاسخ تمام سؤالات برای ورود به یک معامله در بازار فارکس کاملاً لازم است. هیچ راهحلی به جز تحلیل تکنیکال در فارکس نیز نمیتواند پاسخگوی تمام این سؤالات برای ما باشد. اهمیت آموزش تحلیل تکنیکال در فارکس دقیقاً زمان مشخص میشود که قرار است ما و شما سرمایه های گرانقدر خود را در معاملاتی با ریسک بسیار بالا قرار داده و از این معاملات انتظار رسیدن به سود داشته باشیم. تریدرهای حرفهای و سرمایه گذاران قدیمی بازار فارکس با استفاده از روشهای تحلیل تکنیکال است که شرایط ایدهآلی را در این بازار برای خود رقم زده و هر ماه سود بسیار عالی و مناسبی را نیز از این بازار به دست میآورند.

آیا آموزش تحلیل تکنیکال فارکس الزامی است؟

چرا باید دوره آموزش تحلیل تکنیکال در فارکس را پشت سر بگذرانیم؟ درصد قابل توجهی از سرمایه گذاران در بازار فارکس در همان ابتدا و بدون داشتن آموزش های لازم اقدام به وارد کردن بخش قابل توجهی از سرمایههای در دسترس خود به این بازار کرده و شروع به خرید و فروش جفت ارزها مینمایند. بازار فارکس هیچ مشکلی با این موضوع نداشته و اتفاقاً بروکرهای فارکس نیز از این هم استقبال مینمایند.

موضوع وقتی جالبتر میشود که بدانید در بازار فارکس درصد افرادی که موفق میشوند و تمام چالشهای بازار را یکی پس از دیگری پشت سر میگذارند به مراتب کمتر از سایر بازارهای مالی است. با توجه به اینکه درصد قابل توجهی از معاملهگران و تریدرها در بازارهای مالی آموزش های حرفهای لازم را پشت سر نگذاشته و درک کاملی از تحلیل تکنیکال و سایر روشهای تحلیلی ندارند، این آمارها به نوعی درصد تأثیرپذیری فعالیت در بازارهای مالی از آموزشهای حرفهای را نیز نشان میدهد.

اگر بخواهیم خیلی خودمانی و راحت درباره اهمیت آموزش تحلیل تکنیکال در بازارهای مالی صحبت کنیم، به این نکته خواهیم رسید که هر چند ممکن است با احتمال بسیار پایینی کاربران بدون آموزش های لازم در بازارهای مالی مانند بازار بورس و یا بازار ارز دیجیتال به موفقیتهایی دست یابند اما بدون داشتن آموزش های حرفهای تحلیل تکنیکال در فارکس عملاً هیچ شانسی برای موفقیت در این بازار وجود نخواهد داشت.

البته سپری کردن دوره آموزش حرفهای تحلیل تکنیکال در فارکس برای ورود به این بازار به هیچ وجه الزامی نیست اما برای رسیدن به موفقیت و درآمدهای قابل توجه این آموزش ها کاملاً الزامی و اجباری خواهد بود.

سابقه تحلیل تکنیکال در فارکس چیست

تحلیل تکنیکال در فارکس از کجا آغاز شده و استفاده از این روش معاملاتی در این بازار به چه زمانی باز میگردد؟ برای درک این موضوع بایستی بدانید که تحلیل تکنیکال چگونه به وجود میآید و عوامل مورد نیاز برای توسعه روش ها و تکنیک های مورد استفاده در تحلیل تکنیکال چه مواردی هستند؟

تحلیل تکنیکال همانطور که عنوان کردیم در واقع بررسی و ارزیابی اتفاقات گذشته رخ داده در نمودار قیمت است. اصلاً مهم نیست که نمودار مورد نظر قیمت چه کالا و یا سهمی را نشان میدهد و با بررسی و ارزیابی گذشته نمودار قیمت هر کالایی میتوان اقدام به توسعه تکنیکهای تحلیل تکنیکال نمود. این تاریخ نشان میدهد که تحلیل تکنیکال به بازار فارکس وابسته نبوده و شروع استفاده از آن نیز مربوط به این بازار آهنی زیرا بازارهای مالی با قدمت بسیار بیشتری از بازار فارکس نیز در جهان وجود دارند.

قدمت استفاده از تحلیل تکنیکال برای تحلیل نمودارهای مختلف در میان اقتصاددانان و ریاضیدانان به بیش از ۳۰۰ سال قبل باز میگردد اما استفاده از این روش ها برای تحلیل بازارهای مالی به اواخر سده ۱۸ و در زمان توسعه سهام داوجونز در آمریکا برمیگردد. در این زمانها بود که اولین استراتژیهای تحلیل تکنیکال برای تحلیل نمودارهای قیمت در میان سرمایهگذاران بسیار بزرگ رواج پیدا کرد اما در آن زمان معاملهگران خرد خیلی اطلاعات کافی نسبت استفاده از تحلیل تکنیکال نداشتند.

استفاده از روش های تحلیل تکنیکال برای تحلیل نمودار ها توسط مردم به اوایل سده ۱۹۰۰ برمیگردد و از آن زمان بود که روش های توسعه یافته توسط داوجونز و شرکا در میان مردم نیز برای تحلیل نمودارهای مختلف مورد استفاده قرار گرفت.

با توجه به اینکه تحلیل تکنیکال قدمت به مراتب بیشتری نسبت به بازار فارکس دارد از این رو از همان روزهای ابتدایی به وجود آمدن بازار فارکس شاهد استفاده از روشهای تکنیکالی برای بررسی قیمت جفت ارزها در آن بودیم. هرچند در آن زمانها به دلیل عدم توسعه اینترنت و در دسترس نبودن نمودارهای قیمت برای تمام کاربران به صورت الکترونیکی عملاً استفاده از تحلیل تکنیکال نیز با چالشهای بسیار زیادی همراه بود اما با این حال قدمت استفاده از تحلیل تکنیکال در بازار فارکس به همان روزهای ابتدایی این بازار باز میگردد.

از زمانی هم که پلتفرم های معاملاتی به صورت گسترده در دسترس تمام کاربران و تریدرها قرار گرفته تحلیل تکنیکال تبدیل به بهترین و مناسبترین روش برای تحلیل جفت ارزها در بازار فارکس شده و تریدرها در سطح بسیار گسترده و در تمام جهان از این روش ها برای انجام معاملات خود استفاده مینمایند.

آیا آموزش تحلیل تکنیکال فارکس تضمین کننده موفقیت است؟

ممکن است این سؤال در ذهن شما را به خود مشغول کرده باشد که آیا آموزش تحلیل تکنیکال فارکس میتواند تضمینکننده موفقیت کاربران در این بازار باشد یا خیر؟ برای پاسخ دادن به این سؤال باعث عوامل مؤثر بر موفقیت یک تریدر در بازار فارکس را بدانیم و بر اساس میزان تأثیرپذیری هر یک از این عوامل نسبت به تأثیر آموزش تحلیل تکنیکال فارکس رمز موفقیت در این بازار صحبت کنیم. به صورت کلی چهار دانش مختلف در موفقیت یک سرمایهگذار در بازار فارکس تأثیر دارد:

- تحلیل فاندامنتال بازار فارکس

- تحلیل تکنیکال بازار فارکس

- داشتن استراتژی و پلن معاملاتی به همراه مدیریت سرمایه

- روانشناسی بازار و روانشناسی خویشتن در بازار فارکس

اگر بخواهیم هر کدام از این موارد را به صورت جداگانه بررسی کرده و تسلط کاربران به آنها را در تعیین میزان موفقیت در این بازار ارزیابی کنیم، درصد تحلیل تکنیکال و تحلیل فاندامنتال از این بررسی کمتر از ۲۰ درصد خواهد بود. این امر نشان میدهد که آموزش تحلیل تکنیکال در بازار فارکس به تنهایی نمیتواند تضمین کننده موفقیت کاربران باشد اما یکی از اصلیترین و پایهایترین دانشهای لازم برای حضور در این بازار محسوب میشود.

بسیاری از افرادی که تسلط بسیار زیادی به تکنیک های مختلف تحلیل تکنیکال در فارکس داشته و آموزش های حرفهای را در این زمینه پشت سر گذاشتهاند به دلیل داشتن استرسهای بسیار زیاد و همچنین عدم امکان کنترل خود در زمان هیجانات بازار نمیتوانند موفقیتهای لازم را برای خود رقم بزنند. در حالی که برخی از افراد هم هستند که با تسلط بر یک یا دو روش و اصرار به استفاده از همین روش ها و پایبندی به اصول معاملاتی به موفقیتهای قابل توجهی در معاملات بازار فارکس رسیده و میتوانند سرمایه قابل توجهی را نیز برای خود به دست آورند.

بنابراین اگر بخواهیم یک نتیجهگیری کلی درباره میزان تأثیر آموزش تحلیل تکنیکال فارکس در احتمال موفقیت کاربران در این بازار داشته باشیم، به این نتیجه خواهیم رسید که:

بهترین راه برای آموزش تحلیل تکنیکال فارکس چیست

چه روش ها و راهحلهایی برای آموزش تحلیل تکنیکال در بازار فارکس وجود دارد و بهترین راه برای این آموزش کدام است؟ برای آموزش تحلیل تکنیکال در معاملات جفت ارزها در بازار فارکس راهحلهای زیر را پیش روی خود خواهید داشت:

مطالعه مقالات آموزش رایگان فارکس در اینترنت

در این راهحل کار بایستی مقالات آموزشی کاربردی را درباره تحلیل تکنیکال فارکس در سایتهای مختلف مطالعه کرده و با تمرین و ارزیابی بیشتر آنها تسلط خود را بالاتر برده و در نهایت از این روش ها برای انجام معاملات خود در بازار فارکس استفاده نماید.

مزیتها:

- استفاده از این روش آموزشی کاملاً رایگان است و نیاز به پرداخت هیچ هزینهای برای آن نخواهید داشت.

- منابع بسیار زیادی هم به صورت فارسی و هم به صورت انگلیسی برای آموزش رایگان فارکس در دسترس کاربران قرار دارد.

معایب:

- هیچ تضمینی برای یادگیری بهترین و بهروزترین روش های تحلیل تکنیکال فارکس در این شرایط برای شما وجود نخواهد داشت.

- بسیاری از روش های ارائه شده در مقالات آموزش رایگان فارکس روش های پیش پا افتاده هستند و انجام معاملات با آنها ممکن است چالشهای بسیار زیادی به دنبال داشته باشد.

- پیدا کردن منابع مطالعاتی معتبر که تحلیل تکنیکال را به صورت کاملاً اصولی و دقیق توضیح داده باشد نیز با مشکلاتی همراه خواهد بود.

مطالعه کتاب آموزش تحلیل تکنیکال فارکس

در این راهحل شما میبایست بهترین و معتبرترین کتاب های آموزش تحلیل تکنیکال فارکس را تهیه کرده و با مطالعه آنها و تمرین روش های ارائه شده در این کتاب ها در بازار واقعی شرایط لازم برای انجام معاملات در این بازار را کسب کنید.

مزیتها:

- هزینه لازم برای خرید کتاب آموزش تحلیل تکنیکال فارکس چندان زیاد نخواهد بود و تنها یک بار نیاز به پرداخت این هزینه خواهید داشت.

- شما میتوانید متناسب با برنامه زندگی خود برای این مطالعه اقدام کنید.

معایب:

- معمولاً مطالب آموزشی ارائه شده در کتاب آموزش تحلیل تکنیکال فارکس بسیار قدیمی هستند و برای ورود روش های نوین مورد استفاده در تحلیل تکنیکال در این کتاب ها بایستی چند سال دیگر نیز صبر کنید.

- تهیه کردن کتاب آموزش تحلیل تکنیکال فارکس به زبان فارسی با چالشهای بسیار زیادی همراه اول منابع معتبر زیادی در این باره در بازار در دسترس نیست.

خرید پکیج غیرحضوری آموزش فارکس

راهحل بعدی این است که شما پکیج غیرحضوری آموزش فارکس را تهیه کرده و با استفاده از آن آموزش های مربوط به تحلیل تکنیکال را فرا گرفته و از این روشها در بازار برای انجام معاملات خود استفاده کنید. این روش نیز مانند روشهای قبلی آموزش تحلیل تکنیکال در بازار فارکس چالشها و موقعیتهای خاص خود را خواهد داشت اما مهمترین و اصلیترین چالش این است که شما کدام منبع را برای خرید این پکیج انتخاب کرده و دست روی کدام آموزش ها بگذارید.

در صورتی که بهترین پکیج غیرحضوری آموزش فارکس را تهیه کرده و از آن برای آموزش تحلیل تکنیکال در این بازار استفاده کنید عملاً چالش خاصی پیش روی شما قرار خواهد داشت و میتوانید به صورت کاملاً حرفهای این آموزش ها را پشت سر گذاشته و از آنها برای انجام معاملات خود در بازار فارکس استفاده کنید. اما وقتی در انتخاب خود دچار اشتباه شوید عملاً این شانس را از خود خواهید گرفت و احتمال موفقیت شما در معاملات بازار فارکس به شدت کاهش پیدا خواهد کرد.

شرکت در دوره حرفهای آموزش فارکس به صورت حضوری

بهترین روش آموزش و یادگیری تحلیل تکنیکال در فارکس استفاده از دوره فارکس است که در این دوره ها تحلیل تکنیکال است تا ساعت و به صورت کاملاً پیشرفته برای شما تشریح میشود. البته برای شرکت در دوره حرفهای آموزش فارکس نیز چالش قبلی یعنی انتخاب بهترین دوره پیش روی شما قرار خواهد داشت که بایستی دقت زیادی به این موضوع داشته باشید. در حال حاضر دوره فارکس مهندس مهدیار حاجی علی در مجموعه کانون بورس پرطرفدار ترین و کاملترین مجموعه آموزش تحلیل تکنیکال در این بازار محسوب میشود که تمام نیازهای شما را برای حضور در بازار فارکس کاملاً برطرف خواهد کرد.

در نهایت پیشنهاد ما برای آموزش کامل تحلیل تکنیکال در بازار فارکس به این ترتیب است:

بهترین کتاب آموزش تحلیل تکنیکال فارکس چیست

کتاب آموزش تحلیل تکنیکال فارکس از سویی تحلیلگران و سرمایه گذاران بزرگ این بازار نیز نشر شده و در دسترس کاربران در تمام دنیا برای استفاده برای آموزش این روشها قرار دارد. در بند قبلی به مزایا و معایب استفاده از کتاب آموزش تحلیل تکنیکال فارکس برای یادگیری این روشها پرداختیم. اما لازم دانستیم تا بهترین کتاب های آموزشی در دست را نیز در این باره به شما معرفی کنیم. قبل از آن لازم است بدانید که:

- درصد قابل توجهی از کتاب های آموزشی تحلیل تکنیکال فارکس اصلاً منبع معتبر این بوده و استفاده از آنها ممکن است شما را در معاملات در این بازار گمراه نماید.

- بسیاری از کتاب های آموزشی معتبر جهانی در دسترس به زبان فارسی ترجمه نشده و برای استفاده از آنها لازم است تا تسلط کافی به زبان انگلیسی داشته باشید.

- از این گذشته کتاب های آموزش تحلیل تکنیکال نیز برای آموزش بخشهای مختلف مربوط به این روش تحلیلی منتشر شده و مطالعه یکی از آنها به معنی تسلط به کامل به همه روشهای تحلیل تکنیکال نخواهد بود.

در حال حاضر کتاب آموزش تحلیل تکنیکال در بازارهای مالی نوشته جان جی مورفی معروفترین و شناختهشدهترین کتاب آموزش تحلیل تکنیکال در جهان است. در این کتاب شما میتوانید تمام مفاهیم و نکات مربوط به تحلیل تکنیکال را به زبان کاملاً ساده و صفر تا صد بیاموزید. هرچند این کتاب بسیار قدیمی است اما به دلیل اینکه اصول اولیه تحلیل تکنیکال در طول این سالها تغییر نکرده و ثابت باقی ماندن عملاً امکان استفاده از آن برای یادگیری اولیه تحلیل تکنیکال را خواهید داشت.

همچنین یکی دیگر از بهترین کتاب های آموزش تحلیل تکنیکال در فارکس کتاب آموزش نمودار ها و الگوهای شمعی آقای نیسن است. این دو کتاب به نوعی تکمیل کننده یکدیگر هستند و شما میتوانید با مطالعه این دو کتاب بخش قابل توجهی از روشهای تحلیل تکنیکال را فراگرفته و درک کاملی نسبت به این روش تحلیلی پیدا کنید.

صفر تا صد آموزش تحلیل تکنیکال فارکس

نکات و مفاهیم ابتدایی بسیار مهمی درباره آموزش تحلیل تکنیکال در بازار فارکس را با هم مرور کردیم و اکنون شما به خوبی با اهمیت این آموزش آشنا هستید و میدانید که اگر بدون تسلط کافی به تحلیل تکنیکال عملاً هیچ شانسی برای موفقیت در این بازار نخواهید داشت. در ادامه اما نوبت به این میرسد تا آموزش تحلیل تکنیکال در فارکس را به صورت کاملاً حرفهای و از سادهترین مفاهیم با هم مرور کرده و در نهایت برای ساخت بهترین استراتژی های معاملاتی در این بازار از آنها استفاده کنیم.

نکته بسیار مهم درباره روند آموزش تحلیل تکنیکال فارکس در ادامه این است که این آموزش ها هرچند در این مقاله به صورت کاملاً رایگان در اختیار شما قرار میگیرند اما در بسیاری از مجموعهها و سایتها برای دسترسی به این نکات آموزشی شما نیاز به پرداخت چندین میلیون تومان خواهید داشت.

متأسفانه ما ایرانیها در عادت بسیار بدی که داریم برای آموزش های رایگان اهمیت خیلی زیادی قائل نبوده اما همین آموزش ها را با پرداخت چند میلیون تومان تهیه کرده و به دنبال استفاده از آنها هستیم. موارد و نکاتی که در ادامه درباره تحلیل تکنیکال در بازار فارکس با هم مرور میکنیم مواردی بسیار حرفهای هستند که حتی در بسیاری از دوره های آموزش فارکس نیز به آنها پرداخت نمیشود.

از این رو توصیه میکنیم که نکات آموزشی ارائه شده در این مقاله را کاملاً جدی گرفته و با دقت بسیار زیاد آنها را مطالعه و سپس در بخش دمو در بازار فارکس امتحان کنید. با ترکیب این مقاله و همچنین شناخت اصطلاحات رایج فارکس و در کنار آن انتخاب بهترین بروکر فارکس این امکان برای شما وجود خواهد داشت تا شروع قدرتمند در این بازار داشته و کمکم یک روند صعودی برای معاملات خود فراهم آورید.

سه اصل اساسی تحلیل تکنیکال فارکس چیست

در شروع آموزش تحلیل تکنیکال فارکس با سه اصل اساسی این روش تحلیل را با شما در میان بگذاریم. اینکه تحلیل تکنیکال چگونه شرایط لازم برای پیش بینی قیمت در آینده را در جفت ارزهای معاملاتی در بازار فارکس برای ما فراهم میآورد، دقیقاً به همین سه اصل مهم و اصلی این روش تحلیلی بر میگردد.

اصول اساسی تحلیل تکنیکال به زمان پیدایش آن توسط داوجونز برمیگردد. در آن زمان با توجه به اینکه سرمایهگذاران و معاملهگران هنوز شناخت کافی نسبت به تحلیل تکنیکال نداشته و اطمینان لازم به استفاده از روش های آن را نیز نداشتند، مرور این سه اصل اساسی باعث اعتمادسازی بیشتر و درک هر چه بهتر چرایی استفاده از تحلیل تکنیکال برای تحلیل بازارهای مالی میشد.

۱- همه چیز در قیمت نهفته است

اولین اصل از اصول تحلیل تکنیکال در فارکس قیمت را اولویت اصلی تمام روش ها و تکنیک ها میداند. طبق این اصل تمام اتفاقاتی که در روند یک جفت از رخ میدهد در نمودار قیمت قابل مشاهده است و شما برای تحلیل و پیش بینی آن نیاز به استفاده از ابزار دیگری ندارید. بسیاری از تحلیلگران و معاملهگران نگران این هستند که اخبار اقتصادی و سیاسی حاکم بر بازار فارکس معاملات آنها را تحت شعاع قرار داده و باعث برعکس شدن روند قیمت نسبت به نحوه معامله آنها شود. اولین اصل از اصول اصلی تحلیل تکنیکال در بازار فارکس به همین موضوع اشاره داشته و بیان میکند که کاربران نباید هیچگونه نگرانی از بابت اخبار و سایر عوامل مؤثر بر قیمت ها داشته و فقط روی خود قیمت تمرکز کنند.

در واقع این اصل از اصول تحلیل تکنیکال در بازار فارکس نشان میدهد که تمام اتفاقات و عوامل مؤثر بر روند حرکت قیمت در جفت ارزهای مختلف در نهایت خود را در قیمت نشان میدهند. برای اینکه این موضوع را بهتر درک کنید، لازم است یک مثال بسیار ساده را با شما در میان بگذاریم. فرض کنید دو معاملهگر یکی در فضای کاملاً باز و با استفاده از تمام سایت های خبری مربوط به بازار فارکس اخبار این بازار را دنبال کرده و در عین حال در حال استفاده از تحلیل تکنیکال برای بررسی روند قیمت در جفت ارزها است و دیگری در یک محیط کاملاً بسته و بدون اطلاع از کوچکترین اخبار مربوط به بازار فارکس با استفاده از روشهای تکنیکالی در حال تحلیل قیمت جفت ارزها است.

اصل اول از اصول اساسی تحلیل تکنیکال در بازار فارکس بیان میکند که هر دوی این معاملهگران میتوانند شرایط کاملاً یکسان را در تحلیل جفت ارز ها و پیش بینی قیمت داشته باشند. در واقع تمام اتفاقات که به صورت خبر یا عوامل مؤثر بر روند قیمت جفت ارزها رخ میدهد، در قیمت به نوعی قابل مشاهده خواهد بود.

۲- قیمت ها بر اساس روندها تغییر می کنند

دومین اصل از اصول تحلیل تکنیکال در بازار فارکس بیان میکند که قیمتها در این بازار بر اساس روندهای مشخص تغییر مینمایند. این اصل اهمیت بسیار زیادی برای درک هرچه بهتر تحلیل تکنیکال دارد و در صورتی که به آن باور نداشته باشیم عملاً امکان استفاده از روش تحلیلی برای پیش بینی قیمت جفت ارزها در این بازار وجود نخواهد داشت. در صورتی که تغییر قیمت در جفت ارزها در بازار فارکس هیچ نظمی نداشته باشد و هر بار مشاهده پرش قیمت به سمت خاصی بدون هیچگونه دلیلی باشیم عمل نمیتوان روند قیمت را تجزیه و تحلیل و پیش بینی کرد. اما اصل دوم از اصول تحلیل تکنیکال اشاره مینماید که روند تغییرات قیمت بر اساس یک اصول کامل مشخص و قابل تحلیل است.

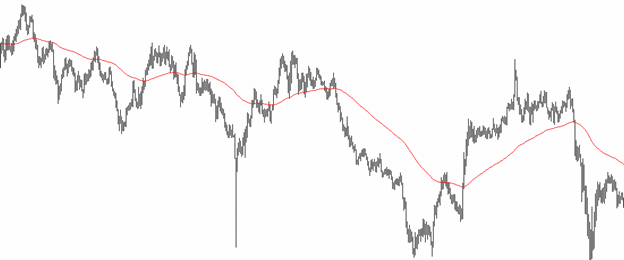

برای اینکه این اصل از اصول تحلیل تکنیکال در بازار فارکس را بهتر درک کنید می بایست روند تغییرات قیمت یک جفت ارز را از گذشته تا به حال دنبال نمایید. در صورتی که به روش ها و اصول مختلف حاکم بر تحلیل تکنیکال واقف باشید به راحتی میتوانید در طول روند تغییرات قیمت جفت ارز مورد نظر تمام این الگوها و اصول را مشاهده کنید. قیمت در شرایط مشابه رفتار مشابه از خود نشان داده و در نهایت روند های شکل گرفته شده بر اساس نظم خاصی هستند.

۳- تاریخ تکرار میشود

سومین و آخرین اصل از اصول تحلیل تکنیکال در بازار فارکس بیان میکند که تاریخ برای روند قیمت تکرار میشود. در این اصل در واقع این موضوع با اهمیت جلوه داده شده است که قیمت رفتار گذشته خود را در آینده نیز تکرار مینماید. دقیقاً اصلی که باعث به وجود آمدن روش های تحلیل تکنیکال در بازار فارکس شده همین اصل مهم و حیاتی است. برای درک هرچه بهتر این اصل از اصول تحلیل تکنیکال میتوانید از اندیکاتور های مختلف مورد استفاده در این روش تحلیلی کمک بگیرید تا تکرار شدن تاریخ را به وضوح در نمودار قیمت ها مشاهده کنید. وقتی قیمت در طول مسیر خود بارها و بارها به یک خط به عنوان خط روند و یا اندیکاتور هایی مانند مووینگ اوریج واکنش نشان داده و تغییرات آن بر اساس همین برخوردها شکل میگیرد عملاً میتوان به صحت این اصل از اصول تحلیل تکنیکال پی برد.

روندها در تحلیل تکنیکال در فارکس چیست

آموزش یکی از اصلیترین مباحث تحلیل تکنیکال در بازار فارکس یعنی بررسی روند ها در این بازار را آغاز میکنیم. یکی از مهمترین اصول اساسی تحلیل تکنیکال بر این بود که قیمت در جفت ارزهای مختلف در روندهای مشخص تغییر کرده و همین امر موجبات پیش بینی و تحلیل آن را برای کاربران فراهم میسازد. اما سؤال اینجاست که چه روندهایی در بازار فارکس تعریف میشوند و چگونه میتوانیم برای تشخیص آنها اقدام کنیم؟

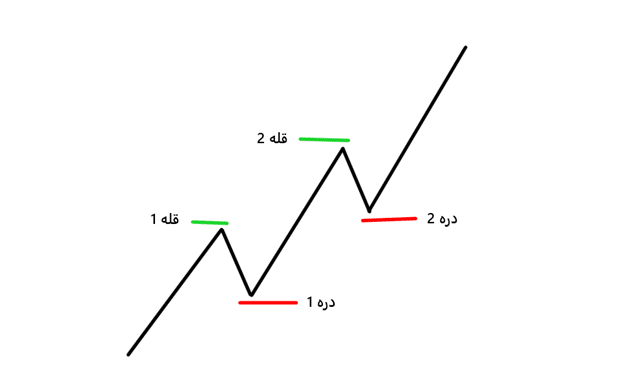

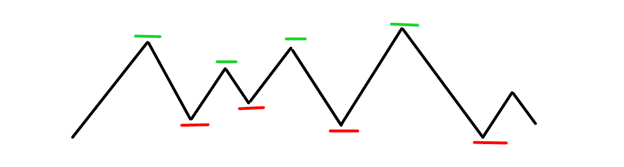

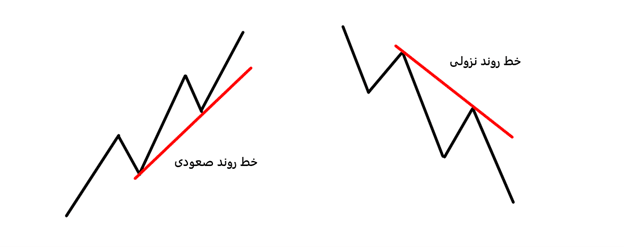

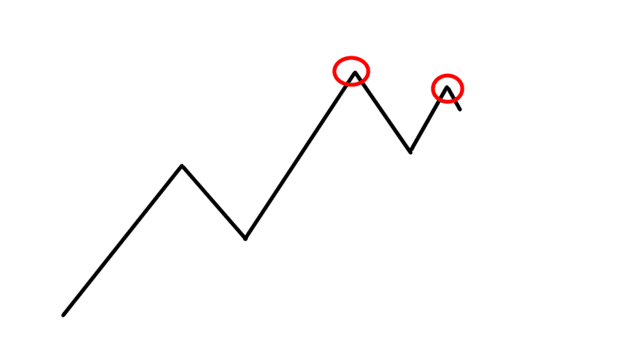

روند صعودی

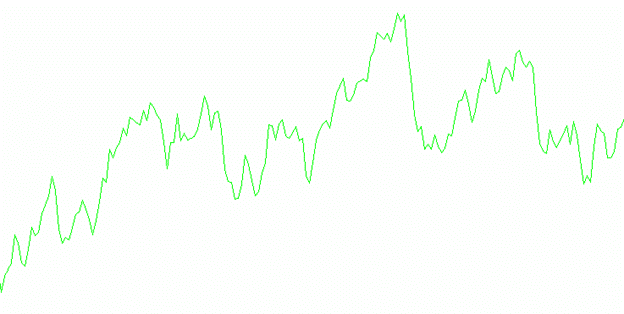

روند صعودی همانطور که از اسمش پیداست نشان از افزایش قیمت در یک جفت ارز دارد. شکل بالا یک روند صعودی را در نمودار نشان میدهد. قیمت در بازار فارکس در هر روند به صورت زیگزاگ حرکت میکند و بعد از هر افزایش شاهد یک افت و از بعد از هر افت شاهد یک افزایش در آن هستیم. در شکل بالا نیز روند صوری به صورت کاملاً یکسان ترسیم شده است. اگر هر بار رفت و برگشت قیمت را یک رالی تعریف کنیم، روند صعودی از در کنار هم قرار دادن تمام این رالی ها شکل میگیرد. دقت داشته باشید که به صورت اصولی در یک روند صعودی هر رالی بالاتر از رالی قبلی شکل میگیرد به این معنا که قلههای جدید بالاتر از قلههای قبلی و درههای جدید نیز بالاتر از درهای قبلی به وجود میآیند.

این تعریف اهمیت بسیار زیادی برای مشخص کردن روند صعودی در نمودار قیمت دارد زیرا از آن میتوان برای مشخص کردن انتهای یک روند صعودی استفاده کرد و همین روش تحلیلی میتواند بهترین نقاط برگشتی روند صعودی را به نشان دهد. وقتی در یک روند صعودی قله جدید نتواند بالاتر از قله قبلی شکل بگیرد و یا درههای جدیدتر در جای پایینتر از درههای قبلی شکل بگیرند، به این معناست که روند صعودی با نقاط ضعف روبهرو شده و ممکن است شاهد انتهای آن باشیم.

لازم به توضیح است که روند صعودی هر چند با این تعریف مشخص میشود اما در نمودار واقعی قیمت ممکن است نظم شکل گرفته در روند صعودی کاملاً ایدهآل نباشد. به عنوان مثال ممکن است در رالی اول شاهد افزایش قیمت بسیار شدید و یک اصلاح کوچک باشیم و در رالی دوم افزایش قیمت و افت با هم متناسب باشند. از این رو نباید انتظار داشته باشید که در هر رالی قیمت در روند صعودی شاهد افزایش و افتهای مشابه یکدیگر و هم اندازه هم باشیم. اما با این حال به عنوان یک نکته مهم باید در نظر داشته باشیم که قله جدید قیمت در روند صعودی همیشه بالاتر از قبلی و درههای جدید قیمت نیز بالاتر از بقیه قبلی شکل میگیرد. در واقع اهمیت این تعریف این است که وقتی این نظم به هم بخورد، عملاً روند صعودی با چالشهایی روبهرو شده و تریدر بایستی تمهیدات لازم برای در امان ماندن از ضررها را در پیش بگیرد.

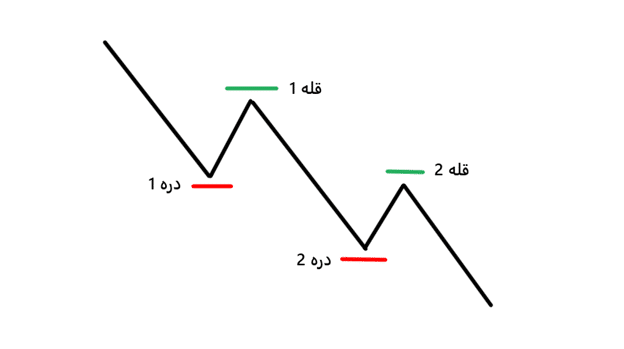

روند نزولی

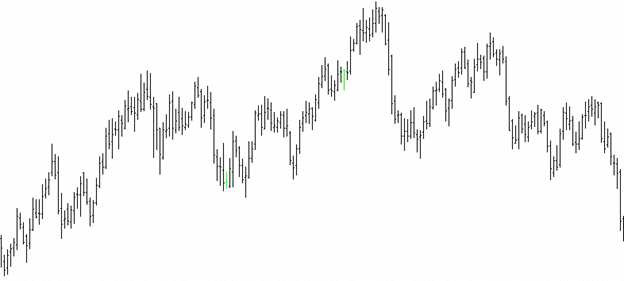

شرایط کاملاً برعکس را نسبت به روند صعودی میتوانیم در روند نزولی بازار فارکس مشاهده کنیم. در شکل بالا ماهیت اصلی روند نزولی در نمودارهای قیمت را مشاهده میکنید. مطابق با توضیحات ارائه شده در تعریف روند صعودی، در روند نزولی نیز قیمت به صورت زیگزاگ ولی این بار به سمت پایین و کاهش حرکت میکند. تفاوت اصلی روند صعودی و نزولی در این است که در روند صعودی شاهد قدرتمند بودن رالیهای صعودی نسبت به رالیهای افت و در روند نزولی شاهد قدرتمند بودن رالیهای نزولی نسبت به رالیهای افزایش هستیم.

در یک روند نزولی درههای جدید پایینتر از درههای قبلی و قلههای جدید نیز پایینتر از قلههای قبلی تشکیل میشوند. در روند نزولی درههای جدید نقش تعیین کننده در شکل گیری روند داشته و برای ترسیم خط روند نیز از این درهها استفاده خواهد شد. در یک روند نزولی کاملاً ایدهآل رالیهای نزولی معمولاً شتاب و سرعت بیشتری داشته و در عوض رالیهای افزایش قیمت با شتاب و پتانسیل کمتری روبرو هستند. البته متعاقباً باید بدانید که روند نزولی همیشه به صورت ایدهآل شکل نگرفته و ممکن است بینظمیهایی را در حین تشکیل روند شاهد باشیم. طبق تعریف ماهیت اصلی این روند در این است که درههای جدید پایینتر از دورههای قبلی باشند. در صورت به هم خوردن نظم تشکیل درههای جدید در روند نزولی معمولاً کاربران و تریدرها منتظر تغییر روند بوده و در چنین شرایطی روند نزولی پتانسیل رسیدن به انتهای خود را دارد.

ماهیت روند نزولی این است که فروشندگان بیشتری نسبت به خریداران داشته و در حال هول دادن قیمت به سمت پایین است. در این شرایط فروشندگان با قدرت بیشتری اعتقاد بر این دارند که قیمت جفت ارز مورد نظر بالا بوده و بایستی پایینتر برود. ماهیت اصلاحات صورت گرفته در مسیر روند نزولی خروجهایی است که برخی از فروشندگان بعد از رسیدن به یک سود مناسب انجام میدهند. دقت داشته باشید که سرمایه گذاران حاضر در یک روند صعودی و نزولی همگی در جای مشخصی از بازار خارج نمیشوند و همین خروج سرمایه گذاران در بخشهای مختلف باعث میشود تا شاهد اصلاحاتی در روند ها باشیم.

روند رنج

شکل بالا نشان دهنده روند دیگری است که هیچ نشانهای از روند صعودی و یا روند نزولی در آن نبوده و شرایط در آن کاملاً نسبت به روند قبلی متفاوت است. روند رنج که از آن به عنوان روند خنثی نیز یاد میشود، روندی است که در آن قیمت نه سیر صعودی و منه سیر نزولی در پیش نگرفته و در یک محدوده مشخص و محدود در حال نوسان است. در واقع در این روند نه شاهد ایجاد قلههای جدید بالاتر نسبت به قلههای قبلی و نه شاهد ایجاد درههای جدید پایینتر نسبت به دوره های قبلی هستیم. در روند خنثی قلهها و درهها به صورت کاملاً نامنظم در کنار یکدیگر شکل میگیرند.

وقتی روند حرکت قیمت یک جفت ارز در بازار فارکس خنثی است، خریداران و فروشندگان قدرت خاصی نسبت به یکدیگر نداشته و تکلیف این دو نسبت به یکدیگر مشخص نیست. برخلاف روند صعودی که در آن قدرت خریداران اطلاعات فروشندگان بیشتر است و در روند نزولی قدرت فروشندگان و خریداران بیشتر است در روند خنثی هر دو طرف معاملات شرایط یکسانی داشته و روند کلی بازار مشخص نخواهد بود. در انتهای روند صعودی و نزولی و یا در اواسط این روند ها معمولاً شاهد ایجاد یک روند خود هستیم که در این شرایط سرمایه گذاران مشغول استراحت برای شروع یک رالی جدید هستند.

روانشناسی تشکیل روند خنثی در بازار فارکس این است که هیچ وقت قیمت یک مسیر صعودی و نزولی بزرگ را به صورت یکپارچه و بدون استراحت طی نکرده و در میانههای مسیر شاهد خنثی شدن موقتی روند هستیم. در واقع در این شرایط سرمایه گذاران قبلی که به سود مناسبی رسیدهاند که خروج از بازار گرفته و به سود حاصل شده راضی هستند. تا زمانی که این سرمایه گذاران به صورت کامل از بازار خارج نشوند، روند همچنان خنثی باقی خواهد ماند.

اندیکاتور در تحلیل تکنیکال فارکس چیست

توسعه اندیکاتور ها بسیار ساده است و کاربران معمولاً از زبانهای برنامه نویسی مانند MQL استفاده مینمایند تا اندیکاتور های مورد استفاده در تحلیل تکنیکال را توسعه داده و از آنها در پیش بینی روند قیمت جفت ارزها استفاده کنند. در توسعه این ابزارها معمولاً یک تکنیک معاملاتی که با توجه به گذشته بازار به وجود آمده و توسعه یافته است به صورت کدنویسی شده در آمده و از این پس از استفاده از آن با استفاده از اندیکاتور توسعه پیدا کرده سادهتر خواهد بود.

به عنوان مثال اگر شما با انواع روند ها در بازار فارکس آشنا شده و بدانید که نحوه کشیدن خط روند در هر کدام از آنها چگونه است این امکان وجود دارد تا شما نحوه کشیدن خط روند در هر کدام از این روند ها را به صورت یک اندیکاتور استخراج کنید. در این صورت با راهاندازی اندیکاتور مورد نظر در تحلیل جفت ارزها عملاً شاهد ترسیم خط روند در آنها خواهیم بود.

اندیکاتور ها از نظر نوع رفتار و شرایطی که برای تحلیل جفت ارزها در بازار فارکس ایجاد مینمایند در دستهبندیهای مختلفی در دسترس هستند. این دستهبندیها هرچند به صورت کاملاً مشخص و متمایز و اشتراکات زیادی وجود دارد اما به نوعی میتوانند کاربرد یک اندیکاتور را نیز برای شما مشخص کنند. اگر یکی از پلتفرم های معاملاتی بازار فارکس را در اختیار داشته و از آن استفاده کنید در حال حاضر اندیکاتورها در این پلتفرم ها به صورت معمول به چهار دسته مختلف تقسیم میشوند:

۱- اندیکاتور های Trend

این دسته از اندیکاتور ها کاربرد بیشتری در تحلیل جفت ارزها در بازار کاهش داشته و قدرت بیشتری نیز دارند. تأثیرپذیری جفت ارز ها و روند حرکت آنها در بازار از این دسته از اندیکاتور ها بسیار زیاد است و به صورت مستقیم از آنها میتوان برای تعیین روند قیمت استفاده نمود. مووینگ اوریج ها و اندیکاتور باند بولینگر از رایجترین و بهترین اندیکاتور های این دستهبندی هستند.

۲- اندیکاتورهای Oscillator

دسته دوم از اندیکاتور های تحلیل تکنیکال در فارکس اسیلاتورها میباشند. اسیلاتورها اندیکاتور هایی هستند که با استفاده از آن میتوان شرایط فعلی قیمت را مشخص نمود و همچنین از آنها برای پیش بینی حرکت بعدی قیمت استفاده کرد. دقت داشته باشید که برخی از اندیکاتور ها میتوانند روند کلی قیمت را برای دراز مدت تحلیل و پیش بینی کنند. اما اسیلاتورها از آن دسته از اندیکاتور هایی هستند که از آنها میتوان برای تعیین حرکت بعدی قیمت استفاده کرد. اندیکاتورهای مکدی و آر اس آی اصلیترین و رایجترین اسیلاتورهای مورد استفاده تحلیلگران در بازار فارکس هستند.

۳- اندیکاتور های Volumes

دفعه بعدی از اندیکاتورهای مورد استفاده در تحلیل تکنیکال فارکس به اندیکاتور های حجمی معروف هستند. این دسته از اندیکاتور ها میتوانند شرایط تغییرات قیمت بر اساس حجم معاملات را به کاربران به طرق مختلف نشان دهند. با توجه به اینکه از اسیلاتورها نیز میتوان برای این استفاده بهره برد، استفاده از اندیکاتور های حجمی برای معاملات چندان رایج نبوده و معمولاً تریدرها از این دستگاه استفاده نمیکنند.

۴- اندیکاتورهای بیل ویلیامز

آخرین اندیکاتورهای رایج و تعریف شده در پلتفرم های معاملاتی مربوط به بازار فارکس اندیکاتورهای بیل ویلیامز هستند. آقای بیل ویلیامز یکی از قدیمیترین و باسابقهترین تریدرها و تحلیلگران در بازار فارکس بوده که حاصل سالها تجربه و تلاش خود برای تحلیل جفت ارز ها را به صورت اندیکاتورهای در دسترس همه کاربران قرار داده است. اندیکاتور هایی که از تجربیات و استراتژی های معاملاتی آقای بیل بیان توسعه پیدا کردهاند اصطلاحاً به دلیل احترام به ایشان با اندیکاتورهای بیل ویلیامز معروف شدهاند.

بهترین اندیکاتور های تحلیل تکنیکال در فارکس

دستهبندی اندیکاتور ها و همچنین کاربرد آنها در تحلیل تکنیکال فارکس را به صورت کامل با هم مرور کردیم. دق داشته باشید که استفاده از اندیکاتور ها مانند شمشیر دو لبه است که اگر تسلط کافی نسبت به استفاده از آنها را نداشته باشید ممکن است کاملاً گمراه شده و اشتباهاتی در معاملات برای خود رقم بزنید و در صورت داشتن تسلط کافی نسبت به نحوه استفاده از اندیکاتور ها نیز امکان ایجاد معاملاتی به مناطق بهینهتر را برای خود رقم خواهید زد. نکته اصلی و بسیار مهم درباره اندیکاتور های مورد استفاده در تحلیل تکنیکال در بازار فارکس پیدا کردن شناخت کافی نسبت به ماهیت آنها و استفاده بجا و درست از آنها است.

درباره شرایط استفاده از اندیکاتور ها بهتر است به نکات زیر دقت داشته باشید:

- اولاً باید بدانید که هر اندیکاتوری یک کاربرد تخصصی و یک کاربرد عمومی دارد که بهتر است از آنها برای کاربردهای تخصصی استفاده کرده و برای کاربردهای عمومی تنها برای گرفتن تائیدیه از آنها بهره ببرید.

- اندیکاتور ها اگر در شرایط مناسب و ایدهآل مورد استفاده قرار بگیرد میتواند سیگنال های بسیار قدرتمندی در اختیار تریدر قرار دهند اما در صورت عدم استفاده در جای مناسب کاملاً گمراه کننده خواهند بود.

بنابراین نتیجهگیری از استفاده از اندیکاتور ها برای تحلیل تکنیکال فارکس دقیقاً به شرایط استفاده از آنها و میزان تسلط خود کاربر به این ابزارها بستگی خواهد داشت. این که یک تحلیلگر و تریدر با استفاده از همین اندیکاتور ها روند بسیار خوبی را در معاملات خود دارد نشانهاین است که اندیکاتور ها در بازار فارکس به خودی خود چالشبرانگیز نیستند اما در صورت عدم استفاده مناسب ممکن است مشکلاتی را برای شما ایجاد نمایند.

اندیکاتور مکدی – MACD

یکی از بهترین اندیکاتورهای مورد استفاده در تحلیل تکنیکال فارکس اندیکاتور مکدی است. البته تلفظ اصلی آن اِم اِی سی دی است که در میان تریدرهای ایرانی به مکدی معروف شده است. تریدرهای خارجی از همین تلفظ برای آن استفاده مینمایند. اندیکاتور مکدی یک اسیلاتور است و از آن میتوان برای کاربردهای مختلفی استفاده کرد.

کاربردهای اندیکاتور مکدی به شرح زیر هستند:

- از این اندیکاتور میتوان برای تعیین روند جفت ارزها در بازار فارکس استفاده کرد.

- از اندیکاتور مکدی میتوان برای تعیین واگرایی ها و همگرایی های قیمت و حجم معاملات نیز استفاده نمود.

- برای تعیین حد ضرر معاملات بر اساس واگرایی ها و همچنین تعیین بهترین محلهای خروج از بازار نیز میتوان از آن استفاده نمود.

- مکدی ابزاری عالی برای سیگنال خرید و فروش در جفت ارزها نیز است. البته برای استفاده از آن به عنوان یک اندیکاتور سیگنال دهی حتماً باید شرایط لازم را در نظر بگیرید که در ادامه این شرایط را تشریح خواهیم کرد.

- از اندیکاتور مکدی برای پیدا کردن پیوت ها و موجهای بزرگ و کوچک در نمودار جفت ارزها در بازار فارس نیز استفاده میشود.

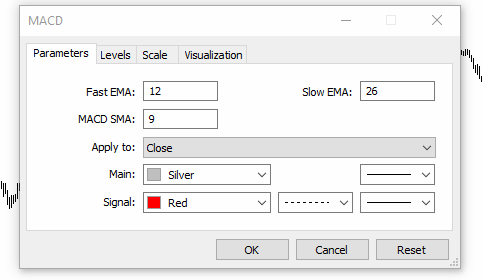

اندیکاتور مکدی در واقع در هر لحظه فاصله میان دو مووینگ اوریج را به شما نشان میدهد. با فراخوانی MACD در نمودار یک جفت ارز در قدم اول پنجره زیر به شما نشان داده خواهد شد:

امکان تغییر تنظیمات مکدی در این پنجره را خواهید داشت. البته بهترین شرایط برای تنظیمات این اندیکاتور همان تنظیمات پیش فرض است که در پنجره بالا قابل مشاهده است. با کلیک روی گزینه OK در پنجره بالا اندیکاتور به شکل زیر برای شما بر روی نمودار نمایش داده خواهد شد.

اندیکاتور مکدی را میتوانید با نکات زیر در تحلیل تکنیکال فارکس به کار بگیرید:

- از بخش هیستوگرام میتوانید برای تعیین موجها و پیوت ها در نمودار استفاده کنید.

- نقطه اوج هیستوگرام مکدی نشان دهنده نقاط بحرانی در نمودار قیمت است و میتوان از آنها برای تعیین نقاط اصلی روند قیمت استفاده کرد.

- به صورت کلی بالا بودن هیستوگرام نشانه صعودی بودن روند و پایین بودن هیستوگرام نیز نزولی بودن قیمت را نشان میدهد.

- وقتی خط سیگنال مکدی هیستوگرام آن را از پایین به بالا قطع مینماید، نشان از برگشت روند از نزولی به صعودی است و میتوان از آن به عنوان سیگنال خرید در جفت ارزها استفاده کرد.

- وقتی خط سیگنال مکدی هیستوگرام مکدی را از بالا به پایین قطع مینماید، نشان از برگشت روند صعودی به نزولی است و میتوان از آن به عنوان سیگنال فروش در جفت ارزها استفاده نمود.

- سیگنال های صادر شده با استفاده از مکدی در جهت روند معمولاً اعتبار بیشتری دارند. از این رو توصیه میکنیم که در استفاده از این اندیکاتور بهتر است تنها از سیگنال های در جهت روند استفاده نمایید.

- سیگنال های مکدی در جهت مخالف روند ممکن است با اشتباهات بسیار زیادی همراه باشند.

از اندیکاتور مکدی هم میتوان برای تشخیص روند ها و هم برای سیگنال گیری استفاده نمود. مکدی به دلیل قابلیتهایی که دارد، به تنهایی میتواند نقش یک استراتژی معاملاتی را نیز ایفا نماید.

اندیکاتور آر اس آی – RSi

یکی دیگر از اندیکاتور های رایج در تحلیل تکنیکال فارکس اندیکاتور rsi است. این اندیکاتور کاربرد بسیار زیادی در تحلیل تکنیکال جفت ارزها در این بازار داشته و حتی میتوان از آن به عنوان یک استراتژی معاملاتی مستقل نیز استفاده کرد. قبل از اینکه به معرفی این اندیکاتور بپردازیم لازم به توضیح است که در میان بسیاری از تحلیلگران و تریدر ها در بازار فارکس RSI به عنوان ماشین سیگنال دهی شناخته میشود. البته چالش های بسیار زیادی در سیگنال های این اندیکاتور وجود دارد که در ادامه با تشریح نکات آن سعی داریم تا این چالشها را نیز برای شما برطرف کنیم تا روند معاملات شما در بازار کاملاً بهینه و استاندارد شود.

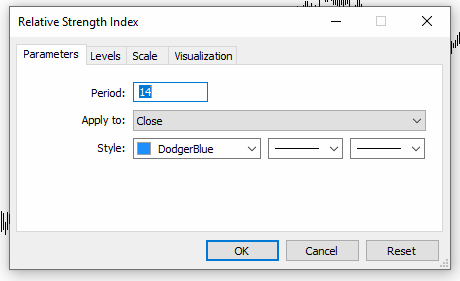

وقتی اندیکاتور RSi را در یکی از پلتفرم های معاملاتی در بازار فارکس فراخوانی میکنید، پنجره زیر برای شما باز خواهد شد که در این پنجره میتوانید تنظیمات این اندیکاتور را به دلخواه تغییر دهید. بهترین تنظیمات برای استفاده از این اندیکاتور برای تحلیل تکنیکال در بازار فارکس تنظیمات پیش فرض آن است که در تصویر زیر آن را مشاهده می کنید.

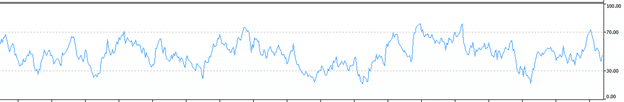

با کلیک بر روی گزینه OK میتوانید شاهد اندیکاتور RSi در نمودار جفت ارز مورد نظر خود در بازار باشید. تصویر زیر نمایش اندیکاتور در پنجره معاملاتی است که البته میبایست به صورت دستی سطح ۵۰ درصد را نیز به این اندیکاتور اضافه کنید تا امکان استفاده از آن برای شما راحتتر شود. در پنجره قبلی با ورود به بخش LEVELS امکان اضافه کردن درصدهای مختلف از جمله ۵۰ درصد را به این اندیکاتور خواهید داشت.

اندیکاتور آر اس آی در واقع یک اندیکاتور و شاخص برای بررسی میزان قدرت فروشندگان و خریداران نسبت به یکدیگر است. این اندیکاتور از صفر تا صد درجه بندی میشود و مهمترین سطوح آن نیز سطوح ۳۰، ۵۰ و ۷۰ هستند. هر کدام از این سطوح در اندیکاتور آر اس آی معنی و مفهوم خاص خود را دارند. سطح ۵۰ درصد به این معنی است که قدرت خریداران و فروشندگان در جفت ارز مورد نظر تقریباً یکسان است و عملاً بر دیگری برتری ندارد. برابری قدرت فروشندگان و خریداران در بازار به این معنا است که تکلیف و شرایط بازار هنوز مشخص نیست و ممکن است حضور طولانی مدت خط RSi در محدوده ۵۰ درصد باعث روند رنج در بازار شود.

هر چقدر خط RSi به سمت بالا حرکت کرده و به ۱۰۰ درصد نزدیک شود نشان از این دارد که قدرت خریداران رو به افزایش است. افزایش قدرت خریداران به این معنا است که بازار به روند صعودی نزدیکتر شده و بایستی نمودار جفت ارز مورد نظر را به صورت صعودی مشاهده کنیم. با توجه به این نکته میتوان نتیجه گرفت که با عبور خط RSi از محدوده ۵۰ درصد به سمت بالا عملاً روند نمودار جفت ارز مورد نظر ما صعودی است و میتوانیم از این ماهیت این اندیکاتور برای تعیین شرایط روند در جفت ارزها استفاده کنیم.

اگر خط سیگنال RSi همچنان روند صعودی خود را ادامه داده و به بالای محدوده ۷۰ درصد برسد، به این معنا است که قیمت به محدوده اشباع خرید رسیده و ممکن است افزایش قیمت بیش از این حباب باشد. بسیاری از تحلیلگران برای تحلیل و پیش بینی بازار سکه و همچنین تحلیل بازار طلا از این ماهیت اندیکاتور RSi برای تعیین حباب قیمتی استفاده مینمایند که در بازار فارکس همین کاربرد را دارد.

در صورتی که خط سیگنال RSi از محدوده ۵۰ درصد به سمت پایین شروع به افت کند نشان از این دارد که روند نمودار مورد نظر ما نزولی است. روند نزولی در نمودار یک جفت ارز به این معنا است که فروشندگان قدرت بیشتری نسبت خریدار نداشته و قیمت را به سمت پایین میکشانند. اگر روند نزولی در اندیکاتور RSi همچنان ادامه پیدا کرده و خط سیگنال این اندیکاتور به زیر محدوده ۳۰ درصد برسد نشان از این دارد که قیمت در محدوده اشباع فروش قرار گرفته است.

ورود قیمت به این محدوده به این معنا است که هر لحظه بایستی شاهد صعودی شدن قیمت و برگشت روند باشیم. به صورت کلی بالا رفتن خط سیگنال RSi از محدوده ۷۰درصد و پایینتر آمدن آن از محدوده ۳۰ درصد به عنوان یک هشدار برای تریدر ها محسوب میشود. مناطق اشباع خرید و اشباع فروش محدودههای بسیار جذابی برای برگشت روند هستند و از این ماهیت این اندیکاتور میتوان برای تشخیص این مناطق استفاده کرد.

نکاتی مهم برای استفاده از اندیکاتور RSi در معاملات در بازار فارکس

در بند قبلی مفهوم اصلی اندیکاتور RSi را به شما معرفی کردیم که با استفاده از این مفاهیم میتوانید به استفاده از آن در تحلیل تکنیکال فارکس بپردازید. اما برای استفاده بهینه از این اندیکاتور برای انجام معاملات در این بازار بهتر است نکات زیر را نیز در ذهن داشته باشید:

قطع شدن محدوده ۳۰ درصد از پایین به بالا توسط خط سیگنال اندیکاتور RSi به معنای یک سیگنال خرید محسوب میشود که بسیاری از تریدرها از این سیگنال برای ورود به بازار استفاده مینمایند.

قطع شدن محدوده ۷۰ درصد از بالا به پایین توسط خط سیگنال اندیکاتور RSi به معنای یک سیگنال فروش محسوب میشود که بسیاری از تریدر ها از همین سیگنال برای وارد شدن به معاملات فروش استفاده مینمایند.

سیگنال خرید صادر شده در اندیکاتور RSi به این معنا است که اگر قبلاً در یک پوزیشن فروش قرار داشتید، بایستی از بازار خارج شوید. همچنین صادر شدن سیگنال فروش توسط این اندیکاتور نیز به این معنا است که اگر قبلاً در یک پوزیشن خرید قرار داشتید بایستی از بازار خارج شوید. در واقع از سیگنال های این اندیکاتور هم میتوان برای ورود به بازار و هم برای خروج از معاملات استفاده کرد. تریدر هایی که با چالش تعیین حد سود در بازار روبرو هستند، از این طرف هم میتوانند به راحتی استفاده نموده و معاملات خود را بهینه نمایند.

دقت داشته باشید که اندیکاتور RSi یک اسیلاتور محسوب شده و برای استفاده از آن دائماً باید نمودار قیمت را بررسی کنید.

یک نکته بسیار مهم و کاربردی و البته حرفهای برای استفاده از این اندیکاتور در تحلیل تکنیکال فارکس این است که حتماً باید در جهت روند آن استفاده کنید. به این معنا که ابتدا با استفاده از یک ابزار و یا اندیکاتور دیگر روند جفت ارز مورد نظر خود را تعیین کرده و سپس به دنبال سیگنال هایی از اندیکاتور RSi باشید که در جهت همین روند ساده میشود. به صورت کلی سیگنال های این اندیکاتور که در خلاف جهت روند صادر میشوند با اشتباهات زیادی همراه خواهند بود و ممکن است معاملات زیان دهی را برای شما رقم بزنند.

اندیکاتور اِی تی آر – ATR

یکی دیگر از اندیکاتور های بسیار رایج برای تحلیل تکنیکال فارکس و جفت ارزها اندیکاتور ATR است. کاربردهای بسیار مختلفی را میتوان برای این اندیکاتور در بازار فارکس و همچنین تحلیل تکنیکال بر شمرد. بسیاری از این کاربردها با چالشهای بسیار زیادی روبرو هستند توصیه زیادی به استفاده از آنها نداریم. بسیاری از کاربران و تریدرها با استفاده از کاربردهای غیر حرفهای اندیکاتور ضرر های سنگینی را برای معاملات خود رقم می زنند. به همین دلیل در این بخش تنها به معرفی کاربردی از این اندیکاتور خواهیم پرداخت که میتواند شرایط معاملات شما را بهینهتر کند.

یکی از مهمترین و اساسیترین مفاهیم مربوط به بازارهای مالی که در بازار فارکس با اهمیت بیشتری نیز همراه است، موضوع مومنتوم و یا قدرت نوسانها در سهام و یا جفت ارزهای مختلف است. دقت داشته باشید که نوسانات جفت ارزها در بازار فارکس با یکدیگر یکسان نبوده و هر جفت ارزی در طول روز ممکن است محدوده نوسانات مختلفی داشته باشد. اما این محدوده نوسانات و شناخت جفت ارزهای با نوسانات بالا چه اهمیتی برای معامله گران دارد؟

تصور کنید که شما معاملات خود را به سمت جفت ارزها نوسانات بسیار شدید و در محدوده گسترده در طول روز هدایت میکنید و از این جفت ارزها برای معاملات خود استفاده کنید. در چنین شرایطی در صورتی که استراتژی معاملاتی خوبی داشته باشید امکان رسیدن به سود های به مراتب بیشتر را برای خود فراهم خواهید کرد. بسیاری از تریدر های حرفهای از اندیکاتور ATR استفاده مینمایند تا قدرت نوسانات جفت ارزهای مختلف را در لحظه مشاهده کرده و از این طریق جفت ارزهای با نوسانات شدیدتر را برای انجام معاملات خود استفاده کنند. دقت داشته باشید که شدید بودن نوسانات در قیمت یک در طول روز به این معناست که آن را در یک بازه زمانی مشخص میتواند در محدوده بسیار گسترده نوسان کرده و کاربران میتوانند با هر بار خرید یا فروش آن سود قابل توجهی به دست بیاورند.

به عنوان مثال جفت ارزهای مانند طلا و یا کراس های پوند نوسانات حدود ۲۰۰ پیپی را نیز طول روز در بازار رقم می زنند. اندیکاتور ATR در واقع شاخصی است که میتواند قدرت و میزان نوسانات یک جفت ارز را به شما نشان دهد. هرچقدر مقدار این اندیکاتور برای یک جفت ارز در یک پریود زمانی ۱۴ روز بیشتر باشد، نشان از بالاتر بودن نوسانات آن خواهد داشت.

اندیکاتور مووینگ اوریج – Moving Average

یکی از محبوبترین و بهترین اندیکاتور های مورد استفاده در تحلیل تکنیکال فارکس اندیکاتور مووینگ اوریج است. مووینگ اوریج به دلیل کاربردهای بسیار متنوع و همچنین امکان استفاده در استراتژی های مختلف تبدیل به محبوبترین اندیکاتور در میان تریدرهای بازار فارکس شده است. اندیکاتور مووینگ اوریج در واقع همانطور که از اسمش پیداست، میانگین قیمت های یک جفت ارز در یک بازه زمانی مشخص را نشان میدهد. مووینگ اوریج ۱۰۰ روزه معروفترین و پرکاربردترین مووینگ اوریج در تحلیل تکنیکال بازار فارکس محسوب میشود. مووینگ اوریج ۱۰۰ روزه به این معنا است که در منحنی ترسیم شده بر روی نمودار در هر نقطه، اندیکاتور در ۱۰۰ روز گذشته قیمت نهایی را محاسبه کرده و میانگین آنها را به نمایش میگذارد. با اتصال این نقطهها به یکدیگر شاهد به وجود آمدن مووینگ اوریج ۱۰۰ روزه خواهیم بود. به همین ترتیب وقتی شما پریود زمانی این اندیکاتور را بر روی نمودار تغییر دهید شاهد ایجاد منحنیهای متفاوتی خواهید بود زیرا میانگین قیمت ها در بازههای زمانی مختلف با یکدیگر متفاوت است.

اما اندیکاتور مووینگ اوریج چه کاربردی در تحلیل تکنیکال فارکس داشته و از آن میتوان برای تعیین چه مواردی استفاده نمود؟

- مووینگ اوریج ها به عنوان اولین کاربرد برای تعیین روند در جفت ارزهای معاملاتی استفاده میشوند. به این معنا که وقتی ۵ درصد انتهایی یک مووینگ اوریج به سمت بالا باشد نشان از روند صعودی داشته و اگر ۵ درصد انتهایی یک مووینگ اوریج به سمت پایین باشد نشان از روند نزولی دارد. مووینگ اوریج ها یکی از بهترین ابزارها برای تعیین روند در تحلیل تکنیکال فارکس محسوب میشوند.

- از هر کدام از مووینگ اوریج به عنوان حمایت و مقاومت نیز استفاده میشود. به این معنا که قیمت در مسیر خود در صورتی که به هر کدام از مووینگ اوریج ها برخورد داشته باشد، به آن واکنش نشان داده و در جهت عکس حرکت خواهد کرد. البته این موضوع همیشگی نیست اما به صورت یک پیش فرض در ذهن تریدر ها نقش بسته است و از آن برای انجام برخی از معاملات نیز استفاده مینمایند.

- مووینگ اوریج ها در بازار فارکس به عنوان یک خط روند داینامیک نیز مورد استفاده قرار میگیرند. اگر مووینگ اوریج ۱۰۰ روزه را بر روی نمودار جفت ارز مورد نظر خود قرار دهید متوجه خواهید شد که بعد از هر بار برخورد قیمت به منحنی آن، قیمت تحت تأثیر قرار گرفته است.

- همچنین مووینگ اوریج ها یکی از بهترین و ایدهآلترین ابزارها برای ساختن استراتژیهای مختلف معاملاتی در بازار فارکس محسوب میشوند. از این ابزار هم برای تعیین روند و هم به عنوان تریگر ورود به بازار استفاده میشود. وقتی قیمت یک اندیکاتور معتبر را به سمت بالا بشکند به این معنا است که روند از نزولی به صعودی تبدیل شده و سیگنال قدرتمند برای خرید خواهد بود و در صورت شکسته شدن مووینگ اوریج از بالا به پایین سیگنال قدرتمند برای فروش صادر شده است.

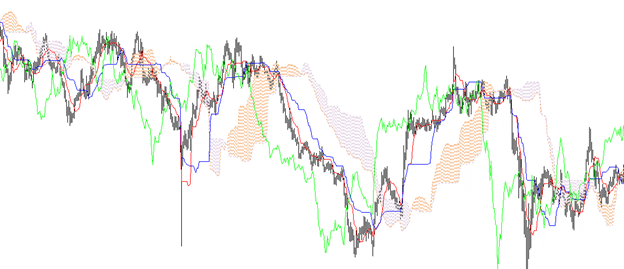

اندیکاتور ایچیموکو – ichimuko

یکی دیگر از رایجترین اندیکاتور های مورد استفاده در تحلیل تکنیکال فارکس اندیکاتور ایچیموکو است. ته به صورت معمول این اندیکاتور با پیچیدگیهای بسیار زیادی روبهرو بوده و استفاده از آن توسط افراد تازهکار ممکن است چالش های معاملاتی زیادی برای آنها به دنبال داشته باشد. از این گذشته بسیاری از روشهای مورد استفاده با استفاده از اندیکاتور ایچیموکو در حال حاضر منسوخ شده و خیلی در بازار برای تحلیل تکنیکال استفاده نمیشود. به همین دلیل توصیه به استفاده خیلی زیاد از این اندیکاتور نداریم اما لازم است تا یکی از نکات بسیار مهم و کاربردی آن را برای شما تشریح کنیم.

در تصویر بالا که شکل اندیکاتور ایچیموکو را بر روی نمودار جفت ارزهای فارکس مشاهده میکنید، بخشهای مختلفی وجود دارند. یکی از مهمترین بخشها که به ابر ایچیموکو معروف است، از نظر شکل ظاهری شبیه ابر است که دائماً در حال پخش شدن و لاغر شدن همراه با قیمت میباشد. ابر ایچیموکو خاصیت مقاومت و حمایتی داشته و در صورتی که قیمت در محدودههای پهن به ابر این اندیکاتور برخورد داشته باشد احتمال برگشت روند بسیار زیاد خواهد بود. همچنین در صورت قیمت موفق به عبور از ابر ایچیموکو گفته شده و آن را به صورت کامل بشکند نشان از ادامهدار شدن روند فعلی با قدرت بیشتر خواهد بود.

اندیکاتور ایچیموکو از مجموعهای از مووینگ اوریج ها تشکیل میشود که در کنار هم قرار گرفتن آنها اطلاعات متفاوت و مختلفی را در اختیار معاملهگر قرار میدهد. این اندیکاتور در گذشته به صورت مکرر برای ترید و تحلیل در فارکس مورد استفاده قرار میگرفته اما بعدها به دلیل همراه شدن با اشتباهات زیاد کم از لیست اندیکاتور های رایج و پرکاربرد خارج شده و در حال حاضر افراد حرفهای خیلی از آن در معاملات خود استفاده نمیکنند.

بهترین ابزارهای تحلیل تکنیکال در فارکس چیست

بعد از معرفی بهترین و رایجترین اندیکاتور های مورد استفاده در تحلیل تکنیکال فارکس حالا نوبت به این رسیده است که برخی از ابزارهای این روش تحلیلی را نیز به شما معرفی کنیم. البته خود اندیکاتورها نیز به نوعی یکی از ابزارهای مورد استفاده برای تحلیل تکنیکال فارکس محسوب میشوند اما منظور از ابزارهای معاملاتی در این بخش ابزارهایی هستند که به صورت پیش فرض در پلتفرم های معاملاتی تعریف شده و به عنوان اندیکاتور شناخته نمیشوند.

دقت داشته باشید که استفاده از ابزارهای معاملاتی برای تحلیل تکنیکال در بازار فارکس به مراتب میتواند از اندیکاتور ها نیز مهمتر باشد و از این رو لازم است تا این ابزارها را با دقت بیشتری بشناسید. ابزارهای معاملاتی که در ادامه به معرفی آنها خواهیم پرداخت، از رایجترین و پرکاربردترین ابزارهای مورد استفاده توسط تریدرها و معامله گران در بازار فارکس هستند که استفاده از آنها معمولاً میتواند نتیجه مطلوبی برای تحلیل و پیش بینی جفت ارزها را به دنبال داشته باشد. البته دقت کنید که یک استراتژی معاملاتی معمولاً از چندین ابزار مختلف و چندین اندیکاتور در کنار یکدیگر تشکیل شده و مجموعه بازخوردهای تمام این موارد یک تحلیل و پیش بینی مناسب را به تریدر نشان میدهد.

با توجه به این نکته توصیه میکنیم که حتماً بعد از یادگیری تمام ابزارهای معاملاتی مورد استفاده در تحلیل تکنیکال فارکس و همچنین رایجترین اندیکاتورها آنها را با یکدیگر تلفیق کرده و به صورت همزمان از آنها برای تحلیل و پیش بینی جفت ارزهای مورد نظر خود استفاده کنید.

خط روند

یکی از مهمترین ابزارهای تحلیل تکنیکال در بازار فارکس که حتماً باید آن را به صورت ویژه آموزش ببینید خط روند است. خط روند در حقیقت مشخص کننده شرایط نمودار یک جفت ارز در بازار بوده که می تواند اطلاعات ارزشمندی را از آن در اختیار ما قرار دهد. در بسیاری از مواقع تا سیم یک خط روند درست و ایدهآل می تواند ۵۰ درصد تحلیل تکنیکال یک جفت ارز را شامل شود و باعث ایجاد یک تحلیل و ارزیابی بهتر توسط تریدر گردد. نکته بسیار جالب تر این است که در خیلی از مواقع اشتباهات رایجی که برخی از تریدر ها در بازار انجام میدهند به دلیل عدم تشخیص خط روند مناسب بر روی نمودار است. برای اینکه از این پس با ترسیم خط روند در تحلیل تکنیکال بازار فارکس هیچ چالشی نداشته باشید ابتدا به تعریف خط روند پرداخته و سپس نکات بسیار کاربردی مهمی را درباره آن بیان خواهیم کرد.

خط روند صعودی: برای این که خط روند صعودی را برای شما تعریف کنیم ابتدا باید تعریف روند صعودی را که در بالا به آن اشاره کردیم بدانید. یک روند صعودی مجموعه ای از رالی های رفت و برگشتی به سمت بالا است که در آن را رالی های رفت معمولاً اندازه و طول بیشتری داشته و رالی های برگشتی که به اصطلاح اصلاح شناخته می شوند طول کمتری دارد. در روند چربی قیمت دائماً در حال تشکیل قله های بالاتر نسبت به قله های قبلی و دره های بالاتر نسبت به دره های قبلی است. اگر در یک روند صعودی کف دو دره را به یکدیگر متصل کرده و خط حاصل از آن را در دو طرف ادامه دهیم یک خط روند صعودی ترسیم کردهایم.

خط روند نزولی: همچنین مطابق با تعریف روند اگر در این روند سخت به دو قله را به یکدیگر متصل کرده و خط حاصل از این اتصال را در دو طرف ادامه دهیم در حقیقت خط روند نزولی را ترسیم کردهایم.

نکاتی بسیار مهم درباره خط روند در تحلیل تکنیکال فارکس

- با توجه به اینکه روند نزولی و صعودی از دره ها و قله های مختلفی تشکیل شده است از این رو برای هر موج می توان چندین خط روند ترسیم کرد.

- وقتی قله ها و دره های در نظر گرفته شده برای ترسیم خط روند پیوت های ماژوری باشند به اعتبار خط روند ترسیم شده بیشتر خواهد بود.

- هرچقدر یک خط روند در مسیر خود با قله ها و دره های بیشتری متصل شده باشد اعتبار آن بیشتر خواهد بود.

- خط روند ها در تایم فریم های بزرگتر اعتبار و قدرت بیشتری دارند.

- خط روند به عنوان یک مقاومت و حمایت عمل کرده و برخورد قیمت به آن می تواند روند فعلی قیمت را تغییر دهد.

- در صورتی که خط روند متناظر با روند صعودی و نزولی را در یک موج ترسیم کنیم عملاً در حال کانالیزه کردن و یا ترسیم یک کانال در روند صعودی و یا نزولی خواهیم بود. با ترسیم کانال شما میتوانید سقف و کف حرکت زیگزاگی قیمت را در بازار بهتر درک کنید.

- وقتی یکی از خط روند های موجود شکسته میشود عملاً قیمت می تواند تا خط روند بعدی به مسیر خود ادامه دهد.

- شکسته شدن یکی از خط های روند در یک مورد به معنی تغییر کامل روند نبوده و تریدر بایستی تا شکسته شدن آخرین خط روند منتظر بماند.

- شکسته شدن خط روند نشانهای از تغییر روند در نمودار قیمت است.

- از شکسته شدن خط روند میتواند به عنوان تریگر ورود به معاملات در بازار استفاده کرد.

- برای انجام معاملات با اشتباهات کمتر بهتر است از خط روند های معتبر بازار استفاده کنید.

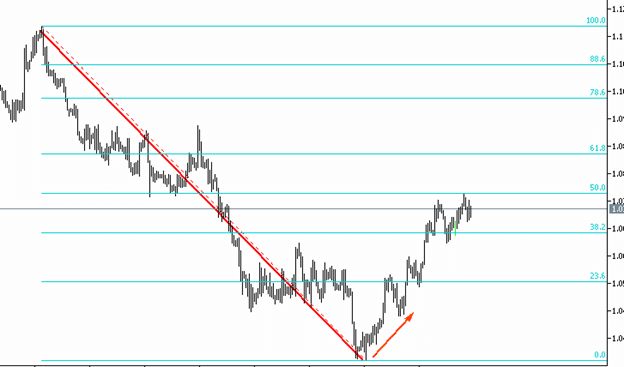

فیبوناچی

یکی دیگر از ابزارهای بسیار پرکاربرد و محبوب در تحلیل تکنیکال فارکس ابزار فیبوناچی است. یک دانشمند بزرگ ایتالیایی بود که کشفیات بسیار جالبی در علم ریاضی انجام داد که بزرگترین این کشفیات همان دنباله فیبوناچی است. دنباله فیبوناچی دنباله بسیار استثنایی در میان دنباله های مختلف اعداد است که بسیاری از نظم های موجود در جهان هستی بر اساس این دنبال شکل گرفته است. تریدر ها و تحلیلگران بازار فارکس دنباله فیبوناچی را با تغییراتی در بازار فارکس نیز به کار گرفتند تا از آن برای تحلیل قیمت جفت ارز ها استفاده کنند. از آن زمان ابزار فیبوناچی تبدیل به یکی از مهمترین و بهترین ابزارهای تحلیل تکنیکال شده و روش ها و استراتژی های بسیار زیادی نیز با آن توسعه پیدا کرده است.

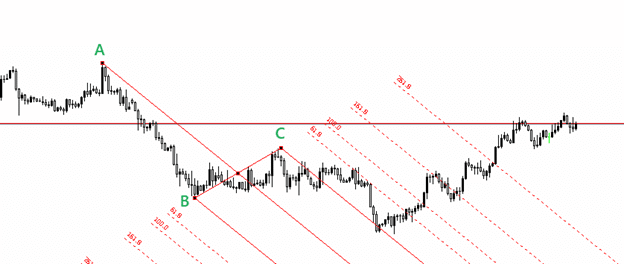

در شکل بالا نمای کلی ابزار فیبوناچی را بر روی نمودار یک جفت ارز مشاهده می کنید. فیبوناچی دو ابزار مختلف در تحلیل تکنیکال دارد که رایج ترین آن ها فیبوناچی اصلاحی است که در شکل بالا برای شما ترسیم شده است. برای استفاده از این ابزار در تحلیل تکنیکال فارکس بایستی دو نقطه بحرانی را در یک موج مشخص کرده و ابتدا و انتهای این ابزار را بر روی این نقطه قرار دهید. نزدیکترین موج قبلی به موج فعلی بازار می تواند بهترین انتخاب برای قرار دادن ابزار فیبوناچی بر روی نمودار باشد.

با قرار دادن دو نقطه ابزار فیبوناچی بر روی نمودار در جفت ارزهای معاملاتی درصدهای مختلف فیبوناچی بر روی موج فعلی ترسیم می شوند. با ترکیب این ابزار و استفاده از نکات زیر می توانید برای تحلیل قیمت یک جفت ارز اقدام کنید:

- تمام درصد های فیبوناچی خاصیت حمایت و مقاومت ای داشته و در صورتی که قیمت به آنها برخورد کند احتمال بازگشت آن وجود خواهد داشت.

- درصد های فیبوناچی نقاط بحرانی بسیار قدرتمندی در بازار هستند. در صورتی که سایر ابزارها و اندیکاتور ها نیز نتیجه مشابهی با ابزار فیبوناچی برای تحلیل تکنیکال داشته باشند قدرت این ابزار به مراتب بیشتر خواهد شد.

- نسبت ۷۸ و ۸۸ درصد مهمترین نسبت های ابزار فیبوناچی هستند که قدرت بیشتری نسبت به بقیه درصد ها دارند.

- اگر ابزار فیبوناچی را بر روی موج های مختلف قرار دهید با جمع شدن درصد های مختلف در کنار هم یک کلاس را چی تشکیل میشود که تبدیل به مناطق بحرانی برای برگشت قیمت خواهد شد.

چنگال اندروز

همچنین در میان انواع ابزار مورد استفاده برای تحلیل تکنیکال در بازار فارکس بایستید معرفی چنگال اندروز نیز بپردازیم. چنگال اندروز به صورت اختصاصی برای علم تکنیک های توسعه پیدا کرده و از این ابزار می توان هم برای تعیین روند و هم برای تریگر ورود به معاملات استفاده کرد. برای ترسیم چنگال اندروز بر روی نمودار بایستی به نقطه بحرانی را برای آن مشخص نمایید که معمولاً نقطه اول و دوم بر روی یک موج قرار داشته و نقطه سوم در یک موج اصلاحی نسبت به موج اول قرار دارد.

با ترسیم ابزار چنگال اندروز بر روی نمودار می توانید از اطلاعات زیر برای تحلیل و ارزیابی جفت ارز مورد نظر خود در بازار استفاده کنید:

- تمام سطوح موجود در چنگال اندروز خاصیت حمایت و مقاومت ای داشته و در صورتی که قیمت آنها برخورد کند احتمال بازگشت وجود خواهد داشت.

- خط میانی چنگال اندروز خاصیت حمایت و مقاومت بیشتری نسبت به سایر درصدهای این ابزار دارد.

- در صورتی که قیمت از هر کدام از اطراف چنگال به بیرون نفوذ نماید، با در نظر گرفتن قوانین خاص و همچنین استفاده از سایر ابزارها می توان در جهت خروج قیمت از چنگال اندروز وارد معامله شد.

مهم ترین تعاریف در تحلیل تکنیکال در فارکس چیست

مهمترین اندیکاتورها و مهمترین ابزارهای مورد استفاده در تحلیل تکنیکال برای تحلیل جفت ارزها در بازار فارکس را به شما معرفی کردیم. اکنون زمان آن رسیده تا برخی از اطلاعات بسیار مهم مورد استفاده در این روش تحلیلی را نیز به شما معرفی کنیم که برای ساختن یک استراتژی معاملاتی کاملاً لازم و ضروری هستند. قوانین و اصطلاحاتی که در ادامه به معرفی آنها میپردازیم معمولاً قدرت بسیار زیادی در تحلیل تکنیکال جفت ارزها داشته و استفاده از آنها در کنار یکدیگر می تواند قدرت معاملاتی شما را به مراتب افزایش دهد.

قبل از اینکه تعریف این روش ها و نکات بپردازیم ابتدا لازم است تا یک نکته بسیار مهم درباره این روش تحلیلی در بازار فارکس را برای شما بیان کنیم. به صورت کلی ابزارها و روش های به کار گرفته شده در تحلیل تکنیکال در دو نوع دسته بندی می شوند. چند نوع اول ابزارها و اندیکاتور ها هستند که به نوعی با توجه به شرایط نمودار در گذشته بازار توسعه پیدا کرده و هرگونه معامله بر اساس آنها نیاز به فراهم شدن شرایط مناسب دارد. در خیلی از مواقع بسیاری از تحلیلگران و تریدر های بزرگ اندیکاتور ها و ابزارهای مختلف را به کار نگرفته و از این رو احتمال خطا در آنها بیشتر میشود. اما برخی از روش ها و مفاهیم هستند که دقیقاً بر اساس شرایط قیمت می توان از آنها استفاده کرد. اصطلاحاً به این روش ها و نکات استراتژی های پرایس اکشن گفته می شود. پرایس اکشن در بازار فارکس کاربرد بسیار زیادی داشته و بسیاری از تحلیلگران ایرانی نیز از این روش ها برای تحلیل جفت ارز های معاملاتی استفاده می نمایند.

حمایت و مقاومت

حمایت و مقاومت یکی از مهمترین مفاهیم در تحلیل تکنیکال است که در بازار فارکس نیز انجام برای پیش بینی و تحلیل جفت ارز ها استفاده می شود. به صورت کلی حمایت و مقاومت به قیمت اطلاق می شود که تریدر و تحلیلگر انتظار دارد با برخورد قیمت با آن شاهد برگشت روند باشیم. از این رو هر قیمتی که به نوعی پتانسیل برگردانند قیمت در جهت عکس روند کنونی را داشته باشند می تواند به عنوان یک حمایت و مقاومت تعریف شود. در شکل بالا مفهوم ساده و از حمایت و مقاومت را برای شما ترسیم کردهایم. با استفاده از نکاتی که در ادامه بیان می کنیم به راحتی می توانید با مشخص کردن حمایت ها و مقاومت ها در نمودار یک جفت ارز برای تحلیل شرایط آن اقدام کنید.

- به عنوان یک نکته مهم باید بدانید که هر حمایتی میتواند تبدیل به مقاومت شود و هر مقاومتی نیز می تواند تبدیل به حمایت شود.

- حمایت به معنای این است که قیمت مورد نظر در زیر قیمت کنونی جفت ارز معاملاتی قرار گرفته و در صورتی که قیمت به آن برخورد نماید انتظار میرود تا روند از روند نزولی به صعودی تبدیل شود. با این تعریف تمام قیمت هایی که پتانسیل برگرداندن روند از نزولی به صعودی را دارند به عنوان حمایت شناخته می شوند. در گوشه ذهن خود داشته باشید که حمایت همیشه زیر قیمت فعلی بازار در یک جفت ارز تعریف می شود.

- مقاومت تعریف برعکسی نسبت به حمایت داشته و به مواردی اطلاق می شود که در بالای قیمت فعلی بازار قرار داشته و با برخورد قیمت به آنها انتظار می رود تا روند از صعودی به نزولی تبدیل شود.

- اگر دو تعریف بالا درباره حمایت و مقاومت را درک کرده باشید به راحتی می توانید بفهمید که وقتی قیمت از یک حمایت به سمت پایین عبور می کند عملاً آن حمایت تبدیل به مقاومت شده و وقتی قیمت از یک مقاومت به سمت بالا عبور می کند عملاً آن مقاومت تبدیل به حمایت خواهد شد.

- قیمت هایی که قبلاً نمودار به آنها واکنش نشان داده شده و در حال حاضر در آنها شکستگی در نمودار دیده می شود حمایت و مقاومت هستند. در شکل بالا نمونهای از این طرح حمایت و مقاومت را برای شما ترسیم کردهایم. هر چقدر پیوت انتخاب شده برای ترسیم حمایت و مقاومت ماژوری تر باشد، قدرت حمایت و مقاومت مورد نظر بیشتر خواهد بود.

- خط روند به عنوان یکی از معتبرترین حمایت ها و مقاومت ها در بازار شناخته می شود.

- مووینگ اوریج ها نیز میتوانند نقش حمایت و مقاومت را در نمودار یک جفت ارز داشته باشند.

- درصد های فیبوناچی به عنوان حمایت و مقاومت شناخته می شوند.

- درصدهای چنگال اندروز نیز نقش حمایت و مقاومت را در نمودار دارا هستند.

- قیمت های رند نیز از جمله حمایت ها و مقاومت های تعریف شده در بازار فارکس می باشند.

حجم معاملات

یکی دیگر از مفاهیم بسیار مهمی که در تحلیل تکنیکال فارکس از آن به شدت استفاده می شود حجم معاملات می باشد. به صورت کلی وقتی یک روند قدرتمند در نمودار یک جفت از مشاهده می شود هرچقدر در روند فعلی پیش برویم حجم معاملات نیز افزایش پیدا خواهد کرد. به محض اینکه حجم معاملات رفتار معکوسی نسبت به قیمت داشته باشند اولین سیگنال به پایان رسیدن روند فعلی صادر شده است. با این تعریف به راحتی میتوان درک کرد که همگرایی حجم معاملات و قیمت به معنای افزایش قدرت روند فعلی است و واگرایی حجم معاملات و قیمت نشان از ضعف در روند فعلی است.

واگرایی و همگرایی

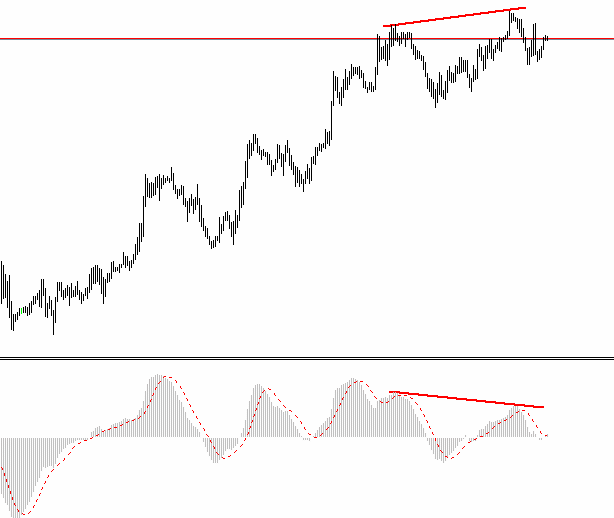

یکی دیگر از مفاهیم بسیار مهمی که در تحلیل تکنیکال فارکس باید به معرفی آن بپردازیم، واگرایی ها و همگرایی ها هستند. در بخش قبلی حجم معاملات و اهمیت آن را در تحلیل تکنیکال بررسی کردیم. اندیکاتور ها و ابزار های وجود دارند که با استفاده از آن ها شما می توانید در هر لحظه همگرایی و واگرایی میان حجم معاملات و قیمت را بسنجید. به عنوان مثال یکی از بهترین اندیکاتور ها برای تعیین واگرایی و همگرایی میان قیمت و حجم معاملات اندیکاتور مکدی است. همانطور که در شکل بالا ملاحظه می کنید در صورتی که قیمت روند صعودی داشته باشد اما در اندیکاتور مکدی قله جدید ایجاد شده پایین تر از قبلی باشد نشان از یک واگرایی در نمودار خواهد بود. همچنین در روند نزولی در صورتی که قیمت موفق به تشکیل دره جدید پایین تر از دره قبلی می شود اما دره های جدید در اندیکاتور مکدی بالاتر از دره قبلی باشد نشان از واگرایی در قیمت خواهد بود.

همگرایی نیز وقتی رخ می دهد که قیمت و حجم معاملات در یک سو حرکت کرده باشند و این موضوع را نیز می توانید از طریق همین اندیکاتور تشخیص دهید. همچنین برای تشخیص واگرایی ها و همگرایی ها می توانید از اندیکاتور rsi نیز بر روی نمودار قیمت استفاده نمایید. هم امکان استفاده از یکی از این اندیکاتور ها و هم امکان استفاده همزمان از آنها برای تحلیل تکنیکال جفت ارزها در بازار فارکس برای تشخیص واگرایی ها و همگرایی ها وجود دارد.

نکاتی بسیار مهم در برای همگرایی ها و واگرایی ها در بازار فارکس

- وقتی در نمودار قیمت و اندیکاتور شاهد همگرایی هستیم عملاً روند فعلی می تواند همچنان به مسیر خود ادامه دهد.

- در صورتی که در انتهای روند صعودی شاهد ایجاد یک واگرایی باشیم هشداری بسیار مهم برای به انتها رسیدن روند خواهد بود.

- در صورتی که در انتهای روند نزولی شاهد ایجاد یک واگرایی باشیم هشداری بسیار مهم برای به انتها رسیدن روند فعلی خواهد بود.

- در صورتی که در مواردی مانند شکست خط روند و یا شکست مقاومت و حمایت همراه با همگرایی و واگرایی باشند نشان از قدرت سیگنال مورد نظر خواهند داشت.

- تشکیل واگرایی ها در نمودار از جمله مهمترین نشانهها برای خروج از معاملات در بازار فارکس است.

- استفاده از واگرایی تبدیل به یکی از جذاب ترین گزینه ها در استراتژی های معاملاتی بازار فارکس شده است.

- در صورتیکه اندیکاتور مکدی و اندیکاتور آر اس آی همزمان یک واگرایی را در بازار نشان دهنده قدرت واگرایی مورد نظر بیشتر خواهد شد.

- در صورتی که یک واگرایی در نمودار به اصطلاح فیلد شود، نشانهای برای ادامه دار شدن قدرتمند روند فعلی خواهد بود.

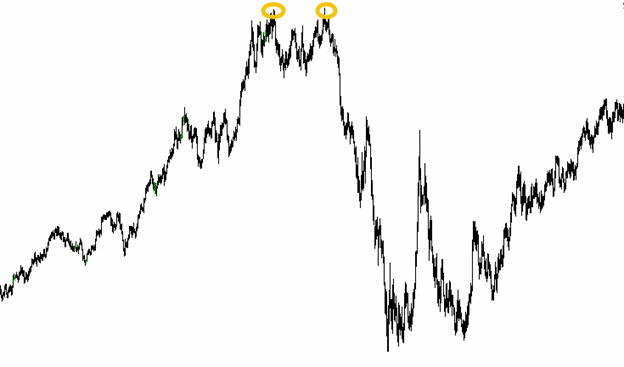

الگوی دوقلو

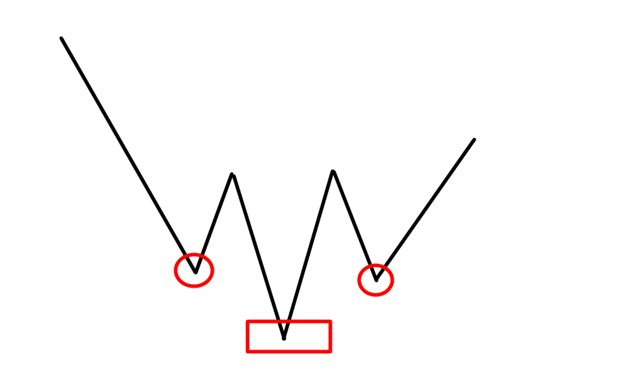

در تصویر بالا می توانید یکی از رایج ترین و بهترین الگوهای تکنیکال را مشاهده کنید که در صورت رخ دادن آن در نمودار هیچ شکی برای ورود به بازار برای تریدر ها باقی نمی ماند. الگوهای هندسی از جمله الگو های پرطرفدار و محبوب در تحلیل تکنیکال فارکس هستند که به دلیل تنوع بسیار بالا و همچنین کاربرد های زیادی که دارند، تبدیل به یکی از اولویتهای اصلی تریدر ها برای تحلیل بازار شده اند. الگوی دوقلو یکی از آن دسته از الگوهایی است که در نمودار های جفت ارزها در بازار فارکس به وفور ایجاد شده و از آن می توان برای انجام معاملات مطمئن استفاده کرد. این الگو معمولاً یا در انتهای روند صعودی و یا در انتهای روند نزولی شکل گرفته و به معنای اتمام روند تلقی می شود.

با توجه به اینکه الگوی دوقلو یکی از پرتکرارترین الگوها برای تحلیل تکنیکال در بازار فارکس محسوب میشود از این رو بایستی به صورت کامل و دقیق آن را مطالعه کرده و درباره آن بدانید. با تشکیل الگوی دو قلو در یک روند صعودی در واقع قیمت از تشکیل یک قله جدید بالاتر از قله قبلی عاجز است و از این رو این امکان وجود دارد که به انتهای روند رسیده باشیم. همچنین تشکیل الگوی دوقلو در انتهای یک روند نزولی به این معناست که قیمت از تشکیل یک دره جدید پایین تر از دره قبلی عاجز می باشد.

نکاتی بسیار مهم درباره الگوی دوقلو در تحلیل تکنیکال فارکس

- در وهله اول شما باید صبر کنید تا الگوی دوقلو کامل شود. تا زمانی که الگوی کامل نشده باشد عملاً اقدام برای ورود به بازار به هیچ وجه منطقی نخواهد بود.

- یکی از نشانههای الگوی دوقلو این است که در انتهای روند شاهد بروز واگرایی در نمودار باشیم. در صورتی که این واگرایی هم در اندیکاتور مکدی و هم در اندیکاتور آر اس آی تشکیل شده باشد قدرت آن بیشتر خواهد بود.

- بهترین زمان برای ورود به بازار بعد از تشکیل الگوی دوقلو زمانی است که خط روند الگو شکسته باشد. شکست خط روند الگوی دوقلو می تواند بهترین تریگر ورود برای معامله باشد.

- دقت داشته باشید که این امکان وجود دارد که الگوی دوقلو به الگوی سه قلو تبدیل شود. همچنین امکان تبدیل الگوی دوقلو به الگوی مستطیل نیز وجود دارد.

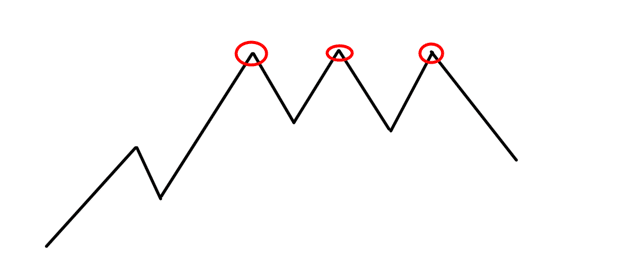

الگوی سه قلو

همچنین از میان الگوهای پرتکرار در نمودار قیمت جفت ارزها در بازار فارکس می توان به الگوی سه قلو اشاره کرد که در شکل بالا میتوانید نمونه از آن را مشاهده کنید. الگوی سه قلو مانند الگوی دوقلو از جمله الگوهای انتهای روند و بعد از تشکیل این الگو ها عملاً می توان نتیجه گرفت که روند حاضر با ضعف های بسیار زیادی همراه شده و شرایط برای اتمام آن مهیا است. الگوی سه قلو هم در انتهای روند صعودی و هم در انتهای روند نزولی تشکیل می شود. دقت داشته باشید که یک الگوی سه قلو قبلا الگوی دوقلو بوده و ورود به بازار در آن فعال نشده و عملاً در حال تبدیل به یک الگوی سه قلو است.

وقتی یک الگوی سه قلو در نمودار یک جفت از تشکیل میشود تریدر آماده برای گرفتن پوزیشن در جهت عکس روند قبلی خواهد بود. تریگر ورود به معامله در یک الگوی سه قلو شکسته شدن خط روند الگوست. دقت داشته باشید که با توجه به اینکه یک الگوی سه قلو می تواند در ادامه تبدیل به یک مستطیل شود عملاً قبل از فعال شدن تریگر ورود نباید وارد معامله در آن شویم. همچنین از نشانههای قدرتمند بودن این الگو میتوان به تشکیل شدن واگرایی در اندیکاتور های رایج مانند اندیکاتور مکدی و آر اس آی اشاره کرد.

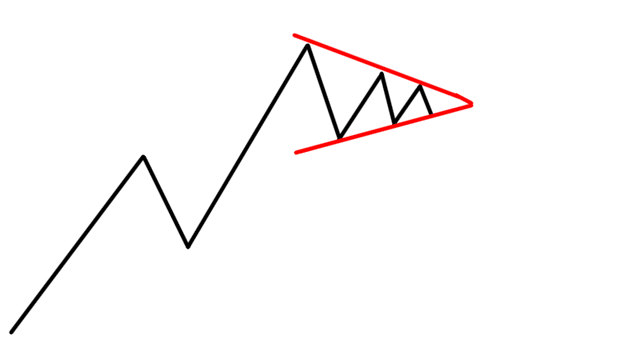

الگوی مثلث

یکی دیگر از الگوهای پرتکرار در تحلیل تکنیکال فارکس الگوی مثلث است. اگر در شکل بالا دقت کنید دو ضلع یک مثلث دارای شیب های متفاوت نسبت به یکدیگر بوده و معمولاً در میانه یک روند تشکیل می شوند. تشکیل الگوی مثلث در یک روند معمولاً به نشانه این است که روند فعلی در حال استراحت و جمع کردن انرژی بیشتر برای ادامه مسیر می باشد. البته در برخی از مواقع نیز با برخی از نشانهها الگوی مثلث نشان از اتمام روند فعلی داشته و میتواند زمینهساز برگشت روند نیز باشد. اما به صورت کلی و به صورت پیش فرض مثلث یک الگوی ادامه دهنده روند در تحلیل تکنیکال فارکس محسوب می شود.

دقت داشته باشید که الگوی مثلث ممکن است به شکل ها و با زوایای مختلفی تشکیل شود که خود این شکل ها و زوایا ریز در تشریح این الگو تاثیر مستقیم دارند. به عنوان مثال اگر یکی از اضلاع مثلث کاملا افقی باشد معمولاً مثلث شکل گرفته از ضلع شیبدار خواهد شکست. همچنین از میان انواع مثلث ها می توان مثلث باز شونده نیز اشاره کرد که اضلاع آنها در امتداد مسیر در حال باز شدن و فاصله گرفتن از یکدیگر هستند.

نکاتی بسیار مهم برای استفاده از الگوی مثلث در تحلیل تکنیکال

- دقت داشته باشید که اگر زمان تشکیل یک الگوی مثلث در یک روند خیلی طولانی شده و هر کدام از اضلاع آن بارها و بارها توسط قیمت تست شده و نشکند عملاً اعتبار مثلث بسیار کم خواهد شد.

- بهترین زمان برای ورود به معامله با تشکیل الگوی مثلث در نمودار جفت ارز ها زمانی است که مثلث از یک طرف بشکند.

- هدف قیمتی معمولاً در این الگو به اندازه ارتفاعی است که در روند اصلی قیمت در یک موج وارد مثلث مورد نظر شده است.

- مثلث ها در تایم فریم های بزرگتر اعتبار بیشتری دارند.

- برای اطمینان از نحوه عملکرد مثلث ها می توانید از ابزار های دیگری مانند مقاومت ها و حمایت ها و یا ابزار فیبوناچی و حتی واگرایی ها و همگرایی ها استفاده کنید.

- برای ورود به معاملات با استفاده از الگوی مثلث به هیچ وجه نباید عجله داشته باشید.

- تشکیل الگوهای هارمونیک نیز در زمان تشکیل الگوی مثلث در یک روند می تواند رخ دهد.

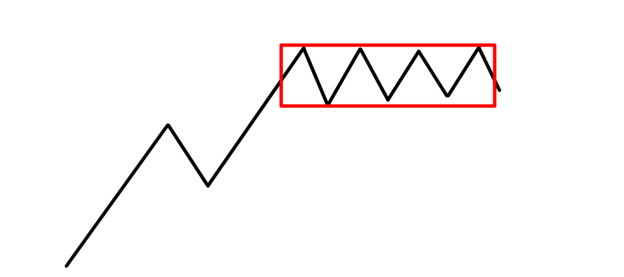

الگوی مستطیل

با الگوی دو قلو و سه قلو در تحلیل تکنیکال فارکس آشنا شدید و می دانید که این دو الگو چه شرایطی دارند و در چه زمانی تشکیل میشوند. یکی از الگوهای که شباهت زیادی به این الگو دارد الگوی مستطیل است که البته کارکرد آن در نمودار و تحلیل تکنیکال کاملاً مخالف دو الگوی دو قلو و سه قلو خواهد بود. برخلاف این دو الگو که نشان از اتمام روند نداشته و تریدر را به سمت گرفتن معامله در جهت خلاف روند فعلی پیش میبرند الگوی مستطیل یک الگوی ادامه دهنده روند است. الگوی مستطیل معمولاً در وسط یک روند بزرگ تشکیل شده و بعد از آن روند قبل از مستطیل به همان اندازه به مسیر خود ادامه خواهد داد. یکی از مهمترین نشانههای تشکیل الگوی مستطیل در روند ها وجود همگرایی میان قیمت و حجم معاملات است.

دقت داشته باشید که با توجه به اینکه الگوی دو قلو و سه قلو ممکن است تبدیل به الگویی مستقل شوند از این رو به هیچ وجه نباید برای ورود به معامله با استفاده از این الگوها عجله داشته باشید. از این گذشته برای ترید با استفاده از الگوی مستطیل نیز بایستی منتظر بمانید تا این الگو کامل شده و خط روند آن شکسته شود. الگوی مستطیل نیز از جمله الگو هایی است که به صورت مکرر در نمودار قیمت جفت ارزهای مختلف در بازار فارکس تشکیل شده و استفاده زیادی می توان از آن برای گرفتن سیگنال های خرید و فروش نمود.

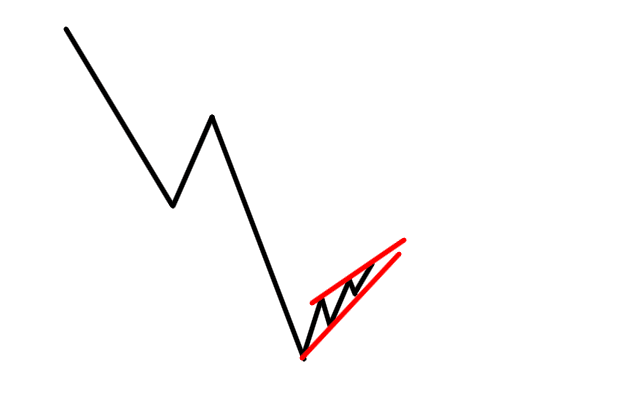

الگوی کنج

الگوی کنج یکی دیگر از الگو هایی است که در تحلیل تکنیکال از آن برای بررسی و تحلیل جفت ارزها در بازار فارکس استفاده می شود. این الگو شباهت بسیار زیادی به الگوی مثلث دارد اما اگر به خوبی به آن دقت کنید متوجه خواهید شد که ضلع های این الگو برخلاف الگوی مثلث شیب یکسانی دارند. الگوی کنج نیز معمولاً از جمله الگوهای ادامه دهنده روند است اما این موضوع همیشه برای آن صدق نکرده و ممکن است در انتهای روند تشکیل این الگو باشیم.

با توجه به اینکه دو ضلع الگوی کنج به صورت هم شیب با یکدیگر تشکیل می شوند از این رو این الگو یا میتواند صعودی و یا میتواند نزولی باشد. به عنوان یک قاعده کلی روند بعد از تشکیل این الگو در جهت خلاف آن خواهد بود این معنا که الگوی کنج صعودی باعث نزول قیمت و الگوی کنج نزولی باعث صعود قیمت بعد از این الگو می شود. با تشکیل الگوی کنج در نمودار قیمت یک آمادگی ورود به بازار را بعد از شکسته شدن خط روند آن نداشته باشید. نحوه ورود به بازار با استفاده از این الگو دقیقاً مشابه با الگوی مثلث است و هدف قیمتی آن نیز دقیقاً مشابه با الگوی مثلث تعیین می شود.

البته دقت داشته باشید که معمولاً الگوی مثلث بیشتر از الگوی کنج در بازار تکرار می شود اما با این حال بایستی قوانین و شرایط مربوط به این الگو را نیز در ذهن داشته باشید تا آن را با الگوی مثلث اشتباه نگیرید. از این گذشته با استفاده از ترفند هایی مانند بررسی واگرایی ها و همگرایی ها و همچنین با استفاده از ابزارهایی مانند مقاومت و حمایت و ابزار فیبوناچی می توانید اطمینان بیشتری نسبت به ورود به عنوان معامله با استفاده از الگوی کنج داشته باشید.

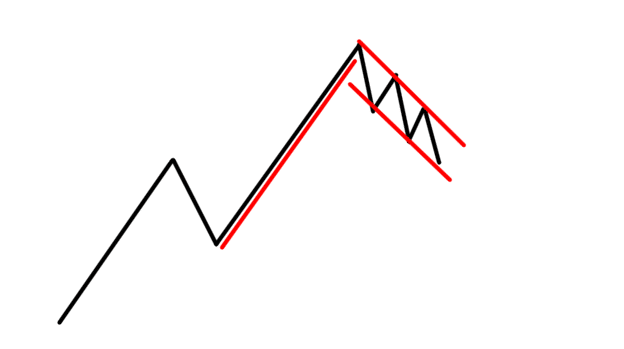

الگوی پرچم

همچنین در میان الگوهای رایج برای تحلیل تکنیکال فارکس می توانیم به الگوی پرچم نیز اشاره کنیم که در شکل بالا میتوانید این الگو را شاهد باشید. الگوی پرچم در نمودار قیمت جفت ارزها در بازار فارکس معمولاً در میانه یک روند صعودی و نزولی تشکیل شده و به عنوان یک الگوی ادامه دهنده روند شناخته می شود. تشکیل این الگو معمولاً به این معنا است که روند حاضر به میانه راه رسیده و بعد از اتمام این الگو دوباره باید به همان اندازه قبلی در مسیر خود ادامه پیدا کند. الگوی پرچم را میتوانید با شباهتی که این الگو به پرچم دارد شناسایی کرده و برای ورود به معامله از آن استفاده کنید.

برای ورود به معامله با استفاده از الگوی پرچم باید منتظر باشید تا خط روند این الگو توسط قیمت شکسته شود. همچنین هدف قیمتی این الگو نیز معمولاً به اندازه میله پرچم است. در استفاده از این الگو می توانید سایر ابزارها مانند حمایت ها و مقاومت ها را نیز دخیل کنید تا اطمینان معامله گری شما باز هم افزایش پیدا نماید.

الگوی سر و شانه

یکی دیگر از الگوهای بسیار رایجی که در تحلیل تکنیکال فارکس ممکن است به آن نیز نیاز داشته باشید الگوی سر و شانه می باشد. این الگو همانطور که از اسمش پیداست از نظر شکل ظاهری شبیه سر و شانه می باشد. البته نحوه شکل گیری دو شانه و سر در نمودار جفت ارزها در بازار فارکس ممکن است همیشه کاملا منظم و ایده آل نباشد اما با این حال با نشانههایی می توان این الگو را به راحتی بر روی نمودار تشخیص دهید. الگوی سر و شانه از جمله الگوهای تشکیل شده در انتهای روند محسوب میشود که بعد از تشکیل آن تریدرها منتظر فرصتی برای ورود به معامله در جهت خلاف روند قبلی هستند. هم در انتهای روند صعودی و هم در انتهای روند نزولی ممکن است این الگو را مشاهده کنید.

یکی از نشانههای الگوی سر و شانه در نمودار جفت ارزهای معاملاتی در بازار فارکس وجود واگرایی میان شانه اول و سر در این الگو می باشد. همچنین میان سر و شانه دوم نیز الگوی فیلد تو ریچ رخ داده که در ادامه به معرفی این الگو نیز خواهیم پرداخت. الگوی سر و شانه از آن دسته از الگوهای است که قدرت بسیار زیادی داشته و تشکیل آن معمولاً با به اتمام رسیدن روند همراه خواهد بود. بهترین زمان برای ورود به معامله بعد از تشکیل الگوی سر و شانه زمانی است که خط روند متشکل از انتهای نشانه این الگو شکسته شود. اولین هدف قیمتی الگوی سرشانه نیز به اندازه فاصله میان خط روند و انتهای سر در این الگو خواهد بود.

نکاتی برای استفاده از الگوی سر و شانه در تحلیل تکنیکال فارکس

- مراقب باشید که الگوی سر و شانه کاملاً تکمیل شده و سپس بعد از شکسته شدن خط روند برای ورود به بازار اقدام کنید.

- شانه دوم تشکیل شده در این الگو می تواند تبدیل به یک پولبک برای خط روند اصلی نمودار شود.

- تشکیل الگوی سر و شانه نشانه قدرتمندی برای خروج از بازار از معاملات روند قبلی می باشد.

- برای تشخیص واگرایی در الگوی سر و شانه میتوانید از اندیکاتور های مانند اندیکاتور مکدی و یا آر اس آی استفاده کنید.

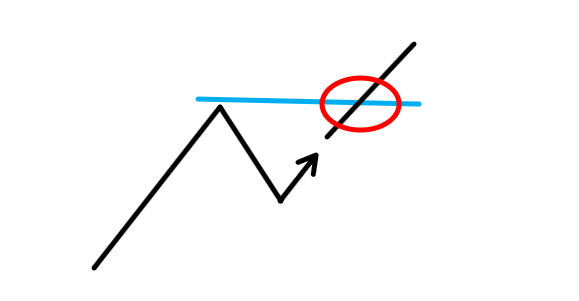

شکست حمایت و مقاومت و خط روند

یکی دیگر از الگوی پرتکراری که در نمودار جفت ارزها در بازار فارکس ممکن است شاهد باشید شکسته شدن حمایت ها و مقاومت ها و یا خط روند است. وقتی یک حمایت یا مقاومت و یا خط روند شکسته می شود عملاً تریدر آماده ورود به معامله در جهت روند بعد از این شکست خواهد شد. در بندهای قبلی اشاره کردیم که موارد مختلفی می توانند به عنوان حمایت و مقاومت شناخته شوند که منظور ما از شکست این حمایت ها و مقاومت ها همه این موارد است. البته دقت داشته باشید که در بسیاری از مواقع نیز ممکن است شکست حمایت و مقاومت و یا شکست خط روند به صورت کاذب باشد. از این رو بایستی منتظر بمانید تا شکست به صورت گرفته تصویب شود و سپس وارد معامله شوید. از روشهایی مانند سنجش مومنتوم بازار در لحظه شکست و همچنین بررسی حجم معاملات در زمان شکست می توانید برای تایید شکست حمایت و مقاومت استفاده نمایید.

الگوی پولبک

الگوی پولبک یکی دیگر از الگکوهایی است که به صورت مکرر در بازار فارکس می توانید شاهد آن باشید. این الگو همچنین برای ترید و ورود به بازار نیز استفاده می شود. وقتی قیمت از یک حمایت یا مقاومت و یا حتی خط روند عبور می نماید، در بسیاری از مواقع شاهد هستیم که دوباره به سمت آن بازگشته و بعد از یک لمس آخر به روند بعد از شکست خود ادامه می دهد. این لمس آخر مقاومت یا حمایت توسط قیمت اصطلاحاً به عنوان بوسه آخر یا الگوی پولبک شناخته می شود.

الگوی پولبک یکی از قدرتمندترین الگوها برای ورود به معاملات است. تریدرها معمولاً با تشکیل این الگو خیلی سریع به دنبال ورود به بازار رفته و اردر خود را بعد از قله یا دره بعد از پولبک قرار می دهند. از این گذشته پولبک می تواند حد ضرر کمتری را نیز در اختیار تریدرهایی قرار دهد که سرمایه خیلی زیادی در بازار فارکس ندارند و به دنبال معاملات کم خطرتر با ریسک کمتر می باشند.

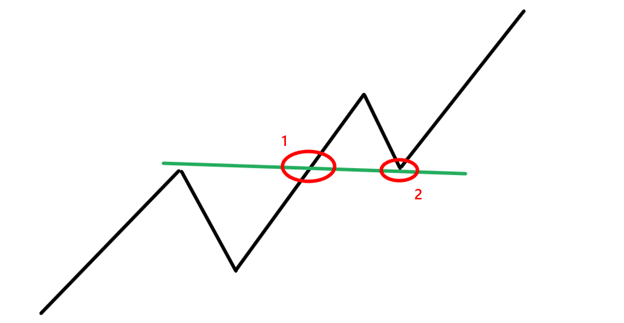

الگوی فیلد تو ریچ – Failed to Reached

یکی دیگر از الگوهای تکنیکالی در بازار فارکس الگوی فیلد تو ریچ است. وقتی قیمت در روند صعودی نتواند قله جدیدتر خود را بالاتر از قله قبلی شکل دهد یا در روند نزولی نتواند دره جدیدتر را در پایین دره قبلی شکل دهد، اصطلاحاً فیلد تو ریچ رخ داده است. در تشریح روند صعودی و نزولی بیان کردیم که قله های جدید در روند صعودی و دره های جدید در روند نزولی به ترتیب بالاتر از قله و دره قبلی تشکیل می شوند. در صورتی که قله و دره جدید شرایط بالا را نداشته باشند، عملاً این موضوع می تواند نشانهای برای اتمام روند باشد. البته فیلد تو ریچ همیشه با اتمام روند به پایان نخواهد رسید اما با این حال می تواند یکی از اصلیترین نشانهها برای آن باشد.

تریدرهای وقتی با فیلد تو ریچ در نمودار قیمت روبرو می شوند، به دنبال پیاده سازی استراتژی های معاملاتی خود می روند تا در صورت تطابق با شرایط برای ورود به بازار اقدام نمایند. الگوی فیلد تو ریچ به این معنی است که روند فعلی در تشکیل قله یا دره جدید با شکست روبرو شده و نتوانسته شرایط قبلی خود را حفظ کند.

الگوی دو قلو یک نمونه فیلد تو ریچ است. همچنین الگوهای سه قلو را نیز می توان به عنوان فیلد تو ریچ در نظر گرفت. دقت داشته باشید که برخی از تریدرها به اشتباه همزمان با الگوی فیلد تو ریچ به دنبال واگرایی در خلاف جهت روند فعلی هستند. در صورتی که وقتی فیلد تو ریچ رخ داده عملاً در صورت به انتها رسیدن روند، واگرایی وجود ندارد و خود قیمت همسو با حجم معاملات عمل کرده است.

نکاتی مهم درباره الگوی فیلد تو ریچ

- فیلد تو ریچ قدرت خیلی زیادی برای ترید و وارد شدن به پوزیشن ندارد و باید از آن به عنوان یک هشدار برای پایان یافتن روند یاد کرد.

- فیلد تو ریچ می تواند شاخص خوبی برای خروج از بازار در سودهای قابل توجه باشد.

- از فیلد تو ریچ می توان برای سنجش قدرت فعلی استفاده کرد.

- وقوع فیلد تو ریچ در تایم فریم های بالاتر نشانه ای برای جلوگیری از ورود به بازار در تایم فریم های پایین تر است.

مهمترین نمودارهای تحلیل تکنیکال در فارکس چیست

برای درک هر چه بهتر تحلیل تکنیکال در بازار فارکس لازم است تا نمودارهای رایج در این بازار را نیز به شما معرفی کنیم. به صورت کلی از نمودارهای مختلفی می توان برای تحلیل جفت ارزها در این بازار استفاده کرد که این نمودارها در اکثر پلتفرم های معاملاتی در دسترس هستند. استفاده از آنها نیز روند پیچیدهای نداشته و شما تنها با یک کلیک می توانید نمودار مورد مشاهده خود را تغییر دهید. اما قبل از آن باید با نحوه استفاده از هر یک از این نمودار و اطلاعات آنها آشنا شوید.

نمودارهای تعریف شده در تحلیل تکنیکال هر یک اطلاعات مختلفی را در اختیار تریدر قرار میدهند. هر چقدر اطلاعات به نمایش در آمده از یک نمودار بیشتر باشد، مسلماً ارزش تکنیکالی آن نیز بیشتر خواهد بود. از این رو ابتدا با این نمودارها به خوبی آشنا شده و سپس به دنبال استفاده از آنها در تحلیل های خود باشید. متأسفانه شاهد هستیم که بسیاری از تریدرها هنوز به همین مفهوم ساده در تحلیل تکنیکال نیز پی نبرده و از نمودارهای غیرحرفهای برای تحلیل های خود استفاده مینمایند.

نمودار خطی

اولین نموداری که در تحلیل تکنیکال باید به معرفی آن بپردازیم، نمودار خطی است. نمودار خطی نموداری است که در آن تنها آخرین قیمت در هر تایم فریم به عنوان قیمت آن در نظر گرفته شده و با به هم پیوستن تمام این قیمت ها شاهد به وجود یک منحنی خواهیم بود. نمودار خطی از نظر اطلاعاتی که در اختیار تریدر قرار می دهد بسیار ضعیف بوده و عملاً نمیتوان خیلی از آن در روش های مختلف تکنیکالی استفاده کرد.

البته شما می توانید در زمان استفاده از این نمودار با تغییر تنظیمات قیمت نمایش داده شده در آن را تغییر دهید اما این موضوع نیز خیلی اهمیت زیادی ندارد. همچنین باید یادآوری کنیم که امکان استفاده از ابزارهایی مانند فیبوناچی یا حتی خط روند در این نمودار با چالش های بسیار زیادی همراه شده و ممکن است خطاهای زیادی در تحلیل شما ایجاد نمایند. پیشنهاد میکنیم که جز برای مشاهده نمای کلی بازار از این نمودار استفاده نکرده و برای تحلیل تکنیکال جفت ارزها و پیاده سازی استراتژی معاملاتی خود از دو نمودار بعدی یعنی نمودار شمعی و میله ای استفاده کنید.

نمودار میلهای

دومین نمودار مورد استفاده در تحلیل تکنیکال که در اکثر پلتفرم های معاملاتی وجود دارد، نمودار میله ای است. نمودار میله ای از نظر شرایط به مراتب پیچیدهتر و تکنیکالی تر از نمودار خطی است و از آن می توان استفادههای مختلفی کرد. به راحتی می توان با استفاده از این نمودار از ابزارهایی مانند چنگال اندروز یا فیبوناچی استفاده نمود. سایه ها در نمودار میله ای ارزش تکنیکالی بالایی داشته و برای کشیدن خط روند نیز می توان از آنها استفاده کرد. به صورت کلی خط روند کشیده شده بر روی نمودار میله ای یا نمودار شمعی به مراتب معتبرتر از خط روند کشیده شده در نمودار خطی است. از این رو باید نگاه ویژه ای نسبت به این نمودار و نمودار شمعی ژاپنی داشته باشید.

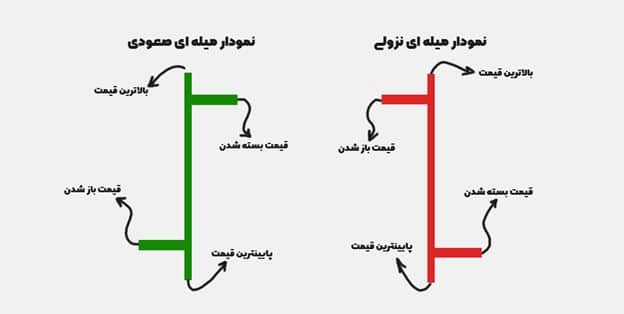

اطلاعات نمودار میله ای

در شکل بالا می توانید اطلاعات یک میله در نمودار میله ای را مشاهده کنید. از نمودار میله ای استفاده زیادی در تحلیل تکنیکال می شود و بسیاری از تحلیل گران و تریدرها به فراخور پلتفرم معاملاتی که از آن استفاده می نمایند، از این نمودار بیشتر استفاده می نمایند. میله ها در نمودار میله ای اطلاعات تکنیکالی بسیار زیادی را در اختیار تریدر قرار می دهند که از این اطلاعات می توان برای بررسی شرایط تغییرات قیمت نیز اشاره کرد.

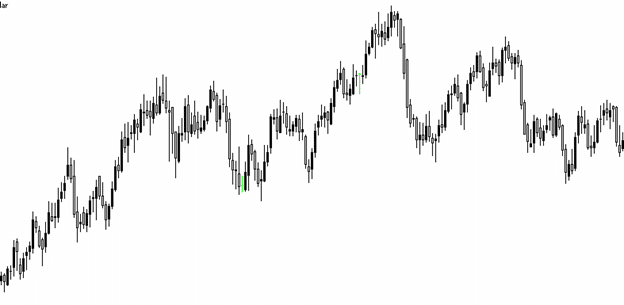

نمودار شمعی

یکی از بهترین انواع نمودارها در تحلیل تکنیکال فارکس نمودار شمعی است. نمودار شمعی از در کنار هم قرار گرفتن شمع های ژاپنی در قیمت یک جفت ارز تشکیل می شود. در شکل بالا می توانید یک نمونه از این نمودار را در قیمت جفت ارزها مشاهده نمایید. نمودار شمعی نسبت به دو نمودار قبلی در میان افراد حرفهای بیشتر رایج است. اطلاعات آن کاملتر بوده و از این گذشته امکان پیاده سازی بسیاری از ابزارها و روش های معاملاتی نیز با این نمودار راحتتر و بهینهتر خواهد بود. توصیه میکنیم که برای تحلیل تکنیکال فارکس حتماً از نمودار شمعی استفاده کنید.

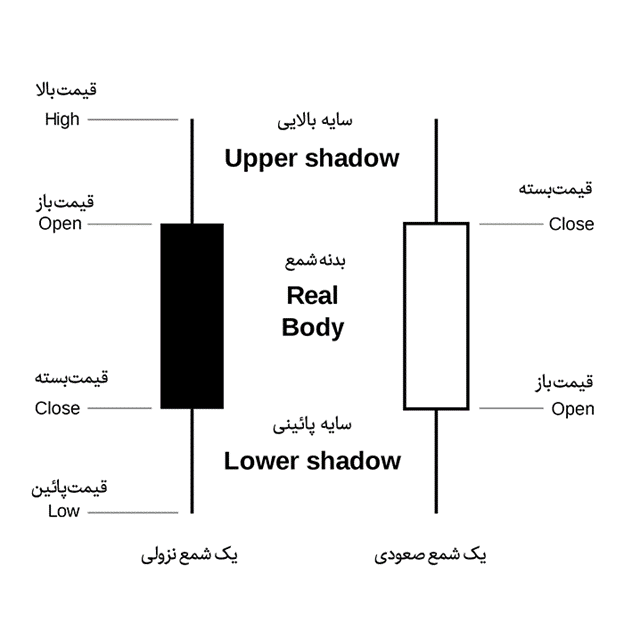

اطلاعات نمودار شمعی

در شکل بالا تمام اطلاعاتی که می توانید در نمودار شمعی به آن دسترسی داشته باشید را مشاهده مینمایید. هر شمع در این نمودار اطلاعات مختلفی را به نمایش درمیآورد که البته تمام این اطلاعات از نظر تکنیکالی اهمیت خاص خود را دارند. به همین دلیل باید به آنها دقت ویژه داشته باشید.

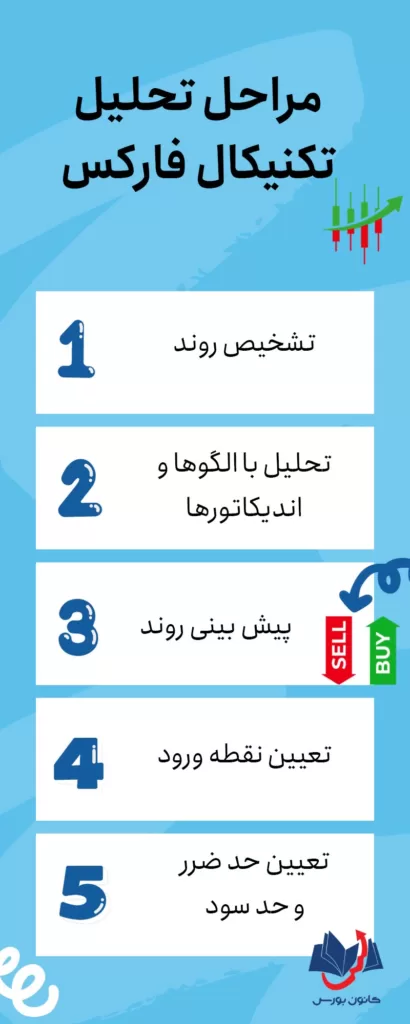

مراحل تحلیل تکنیکال در فارکس

برای اینکه استفاده از تحلیل تکنیکال برای بررسی جفت ارزها در بازار فارکس برای شما کاملاً ساده تر و هدفمند تر باشد، در این بخش از مقاله سعی کردهایم تا نحوه استفاده از این روش تحلیلی را به صورت مرحله به مرحله برای شما بازگو کنیم. البته در بخش های قبلی اشاره کردیم که هر کاربری برای فعالیت در بازار فارکس حتماً باید یک پلن معاملاتی کاملاً مدون و آماده در اختیار داشته و از آن برای تحلیل و ترید استفاده کند. در غیر این صورت چالشهای بسیار زیادی پیش روی بی قرار خواهد گرفت و تسلط کامل به روش های تحلیل تکنیکال نیز نمیتواند نجات بخش چنین کاربرانی باشد. با معرفی روش تحلیل تکنیکال به صورت مرحله به مرحله برای تحلیل جفت ارزها در بازار فارکس سعی داریم تا امکان نگارش یک پلن معاملاتی و استراتژی معاملاتی را در این بازار برای شما ساده تر نماییم.

مراحلی که در ادامه به عنوان تحلیل تکنیکال بازار فارکس به شما معرفی می کنیم، حتماً باید در استراتژی معاملاتی شما نیز وجود داشته باشند و از آنها برای تحلیل جفت ارز ها استفاده کنید.

مرحله اول تشخیص روند فعلی

اولین و مهمترین مرحله در تحلیل تکنیکال در بازار فارکس تشخیص روند است. تشخیص روند جفت ارزها در بازار فارکس هرچند به نظر بسیار ساده می رسد اما در برخی مواقع با چالشهای بسیار زیادی روبرو شده و عملاً بسیاری از کاربران نمیتوانند در این مرحله موفق ظاهر شوند. تشخیص روند با استفاده از ابزارهای موجود در پلتفرم معاملاتی و همچنین اندیکاتور های معرفی شده صورت می پذیرد. اما با این حال در بسیاری از مواقع نمودار یک جفت ارز در شرایطی قرار دارد که امکان تشخیص روند به این سادگیها وجود نخواهد داشت. به صورت یک توصیه کلی پیشنهاد می کنیم که هر وقت امکان تشخیص روند در نمودار یک جفت ارز را نداشتید از انجام معامله بر روی آن خودداری کنید.

برای تشخیص روند نمودار جفت ارزها در بازار فارکس میتوانید از ابزارها و روشهای زیر استفاده نمایید:

- کشیدن خط روند یکی از راهکارهایی است که میتواند شما را در تعیین روند فعلی نمودار کمک کند. در صورتی که خط روند های معتبر مختلفی بر روی یک نمودار وجود دارد بایستی همه آنها را در کنار هم بررسی و ارزیابی کنید.

- استفاده از اندیکاتور مووینگ اوریج یکی دیگر از راه حل های بسیار خوب برای تشخیص روند از نمودار جفت ارزها در بازار فارکس است.

- همچنین برای تشخیص روند میتوانید از اندیکاتور مکدی و آر اس آی نیز استفاده کنید.

- همچنین از تمام این ابزارها باید استفاده کنید تا شرایط فعلی روند را نیز تشخیص دهید. به عنوان مثال ممکن است نمودار یک جفت ارز در شرایط فعلی در یک روند صعودی قرار داشته باشد اما وجود واگرایی در اندیکاتور مکدی نشان از به انتها رسیدن این روند داشته و از این رو این مهم نشان میدهد که روند صعودی نمودار در حال اتمام است.

مرحله دوم تحلیل نمودار با الگوها و اندیکاتور ها

در دومین مرحله از تحلیل تکنیکال بازار فارکس نوبت به بررسی روند جفت ارز مورد نظر با استفاده از الگوها و اندیکاتور ها و روش های مختلف تکنیکالی میرسد. تریدر در این مرحله بایستی تمام دانسته ها و دانش خود در علم تکنیکال را به کار گرفته تا بتواند روند قیمت جفت ارز پیشرو را ارزیابی و آن را برای آینده پیش بینی کند. درباره استفاده از الگوها و اندیکاتور ها برای تحلیل تکنیکال جفت ارزها در بازار فارکس نکات بسیار زیادی وجود دارد. به عنوان مثال برخی از تحلیلگران عادت دارند تا با وجود عدم وجود هیچ گونه الگو در یک نمودار اقدام به الگو سازی ذهنی نمایند که این موضوع باعث بروز چالش های بسیار زیادی در روند تحلیل آن ها می شود.