آشنایی با اصطلاحات بازار فارکس برای تمام کاربران در این بازار لازم است. در آموزش رایگان فارکس سعی کردیم تا برخی از اصطلاحات رایج در این بازار را با شما در میان بگذاریم. در این مقاله در تکمیل نکات ارائه شده سعی داریم تا اصطلاحات رایج در این بازار را به صورت کامل و جامع به شما معرفی کنیم. اصطلاحات بیان شده به زبان بسیار ساده هستند تا حتی کاربرانی که تجربه کافی برای فعالیت در بازار فارکس را ندارند نیز خیلی راحت آنها را درک کنند. البته در نظر داشته باشید که اصطلاحات کاملاً حرفهای بازار فارکس نیز مرور شده تا حتی افراد با تجربه نیز بتوانند اطلاعات مورد نیاز برای فعالیت در این بازار را در اختیار داشته باشند.

فعالیت در بازار فارکس بدون داشتن اطلاعات کاربردی لازم یک اشتباه بزرگ است. بسیاری از کاربران با همین اشتباه ساده سرمایههای خود را وارد ریسک بزرگی مینمایند. تمام تلاش ما در مجموعه کانون بورس ارائه نکات و مطالب آموزشی مفید و کاربردی است تا فعالین بازار فارکس در ایران بتوانند شرایط بهتری برای معاملات خود داشته باشند. آشنایی با اصطلاحات رایج فارکس نیز یکی از همین اطلاعات مفید و کاربردی است.

اهمیت شناخت اصطلاحات بازار فارکس برای تریدرها

در بازار فارکس، آشنایی با اصطلاحات و مفاهیم پایه یکی از الزامات ورود حرفهای و آگاهانه به این حوزه به شمار میرود. بسیاری از معاملهگران تازهکار، در ابتدای مسیر خود با حجم زیادی از واژگان و مفاهیم روبهرو میشوند که در نگاه اول ممکن است پیچیده یا حتی گیجکننده به نظر برسند. با این حال، این واژگان نه تنها پایه ارتباطات در این بازار را تشکیل میدهند، بلکه بر نحوهی تصمیمگیری و اجرای معاملات نیز تأثیر مستقیم دارند.

واقعیت آن است که اصطلاحات فارکس فقط واژههایی تخصصی نیستند که صرفاً برای تظاهر به حرفهای بودن استفاده شوند. بلکه هرکدام از این اصطلاحات، نمایانگر بخشی از سازوکار این بازار هستند. به عنوان مثال، درک تفاوت بین مفاهیمی مانند “مارجین”، “لات”، یا “اهرم” تنها به فهم تئوری ختم نمیشود؛ بلکه مستقیماً بر مدیریت ریسک، نحوهی ورود به معامله و حتی میزان سود و زیان تأثیرگذار است.

بسیاری از افرادی که بدون آشنایی با مفاهیم پایه فارکس وارد این بازار میشوند، در همان مراحل ابتدایی با ضررهای ناخواسته مواجه میشوند. یکی از تجربیات شخصی نگارنده مربوط به زمانی است که بدون درک درست از مفهوم “لوریج” یا همان اهرم، وارد معاملهای با حجم بالا شدم و تنها با چند حرکت قیمتی کوچک، بخش زیادی از سرمایه از دست رفت. بعدها مشخص شد که اگر تنها چند اصطلاح پایهای را از قبل بهدرستی میآموختم، شاید نتیجه آن معامله کاملاً متفاوت میبود. اتفاقی که ممکن است برای هر کسی در ابتدای ورود به بازار فارکس رخ دهد.

علاوه بر این، بسیاری از منابع آموزشی، پلتفرمهای معاملاتی، بروکرها و حتی انجمنهای تخصصی، از همین اصطلاحات برای توضیح روندها، دستورهای معاملاتی و هشدارهای مربوط به ریسک استفاده میکنند. اگر فردی با این اصطلاحات نا آشنا باشد، عملاً بخش قابل توجهی از اطلاعات را از دست خواهد داد. برای مثال، زمانی که یک بروکر به معاملهگر هشدار میدهد که “سطح مارجین در حال کاهش است”، معاملهگری که مفهوم مارجین را نمیداند، در موقعیتی قرار میگیرد که نهتنها نمیتواند تصمیم درستی بگیرد، بلکه حتی متوجه خطرات پیشرو هم نمیشود.

در نهایت، باید توجه داشت که یادگیری اصطلاحات فارکس، نه یک فعالیت جانبی، بلکه بخشی جدی از فرایند آموزش و معاملهگری حرفهای است. معاملهگری در فارکس بدون تسلط بر مفاهیم پایه، مانند رانندگی بدون آشنایی با تابلوهای راهنمایی است؛ ممکن است تا مدتی همهچیز عادی پیش برود، اما در اولین پیچ یا تقاطع جدی، احتمال بروز خطا بسیار بالاست. بنابراین توصیه میشود، پیش از هر اقدام عملی، زمانی مشخص برای یادگیری این مفاهیم اختصاص داده شود تا مسیر معاملاتی با اطمینان و آرامش بیشتری طی شود. کسانی که روی سرمایه گذاری خود در این بازار حساب باز کرده اند، حتما باید در همان ابتدا این اصطلاحات را یاد بگیرند و از آنها در تریدهای خود استفاده کنند.

دسته بندی اصطلاحات رایج فارکس

اصطلاحات در بازار فارکس را میتوان در دستههای مختلفی قرار داد. با دسته بندی این اصطلاحات سعی داریم تا به یاد سپاری و درک آنها را برای شما سادهتر کنیم. با توجه به اینکه اصطلاحات این بازار بسیار زیاد است، از این رو آنها را در سه بخش زیر برای شما بیان خواهیم نمود:

- اصطلاحات و مفاهیم اولیه فارکس

- اصطلاحات معاملات در بازار فارکس

- اصطلاحات ترید فارکس

هر کدام از این اصطلاحات اهمیت خاص خود را داشته و آشنایی با همه آنها برای فعالیت در این بازار لازم است. همانطور که بیان کردیم قرار نیست با آشنایی با این اصطلاحات معاملات خود را به صورت تضمین شده انجام دهید، اما با این حال درک این مفاهیم باعث میشود تا اطمینان بیشتری در معاملات خود داشته و حداقلها را در این باره رعایت نمایید.

اصطلاحات و مفاهیم اولیه فارکس

آشنایی با اصطلاحات بازار فارکس را با بررسی معنی و مفهوم اصطلاحات اولیه در این بازار آغاز میکنیم. این اصطلاحات برای کسانی که در حال شروع فعالیت های خود در بازار فارکس هستند، لازم است. البته شاید برای کسانی که تجربه زیادی در این بازار داشته باشند، به نظر ساده باشد، اما همین اصطلاحات هستند که میتواند پله های اول ورود شما به فارکس باشند. از این رو باید آنها را به خوبی در نظر داشته باشید.

-

جفت ارز – Currency Pairs

آشنایی با اصطلاحات بازار فارکس را با معرفی جفت ارز آغاز میکنیم. همان طور که میدانید در بازار فارکس این ارزهای کشورهای مختلف است که در مقابل یکدیگر معامله میشود. کلمه Forex مخفف Foreign Exchange به معنی تبدیل ارزهای خارجی است. در این بازار شما میتوانید ارزهای فیات کشورهای مختلف را به صورت جفت با یکدیگر معامله کنید. به عنوان مثال میتوانیم جفت ارز معروف و اصلی این بازار یعنی EURUSD را به شما معرفی کنیم. در این جفت ارز، ارز اول یورو و ارز دوم نیز دلار آمریکا است. شما میتوانید با ورود به نمودار این جفت ارز برای خرید و فروش یورو یا دلار نسبت به هم اقدام کنید.

-

جفت ارز اصلی

یکی دیگر از مهمترین اصطلاحات در بازار فارکس که باید به آن بپردازیم، جفت ارزهای اصلی هستند. در بازار فارکس اصطلاحاً به جفت ارزهای تشکیل شده با دلار آمریکا جفت ارزهای اصلی اطلاق میشود. دلیل این اهمیت بیشتر به دلار آمریکا این است که در حال حاضر بزرگترین ارز فیات جهان بوده و بالاترین حجم معاملات را نیز به خود اختصاص داده است. شرایط و قیمت دلار آمریکا در بازار فارکس کارکردی تقریباً مشابه با شرایط و قیمت بیت کوین در بازار ارز دیجیتال دارد. به همین دلیل جفت ارزهای آن نیز به جفت ارزهای اصلی معروف هستند.

- یورو به دلار آمریکا – EURUSD

- پوند به دلار آمریکا – GBPUSD

- دلار آمریکا به ین ژاپن – USDJPY

- دلار آمریکا به دلار کانادا – USDCAD

- دلار استرالیا به دلار آمریکا – AUDUSD

- دلار آمریکا به فرانک سوئیس – USDCHF

- دلار نیوزیلند به دلار آمریکا – NZDUSD

جفت ارزهای اصلی در بازار فارکس هستند. همانطور که ملاحظه میکنید در برخی از این جفت ارزها دلار آمریکا به عنوان ارز پایه و در برخی نیز به عنوان ارز مقابل حضور دارد.

-

جفت ارز فرعی یا کراس – Cross Pairs

آشنایی با اصطلاحات بازار فارکس را با معرفی جفت ارزهای فرعی یا کراس ادامه میدهیم. با تعریفی که از جفت ارزهای اصلی داشتیم، هر جفت ارز دیگری که در آن دلار آمریکا حضور نداشته باشد، به عنوان جفت ارز فرعی یا کراس اسمگذاری میشود. البته جفت ارزهایی که با ۶ ارز اصلی یورو، پوند، ین، دلار کانادا، دلار استرالیا، دلار نیوزیلند و فرانک سوئیس ساخته شده باشند، محبوبیت بیشتری داشته و حجم معاملات بالاتری دارند.

دقت داشته باشید که در حال حاضر کاربران برای انجام معاملات خود در بازار فارکس بیشتر روی جفت ارزهای اصلی تمرکز دارند. اما در نهایت برای رسیدن به فرصتهای بیشتر میتوانید از کراسهای اصلی نیز استفاده کنید. به صورت کلی ترکیب کراسهای این ۷ ارز و همچنین جفت ارزهای اصلی به همراه طلا به دلار آمریکا ۲۹ جفت ارز را ایجاد مینماید. توصیه میکنیم که اگر در شروع فعالیت در بازار فارکس هستید، از این ۲۹ جفت ارز فراتر نروید. زیرا جفت ارزهایی مانند نفت یا نقره ممکن است کارمزدهای به مراتب زیادی روی دست شما گذاشته و در شروع کار یک سرمایه گذاری پر چالش را برای شما ایجاد نمایند.

-

Buy

یکی دیگر از اصطلاحات در بازار فارکس که احتمالا با آن آشنا هستید، عبارت Buy است. Buy به معنی خرید در این بازار استفاده میشود. انواع مختلفی از دستورات خرید در بازار فارکس در دسترس است که هر یک جایگاه خاص خود را دارد. در ادامه انواع دستورات خرید را به شما معرفی میکنیم.

-

Sell

همچنین برای آشنایی با اصطلاحات بازار فارکس باید با معنی Sell نیز آشنا شوید. این عبارت به معنی فروش است. همراه با انواع دستورات خرید در این بازار، انواع دستورات فروش نیز در اختیار تریدرها قرار دارد. فروش در بازار فارکس تفاوت هایی با فروش در بازار بورس داخلی یا بازار ارز دیجیتال دارد. با توجه به اینکه در بازار فارکس معاملات به صورت CFD است، تریدرها می توانند در لحظه هم برای خرید و هم برای فروش یک جفت ارز اقدام نمایند. برای اینکه این موضوع را بهتر درک کنید، باید با مفهوم بازار دو طرفه آشنا باشید. در ادامه این مفهوم را نیز برای شما تعریف خواهیم کرد.

-

Close

یکی دیگر از اصطلاحات در بازار فارکس عبارت Close است. Close یا بسته شدن در بازار فارکس در بخش های مختلفی مورد استفاده قرار میگیرد. اصلی ترین حبش برای استفاده از این عبارت وقتی است که بازار بسته شده باشد. در چنین مواقعی معمولا شاهد عبارت Market Close خواهید بود که به معنی بسته شدن بازار است. این عبارت را معمولا میتوانید در تعطیلات رسمی و همچنین در دو روز آخر هفته در بروکرهای مختلف فارکس مشاهده کنید.

هم چنین از Close برای تعیین آخرین قیمت در تایم فریم های مختلف نیز استفاده میشود. به این معنی که آخرین قیمت معامله در هر تایم فریم زمانی به معنی قیمت Close آن خواهد بود. به عنوان مثال در تایم فریم روزانه اگر آخرین قیمت معامله در روز گذشته برابر با ۱.۲ باشد، به این معنی است که قیمت Close تایم فریم روزانه در روز گذشته برابر با ۱.۲ بوده است. در نمودار شمعی قیمت پایانی یا قیمت بسته شدن را با Close نشان می دهند. دقت کنید که قیمت پایانی در هر شمع بسته به تایم فریم نمودار تعیین میشود.

-

بروکر – Broker

آشنایی با اصطلاحات بازار فارکس را با بررسی بروکر در این بازار ادامه میدهیم. انتخاب بروکر در بازار فارکس یکی از اولین چالش هایی است که کاربران با آن روبرو هستند. بروکرها در واقع شرکت های واسطی هستند که امکان معاملات در بازار فارکس را برای کاربران خرد ایجاد می نمایند. در مقاله فارکس چیست به صورت کامل به معرفی بروکر پرداختیم. کار بروکر ها در این بازار دقیقا مشابه با کار کارگذاری ها در بازار بورس داخلی است. شما برای اتصال به هسته معاملات در بازار فارکس نیاز است تا در یکی از بروکرها حساب کاربری داشته و با واریز پول به آنها معاملات خود را آغاز نمایید.

-

دمو – Demo

یکی دیگر از اصطلاحات در بازار فارکس که در مقالات و سایت های مختلف زیاد تکرار میشود، اصطلاح دمو است. دمو اصطلاحاً به حسابی اطلاق میشود که شما برای ورود به آن و انجام معامله در آن نیاز به واریز پول واقعی ندارید. این حساب در واقع یک شبیه سازی از بازار واقعی است که در اختیار تریدرها قرار میگیرد. شما به عنوان یک تریدر میتوانید با استفاده از حساب دمو از قبل تمام استراتژی ها و روش های معاملاتی خود را در این بازار تجربه نموده و سپس در صورت رسیدن به اطمینان کامل آنها را در بازار واقعی وارد کنید. حساب دمو در نرم افزارها و پلتفرم های مختلف معاملاتی و همچنین سایت تردینگ ویو در دسترس تریدرهای بازار فارکس قرار میگیرد.

-

روند – Trend

آشنایی با اصطلاحات بازار فارکس را با معرفی یکی از اصطلاحات تکنیکالی در این بازار ادامه میدهیم. روند به معنی جهت یا سمت و سو در این بازار است. روند یک جفت ارز به این معنی است که در حال حاضر آن جفت ارز در چه جهتی در حال نوسان و حرکت استن. به صورت کلی در بازار فارکس سه روند مختلف تعریف میشود.

- روند صعودی: به روندی اطلاق میشود که در آن جفت ارز معاملاتی در حال افزایش قیمت بوده و نمودار به شکل صعودی دیده میشود.

- روند نزولی: به روندی اطلاق میشود که در آن جفت ارز معاملاتی در حال کاهش قیمت بوده و نمودار به شکل نزولی دیده میشود.

- رند رنج یا خنثی: به روندی اطلاق میشود که هیچ مسیر مشخصی در نمودار جفت ارز وجود نداشته و قیمت دائما در حال نوسان در یک محدوده است.

تعیین روند یک جفت ارز باید بر اساس تایم فریم صورت پذیرد. به این معنی که ممکن است در یک لحظه روند یک جفت ارز در تایم فریم روزانه صعودی اما در تایم فریم ۱ ساعته نزولی باشد.

-

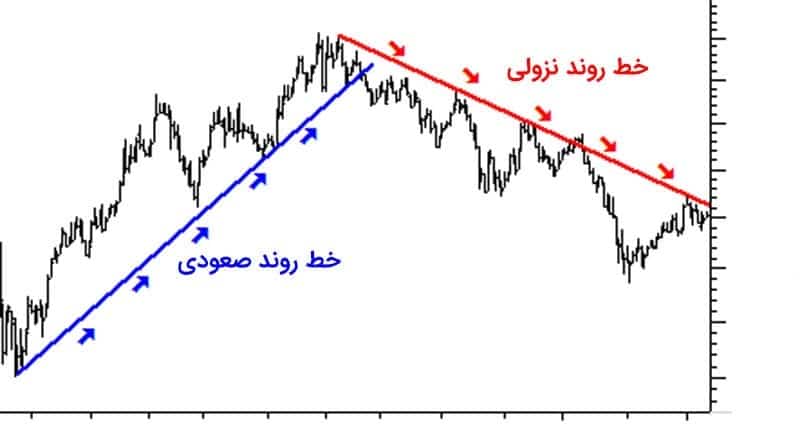

خط روند – Trend Line

اصطلاحات در بازار فارکس را با معرفی یکی دیگر از اصطلاحات تکنیکالی در این بازار ادامه میدهیم. خط روند خطی است که روند یک جفت ارز را مشخص مینماید. اگر به تعریف روندها در بند قبلی دقت کنید، خط روند را نیز راحت تر درک خواهید کرد.

- خط روند صعودی: خطی است که در یک روند صعودی ترسیم شده و دره های شکل گرفته در روند صعودی را به هم متصل مینماید.

- خط روند نزولی: خطی است که در روند نزولی ترسیم شده و قله های یک روند نزولی را به هم متصل مینماید.

دقت داشته باشید که خط روند قرار نیست تمام دره ها و قله های یک روند را به هم متصل نماید. هر روندی ممکن است از چندین خط روند تشکیل شده باشد. معتبرترین خط روند در هر روند، خطی است که بیشترین قله ها یا دره ها را شامل شود. همچنین خط روند بیرونی خطی است که هی خط روندی خراج تر از آن در روند شکل گرفته شده قابل ترسیم نباشد.

اصطلاحات معاملات در بازار فارکس

اصطلاحات در بازار فارکس را در بخش معاملات ارز دیجیتال ادامه میدهیم. در بخش قبلی سعی کردیم تا معرفی مختصری از بازار فارکس برای شما عزیزان با اصطلاحات و مفاهیم ابتدایی داشته باشیم. با شناخت این موارد اکنون تا حدودی با بازار فارکس آشنا شده و میدانید که در این بازار چه شرایط معاملاتی وجود دارد. اما خود معاملات در این بازار نیز اصطلاحاتی دارد که باید به معرفی آنها نیز بپردازیم. در این بخش این موارد را با شما مرور خواهیم کرد. دقت داشته باشید که مرور اصطلاحات در بخش معاملات به همین موارد خلاصه نشده و در صورتی که موردی را در این اصطلاحات نمی بینید، میتوانید در بخش دیدگاه ها با ما در میان بگذارید تا خیلی زود بنا به خواسته های شما، به بررسی اصطلاحات دیگر بپردازیم.

-

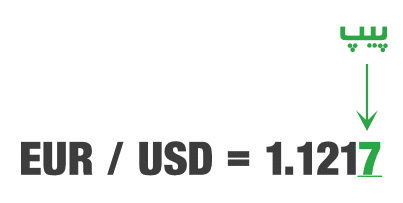

پیپ – Pip

آشنایی با اصطلاحات بازار فارکس را با معرفی پیپ در این بازار ادامه میدهیم. اگر وارد معاملات واقعی یا ریل و یا حتی دمو شده باشید، با این اصطلاح تا حدودی آشنا هستید. در بازار فارکس قیمت در جفت ارزها بر اساس واحد پیپ جابجا میشود. تفاوت دو قیمتی نیز بر اساس پیپ اعلام می گردد. اگر ضریب برابری دو جفت ارز را مشاهده کنید، معمولا یک عدد با چند رقم اعشار است. تغییرات ر رقم چهارم بعد از اعشار اصطلاحاً پیپ می باشد. به عنوان نمونه اگر ضریب برابری یک جفت ارز برابر با ۱.۲۳۴۵ باشد، عدد چهارم بعد از اعشار نشان دهنده پیپ است. در صورتی که این ضریب به مقدار ۱.۲۳۴۹ برسد، به این معنی است که قیمت در این جفت ارز ۴ پیپ افزایش داشته است.

دقت کنید که نوسانات در جفت ارزها در طول هر روز با همین پیپ اعلام میشود. جفت ارزهای خیلی فرار ممکن است تا ۲۰۰ پیپ در هر روز نوسان داشته باشند و جفت ارزهای آرام تر نیز ۲۰ تا ۱۰۰ پیپ در روز نوسان از خود نشان می دهند.

همچنین لازم به یادآوری است که در جفت ارزهایی که یک طرف ن ین ژاپن باشد، رقم دوم بعد از اعشار نشان دهنده پیپ است. به عنوان مثال در ضریب برابری ۲۳.۴۵ در یک جفت ارز حاوی ین عدد ۵ نشان دهنده پیپ در آن می باشد.

در بازار فارکس از پیپ استفاده زیادی میشود. برای تعیین میزان سود یا ضرر، حد ضرر و حد سود و حتی تبدیل ضریب برابری به میزان سود و ضرر همه چیز با واحد پیپ بیان میشود. برای این منظور تنها کافی است میزان حجم معامله خود را تقسیم بر ۱۰۰۰۰ کنید تا ارزش آن بر اساس پیپ به دست آید. به عنوان مثال در صورتی که شما ۰.۱ لات یک جفت ارز را خریداری کرده باشید، به معنی خرید ۱۰۰۰۰ هزار واحد از آن است که با یک تقسیم ساده ۱۰۰۰۰ واحد تقسیم بر ۱۰۰۰۰ هر پیپی یک واحد ارزش خواهد داشت. به این معنی که اگر واحد پول شما دلار باشد، با هر پیپ تغییر در جفت ارز مورد نظر ۱ دلار به ارزش دارایی ها شما افزوده و یا از آن کم میشود.

اگر شما ۱ لات سرمایه گذاری روی یک جفت ارز داشته باشید، هر پیپ به معنی ۱۰ واحد است. در واقع در این شرایط با تغییر هر پیپ میزان سرمایه شما ۱۰ دلار جابجا خواهد شد. در جفت ارزهای ین ژاپن برای تعیین ارزش پیپ باید آن را تقسیم بر ۱۰۰ کنید.

همچنین در بازار فارکس برای تعیین مقدار کارمزد یا اسپرد معاملات نیز از پیپ استفاده میشود. وقتی قیمت Ask و Bid در یک جفت ارز ۴ واحد با هم اختلاف داشته باشند، به این معنی است که اسپرد معامله روی آن جفت ارز ۴ پیپ است. در واقع با ورود به هر معامله ای در این جفت ارز، در همان شروع کار پوزیشن شما وارد ۴ پیپ ضرر خواهد شد. اگر شما در این معامله ۱ لات حجم وارد کرده باشید، این مقدار برابر با ۴۰ دلار خواهد بود. با افزایش حجم عملا اسپرد معامله شما نیز افزایش پیدا مینماید. زیرا تفاوت میان قیمت خرید و فروش بر اساس پیپ بیان میشود.

-

پیپت – Pipet

آشنایی با اصطلاحات بازار فارکس را با معرفی پیپت ادامه میدهیم. پیپت نیز یکی دیگر از واحد های اندازه گیری ضریب برابری در جفت ارزها است. دقیقا یک رقم اعشاری بعد از پیپ، رقم بعدی معرف پیپت است. برای کسانی که سوئینگ تریدر بوده و از نوسانات روزانه و یا ساعتی جفت ارزها برای معاملات استفاده می نمایند، پیپت اهمیت خاص خود را دارد. اگر به تازگی در شرف ورود به بازار فارکس هستید، بهتر است از همان پیپ برای معرفی ضریب برابری و شرایط معاملات خود مانند حد ضرر استفاده نمایید.

-

سوآپ – Swap

اصطلاحات در بازار فارکس با بررسی سوآپ ادامه می دیم. یکی از اصلاحاتی است که در همان شروع باز کردن حساب کاربری در یک بروکر با آن روبرو هستید. سوآپ یکی دیگر از کارمزدها و هزینه ها در بازار فارکس است که به بروکرها مربوط نبوده و به نرخ بهره میان بانک ها در کشورهای مختلف بستگی دارد. تفاوت نرخ بهره در ارزهای کشورهای مختلف باعث به وجود آمدن این هزینه میشود. سوآپ در بازار فارکس به نرخ بهره شبانه نیز معروف است.

در زمانی که شما برای خرید یک جفت ارز اقدام میکنید، در واقع در حال انجام یک معامله تبادل دو ارز فیات میان دو کشور هستید. برای مثال وقتی اقدام به خرید جفت ارز EURUSD می نمایید، در واقع شما ارز یورو را در ازای پرداخت دلار آمریکا خریده اید. این پرداخت ها توسط تامین کنندگان نقدینگی بزرگ صورت می پذیرد که در اشل بزرگ تر بانک های مرکزی اصلی کشورها و بانک مرکزی اروپا است. هر کدام از این بانک ها نرخ بهره متفاوتی برای این خدمات دارند. اصل این موضوع به اصل قراردادهای CFD باز می گردد. دلیل وجود سواپ این است که در واقع در زمان معامله یک جفت ارز شما در حال وام گرفتن یک ارز هستید. در صورتی که اختلاف نرخ بهره دو جفت ارز مثبت باشد، در هر ۲۴ ساعتی که معامله شما باز باشد، به مقدار این اختلاف از حساب شما کم خواهد شد و در صورتی که اختلاف میان نرخ بهره منفی باشد، در هر ۲۴ ساعتی که معامله شما باز باشد، به میزان این اختلاف به حساب شما اضافه میشود.

مقدار سوآپ عدد خیلی بزرگی نیست. اما در اشل بزرگ می تواند حجم قابل توجهی باشد. دقت کنید که اعمال سوآپ در معاملات معمولا در حوالی ساعت ۲ بامداد است که بسته به بروکر ممکن است این ساعت تفاوت هایی داشته باشد. همچنین شما میتوانید از حساب های سوآپ فری استفاده کنید. این حساب ها برای مسلمانان ایجاد شده که دریافت و پرداخت بهره در مذهب آنها با چالش روبرو است. جالب است که بانک های داخلی بهره سنگینی را برای وام ها از کاربران دریافت می نمایند که نشان از اعتقاد بالای دست اندرکاران این بانک ها به اسلام و عقاید مسلمان است!!!

-

لات – lot

آشنایی با اصطلاحات بازار فارکس را با تشریح مفهوم لات در این بازار ادامه میدهیم. در بندهای قبلی اشاره مختصری به لات داشتیم. لات تعیین کننده حجم معاملات در بازار فارکس است. هر لات در یک معامله ۱۰۰۰۰۰ واحد از آن را شامل میشود. به این معنی که وقتی شما در حال خرید و فروش ۱ لات در جفت ارز EURUSD باشید، به این معنی است که ۱۰۰۰۰۰ واحد از آن را معامله میکنید.

با توجه به اینکه خرید و فروش ۱۰۰۰۰۰ واحد از یک جفت ارز نیاز به سرمایه سنگینی دارد، معمولا از درصدهای کمتری از لات برای معاملات نیز استفاده میشود. کمترین حجمی که میتوانید برای معاملات خود در بازار فارکس در نظر بگیرید، ۰.۰۱ لات است. به همین ترتیب امکان اضافه کردن ۰.۰۱ به این حجم را دارید. البته ۰.۰۱ لات نیز حجم قابل توجهی است.

کاربران تازه کار که هنوز تجربه کافی در انجام معاملات فارکس را ندارند، بهتر است برای شروع از حجم معاملاتی ۰.۰۱ استفاده نمایند. برای انتخاب حجم معاملات به صورت حرفه ای باید از سیستم مدیریت سرمایه استفاده کنید. با استفاده از فرمول مدیریت سرمایه در بازار فارکس میتوانید حجم معاملاتی متناسب با میزان دارایی خود برگزینید.

-

اهرم – Leverage

معرفی اصطلاحات رایج فارکس را با معرفی اهرم یا لوریج ادامه میدهیم. این اصلاح را در تشریح اصطلاحات ارز دیجیتال مرور کردیم و به اهمیت آن در بازار فیوچرز رمز ارزها نیز پرداختیم. استفاده از اهرم در معاملات بازار فارکس امری کاملا طبیعی است. اهرم در این بازار به معنی امکان استفاده از چند برابر سرمایه برای ورود به معاملات است. شما در همان ابتدا در زمان باز کردن حساب کاربری خود، میزان اهرم را مشخص می نمایید. در حال حاضر بر اساس شرایط بروکر و نوع حساب، بروکرها از ضریب اهرمی ۱۰ تا ۱۰۰۰ برابری استفاده می نمایند. به این معنی که شما میتوانید تا ۱۰۰۰ برابر سرمایه موجود در حساب خود وارد پوزیشن شوید و یا آن را میان پوزیشن های مختلف تقسیم نمایید.

اهر در بازار فارکس یک کاربرد دو لبه دارد. به این معنی که هم مزیت های خاص خود را داشته و هم میتوانید معایب بزرگی را نیز برای تریدرها ایجاد نماید. البته مزیت های آن به قدری گول زننده هستند که معمولا کمتر کسی به معایب بزرگ آن دقت می کند. اهرم این اجازه را می دهد تا شما بتوانید تا ۱۰۰۰ برابر بیشتر از سرمایه در دسترس خود وارد معامله شوید. همین امر باعث میشود تا میزان سود و ضرر شما از آن معامله نیز ۱۰۰۰ برابر شود. در این حالت ۱ دلار سود می تواند شما را به سرمایه ۱۰۰۰ دلاری برساند. اما فراموش نکنید که ۱ دلار ضرر نیز می تواند ضرر هنگفت ۱۰۰۰ دلاری را برای شما رقم بزند.

اهرم بسیار بالا خطرات بسیار زیادی دارد. از از دست رفتن کامل سرمایه در یک بازه زمانی کوتاه گرفته تا امکان ضرر در معاملاتی که در شرایط عادی ممکن است بتوانید دراداون معامله را تحمل کنید. به همین دلیل توصیه میکنیم که در شروع کار از اهرم های کمتری استفاده کنید. بهینه ترین اهرم در بازار فارکس برای افراد حرفه ای اهرم ۱۰۰ است و برای افراد تازه کار بهتر است عدد کمتری در نظر گرفته شود. استفاده از اهرم باعث میشود تا شما بتوانید با حجم های معاملاتی ۰.۰۱ لاتی در معاملات خود حتی با سرمایه های کم نیز به راحتی برخورد داشته باشید.

-

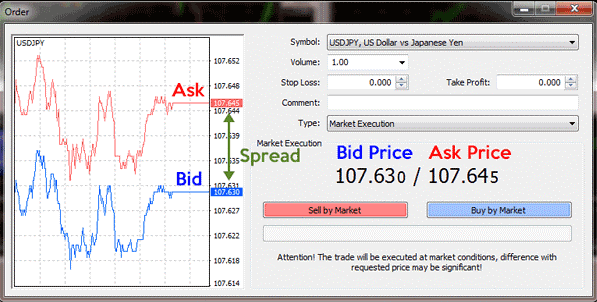

قیمت خرید یا Ask Price

معرفی اصطلاحات در بازار فارکس را با تفسیر قیمت خرید یا Ask Price ادامه میدهیم. برای درک قیمت خرید در بازار فارکس باید بدانید که بروکرها برای تعیین اسپرد معاملات از آن استفاده می نمایند. قیمت خرید در یک جفت ارز در فارکس معمولا کمی بالاتر از مبلغ در نظر گرفته شده برای فروش آن است. این اختلاف میان قیمت خرید و فروش همان اسپرد معاملات است که برای جفت ارزهای مختلف متفاوت خواهد بود. هر چقدر حجم معاملات در یک جفت ارز ببیشتر بوده و آن جفت ارز شهرت بیشتری داشته باشد، اسپرد آن نیز کمتر و در نتیجه تفاوت میان قیمت خرید و فروش در آن کمتر است.

-

قیمت فروش یا Bid Price

همچنین یکی دیگر از اصطلاحات رایج فارکس قیمت فروش یا Bid Price است. اگر وارد پلتفرم معاملاتی در یک بروکر شده و نمودار یکی از جفت ارزها را باز کنید، امکان مشاهده همزمان قیمت خرید و قیمت فروش را در آن خواهید داشت.

-

اسپرد – Spread

یکی دیگر از رایج ترین اصطلاحات در بازار فارکس اسپرد است. در بخش های قبلی به صورت مختصر درباره آن توضیح دادیم. اسپرد در معاملات فارکس نقش کارمزد را در معاملات ارز دیجیتال دارد. اگر آموزش معاملات کوینکس را مرور کنید، به مفهوم کارمزد در این معاملات پی خواهید برد. در بازار فارکس یکی از بخش های درآمدی بروکرها اسپرد است. در هر جفت ارز اختلاف میان قیمت خرید و قیمت فروش با اسپرد مشخص میشود. این اختلاف البته در حجم معاملات شما ضرب خواهد شد. برای هر جفت ارز نیز اسپرد مشخصی در نظر گرفته میشود. اسپرد معاملات در همان ابتدای ورود به هر پوزیشن از حساب تریدر کسر میشود.

-

اردر – Order

آشنایی با اصطلاحات بازار فارکس را با تشریح مفهوم اردر در این بازار ادامه میدهیم. اردر به معنی سفارش است. یک اردر در حالت عادی هنوز تبدیل به معامله نشده و از آن به عنوان سفارش یاد میشود. وقتی اردر یا سفارش ما در بازار اجرا شود، عملا تبدیل به یک معامله یا پوزیشن خواهد شد.

-

Order Price

یکی دیگر از اصطلاحات در بازار فارکس قیمت سفارش است. قیمت سفارش یا اردر پرایس هر چند یک معنی ساده دارد اما به مراتب می توان تفسیر پیچیده ای از آن داشت. در یک نگاه ساده اردر پرایس قیمتی است که شما در زمان سفارش برای انجام معامله در نظر می گیرید. اما ممکن است بر اساس نوسانات شدید بازار، قیمت سفارش شما با قیمت در نظر گرفته تفاوت هایی داشته باشد. این مهم به دلیل نوسانات شدید در بازار فارکس امیر طبیعی است.

-

پوزیشن – Position

یکی دیگر از اصطلاحات رایج در بازار فارکس پوزیشن است. پوزیشن به معنای سفارش در بازار فارکس است. وقتی شما یک معامله خرید در یک جفت ارز دارید، در واقع یک پوزیشن خرید در آن باز کرده اید. از این گونه اصطلاحات در میان تریدرها بسیار استفاده میشود که باید آنها را در ذهن بسپارید.

-

حجم – Volume

حجم معاملات یکی از مهمترین پارامترها است. حجم معاملات در بازار فارکس بر اساس لات بیان میشود. برای تعیین بهینه مقدار حجم نیز باید از تکنیک های مدیریت سرمایه استفاده کنید. تعیین حجم معاملات و البته استفاده از حجم برای تعیین بهترین نقاط ورود به معاملات از جمله روش های بسیار حرفه ای است که کاربران کارآزموده و با تجربه از آن استفاده می نمایند.

-

Instant Execution

یکی از مهمترین اصطلاحات در بازار فارکس Instant Execution با انجام معاملات فوری است. به صورت کلی دو نوع معامله در بازار فارکس در دسترس کاربران قرار دارد. نوع دوم معاملات شرطی است که در بند بعدی تشریح خواهیم کرد. نوع اول معاملات فوری است. در این روش شما بعد از تعیین فاکتورهای مختلف یک معامله مانند حجم معامله و حد سود و حد ضرر خود پوزیشن خود را در قیمت لحظه ای بازار باز میکنید. با قرار دادن معامله بر روی این گزینه بروکر بلافاصله در نزدیک ترین قیمت ممکن معامله شما را باز خواهد کرد. مورد مشابه آن را در بازار فیوچرز کوینکس تشریح نمودیم.

دقت داشته باشید که در زمان استفاده از این روش برای معامله ممکن است نوسان شدید معامله شما را حتی با قیمت متفاوت تری نسبت به شرایط موجود نیز باز کند. همان چند صدم ثانیه ای که برای قرار دادن این سفارش می گذرد، نوسانات می توانند قیمت فعلی را با تغییراتی همراه نمایند. استفاده از این روش برای باز کردن اردرها جایگاه خاص خود را داشته و در زمان مقتضی میتوانید از آن استفاده کنید. اما استفاده از معاملات شرطی می تواند ریسک کمتری برای شما ب دنبال داشته باشد.

یکی از اصلی ترین ایرادات کسانی که در حال استفاده از معاملات فوری هستند، این است که درگیر هیجانات شدید فعلی بازار بوده و ممکن است معامله خود را با درگیر کردن احساسات و هیجانات باز نمایند. اما در معاملات شرطی معمولا این استراتژی به کار گرفته شده است مکه تعیین کننده شرایط معامله می باشد.

-

Pending Order

آشنایی با اصطلاحات بازار فارکس را با معرفی معاملات شرطی در این بازار ادامه میدهیم. معاملات شرطی در بازار فارکس همان معاملات شرطی هستند که در بازار فیوچرز ارز دیجیتال نیز آنها را مرور کردیم. شرطی بودن این معاملات به این معنی است که شما شرط خاصی را برای انجام آن به بروکر اعلام می نمایید. به معنی ساده فرض کنید که شما قصد خرید در جفت ارز EURUSD را دارید. اما در حال حاضر قیمت در بازار با قیمت مورد نظر شما برای خرید و ورود به معامله فاصله زیادی دارد. در چنین شرایطی دو راه حل پیش روی شما قرار دارد. یا باید صبر کنید که قیمت به آن نقطه رسیده و از معاملات فوری استفاده کنید و یا از معاملات شرطی استفاده کنید.

معاملات شرطی این امکان را برای شما فراهم می آورند تا بتوانید دقیقا مطابق با استراتژی معاملاتی خود وارد بازار شوید. یک تکنیکالیست موفق دقیقا مطابق با پلن معاملاتی خود عمل کرده و در جایی وارد بازار میشود که تمام شرایط لازم برآورده شده باشد. برای این منظور استفاده از معاملات شرطی می تواند تبدیل به یک گزینه ایده آل شود.

-

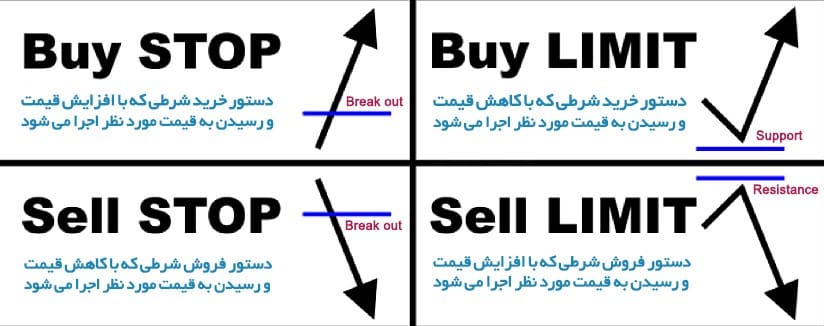

Buy Stop

اصطلاحات در بازار فارکس را با تشریح Buy Stop ادامه میدهیم. این دستور شرطی برای خرید یک جفت ارز در قیمتی بالاتر از قیمت فعالی کاربرد دارد. به این معنی که اگر شما بر این باور هستید که قیمت در حال افزایش است و در پیش روی قیمت یک مقاومت بزرگ قرار دارد، مسلما در صورت شکست این مقاومت به مست بالا احتمال افزایش قیمت زیاد است. از این رو در قیمتی بالای مقاومت یک اردر خرید قرار می دهید تا بعد از شکست مقاومت شما وارد پوزیشن خرید شوید. برای این منظور میتوانید از دستور شرطی Buy Stopاستفاده کنید.

-

Sell Stop

یکی دیگر از اصطلاحات رایج در بازار فارکس در بخش معاملات Sell Stop است. Sell Stop نیز شرایط مشابهی با دستور شرطی Buy Stop دارد اما در جهت برعکس. به این معنی که اگر تحلیل شما نشان از نزولی بودن قیمت دارد و در پیش روی روند نزولی یک حمایت قرار گرفته، عملا شکست این حمایت می تواند باعث نزول بیشتر قیمت شود. در چنین مواقعی اگر به دنبال ورود به معامله فروش باشید، میتوانید یک دستور Sell Stop در زیر این حمایت قرار دهید تا بعد از شکست آن وارد پوزیشن فروش گردید.

-

Buy Limit

اصطلاحات رایج فارکس را با تشریح Buy Limit ادامه میدهیم. یکی دیگر از انواع دستورات شرط که اتفاقا کاربرد بسیار زیادی دارد. اگر قیمت در حال نزدیک شدن به انتهای یک روند نزولی است، تریدرها با پیدا کردن منطقه ای که بیشترین احتمال برگشت قیمت در آنجا وجود دارد، به دنبال ورود به پوزیشن های خرید هستند. حالا شما میتوانید از قبل با یک دستور Buy Limit اردر خرید خود را در این ناحیه قرار داده و با ورود قیمت به آن، یک پوزیشن خرید باز کنید. دقت کنید که دستور شرطی Buy Limit برای انجام یک معامله خرید در قیمتی کمتر از قیمت فعلی بازار استفاده میشود.

-

Sell Limit

Sell Limit یکی دیگر از اصطلاحات در بازار فارکس است که از آن برای باز کردن یک پوزیشن فروش در قیمتی بالاتر از قیمتی فعلی بازار استفاده میشود. اگر تحلیل شما نشان از این دارد که روند صعودی به انتهای خود رسیده و محتمل ترین ناحیه برای برگشت روند به روند نزولی را نیز پیدا کرده اید، میتوانید با قرار دادن یک دستور شرطی Sell Limit در محل مورد نظر وارد پوزیشن فروش شوید. در نظر داشته باشید که این پوزیشن برای انتهای روند صعودی استفاده و یا در ابتدا یک اصلاحی در روند صعودی استفاده میشود.

-

استاپ لاس – Stop Loss

آشنایی با اصطلاحات بازار فارکس را با تشریح استاپ لاس در این بازار ادامه میدهیم. استاپ لاس در ارز دیجیتال را به صورت کامل و جامع با هم مرور کردیم. این عبارت به عنوان یک اصطلاح تکنیکالی برای جلوگیری از ورود بیش از حد معاملات به ضرر مورد استفاده قرار میگیرد. هر تحلیلی در علم تکنیکال نقطه ناقضی دارد. به این معنی که وقتی قیمت به آن نقطه رسید، عملاً تحلیل صورت گرفته اشتباه بوده و روند برخلاف تحلیل شما حرکت کرده است. در چنین شرایطی باید در این نقطه از معامله خارج شوید هر چند با ضرر. استاپ لاس اوردر خروج از معامله در همین نقطه است. در واقع با استفاده از حد ضرر شما از ورود معامله خود به ضررهای سنگینتر جلوگیری میکنید.

دقت داشته باشید که استفاده از استاپ لاس در تحلیل و ترید بازار فارکس نیاز به دانش و تجربه قابل توجهی دارد. اینگونه نیست که بعد از ورود به یک معامله قیمتی را به صورت تخمینی یا حدسی به عنوان استاپ لاس انتخاب کنید. استفاده از استاپ لاس در معاملات بازار فارکس حتماً باید با استفاده از نکات تحلیل تکنیکال و استراتژی های معاملاتی مناسب برای این بازار انجام پذیرد. در غیر این صورت علاوه بر اینکه هیچ مزیتی از آن برای تحلیلگران ایجاد نخواهد شد، ممکن است باعث زیان ده شدن معاملات صحیح نیز برای آنها باشد. برای اینکه معاملات کاملاً ایمنی در بازار فارکس داشته باشیم، لازم است تا با استفاده از چنین فاکتورهایی شرایط یک معامله با کمترین میزان ریسک را برای خود به وجود آوریم.

روش ها و ترفندهای بسیار مختلفی برای تعیین استاپ لاس برای معاملات در بازار فارکس وجود دارد. به عنوان مثال میتوان از موارد زیر برای تعیین بهترین قیمت به عنوان حد ضرر در بازار فارکس استفاده نمود:

- حمایت ها و مقاومت ها میتوانند از بهترین گزینهها برای انتخاب حد ضرر در بازار فارکس باشند.

- استفاده از انواع مووینگ اوریج ها نیز شرایط مناسبی برای انتخاب استاپ لاس در معاملات فارکس به وجود خواهد آورد.

- با استفاده از نکات تکنیکالی پرایس اکشن نیز میتوان برای انتخاب حد ضرر در معاملات فارکس اقدام نمود.

- ابزار فیبوناچی نیز یکی از ابزارهای رایج برای انتخاب بهترین حد ضرر در معاملات در بازار فارکس است.

-

تیک پروفیت – Take Profit

بررسی اصطلاحات در بازار فارکس را با معرفی تیک پروفیت یا حد سود ادامه میدهیم. یکی دیگر از مهمترین اصطلاحات در این بازار Take Profit است که دقیقاً در نقطه عکس استاپ لاس قرار میگیرد. در هر معامله تحلیلگر یا تریدر به دنبال رسیدن به سود مشخصی است. این سود نباید مبهم بوده و از قبل طبق تحلیل باید به صورت دقیق مشخص شده باشد. به تارگت ها و اهداف قیمتی در نظر گرفته شده برای یک ترید اصطلاحاً حد سود یا تیک پروفیت اطلاق میشود.

برای تعیین حد سود در بازار فارکس نیاز است که ها از روشهای تکنیکال ای استفاده کنیم. تریدر هایی که تجربه کافی برای استفاده از استراتژی های تکنیکال در بازار فارکس را دارند، به خوبی میتوانند با استفاده از همین استراتژی ها برای تعیین حد سود نیز در معاملات خود استفاده کنند. از معمول ترین روش ها و اندیکاتور های مورد استفاده برای تعیین حد سود در بازار فارکس میتوان به موارد زیر اشاره نمود:

- استفاده از خطوط حمایت و مقاومت از اصلی ترین و رایج ترین روش تعیین حد سود در بازار فارکس میباشند.

- استفاده از اندیکاتور مووینگ اوریج نیز میتواند برای تعیین حد سود در بازار فارکس نتایج مناسبی را ارائه نماید.

- فیبوناچی یکی دیگر از ابزارهای پرکاربرد در تحلیل تکنیکال از آن میتوانید برای تعیین دقیق حد سود در بازار فارکس استفاده کنیم.

-

بالانس – Balance

یکی دیگر از اصطلاحات رایج در بازار فارکس بالانس است. بالانس اصطلاحاً به میزان دارایی شما در حساب کاربری اطلاق میشود. وقتی شما برای افتتاح حساب خود در یک بروکر هزار دلار واریز میکنید، بالانس حساب شما هزار دلار خواهد بود. دقت داشته باشید که با انجام معاملات و سود و زیان آنها میزان بالانس شما در حساب کاربری تغییر خواهد کرد. بعد از پایان یافتن هر معامله در صورت کسب سود مقدار سود حاصل شده به بالانس اضافه شده و در صورت زیان ده بودن معامله، مقدار ضرر از بالانس حساب شما کسر خواهد شد.

با توجه به اینکه اطلاعات مختلفی درباره حساب کاربری در بازار فارکس وجود دارد از این رو بایستی دقت کنید که بالانس حساب شما دقیقاً بعد از اتمام هر معامله و بسته شدن کامل آن رخ می دهد. به این معنا که وقتی هنوز معامله شما بسته نشده و سود و زیان نهایی آن تعیین نشده است، بالانس حساب شما تغییر نخواهد کرد.

-

اکوئیتی – Equity

یکی دیگر از اصطلاحات رایج فارکس اکوئیتی است. اکوئیتی نیز یکی از اصطلاحات مربوط به حساب کاربری در بازار فارکس محسوب میشود. این اصطلاح به مقدار دارایی شما در هر لحظه در حساب کاربری شما در بروکر اشاره دارد. شاید از خود بپرسید که تفاوت اکوئیتی با بالانس در چیست؟ هر دوی این موارد به مقدار دارایی شما در حساب کاربری اطلاق میشود با این تفاوت که در تعریف اکوئیتی و محاسبه آن مقدار سود و زیان حاصل از معاملات باز نیز محاسبه میشود. با این حساب وقتی شما هیچ معامله بازدید است حساب کاربری خود نداشته باشید عملاً مقدار بالانس و مقدار اکوئیتی حساب شما یکسان خواهد بود. بود اما در صورتی که یک معامله باز در بازار فارکس داشته باشید، میزان سود و زیان حاصل از معامله مورد نظر در مقدار اکوئیتی حساب شما محاسبه شده و در نتیجه شاهد تغییر آن در لحظه خواهید بود.

-

مارجین – Margin

مارجین از مهمترین اصطلاحات در بازار فارکس محسوب میشود. مارجین در بازار فارکس به مقدار دارایی اطلاق میشود که برای انجام معاملات باز توسط بروکر بلوکه شده است. هر معاملهای هزینه خاص خود را دارد و این هزینه بایستید از حساب شما کسر میشود. بروکر در همان شروع باز شدن معاملات در بازار، مقدار دارایی مورد نظر برای آن را به عنوان مارجین در حساب شما بلوکه میکند. عمل شما امکان استفاده از این مقدار دارایی بلوکه شده برای انجام سایر معاملات خود نخواهید داشت؛ اما مارجین چگونه محاسبه میشود؟

محاسبه مارجین به حجم معامله و البته ضریب اهرمی حساب کاربری شما بستگی دارد. به عنوان مثال اگر شما در حساب کاربری خود ۵۰۰ دلار داشته باشید و وارد یک معامله هزار دلاری با ضریب اهرمی ۱۰ شوید، عملاً برای این معامله نیاز به ۱۰۰ دلار خواهد داشت. در شرایط عادی و بدون ضریب اهرمی شما برای باز کردن یک معامله هزار دلاری بایستی حداقل هزار دلار در حساب خود داشته باشید؛ اما وقتی ضریب اهرمی حساب کاربری شما ۱۰ باشد، میتوانید ۱۰ برابر دارایی خود وارد معاملات شوید که در واقع برای یک معامله هزار دلاری ۱۰۰ دلار سرمایه نیاز خواهد بود. در این شرایط در همان شروع باز کردن معامله بروکر ۱۰۰ دلار از حساب ۵۰۰ دلاری شما را به عنوان مارجین باز مینماید.

در شرایطی که شما هیچ معامله بازی در حساب کاربری خود نداشته باشید، مقدار ماشین حساب شما برابر صفر است. با باز شدن اولین معامله مارجین لازم برای آن در حساب شما محاسبه شده و به همین ترتیب با باز شدن معاملات بیشتر تمام مارجین های لازم محاسبه شده و در حساب شما بلوکه میشود.

-

فری مارجین – Free Margin

یکی دیگر از اصطلاحات رایج در بازار فارکس که باز هم مربوط به حساب کاربری میشود، فری مارجین است. فری مارجین به مقدار دارایی در حساب کاربری شما اطلاق میشود که برای هیچ معاملهای بلوک نشده و عملاً به صورت کامل در اختیار شما قرار دارد. بعد از اینکه مارجین لازم برای تمام معاملات باز شما محاسبه شد، این مقدار دارایی در حساب شما بلوکه خواهد شد. بقیه دارایی موجود در حساب شما به عنوان فری مارجین شناخته میشود. دقت داشته باشید که برای محاسبه مارجین و فری مارجین عملاً مقدار سود و زیان حاصل از معاملات باز نیز مورد محاسبه قرار میگیرد؛ بنابراین فری مارجین را میتوان به نوعی تفاوت میان اکوئیتی و مارجین در نظر گرفت.

-

مارجین لول – Margin Level

همچنین در میان اصطلاحات رایج فارکس بایستی به معرفی مارجین لول نیز بپردازیم. مارجین لول اصطلاحی است که قدرت حساب کاربری شما را برای ورود معاملات جدید ارزیابی میکند. دقت داشته باشید که در محاسبه مارجین لول پارامترهای مختلفی میتوانند دخیل باشند؛ اما به صورت عمومی برای محاسبه این مقدار کافی است مقدار اکوئیتی را بر مقدار مارجین تقسیم کرده و حاصل را در عدد ۱۰۰ ضرب کنید. به همین روش ساده میتوانید مارجین لول حساب کاربری خود را محاسبه نمایید؛ اما از نظر روانشناسی این اصطلاح چه معنی در بازار فارکس دارد؟

بروکر در واقع با محاسبه مارجین لول به شما عنوان میکند که شرایط حساب کاربری شما برای باز کردن معاملات جدید چگونه است. شاید با خود تصور کنید که با دقت به فری مارجین نیز میتوان به این وضعیت پی برد اما در بحث مارجین لول میزان سود و زیان لحظه ای حساب کاربری شما نیز میشود. مسلماً وقتی معاملات گذشته شما در سود باشند، هیچ خطری مارجین شما را تهدید نکرده و از این رو این امکان برای شما وجود دارد تا به راحتی معاملات بیشتری را باز کنید؛ اما وقتی معاملات گذشته شما در ضرر باشند، عملاً قدرت شما برای باز کردن معاملات جدید کمتر خواهد شد.

-

مارجین کال – Margin Call

یکی دیگر از اصطلاحات در بازار فارکس احتمالاً آن را از زبان تریدر های بسیار مختلفی شنیدهاید، اصطلاح کال مارجین است. تریدر ها معمولاً برای از بین رفتن تمام حساب کاربری و تمام دارایی در یک حساب از این اصطلاح استفاده میکنند؛ اما در بازار فارکس کال مارجین نشانه چیست و چه موقعی یک معامله گر در حساب کاربری خود کال مارجین میشود؟

وقتی شما از اهرم در معاملات خود در بازار فارکس استفاده میکنید، در واقع مبلغ قابل توجهی از بروکر به صورت وام دریافت میکنید که در معاملات خود میتوانید از آنها استفاده نمایید؛ اما به خاطر داشته باشید که به هیچ وجه قرار نیست شما از این وام دریافتی در بازار ضرر کنید و تنها برای باز کردن معاملات میتوانید از آن استفاده نمایید. بروکر به صورت خودکار تمام دارایی اصلی شما را ارزیابی کرده و آن را در میزان سود و زیان شما در معاملات در نظر میگیرد. اگر میزان شما در معاملات باز دهد برسد که سرمایه اولیه و اصلی شما که وارد حساب کاربری شده به خطر بیفتد، با پیغام کال مارجین در حساب کاربری خود رو به رو خواهید شد. این پیغام به این معناست که دارایی اصلی شما به قدری کم شده است که دیگر کفاف معاملات باز شما را نداده و برای اینکه این معاملات همچنان باز بمانند بایستی پول به حساب کاربری خود تزریق کنید.

در صورتی که بعد از دریافت این پیام پول به حساب خود در بروکر واریز نکنید، کارگزاری به صورت خودکار یک یا چند مورد از معاملات باز شما را میبندد تا جایی که دوباره میزان دارایی حساب کاربری شما از سطح کال مارجین بالاتر برود. اینکه در چه سطحی از دارای اصلی حساب کاربری شما با پیغام کال مارجین روبهرو میشوید، به نوع بروکر شما بستگی خواهد داشت که در ادامه به تشریح آن خواهیم پرداخت.

-

مارجین کال لول – Margin Call Level

معرفی اصطلاحات رایج در بازار فارکس با معرفی مارجین کال لول ادامه میدهیم. در بخش قبلی به صورت کامل موضوع کال مارجین را برای شما تشریح کرده و اکنون شما میدانید که این اصطلاح در چه زمانی در بازار فارکس مورد استفاده قرار میگیرد. در بند قبل اشاره کردیم که رسیدن به سطح کال مارجین در بروکر های مختلف با هم متفاوت است. این مهم به دلیل سطحی است که آنها برای مارجین کال لول در نظر میگیرند.

هر بروکری بنا به شرایط و سیاستهایی که دارد، سطح مشخصی از میزان داراییهای کاربران خود را به عنوان مارجین کال لول در نظر میگیرد. برخی از بروکر ها با رسیدن میزان داراییهای کاربر به ۱۰ درصد دارای اصلی اقدام اعلام پیغام کار ما چی مینمایند. در چنین بروکری عملاً کال مارجین لول یا سطح کال مارجین ۱۰ درصد موجودی اصلی حساب است. در برخی از بروکر هایی مقدار ۲۰ درصد و در برخی دیگر نیز ۳۰ درصد در نظر گرفته میشود.

-

Stop Out Level

اصطلاحات رایج فارکس درباره حساب کاربری را با معرفی اصطلاح استاپ اوت لول به انتها می رسانیم. استاپ اوت لول اصطلاحی بسیار نزدیک به مارجین کال لول است؛ با این تفاوت که در استاپ اوت لول شرایط حساب کاربری تریدر بسیار بدتر از شرایط مارجین کال لول است. با رسیدن مقدار دارایی حساب کاربری شما به مقدار استاپ اوت لول عملاً بروکر تمام معاملات باز حساب شما را خود به خود را به صورت خودکار میبندد. در واقع در این شرایط میزان دارایی اصلی حساب کاربری شما به حدی کم شده است امکان باز نگه داشتن یک معامله باز نیز در آن وجود ندارد.

-

تایم فریم – Timeframe

تایم فریم یکی از اصطلاحات رایج در بازار فارکس است که معمولاً در میان تریدرها به شدت مورد استفاده قرار میگیرد. تایم فریم در واقع بازههای زمانی هستند که قیمت جفت ارزها در آن باز ها محاسبه شده و در نمودار ها در اختیار کاربران قرار میگیرد. شما میتوانید نمودار یک جفت ارز را در بازههای زمانی مختلف مشاهده کنید. از بازههای زمانی یک دقیقه گرفته تا یک ماهه و حتی یک ساله تایم فریم های تعریف شده در بازار کار هستند.

وقتی صحبت از قیمت ابتدایی و یا قیمت نهایی و حتی پایین ترین و بالاترین قیمت در یک جفت ارز در بازار فارکس میشود، عملاً باید تمام این موارد را به صورت مشخص برای یک تایم فریم تعریف کنیم. در واقع در زمان معرفی قیمت آغازین یک جفت شما بایستی تایم فریم مربوط به آن را مشخص کنید. دقت داشته باشید که وقتی در تایم فریم روزانه تنها یک کندل تشکیل میشود، در تایم فریم یک ساعته ۲۴ کندل و در تایم فریم نیم ساعته ۴۸ کندل تشکیل شده است. در حالیکه با یک کندل اصلاً نمیتوان شرایط نمودار یک جفت ارز از نظر صعودی و نزولی بودن را به دست آورد اما در همان یک کندل در تایم فریم های کمتر مانند یک ساعته و نیم ساعته شما میتوانید یک روند کامل را مشاهده کنید.

در حال حاضر معامله گران و تریدر ها در بازار فارکس از چند تایم فریم به صورت همزمان برای انجام معاملات بهتر استفاده مینمایند. برای درک این موضوع شما را با یک مثال بسیار ساده همراه میکنیم. کنیم. فرض کنید در تایم فریم یک ساعته نمودار یک جفت ارز در حال رسیدن به یک حمایت است. به صورت معمول تریدرها زمانی که قیمت به حمایت میرسد، به دنبال پوزیشن های لانگ یا خرید در آن جفت ارز هستند؛ اما در همین زمانی که در تایم فریم یک ساعته شاهد رسیدن قیمت به یک حمایت هستیم، ممکن است در تایم فریم روزانه قیمت با یک مقاومت بسیار قوی برخورد کرده باشد. عملاً در چنین شرایطی اقدام برای خرید در تایم فریم یک ساعته اصلاً نمیتوانند معامله خوبی برای شما باشد. معامله و ترید در بازار فارکس حتماً بایستی چند تایم فریم معاملاتی را به صورت جداگانه مورد بررسی قرار دهید.

-

کندل استیک – Candlestick

اصطلاح کندل استیک نیز از جمله اصطلاحاتی است که در میان تریدر ها در بازار ارز دیجیتال به شدت رایج است. کندل استیک در واقع یکی از انواع نمودارهای رایج در بازار فارکس است که البته محبوبترین و بهترین نمودار برای تحلیل جفت ارز ها نیز است. در بازار فارکس در پلتفرم های معاملاتی شما میتوانید سه نوع نمودار مختلف را مشاهده کنید:

- نمودار خطی

- نمودار میله ای

- نمودار کندل استیک یا شمعی

نمودار کندل استیک بیشترین حجم اطلاعات را به کاربران ارائه داده و از این رو با محبوبیت بسیار زیادی روبرو است. نمودار کندل استیک از چندین شمع ساخته شده است که در بالا به معرفی آنها پرداختیم. دقت داشته باشید که کندل استیک به عنوان یک استراتژی معاملاتی در بازار فارکس نیز شناخته میشود. شما میتوانید با الگوهای رایج کندل استیک معاملات مطمئن تری برای خود در بازار رقم بزنید.

-

High Price

های پرایس یا بالاترین میزان قیمت یکی دیگر از اطلاعاتی که در بازار فارکس باید با آن آشنا باشیم. High Price به بالاترین و بیشترین قیمت یک جفت ارز در یک بازه زمانی مشخص اطلاق میشود. در واقع High Price بایستی برای تایم فریم شخصی عنوان شود. به عنوان مثال بالاترین قیمت در یک ساعت گذشته را میتوانیم در تایم فریم یک ساعته مشاهده کنیم. برای اینکه بالاترین قیمت تایم روزانه را بدانیم، بایستی سراغ تایم فریم روزانه برویم. بالاترین قیمت توسط بسیاری از تحلیلگران در بازار فارکس به عنوان یک فاکتور تکنیکالی برای تحلیل جفت ارز ها مخصوصاً در بازههای زمانی کوتاه مدت استفاده میشود.

-

Low Price

Low Price یا کمترین قیمت یک جفت ارز نیز از اصطلاحات رایج فارکس است. Low Price به حداقل قیمت یک جفت از در یک بازه زمانی مشخص اشاره دارد. در نمودار کندل استیک میتوانید کمترین و بیشترین قیمت یک جفت ارز را در بازههای زمانی مختلف به راحتی مشاهده کنیم. بالاترین نقطه سایه بالایی یک کندل نشان از بالاترین قیمت در آن کندل دارد و پایین ترین نقطه در سایه پایینی آن نیز نشان دهنده Low Price است.

-

تحلیل تکنیکال – Technical Analysis

اصطلاحات در بازار فارکس با تشریح یکی از رایج ترین و مهمترین اصطلاحات در این بازار ادامه میدهیم. البته تحلیل تکنیکال به صورت مختصر و ویژه برای بازار فارکس به وجود نیامده و از آن در سایر بازارهای مالی نیز استفاده میشود. تحلیل تکنیکال روشی است که با استفاده از آن شما میتوانید نمودار جفت ارزها در بازار فارکس را مورد تجزیه و تحلیل قرار داده و با استفاده از تکنیک ها و استراتژی های تعریف شده، روند حرکت قیمت را در هر یک از جفت ارزها پیش بینی کنید. درباره تحلیل تکنیکال فارکس ساعت ها میتوان صحبت کرد اما سعی داریم تا این روش تحلیلی به کار گرفته شده برای تحلیل جفت ارز ها در این بازار را به صورت مختصر به شما معرفی کنیم.

تغییرات حاصل شده در جفت ارز ها در گذشته دائماً در حال تکرار شدن در آینده است. به عنوان مثال فرض کنید که قبلاً در جفت ارز یورو به دلار آمریکا در نسبت ۱.۲ شاهد تغییر روند بوده ایم تجربه نشان داده است که وقتی دوباره ضریب برابری این جفت ارز به این مقدار میرسد، باز هم شاهد واکنش به آن خواهیم بود. جمع جمع کردن چنین اطلاعاتی و ترکیب آنها با هم باعث به وجود آمدن یکی از قدرتمندترین روشهای تحلیلی نمودار ها در بازارهای مالی شده است که اصطلاحاً به آن تحلیل تکنیکال اطلاق میشود. در تحلیل تکنیکال کاربران در واقع با دستگیری و تجربه گیری از گذشته بازار و پیدا کردن الگو های مشخص به دنبال مشاهده همان الگوها در شرایط فعلی بازار هستند. مثل من وقتی یک جفت ارز در گذشته به یک الگو رفتار مشخصی داشته انتظار می رود تا دوباره با به وجود آمدن آن الگو همان رفتار تکرار شود. از این طریق تریدر میتواند شرایط تغییرات قیمت در یک جفت ارز را برای آینده پیش بینی کند. تحلیل تکنیکال در حال حاضر به عنوان یک روش کاملاً گسترده و عمومی برای تحلیل جفت ارزها در بازار فارکس مورد استفاده قرار میگیرد.

-

تحلیل فاندامنتال – Fundamental Analysis

اصطلاحات فاندامنتال فارکس نیز در این بازار نقش بسیار مهمی در تحلیل جفت ارزها دارند. تحلیل فاندامنتال نیز روش دیگری برای تحلیل جفت ارزها در بازار فارکس است که شرایط متفاوتی نسبت به تحلیل تکنیکال فارکس دارد. در تحلیل فاندامنتال معامله گران با استفاده از دادهها و اطلاعات اقتصادی و اخبار مربوط به جفت ارزها و همچنین بررسی دادههای فاندامنتالی مانند ارزش ذاتی و یا مواردی از این دست آینده قیمت یک جفت ارز را پیش بینی مینمایند. به طور مثال اگر شرایط اقتصاد کشور آمریکا در شرایط کاملاً مساعدی قرار گرفته و هر روز شاهد شنیدن اخبار اقتصادی مثبت از این کشور باشیم، عملاً چنین اخباری میتواند منجر به تقویت دلار آمریکا در بازار فارکس شود. یک تحلیلگر فاندامنتال با الهام گرفتن از این اخبار به این نتیجه میرسد که بایستی در جفت ارزهای که در آن دلار آمریکا نقش دارد، وارد معاملاتی به نفع دلار آمریکا شود.

در جفت ارز هایی که دلار آمریکا در صورت و به عنوان عرض پایه تعریف شده است، بایستی برای خرید آن به فرد اقدام شود و در مواردی که دلار آمریکا به عنوان ارز متقابل قرار گرفته بایستی برای فروش آن جفت ارز اقدام نماید.

تحلیل فاندامنتال یک دانش بسیار گسترده و وسیع برای تحلیل جفت ارز ها است که از پارامترهای اقتصادی و اخبار بسیار زیادی برای آن استفاده میشود. برای استفاده از این روش تحلیلی در بازار فارکس نیاز به تجربه و دانش کافی خواهیم داشت. توصیه میکنیم که کاربرانی که به تازگی قصد ورود به بازار فارکس را دارند، در قدم اول از روش ها و استراتژی های تکنیکال ای برای پیش بینی و تحلیل جفت ارز ها استفاده نموده و سپس دنبال استفاده از تکنیک ها و روشهای تحلیل فاندامنتال برای این منظور باشند. در واقع به مرور زمان کاربران بایستی با اصطلاحات و نکات مربوط به تحلیل فاندامنتال فارکس بیشتر آشنا شده تا بتوانند بدون هیچ اشتباهی از آن در بازار استفاده نمایند.

-

حمایت – Support

اصطلاحات رایج فارکس را با معرفی اصطلاح حمایت در این بازار را ادامه میدهیم. حمایت یکی از اصطلاحات تکنیکال در بازار فارکس است که از آن برای تکنیک ها و ساخت استراتژی های تحلیل تکنیکال در این بازار استفاده میشود. وقتی قیمت یک جفت ارز در بازار فارکس در حال نزول است، در مسیر خود با قیمت های مختلفی روبرو میشود. اگر قبلاً در نمودار این جفت از به قیمت خاصی واکنش نشان داده و در این قیمت در نمودار شکستگی وجود دارد، از آن با اصطلاح حمایت یاد میشود. حمایت به این معنا است که ممکن است با برخورد قیمت به آن شاهد افزایش قیمت و برگشت روندی نزولی به سمت روند صعودی باشیم. تحلیلگران و تریدر ها با دیدن حمایت ها در بازار اقدام به قرار دادن پوزیشن های خرید در نزدیکی آن مینمایند.

البته اصطلاح حمایت در تحلیل تکنیکال فارکس معنای گسترده تری دارد. علاوه بر تعریف که از حمایت داشتیم، از مووینگ اوریج ها، ابزار فیبوناچی، اندیکاتور ایچیموکو و مواردی از این دست نیز برای پیدا کردن حمایت ها در یک جفت ارز در بازار فارکس استفاده میشود. دقت داشته باشید که هر چه قدر تعداد واکنش های یک جفت ارز به یک قیمت در گذشته بازار بیشتر باشد، عمل آن قیمت حمایت معتبر تری است و احتمال بازگشت قیمت از آن بیشتر خواهد بود. در نظر داشته باشید که حمایت به قیمت اطلاق میشود که در حال حاضر از قیمت فعلی بازار کمتر باشد.

-

مقاومت – Resistance

همچنین قیمت یک جفت ارز در روند صعودی نیز ممکن است با قیمت های روبرو شود که قبلاً با آنها واکنش داشته و عملاً احتمال برگشت روند صعودی به سمت روند نزولی در این قیمت ها زیاد است. به قیمت هایی که بالاتر از قیمت فعلی بازار قرار داشته و احتمال تغییر روند صعودی به نزولی در آنها بسیار زیاد است، اصطلاحاً مقاومت گفته میشود. اگر به تعریف مقاومت و حمایت دقت کرده باشید، متوجه شده اید که این دو اصطلاح تقریباً تعریف مشابهی دارند و تنها تفاوت آنها در بالاتر و یا پایین تر بودن آنها از قیمت فعلی یک جفت ارز است. بنابراین با تغییر شرایط یک حمایت میتواند تبدیل به یک مقاومت شود و یا یک مقاومت تبدیل به حمایت شود.

همچنین دقت داشته باشید که از ابزارهای مختلفی که در بخش قبلی معرفی کردیم میتوان برای تعیین مقاومت ها نیز استفاده کرد. اصطلاح مقاومت از این رو به این قیمت را اطلاق میشود که به نوعی در برابر سود قیمت مقاومت کرده و مانع از آن میشوند.

درباره حمایت و مقاومت باید بدانید که این دو اصطلاح از اصطلاحات بسیار رایج در بازار فارکس بوده و در اکثر استراتژی های تعریف شده برای تحلیل جفت ارز ها در این بازار، از آنها استفاده میشود. از این رو به عنوان ۲ پارامتر بسیار مهم تحلیل تکنیکال نیز میتوان از آنها یاد نمود.

اصطلاحات ترید فارکس

در کنار بررسی اصطلاحات فاندامنتال فارکس بایستی به تشریح اصطلاحاتی نیز بپردازیم که بیشتر در میان تریدرها رواج دارد. شناخت این اصطلاحات باعث میشود تا شما رفتار حرفهای در این بازار داشته باشید و در مواجهه با اصطلاحات به کار گرفته شده در مقالات و ویدیوهای آموزشی مختلف، سردرگم نشوید.

-

ترید – Trade

یکی از اصطلاحات رایج در بازار فارکس که احتمالاً آن را بارها و بارها شنیدهاید و در همین مقاله نیز ما چندین بار از آن استفاده کردیم، اصطلاح ترید است. ترید در بازار فارکس اصطلاحی است که بیشتر برای معاملات کاربران در این بازار استفاده میشود. البته به صورت کلی ترید به معاملات خرد اطلاق شده و برای معاملات کلان بانکها و موسسات مالی حتی سرمایهگذاران بسیار بزرگ کاربرد ندارد. استفاده از عبارت معامله نیز به جای ترید مرسوم است و هر دوی این اصطلاح تقریباً معنی یکسانی دارند. افراد با تجربه بیش تر و حرفهای تر در بازار فارکس معمولاً از اصطلاح ترید برای انجام معاملات در این بازار استفاده مینمایند.

-

تریدر – Trader

به کسی که در حال انجام معامله در بازار فارکس از تریدر در گفته میشود. از اصطلاحات دیگری مانند معامله گر نیز برای تعریف افراد سرمایه گذار در بازار فارکس نیز استفاده میگردد. البته دقت داشته باشید که تریدر بیشتر به معامله گران خرد در این بازار اطلاق شده و از آن برای معرفی سرمایه گذاران بسیار بزرگ و بانک ها و موسسات فعال در این بازار استفاده نمیشود. البته دقت داشته باشید که واژه های تریدر و تحلیلگر در بازار فارکس تفاوتهایی با هم دارند و نباید آنها را به جای هم استفاده کرد. تحلیلگر به چه کسانی گفته میشود که به دنبال تحلیل جفت ارز ها هستند و تفاوت اصلی آنها با تریدر در این است که ممکن است سرمایه گذاری در بازار فارکس انجام نداده باشند اما در حال تحلیل جفت ارز ها برای سایت ها و مقالات مختلف باشند. دقت داشته باشید که یک تریدر میتواند یک تحلیلگر هم باشد اما یک تحلیلگر لزوماً یک تریدر هم نیست.

-

متاتریدر – Meta Trader

اصطلاح متاتریدر در بازار فارکس به پلتفرم های معاملاتی اطلاق میشود که شما میتوانید نمودار قیمت تمام جفت ارزها را در آنها مشاهده کنید. متاتریدر یک نرم افزار در در قالب سیستم عامل ویندوز، لینوکس یا سیستم عامل های موبایلی مانند اندروید و آیفون است. این نرم افزار توسط شرکت نرم افزاری Metaquoteتوسعه پیدا کرده و بروکرها نیز با تهیه لاگین اختصاصی اقدام به ارائه خدمات خود از طریق آن مینمایند. مالکیت اصلی این نرم افزار با این شرکت است اما هر بروکری نسخه شخصی سازی شده خود را برای کاربران خود ارائه مینماید. با دانلود نرم افزار اصلی خود متاتریدر از این شرکت در موبایل خود میتوانید به حساب واقعی خود در بروکرها متصل شوید.

در نسخه لپ تاپ نیز شما میتوانید به صورت مستقیم به حساب کاربری فعال خود در بازار فارکس متصل شوید. در حقیقت متاتریدر را میتوان نرم افزاری تعریف کرد که شما را به هسته معاملات رد بازار فارکس متصل مینماید و. در عین حال امکان استفاده از آن برای تحلیل تکنیکال جفت ارزها نیز وجود دارد.

-

ریوارد – Reward

یکی از اصطلاحات بسیار مهمی که در ترید در بازار فارکس حتماً باید درباره آن بدانید، اصطلاح ریوارد است. ریوارد اصطلاحی هست که بر میزان سود مورد انتظار در یک معامله اطلاق میشود. با توجه به اینکه در مدیریت سرمایه فارکس و همچنین برای اندازهگیری حجم معاملات در بازار فارکس نیاز است تا ریوارد آن معامله را تعیین کنید، از این رو باید بی هم با این اصطلاح از نظر مفهومی آشنا شده و هم بتوانید با استفاده از روشهای تکنیکالی برای محاسبه آن در بازار فارکس اقدام نمایید.

-

ریسک به ریوارد

در بخش قبلی اصطلاح ریوارد را برای شما در بازار فارکس تعریف کردیم. اصطلاح ریسک به ریوارد یا در برخی مواقع ریوارد به ریسک برای تعیین شرایط یک معامله از نظر میزان حد سود و حد ضرر استفاده میشود. از تقسیم حد سود در نظر گرفته شده برای یک معامله به حد ضرر آن میتوانید ریوارد به ریسک را به دست آورید. در صورتی که ریوارد به ریسک یک معامله برای شما یک باشد، به این معنا است که حد سود آن معامله با حد ضرر آن برابر است. از نظر سیستم مدیریت سرمایه وارد شدن به معامله ای که ریوارد به ریسک آن کمتر از یک باشد، به هیچ وجه منطقی نیست و تریدرهای حرفهای و با تجربه از ورود به چنین معاملاتی امتناع مینمایند.

وقتی شما وارد معاملهای با ریوارد به ریسک کمتر از یک میشوید، در واقع برای به دست آوردن یک سود بسیار کم حجم قابل توجهی از سرمایههای خود را در خطر قرار می دهید. از نظر منطقی و علم اقتصاد چنین اقدامی به هیچ وجه مناسب نیست و توصیه میکنیم حتماً به این نکته در انجام معاملات خود در بازار فارکس دقت داشته باشید.

-

تکنیکالیست – چارتیست

تکنیکالیست یا چارتیست یکی دیگر از اصطلاحاتی است که ممکن است در بازار فارکس دهان بر بخورید. تکنیکالیست اصطلاحاً به افرادی اطلاق میشود که از تحلیل تکنیکال برای تحلیل جفت ارز ها در این بازار استفاده مینماینداین دسته از کاربران دائماً با نمودار ها و چارت ها همراه بوده و به همین دلیل از این اصطلاح برای معرفی آنها استفاده میشود.

-

تریگر – Trigger

تریگر نیز از اصطلاحات رایج در بازار فارکس است. در استراتژی ها و تکنیک های به کار گرفته شده در تحلیل تکنیکال فارکس از اندیکاتور ها و روشهایی به عنوان آخرین گزینه قبل از ورود به یک معامله استفاده مینمایند. تریگر در واقع به معنی ماشه چکان بوده و اشاره به آخرین فیلتر بکارگرفته شده قبل از ورود به یک معامله دارد.

به عنوان مثال فرض کنید که در تحلیل شما نشان از این دارد که یک جفت ارز با برخورد به یک مقاومت از آن عبور کرده و در نتیجه شاهد صعودی بودن آن خواهیم بود. به صورت منطقی بهتر است که بعد از شکسته شدن مقاومت به سمت بالا وارد معامله خرید شویم. در چنین شرایطی شکست مقاومت به عنوان تریگر شناخته میشود. هر استراتژی و تکنیک به کار گرفته شده برای تحلیل تکنیکال جفت ارزها در بازار فارکس عکس نیاز به یک تریگر دارد. دقت داشته باشید که تریگر باید به نوعی در استراتژی های فارکس در نظر گرفته شده باشد که عملاً با رخ دادن آن هیچ شکی برای ورود به معامله وجود نداشته و شما قبل از آن تمام فاکتور ها و آیتم های مختلف موثر را بررسی کرده باشید.

-

پولبک – Pullback

اصطلاح پولبک نیز یکی از اصطلاحاتی است که در تحلیل تکنیکال فارکس مورد استفاده قرار میگیرد. در برخی از منابع به جای واژه پولبک از اصطلاح بوسه آخر نیز استفاده میشود که این دو اصطلاح باهم هم معنی هستند. برای درک مفهوم پولبک بایستی شما را با یک مثال بسیار ساده روبرو کنیم.

فرض کنید که قیمت در مسیر روند صعودی خود از یک مقاومت عبور مینماید. مسلماً با شکسته شدن یک مقاومت بسیاری از تریدر ها به دنبال وارد شدن به پوزیشن های خرید در جفت ارز مورد نظر هستند؛ اما سوال اینجاست که آیا قیمت در جفت ارز مورد نظر بعد از شکست مقاومت به صورت مستقیم به روند صعودی خود ادامه میدهد یا خیر؟ در بسیاری از مواقع دیده شده است که قیمت بعد از عبور از یک مقاومت دوباره برگشته و یک بار دیگر به آن برخورد کرده و سپس روند صعودی خود را آغاز کرده است. به این فرایند در علم تکنیکال اصطلاحاً پولبک اطلاق میشود. به یاد داشته باشید که بسیاری از تریدرها بعد از شکسته شدن یک مقاومت وارد معامله خریدن شده و منتظر میمانند تا پولبک نیز در آن کامل شود.

-

بازار خرسی – Bear Market

یکی از اصطلاحات فاندامنتال فارکس که احتمالاً در مقالات مختلف مربوط به این بازار درباره آن زیاد شنیدهاید، بازار خرسی است. است البته بازار خرسی تنها مربوط به بازار فارکس نبوده و در سال بازارهای مالی نیز از این اصطلاح برای بیان شرایط استفاده میشود. خرس حیوانی است که همیشه سر به زیر داشته و در تمام طول مدت راه رفتن خود به سمت پایین نگاه میکند. از این رفتار خرس در بازارهای مالی به استفاده شده و به بازارهایی اطلاق میشود که تمام جفت ارز ها و نمادها در حال ریزش هستند. وقتی میزان فروش ها به شدت از میزان خرید ها سبقت گرفته و عملاً شاهد افت های شدید در جفت ارز های متعدد هستیم، به چنین بازاری اصطلاحاً بازار خرسی گفته میشود.

-

بازار گاوی – Bull Market

همچنین در مقابل بازار خرسی میبایست از بازار گاوی نیز در بازار فارکس یاد کنیم. بازار گاوی دقیقاً در نقطه مقابل بازار خرسی قرار گرفته و تعریفی دقیقاً برعکس با آن دارد. گاو حیوانی است که دائماً سر به بالا داشته و در هنگام راه رفتن به سمت بالا نگاه میکند. به همین دلیل به بازاری که در آن تمام نمادها و جفت ارزها در حال صعود و رشد هستند، اصطلاح بازار گاوی اطلاق میشود. استفاده از اصطلاح بازار خرسی و بازار گاوی بیشتر مخصوص بازار بورس بوده و کمتر برای بازار فارکس استفاده شده است اما با این حال ممکن است با این اصطلاحات نیز در مقالات و منابع مختلف روبرو شوید. در آموزش رایگان بورس خواهیم کرد تا به صورت کامل و جامع شرایط بازار خرسی و بازار گاوی را برای شما تشریح نماییم.

-

ریسک فری – Risk Free

در بخش های قبلی برای تشریح اصطلاحات تحلیل تکنیکال فارکس به ریسک فری اشاره کردیم. ریسک فری یک اصطلاح کاربردی برای ترید در بازار فارکس است. وقتی شما یک معامله باز در بازار دارید، در شرایط ابتدایی اگر روند قیمت جفت ارز برخلاف مسیر پیشبینی شما حرکت نماید عملاً شما وارد ضرر میشوید. در صورتی که روند قیمت جفت ارز در همان مسیر پیش بینی شده شما حرکت نماید، شما وارد سود میشوید. در بسیاری از مواقع دیده شده است که قیمت یک در ابتدا در همان مسیر پیشبینیشده تحلیلگر حرکت کرده و به سود خوبی هم میرسد اما دوباره روند خود را عوض کرده و در جهت عکس و ضرر حرکت مینمایند.

تریدر های حرفهای در چنین شرایطی بعد از اینکه درصد قابل توجهی از حد سود آنها توسط قیمت طی شد، حد ضرر خود را تا محل ورود به معامله و یا حتی کمی بالاتر از آن بالا میآورند. با انجام این ترفند عمل اگر روند قیمت جفت ارز در جهت عکس نیز حرکت نماید به هیچ وجه هیچ ضرری متوجه معامله شما نخواهد شد. این ترفند در اصطلاح با عنوان ریسک فری شناخته میشود.

دقت داشته باشید که استفاده از ترفند ریسک فری اهمیت بسیار زیادی در بسیاری از معاملات در بازار فارکس داشته و حتماً توصیه میکنیم که روش استفاده از آن را فرا گرفته و در معاملات خود از آن استفاده نمایید. ریسک فری هم ترفندی برای جلوگیری از ضرر در معاملاتی است که قبلاً در سود رفتهاند هم میتواند ترفندی برای سیو مقداری از سود حاصل شده نیز باشد.

-

هج – hedging

معرفی اصطلاحات فاندامنتال فارکس با تشریح یکی از اطلاعات بسیار حرفهای در این بازار ادامه میدهیم. هج در لغت به معنی بیمه است و به شرایطی اطلاق میشود که در آن تریدر پوزیشن همزمان و دقیقاً برعکس را در یک جفت ارز در حالت باز داشته باشد. فرض کنید که شما به صورت همزمان یک معامله خرید با حجم یک لات و یک معامله فروش با حجم یک لات در یورو به دلار آمریکا داشته باشید. عملاً اگر در هر سمتی حرکت کند، شما نه سود خواهید کرد و نه ضرر خواهید کرد. از این روش در برخی از استراتژی ها و سیستم های مدیریت سرمایه برای سیو سود استفاده میشود که البته روش ها و استراتژی های بسیار حرفهای و عملاً برای استفاده از آنها هستند باید دانش بسیار قدرتمندی در بازار فارکس و تحلیل جفت ارز ها داشته باشید.

-

تارگت – Target

تارگت یا هدف یکی دیگر از اطلاعاتی است که در ترید فارکس استفاده میشود. معنی این اصطلاح از خود آن پیدا است. به اهداف قیمتی که معامله گران از هر معامله خود انتظار دارند اصطلاحاً هدف قیمتی یا تارگت یاد میشود. تعیین تارگت معمولاً با استفاده از استراتژی های تحلیل تکنیکال فارکس قابل انجام است با تعیین آن کاربران میتوانند حد سود معامله خود را قرار دهند.

-

لانگ – Long

کلمه لانگ در بازار فارکس به معاملات و پوزیشن های خرید اشاره دارد. اصطلاح لانگ در بازار فارکس هم معنی با اصطلاح BUY مورد استفاده قرار میگیرد.

-

شورت – Short

شورت اصطلاحی است که معنی کاملاً بر عکسی با معنی اصطلاح لانگ دارد. شورت به پوزیشن های فروش در این بازار اطلاق میشود.

-

اسلیپیج – Slippage

یکی دیگر از اصطلاحات در بازار فارکس اصلاح اسلیپیج است. وقتی شما برای انجام معاملات خود در بازار فارکس اقدام میکنید، باید به این نکته دقت کنید که ممکن است در برخی مواقع قیمت با نوسانات بسیار زیاد و فوری همراه باشد. از این رو وارد شدن به یک معامله در قیمت کاملاً مشخص وجود ندارد؛ زیرا به دلیل نوسان شدید تا شما معامله خود را انجام دهید، قیمت تغییر مینماید. حال تصور کنید که شما اردر خرید یا فروش خود را ثبت میکنید و در همین حین تا رسیدن آن به هسته معاملات که در کمتر از یک ثانیه صورت میپذیرد، شاهد تغییر در قیمت باشیم. در این مواقع قیمتی که سفارش شما در آن باز میشود، معمولاً با قیمت مورد نظر شما تفاوتهایی دارد.

وجود اختلاف قیمت در سفارش اصلی با اردر باز شده در بازار فارکس در بروکرها با اصطلاح اسلیپیج تعریف میشود. این موضوع نباید در بروکرها خیلی زیاد رخ دهد؛ زیرا در این صورت ممکن است شرایط معاملات تریدرها با چالشهای زیادی روبرو گردد؛ اما با این حال در برخی از مواقع مانند زمان اعلام اخبار اقتصادی مهم، نمیتوان آن را خیلی بعید دانست.

-

معاملات CFD

CFD مخفف عبارت contract for differences است و به قراردادهای بین بروکرها به عنوان ارائه دهنده CFD و تریدرها به عنوان معامله گران اشاره دارد. برای اینکه مفهوم معاملات CFD را در بازار فارکس بهتر متوجه شوید، لازم است با یک مثال ساده در این باره را با شما مرور کنیم. وقتی شما برای خرید جفت ارز طلا به دلار آمریکا اقدام میکنید، در صورت رسیدن به سود قرار نیست هیچ طلایی به شما داده شود. در بازار بورس وقتی شما سهام یک شرکت را میخرید تا ابد میتوانید آن را نگهداری کرده و به عنوان یک سهامدار از آن شرکت خود را معرفی نمایید. در چنین معاملاتی در واقع شما یک کالا و یا سهام با ارزش را خریداری کرده و میتوانید آن را در اختیار داشته باشید؛ اما در معاملات CFD دیگر خبری از خرید یک کالا و یا سهام نیست و عمل شما تنها میتوانید برای دریافت سود از این معاملات استفاده کنید.

CFD در واقع قراردادی است که فی ما بین شما و بروکر فارکس تنظیم میشود و طی آن بروکر متعهد میشود که اختلاف قیمت ایجاد شده در جفت ارز مورد نظر در زمان ورود به این معامله و همچنین در زمان خود از آن را به شما پرداخت کند. مسلماً اگر در این معامله شما سود کرده باشید بایستی تفاوت میان قیمت زمان خرید و قیمت زمان فروش را به عنوان سود از بروکر دریافت نمایید و در صورت که معامله شما همراه با ضرر باشد، عملاً باید تفاوت قیمت را به بروکر بپردازید. تعهد ارائه شده از سوی طرفین در این شرایط معاملاتی با استفاده از قرارداد CFD انجام میپذیرد. معاملات تمام جفت ارزها در بازار فارکس به نوعی از این قرارداد محسوب شده و قرار نیست شما در پایان معامله خود یک کالا و یا سهام دریافت نمایید.

-

مدیریت ریسک – Risk Management

مدیریت ریسک نیز یکی از اصطلاحات فاندامنتال فارکس است. مدیریت ریسک به معنی استفاده از ترفندهای بسیار مختلف برای جلوگیری از ضررهای سنگین در معاملات بازار فارکس است. روش ها و ترفندهای مختلفی برای مدیریت ریسک در انجام معاملات در این بازار وجود دارد که شما میتوانید با شرکت در دوره فارکس و یا استفاده از پکیج غیرحضوری آموزش فارکس تمام این ترفندها را در دسترس داشته باشید و از آنها برای کنترل ضررها در معاملات خود در بازار فارکس استفاده کنید. دقت داشته باشید که مدیریت ریسک یکی از مهمترین شاخههای علم اقتصاد است که حتماً باید در انجام معاملات در بازارهای مالی به آن دقت کنید. اهمیت قائل شدن برای مدیریت ریسک میتواند در دراز مدت مانند از بین رفتن سرمایههای شما در این بازار شده و بسترهای لازم برای موفقیت شما را نیز فراهم آورد.

-

مدیریت سرمایه

درباره مدیریت سرمایه فارکس توضیحات مختصر را ارائه دادیم. همچنین در مقاله مدیریت سرمایه ارز دیجیتال به صورت کامل و جامع شرایط استفاده از ترفندهای آن را در بازارهای مالی معرفی کردیم. مدیریت سرمایه به معنی استفاده از فرمولها و روشهایی برای تنظیم شرایط معامله در بهینهترین حالت ممکن از نظر مالی است. با استفاده از دانش مدیریت سرمایه شما میتوانید تعداد معاملات باز در لحظه در بازار فارکس، س حجم هر یک از معاملات و مقدار ریسک وارد شده به کل سرمایههای شما در هر یک از معاملات و همه آنها را به صورت تجمیع اندازهگیری کرده و به این ترتیب یک ساختار کاملاً منظم به معاملات خود از نظر مالی بدهید. مدیریت سرمایه باعث میشود تا شما در هر لحظه بتوان یک کنترل کامل بر روی روند معاملات و همچنین میزان داراییهای خود در حساب کاربری داشته باشید. استفاده از ترفندهای مدیریت سرمایه باعث میشود میزان ریسک معاملات شما به حداقل ممکن برسد. در حال حاضر بزرگترین و با ترجمه بهترین تریدر ها در بازار فارکس از ترفندهای مدیریت سرمایه برای کنترل معاملات خود استفاده مینمایند.

-

لانگ ترم – Long Term

لانگ ترم یکی از اصطلاحاتی است که معمولاً افراد بسیار حرفهای در بازار خارج از آن استفاده مینمایند. این اصطلاح بیشتر برای کاربران و تریدرهای به کار گرفته میشود که در معاملات طولانی مدت در این بازار وارد میشوند. استراتژی های لانگ ترم به استراتژی های اطلاق میشود که برای بازههای زمانی طولانی مدت مناسب بوده و از آنها برای تحلیل جفت ارزهای موجود در فارکس برای بازه زمانی چند هفته ای تا چند ماه استفاده میشود. تریدرهایی که به معاملات طولانی مدت در بازار فارکس علاقه دارند نیز اصطلاحاً با عنوان لانگ ترم تریدر شناخته میشوند.

-

شورت ترم – Short Term

یکی دیگر از اصطلاحات رایج در بازار فارکس که از آن هم بیشتر افراد حرفهای استفاده مینمایند، شورت ترم است. شورت ترم دقیقاً معنای برعکس نسبت به معاملات لانگ ترم دارد و در این روش معامله گران بیشتر به دنبال حضور در معاملات کوتاه مدت هستند. استراتژی های به کار گرفته شده برای این نحوه سرمایه گذاری در بازار فارکس نیز بیشتر به تحلیل جفت ارز ها در تایم فریم های کوتاه تمرکز دارند.

-

اسکالپ – Scalp

واژه اسکالپ اصطلاحی است که در بازار پایه معاملات بسیار کوتاه در بازههای زمانی چند دقیقه تا نهایت چند ساعت اطلاق میشود. در این روش معاملاتی تریدرها معمولاً خرید یا فروش هر یک از جفت ارز ها را برای رسیدن به سود در یک بازه زمانی حداکثر چند ساعت در دستور کار قرار می دهند. معمولاً سود حاصل از این روش معاملاتی کم است اما در باره زمانی بسیار کوتاه مدت در دسترس قرار میگیرد. استراتژی های بسیار خاصی نیز برای اسکالپ در بازار فارکس استفاده میشود که با سایر استراتژی ها تفاوتهایی دارد.

دقت داشته باشید که استفاده از معاملات اسکالپ در بازار فارکس با ریسک بسیار زیادی همراه هستند و لازم است کاربران حتماً دانش و تجربه کافی در این بازار را داشته باشند تا برای معاملات اسکالپ اقدام نمایند. روی آوردن به معاملات اسکالپ بدون داشتن دانش و تجربه کافی عملاً آتش زدن سرمایه ها در این بازار است. متاسفانه شاهد هستیم که بسیاری از تریدر های ایرانی صبر کافی برای انجام معاملات طولانی مدت تر را نداشته و خیلی زود به سمت معاملات اسکالپ قدم برمی دارند. دارم همین اتفاق باعث شده تا بسیاری از ایرانی ها خیلی زود سرمایههای خود را در این بازار از دست داده و به مرحله کال مارجین برسند. انجام معاملات اسکالپ در کنار دانش و تجربه بسیار بالا نیاز به کنترل شدید احساسات و هیجانات نیز دارد. اگر حتی چند درصد احتمال می دهد که توانایی کنترل هیجانات خود را ندارید، بهتر است از انجام معاملات اسکالپ در بازار فارکس خودداری نمایید.

-

اسکالپر – Scalper

اسکالپر اصطلاحی است که در بازار فارکس به افرادی اطلاق میشود که از معاملات اسکالپ برای سرمایه گذاری استفاده مینمایند. استفاده از معاملات اسپات برای سرمایه گذاری در این بازار نیاز به دانش و تجربه بسیار بالایی دارد و به همین دلیل به افرادی که از این روش برای سرمایه گذاری در این بازار استفاده مینمایند به صورت خاص لقب اسکالپر داده شده است. بزرگترین سرمایه گذاران و بهترین تریدر های بازار فارکس بارها و بارها در جملات خود کاربران و سرمایه گذاران خرد در این بازار را از انجام معاملات اسکالپ باز داشته اند.

-

کمیسیون – Commission

از اصطلاحات رایج در بازار فارکس میتوان به کمیسیون اشاره کرد. کمیسیون یکی دیگر از هزینههایی است که معمولاً کاربران باید در ازای معاملات خود به بروکر بپردازید. در کنار اسپرد کمیسیون نیز یکی از روشهای درآمدزایی بروکرها است. میزان کمیسیون در بروکرهای مختلف ممکن است با هم متفاوت باشد. البته شایان ذکر است که معمولاً کمیسیون در بروکرهای فارکس خیلی بالا نیست و خیلی نمیتواند در معاملات شما تأثیر بزرگی داشته باشد؛ اما به هر حال باید بدانید که چنین هزینه ای نیز در این بازار ممکن است به معاملات شما اعمال شود.

-

دراداون – Draw Down

دراداون یکی از اصطلاحاتی است که ممکن است آن را نیز در بازار فارکس شنیده باشید. مخصوصاً افرادی که به دنبال استفاده از کانال سیگنال فارکس هستند، معمولاً در رزومههای برخی از افراد کلاهبردار با این واژه روبرو شده اند. اما دراداون چیست و چه کاربردی در بازار فارکس دارد؟

فرض کنید شما چندین معامله باز به صورت همزمان در بازار فارکس و در حساب کاربری خود دارید. فارغ از اینکه در نهایت نتیجه این معاملات سود یا ضرر باشد، ممکن است در قدم اول وارد ضرر شوند. ورود یک معامله به ضرر و سپس سودده بودن آن در بازار فارکس امری کاملاً طبیعی است. همچنین ممکن است تمام معاملات شما و یا بخشی از آنها با ضرر بسته شده و برخی نیز سودده باشند. دراداون اصطلاحی است که به حداکثر میزان ضرر معاملاتی شما با توجه به میزان دارایی اصلی شما در حساب کاربری محاسبه میشود. در محاسبه دراداون اصلاً مهم نیست که نتیجه نهایی معاملات شما چگونه باشد بلکه حداکثر میزان ضرر در زمان باز بودن و یا بسته شدن معاملات محاسبه میشود. برای درک هر چه بهتر مفهوم دراداون بایستی یک مثال ساده را با شما مرور کنیم.

عرض کنید که شما هزار دلار در حساب کاربری خود در یکی از بروکر ها وارد کرده اید. همزمان وارد ۵ معامله ۵۰ دلاری در حساب کاربری خود میشود. اگر تمام این معاملات در حال حاضر در ۲۰ دلار ضرر باشند، در مجموع ضرر شما از همه معاملات در حال حاضر ۱۰۰ دلار است. با فرض اینکه از این پس معاملات شما به سمت سود حرکت کنند و بیشتر از این ضررده نباشند، دراداون حساب کاربری شما ما صد دلار از پانصد دلار یا ۲۰ درصد خواهد بود. در واقع این امر نشان میدهد که حساب کاربری شما در حین انجام این معاملات خط تا ۲۰ درصد ضرر نیز کاهش پیدا کرده است.

اما دراداون چه کاربردی در معاملات بازار فارکس دارد و کجا باید از آن استفاده کنیم؟ برای درک اهمیت دراداون لازم است تا یک مثال ساده دیگر را نیز در این باره با هم مرور نماییم. فرض کنید که شما از یک استراتژی معاملاتی در معاملات خود استفاده میکنید که میتواند ۶۰ درصد دراداون را در حساب کاربری شما ایجاد کند. فارغ از اینکه این استراتژی مناسب یا خیر، در یک حساب ۵۰۰ دلاری ضرر شما در لحظاتی از معاملات ممکن است به ۳۰۰ دلار رسیده و تنها ۲۰۰ دلار از بالانس شما باقی بماند. آیا آمادگی لازم برای مشاهده چنین ضرر هنگفتی را در حساب کاربری خود دارید؟

افراد به اصطلاح سیگنال فروش معمولاً از استراتژی های بدون استاپ لاس در معاملات فارکس استفاده کرده و به کاربران خود نیز می گویند که به هیچ وجه از استاپ لاس استفاده نکنند. این امر خطرات بسیار زیادی دارد. دراداون بسیار زیاد در معاملات نشان از استفاده از یک استراتژی اشتباه از سوی شما دارد؛ زیرا چنین ضرر هنگفتی به این معنی است که یا حد ضرر در معاملات خود ندارید و یا از حد ضررهای بسیار بزرگ استفاده میکنید.

نکته جالب درباره این افراد سیگنال فروش این است که معمولاً حداکثر سود معاملات آن نیز به کمتر از ۵ درصد میرسد. یک ضرر ۶۰ درصدی برای رسیدن به سود ۵ درصدی در بازار فارکس کم از دیوانگی ندارد. شما میتوانید با مشاهده دراداون حساب کاربری و معاملات افراد به قدرت استراتژی آنها نیز پی ببرید.

-

فیل اور کیل – Fill or Kill

یکی دیگر از اصطلاحات تکنیکالی در بازار فارکس اصلاح فیل اور کیل است. این اصطلاح را نیز ممکن است در برخی از پلتفرم ها و مقالات دیده باشید. فیل اور کیل به نوعی از انجام معاملات در این بازار اشاره دارد. به این معنی که شما در زمان تنظیم یک سفارش خرید یا فروش در بازار فارکس به بروکر اعلام مینمایید که فوراً سفارش شما را با مشخصات درج شده باز نماید و یا اینکه اگر چنین امکانی وجود ندارد، به صورت کامل این سفارش را لغو کرده و برای باز کردن آن اقدام نکند.

در مواقعی که بازار با نوسانات زیادی همراه هست و ممکن است اسلیپیج زیادی در باز کردن معاملات خود شاهد باشید، میتوانید از این روش استفاده کنید. همچنین برخی از تریدرها که به دنبال ترید در بازار فارکس با استفاده از اخبار اقتصادی و یا سیاسی هستند نیز میتوانند از این روش برای باز کردن معاملات در مقدار دلخواه خود اقدام نمایند.

استفاده از اردر فیل اور کیل را خیلی توصیه نمیکنیم. بهتر است قبل از هر اقدامی برای این منظور درک درستی از شرایط بازار پیدا کرده و بیجهت معاملات خود را وارد ریسک های عجیب و غریب نکنید.

-

پلتفرم – Platform

یکی از اصطلاحات رایج در بازار فارکس اصطلاح پلتفرم است. پلتفرم در واقع اشاره به یک نرم افزار یا سایت و هر وسیلهای برای مرتبط کردن تریدر با هسته بازار فارکس اشاره دارد. برای انجام معاملات و یا تحلیل جفت ارزها و حتی مشاهده روند آنها نیاز به داشتن پلتفرم معاملاتی دارید. پلتفرم های معاملاتی بسیار مختلفی در بازار فارکس در دسترس است که هر یک مزیتها و معایب خاص خود را دارد. متاتریدر ۵ در حال حاضر محبوبترین و رایجترین پلتفرم معاملاتی در میان کل کاربران در این بازار محسوب میشود.

-

سشن – Session

در مقاله فارس چیست و آموزش رایگان فارکس درباره زمان باز و بسته شدن بازارهای بورس در کشورهای مختلف صحبت کردیم. بازار فارکس در زمان باز بودن بازارها به کار خود ادامه میدهید. از ساعت ۰۱:۳۰ بامداد با بازار استرالیا باز شده و تا ساعت ۰۱:۳۰ بامداد فردا با اتمام بازار بورس نیویورک بسته میشود. سشن یا جلسه در بازار فارکس به زمان باز و بسته شدن هر یک از این بازارها اشاره دارد. به عنوان مثال سشن نیویورک در ساعت ۱۶:۳۰ باز شده و در ساعت ۰۱:۳۰ بسته میشود. یا سشن توکیو در ساعت ۰۲:۳۰ باز شدن و در ساعت ۱۱:۳۰ بسته میشود. سشن های معاملاتی بسیار زیادی را میتوان در بازار فارکس تعریف کرد که مهمترین و اصلیترین آنها همین ۴ سشن استرالیا، ژاپن، لندن و نیویورک هستند. به غیر این ۴ مورد سشن های آلمان، سنگاپور، چین و برخی کشورها نیز میتوانند در درجه اهمیتی بعدی قرار گیرند.

اطلاع از سشن های معاملاتی نیز اهمیت خاص خود را در ترید در فارکس دارد. هر کدام از این سشن ها در زمان باز و بسته شدن ویژگی خاصی به بازار میدهند. به عنوان مثال در تایمی که سشن توکیو باز باشد، حجم معاملات ین ژاپن بیشتر خواهد بود. یا در زمان باز شده سشن لندن معامله روی جفت ارز یورو دلار آمریکا به دشت افزایش پیدا کرده و همچنین معاملات یورو نیز بیشتر میشود.

پرحجمترین زمان معاملات رد بازار فارکس مربوط به ساعت ۱۶:۳۰ تا ساعت ۲۰:۳۰ است. در این دو ساعت بازار لندن و بازار نیویورک به صورت مشترک باز هستند و از این بالاترین حجم معاملات را در بازار فارکس مخصوصاً در جفت ارز یورو دلار آمریکا میتوانید مشاهده کنید. این اطلاعات نشان میدهد که اطلاع از سشن معاملاتی در بازار فارکس نیز اهمیت خاص خود را دارد.

-

سوئینگ تریدر – Swing Trader

سوئینگ تریدر از آن دسته از اصطلاحاتی است که در میان تریدرها به شدت رایج است. این روش معاملاتی بیشتر مخصوص بازار فارکس است. البته در بازار فیوچرز ارز دیجیتال نیز از آن استفاده میشود. سوئینگ تریدر اصطلاحاً به معامله گران کوتاه مدت در بازار فارکس اطلاق میشود. معاملات سوئینگ معاملاتی هستند که نهایت عمر آنها چند ساعت تا حداکثر ۲ یا ۳ روز است و بیشتر از این باز نمیمانند.

البته دقت کنید که سوئینگ تریدر را نباید با معاملات اسکالپ اشتباه بگیرید. معاملات اسکالپ معاملات کوتاهمدتتری هستند که حداکثر زمان باز ماندن آنها چند ساعت است. اما سوئینگ تریدرها تا ۳ روز هم معاملات خود را باز نگه میدارند. کاربرانی که به دنبال نوسان گیری در بازار فارکس میباشند، از این روش معاملاتی استفاده میکنند. برای انجام معاملات سوئینگ تریدر در بازار فارکس بهتر است از روشها و استراتژی های به خصوصی استفاده کنید که حداکثر میزان اطمینان را برای شما به دنبال داشته باشند.

-

تریلینگ استاپ – Trailing Stop

یکی دیگر از اصطلاحات رایج در بازار فارکس تریلینگ استاپ است. کسانی که تجربه بالایی در این بازار دارند، احتمالاً این عبارت را شنیدهاند. تریلینگ استاپ یک روش مدیریت سرمایه در معاملات در بازارهای مالی است. همانطور که در بخش معرفی ریسک فری اشاره کردیم، شما میتوانید بعد از وارد شدن معاملات خود به سود حد ضرر معامله را کم کرده و حتی آن را در حالت سود قرار دهید. تریلینگ استاپ ترفندی است که شما میتوانید یک معامله سودده را باز نگه داشته اما در عین حال شرایط لازم برای دریافت سود معقول را نیز از آن فراهم آورید.

وقتی معامله شما وارد سود شده و درصدی در مسیر سود قرار میگیرد، این امکان برای شما وجود دارد که حد ضرر معامله را نیز با میزان افزایش سود کاهش دهید. از یک جایی به بعد تریدر حد ضرر معامله را همراه با افزایش مقدار سود در نزدیکترین مقاومتها و یا حمایتها قرار داده و از این طریق سیو سود انجام میدهد. این روش تغییر استاپ لاس در بازار فارکس با اصطلاح تریلینگ استاپ شناخته میشود.

-

اصلاحی – Correction

اصلاحی اصطلاحی در بازار فارکس است که به موجهای کوچکی که در خلاف جهت موج و روند اصلی بازار شکل میگیرند، اطلاق میشود. اگر به روندها در بازار فارکس دقت کنید ملاحظه خواهید کرد مکه همه روندها به صورت زیگزاگ به حرکت خود ادامه میدهند. حرکت زیگزاگی به این معنی است که در روند یک موج در جهت روند اصلی شکل گرفت و موج بعدی در خلاف جهت آن. این موجهای خلاف جهات که معمولاً بسیار کوچک نیز هستند، با عنوان موج اصلاحی در بازار فارکس شناخته میشوند.

شناخت موجهای اصلاحی در بازار فارکس باید بر اساس قوانین موج شماری و پیوت های ماژوری و مینوری صورت پذیرد. اگر شما بتوانید ابتدا و انتهای یک روند را مشخص کنید، موجهای اصلاحی را از موجهای پیش رونده تشخیص خواهید داد. در روند نزولی موج اصلاحی صعودی است و در روند صعودی موج اصلاحی حالت نزولی دارد. از این جهت به این موجها اصلاحی اطلاق میشود که به نوعی قسمت از مسیر موج پیش رونده را برگشت کرده و اصلاح مینمایند. این موجها به دلیل شرایط عرضه و تقاضا در بازار فارکس تشکیل میشود.

-

ایمپالس – impulse

از اصطلاحات رایج در بازار فارکس میتوان به ایمپالس اشاره کرد. این اصطلاح نیز در مبحث موج شماری در بازار فارکس تعریف میشود. ایمپالس به معنی موجهای قوی در روندها دارد. این کلمه در لغت به معنی جنبشی یا انگیزشی است و در بازار فارکس نشان دهنده موجهایی است که در جهت روند بوده و شدت بسیار زیادی دارند. موجهای صعودی و نزولی با شیب بسیار زیاد که انرژی زیادی دارند، با این عنوان معرفی میشوند.

-

کورولیشن – Correlation

کورولیشن یا همبستگی از اصطلاحات فاندامنتال فارکس است. این اصطلاح به معنی تطابق شرایط دو جفت ارز با یکدیگر میباشد. همبستگی در علم ریاضی ضریبی است که مقدار آن عددی بین ۱- تا ۱+ میباشد. وقتی شما همبستگی میان دو جفت ارز را میسنجید، در واقع به دنبال این هستید که بدانید این دو جفت ارز چقدر به صورت هم جهت و هم سو و با شیب نزدیک به هم در بازار حرکت مینمایند و چقدر در جهتها و مسیرهای متفاوت.

هر چقدر کورولیشن یا ضریب به دست آمده میان دو جفت ارز به ۱- نزدیکتر باشد، نشان از این دارد که جفت ارزهای مورد نظر همبستگی خوبی با هم نداشته و تقریباً عکس یکدیگر حرکت مینمایند. در صورت نزدیکتر شدن این ضریب به ۱ نیز جفت ارزها دقیقاً به صورت هم راستا و با شیبهای نزدیک به هم حرکت مینمایند. اگر ضریب کورولیشن برای دو جفت ارز ۰ باشد، نشان از این دارد که مسیر حرکت آنها خیلی به یکدیگر مربوط نبوده و در زمان های مختلف رفتار متفاوتی هم از خود نشان میدهند.

-

بک تست – Back Test

از دیگر اصطلاحات رایج در فارکس میتوان به بک تست اشاره کرد. بک تست اصطلاحی است که معمولاً اکثر کاربران و تریدرها با آن آشنا هستند اما اهمیتی برای آن قائل نبوده و از آن استفاده نمیکنند. در بررسی تحلیل تکنیکال فارکس عنوان کردیم که تکنیک های این روش از گذشته بازار به دست آمده و تریدرها با تحلیل گذشته و شرایط آن این روشها را ابداع مینمایند. اگر شما به دنبال استفاده از یک استراتژی یا روش برای تریدر در بازار فارکس هستید، ابتدا باید آن روش را در گذشته بازار تست کنید تا به قدرت آن پی برده و بتوانید میزان موفقیت آن را مشاهده کنید. به این ترفند اصطلاح بک تست گیری اطلاق میشود.

بک تست روشی است که از آن برای بررسی یک استراتژی در گذشته استفاده میشود. برای این منظور نمیتوانید از حساب ریل استفاده کنید. بهترین راهحل برای چنین امری استفاده از حساب دمو میباشد. در حساب دمو به دلیل نداشتن اهمیت در سود و ضرر امکان تست کردن روشهای مختلف وجود دارد. توصیه میکنیم که حتماً قبل از اینکه هر روشی را در بازار به کار بگیرید، ابتدا با بک تست نسبت به میزان موفقیت آن اطمینان کسب نمایید. این یک رفتار کاملاً حرفهای در معاملات بازار فارکس است.

-

بازار دو طرفه

بازار دو طرفه اصلاح دیگری است که درباره بازار فارکس باید بدانید. در تشریح بازار فیوچرز ارز دیجیتال و همچنین توضیح شرایط بازار فیوچرز کوینکس به معرفی این اصلاح پرداختیم. دو طرفه بودن به این معنی است که شما میتوانید همزمان برای خرید یا فروش یک جفت ارز در بازار فارکس اقدام کنید. برای درک این موضوع تصور کنید که وارد جفت ارز معاملاتی پوند ین با نماد GBPJPY شدهاید. اگر شما در حساب کاربری خود دلار آمریکا داشته باشید، میتوانید در لحظه روی این جفت ارز وارد پوزیشن خرید یا فروش شوید. در شرایط عادی و در بازار بورس که یک بازار یک طرفه است، شما تنها میتوانید سهام مورد نظر را ابتدا بخرید و در صورت داشتن آن امکان فروش برای شما مقدور خواهد بود.

در بازار دو طرفه این چالش وجود ندارد و شما اول میتوانید یک جفت ارز را به فروش برسانید و سپس برای خارج شدن از پوزیشن آن را بخرید.

-

نمودار شمعی

به نموداری که از شمع ژاپنی برای نشان داد ن روند قیمت جفت ارزها در بازار فارکس استفاده میشود، اصطلاحاً نمودار شمعی اطلاق میگردد. شمعها در این نمودار معرف اطلاعات مختلفی هستند. در زیر میتوانید اطلاعات موجود در هر شمع را مشاهده کنید.

با تجمیع این شمعها برای هر روز یا هر ساعت میتوانید شاهد نمودار شمعی مربوط به آن تایم فریم باشید. هر شمع در نمودار شمعی از سه بخش سایه بالایی، بدنه اصلی و سایه پایینی تشکیل شده است. اطلاعاتی مانند پایین ترین قیمت، بالاترین قیمت، قیمت اولیه یا قیمت باز شدن و قیمت پایانی یا قیمت بسته شدن را میتوانید در یک شمع مشاهده کنید. همچنین کل نوسان یک روز یک جفت ارز را نیز در تایم فریم روزانه در یک شمع میتوانید مشاهده نمایید.

شمعها در نمودار شمعی بسته به شرایط ممکن است به شکل های مختلفی تبدیل شوند. همین شکل ها تبدیل به نکاتی برای تحلیل قیمت آنها نیز شده است. به عنوان مثال ممکن است سایه بالایی یا پایینی یا هر دو در یک شمع وجود نداشته و یا خیلی کوچک باشند. حتی ممکن است بدنه شمع تبدیل به یک خط باریک گردد. تطابق قیمت باز شدن یا اولیه با قیمت پایانی در طول یک روز منجر به این میشود که بدنه شمع در نمودار تبدیل به یک خط گردد که اصطلاحاً به این شکل از شمعها دوجی اطلاق میشود.

-

تله خرسی

یکی از اصطلاحات تکنیکالی رایج در بازار فارکس و سایر بازارهای مالی تله خرسی است. احتمالاً شما هم شنیده اید که برخی از تحلیل گران از این اصطلاح در تحلیلهای خود در بازار استفاده مینمایند. برای درک تله خرسی ابتدا باید مفهوم بازار خرسی را بدانید. ار هنوز با این مفهوم آشنا نیستند، چند بند قبل به صورت کامل آن را توضیح دادیم. اما تله خرسی چیست؟

در بازار خرسی همه تحلیل گران و افراد سرمایهگذار امید به این دارند که بازار روند نزولی خود را ادامه داده و همچنان با افت قیمت روبرو شود. شرایط مختلفی ممکن است دلایل لازم برای این تحلیلها را به کاربران نشان دهند. از این گذشته نشانههای مختلفی هم میتوان برای ادامهدار بودن بازار خرسی در نظر گرفت. اما در برخی مواقع نشانههای بسیار هوشمندانهای مانند واگرایی ها هستند که این نشانهها را غلط میپندارند که البته اکثریت تریدرها به این نشانهها بیدقت بوده و توجهی به آنها ندارند.

در تله خرسی تریدرها به شدت به دنبال باز کردن معاملات فروش هستند و به همین دلیل شاهد پوزیشن های سنگینی از فروش توسط تریدرهای خرد هستیم. اما همان نشانههایی که گفتیم بازار را به سمت بالا هدایت کرده و یک روند صعودی در آن رقم میزنند. در چنین مواقعی اصطلاحاً گفته میشود که تریدرها در تله خرسی گرفتار شدهاند.

البته نامیدن تله خرسی به این تحلیلهای اشتباه در واقع یک نوع توجیه است. وگرنه تحلیلها همیشه شرایط متفاوتی با هم دارند . در بسیاری از مواقع که خیلی از کاربران به دنبال خرید هستند، خیلیها هم اردر فروش را دنبال مینمایند.