اصطلاحات بازار بورس یکی از مهمترین مباحث آموزش رایگان بورس است. برای پیش بینی بورس نیز شناخت این اصطلاحات لازم است. در این مقاله سعی داریم تا صفر تا صد مفاهیم بازار بورس را به زبان خیلی ساده و کاملاً مفهوم برای شما تعریف کنیم. شناخت اصطلاحات رایج بورس برای تمام کاربران و فعالان در این بازار الزامی است. فعالیت در این بازار بدون شناخت این اصطلاحات خطرات بسیار زیادی خواهد داشت. در مقالات مختلف به صورت جسته و گریخته به بررسی و تعریف اصطلاحات رایج بازار بورس پرداخته شده است، اما با توجه به اهمیت بسیار بالای این موضوع تصمیم گرفتیم تا در یک مقاله به صورت کامل و جامع این اصطلاحات را برای شما تعریف نماییم. مقالهای که همه باید آن را بخوانند.

اهمیت شناخت اصطلاحات بازار بورس چیست؟

در سری مقالات آموزش رایگان بازار فارکس به صورت کامل و جامع به معرفی اصطلاحات رایج فارکس پرداختیم. در سری مقالات آموزش رایگان ارز دیجیتال نیز سعی کردیم تا مقاله جامعی برای معرفی اصطلاحات رایج ارز دیجیتال داشته باشیم. در نهایت نوبت به این رسیده که اصطلاحات بازار بورس را نیز با هم مرور کنیم. اهمیت شناخت اصطلاحات رایج بازار سرمایه به همان مقدار اهمیت شناخت اصطلاحات سایر بازارها اهمیت دارد. برای اینکه درک درستی از شرایط بازارهای مالی داشته باشیم، اولین قدم شناخت اصطلاحات رایج درباره آنها است. اگر در این باره خوب عمل کنیم، قدمهای ابتدایی را در بازار محکمتر بر خواهیم داشت. اهمیت شناخت اصطلاحات و مفاهیم بازار بورس چیزی کمتر از سایر آموزش ها مانند آموزش تحلیل بازار سرمایه نخواهد بود.

اصطلاحات رایج بازار بورس

برای درک هر چه بهتر مفاهیم بازار بورس سعی کردهایم تا این مفاهیم و اصطلاحات رایج را در بخشهای مختلفی به شما معرفی کنیم. اولین بخش آن نیز مربوط به معرفی اصطلاحات و مفاهیم پایهای در بازار بورس است. این اصطلاحات سادهتر بوده و احتمالاً بسیاری از آنها را شنیدهاید اما با این حال لازم دانستیم تا برای افراد تازهکار یک معرفی کامل از آنها داشته باشیم.

-

بورس

اولین اصطلاح را به تعریف خود بورس اختصاص دادهایم. بازار بورس اصطلاحی است که به بازاری برای خرید و فروش سهام شرکت ها اطلاق میشود. سابقه بازار بورس در جهان به سدههای قبل بازمیگردد. در ایران نیز این بازار با همین تعریف جهانی به وجود آمده است. شرکت های بزرگ و سودده میتوانند با تسلیم مدارک لازم به سازمان بورس، سهام خود را طبق روال از پیش تعیین شده و مشخص شده در این بازار وارد نمایند. خریداران و سرمایه گذاران نیز میتوانند برای خرید سهام در بازار بورس اقدام نمایند. تعریف اصطلاحات بازار بورس نیز در این مقاله برای ایجاد شرایط بهتر برای خرید و فروش سهام در همین راستا است.

-

سهم

یکی از اصطلاحات بازار بورس که در همان قدم اول باید درباره آن بدانید، سهم است. سهم در لغت تعریف خیلی پیچیدهای ندارد اما در بازار ممکن است شرایط بسیار پیچیدهای برای انواع آن تعریف شود. به صورت کلی به هر واحد از ارزش یک شرکت در بازار بورس سهم اطلاق میشود. مجموعهای از سهم ها که با اصطلاح سهام شناخته میشود، کل ارزش یک شرکت در بازار بورس را تعریف مینماید. البته انواع مختلفی از سهم را در بازار میتوانید مشاهده کنید. در این باره در مقالات مربوطه بیشتر توضیح خواهیم داد.

-

کارگزاری بورس

در تشریح اصطلاحات بورس به زبان ساده باید به تعریف کارگزاری بورس بپردازیم. کارگزاری بورس تعریف مشابهی با بروکر در بازار فارکس و صرافی در بازار ارز دیجیتال دارد. در مقالات جداگانه ” صرافی ارز دیجیتال چیست ” و ” بروکر فارکس چیست ” به بررسی آنها پرداختیم. کارگزاری بورس در واقع به شرکت های رابط میان بازار بورس و کاربران اطلاق میشود. من و شما برای خرید و فروش سهام در بازار بورس نیاز به استفاده از خدمات شرکتی به عنوان شرکت واسط داریم. برای این منظور شرکت هایی با عنوان کارگزاری بورس تعریف میشوند. کارگزاری ها به عنوان شرکت های واسط از سازمان بورس مجوزهای لازم را دریافت کرده و سپس خدمات لازم را برای خرید و فروش سهام در دسترس کاربران قرار میدهند.

-

شاخص کل

در تعریف اصطلاحات بورس به زبان ساده باید به تعریف شاخص کل بپردازیم. شاخص در واقع اصطلاحی است که به بیان وضعیت تعداد بسیار زیادی سهام در یک نگاه میپردازد. شاخص کل در واقع شاخصی از شرایط کل سهم های تعریف شده در بازار بورس است. هر شرکتی بنا به مقدار سهام آزاد و همچنین قیمت سهام تأثیر خاص خود را روی بازار میگذارد. بررسی تجمیعی این سهام در بازار بورس در نمادی با عنوان شاخص بورس صورت میپذیرد که میتوانید از آن برای تعریف و بیان وضعیت کلی بازار بورس استفاده نمود. وقتی نمودار شاخص بورس در روند صعودی قرار دارد، نشان از این خواهد داشت که شرکت های بزرگ و درصد بالایی از سهام شرکت های فعال در بازار بورس روند صعودی دارند. همچنین در صورتی که روند نزولی را در این شاخص ببینیم، عملا نشان از نزولی بودن کلیت بازار خواهد داشت.

دقت کنید که شاخص بورس نمایهای از کلیت بازار داشته و به این معنی نیست مکه تمام سهام دقیقاً از روند آن تبعیت مینمایند. به همین دلیل باید به این شرایط به آن نگاه کرد.

-

شاخص هم وزن

یکی دیگر از اصطلاحات رایج بازار بورس شاخص هم وزن است که احتمالاً بارها و بارها نام آن را شنیدهاید. شاخص هم وزن در واقع شرایط مشابهی با شاخص کل دارد با این تفاوت که در این شاخص، شرکت ها و سهام آنها متناسب با هم در نظر گرفته میشود. در اکثر مواقع شاخص کل و شاخص هم وزن تحت تأثیر هم و به صورت همسو حرکت مینمایند، اما در برخی مواقع نیز شرایط متفاوت است. در شاخص هم وزن شرکت ها با تأثیرپذیری هم وزن در نظر گرفته میشوند.

-

شاخص ۵۰ شرکت فعال

یکی دیگر از اصطلاحات بازار بورس شاخص ۵۰ شرکت فعال است. در این شاخص شرایط ۵۰ شرکت بزرگ و فعال در بازار بورس لحاظ شده است. این شاخص به نوعی تعیین کننده شرایط لیدرهای اصلی بازار بورس ایران میباشد. در بازار بورس سایر کشورهای جهان نیز موارد مشابهی مانند شاخص ۵۰ شرکت فعال تعریف شده که کارکرد مشابهی دارد.

-

میانگین کم کردن

یکی دیگر از مفاهیم بازار بورس میانگین کم کردن است. در تعریف اصطلاحات بورس به زبان ساده سعی داریم تا این اصطلاح را به بیانی بسیار روان برای شما تعریف کنیم. میانگین خرید یک سهم در بازار بورس بسیار ساده تعیین میشود. فرض کنید که شما ۱۰۰۰ سهم از یک شرکت را خریداری کرده باشید. ۵۰۰ سهم در قیمت ۹۰۰ تومان، ۴۰۰ سهم در قیمت ۱۰۰۰ تومان و ۱۰۰ سهم نیز در قیمت ۱۱۰۰ تومان. میانگین قیمت خرید شما در این سهم با ضرب هر یک از این قیمت ها در تعداد سهام خریداری شده و تقسیم بر تعداد کل به دست میآید. (یک میانگینگیری ساده ریاضی مربوط به دوران راهنمایی) این میانگینگیری نشان میدهد که میانگین خرید این سهم برای شما ۹۶۰ است. این میانگینگیری از این جهت اهمیت دارد که میتوانید میزان سود و زیان خود را بر اساس این قیمت تعیین کنید.

در خرید سهم در بازار بورس اصلاح میانگین کم کردن زمانی استفاده میشود که در آن خریدار بعد از خرید یک سهم در یک قیمت مشخص با نزول قیمت روبرو میشود. از این رو با خرید بیشتر سهم مورد نظر در قیمت پایینتر سعی دارد تا میانگین خرید خود را کمتر کرده و در نتیجه در زمان شروع صعود زودتر به سود برسد.

-

دامنه نوسان

یکی دیگر از اصطلاحات رایج در بازار سرمایه دامنه نوسان است. دامنه نوسان اصطلاحی مختص بازار بورس است و در بازارهایی مانند بازار فارکس و بازار ارز دیجیتال کاربرد ندارد. اما در بازار بورس به شدت از آن استفاده میشود. البته نه فقط در بازار بورس ایران بلکه در بازار بورس سایر کشورها نیز استفاده میشود. دامنه نوسان در واقع به محدودیتی اطلاق میشود که سازمان بورس هر کشور برای میزان رشد یا افت قیمت یک سهم در طول هر روز تعیین مینماید. در گذشته این مقدار برای بازار بورس ایران ۳ درصد بود و در شرایط فعلی ۵ درصد است. البته این مقدار ممکن است در آینده نیز با تغییراتی روبرو شود. در سایر بازارهای بورس جهانی نیز این امر استفاده میشود اما با مقادیر مختلف.

قیمت هر سهم در بازار بورس ایران نسبت به قیمت پایانی روز گذشته تنها میتواند ۵ درصد افزایش یا ۵ درصد کاهش را رقم بزند. البته دقت کنید که دامنه نوسان با مقدار سود و زیان در طول یک روز مساوی نیست. یک خریدار میتواند در ۵- درصد یک سهم را خریداری کرده و در همان روز در ۵+ بفروشد که میتواند سود ۸.۵ درصدی را بعد از کم کردن ۱.۵ درصد کارمزد برای وی رقم بزند. همچنین در بحث ضرر نیز این شرایط را خواهد داشت.

-

حجم مبنا

یکی دیگر از اصطلاحات بازار بورس حجم مبنا است که درباره آن نیز باید بدانید. حجم مبنا به حداقل حجمی اطلاق میشود که سازمان بورس برای هر سهم تعیین مینماید که برای رسیدن به حداکثر محدوده نوسان باید در طول روز معامله شود. فرض کنید که قیمت پایانی یک سهم در روز گذشته ۱۰۰۰ تومان باشد. قیمت این سهم در روز جاری میتواند با محدوده نوسان ۵ درصد، به قیمت ۱۰۵۰ و ۹۵۰ برسد. اما قرار نیست با خرید و فروش یک سهم از این شرکت قیمت آن این نوسان ۵ درصدی را تجربه نماید. در این صورت برخی از سفته بازان میتوانند با خرید و فروش مقدار کمی قیمت این سهم را با رشد یا نزول قابل توجهی همراه نمایند.

وقتی حجم مبنا تعریف میشود، قیمت سهم مورد نظر برای رسیدن به حداکثر افت یا رشد حتماً باید به مقدار حجم مبنا معامله شود. این مهم باعث میشود تا افراد با سرمایه های کم نتوانند برای بالا بردن یا کاهش قیمت یک سهم اقدام نمایند.

-

صف خرید

یکی دیگر از اصطلاحات بازار بورس صف خرید است. خرید و فروش در بازار بورس بر اساس مکانیزم عرضه و تقاضا انجام میپذیرد. به این معنی که خریداران و فروشندگان قیمت مد نظر را ثبت کرده و در نهایت وقتی قیمت خرید و فروش مساوی شد، خرید انجام میپذیرد. در این مکانیزم با افزایش فشار خرید، شاهد افزایش قیمت در یک سهم خواهیم بود. اما با توجه به وجود دامنه نوسان عملاً امکان بالاتر رفتن قیمت از حداکثر میزان نوسان وجود ندارد. از این رو در این وضعیت شاهد ایجاد صف خرید خواهیم بود.

صف خرید به این معنی است که خریداران سفارشات خرید خود را در بالاترین قیمت ممکن در روز جاری (حداکثر محدوده دامنه نوسان مثبت) ثبت کرده و پشت سر هم باقی می مانند تا فروشندگان اقدام به ثبت سفارش فروش نمایند. در این وضعیت کسانی که زودتر سفارش خود را ثبت کرده باشند، در صورت وجود سفارشات فروش، زودتر به سهام مورد نظر خواهند رسید. دلیل اصلی ایجاد صف خرید در بازار بورس ایران وجود محدوده دامنه نوسان است و این اصطلاح تنها مختص بازارهایی با محدودیت دامنه نوسان است. در بازارهایی مانند بازار فارکس یا بازار ارز دیجیتال عملاً خبری از صف خرید نخواهد بود.

-

صف فروش

یکی دیگر از اصطلاحات رایج در بازار بورس صف فروش است. تعریفی که در صف خرید داشتیم را میتوانید عیناً این بار در جهت فروش برای صف فروش استفاده کنید. وقتی قیمت یک سهم تحت تاثیر عرضه زیاد شروع به افت کرده و به پایین ترین میزان ممکن در دامنه نوسان روز جاری برسد، فروشندگان وارد صف فروش میشوند. در این شرایط کسانی که زودتر از بقیه سفارش فروش خود را ثبت کرده باشند، میتوانند سهام خود را نقد کنند. دلیل ایجاد صف فروش نیز مانند صف خرید وجود محدوده دامنه نوسان است.

-

تابلو بورس – TSETMC

یکی دیگر از اصطلاحات بازار بورس که احتمالاً درباره آن نیز قبلاً شنیدهاید، تابلو بورس است. تابلو بورس در واقع سایت اینترنتی سازمان بورس است که شما میتوانید اطلاعات و قیمت و شرایط لحظهای تمام سهم های موجود در بازار بورس را در لحظه در این سایت مشاهده کنید. با ورود به سایت سازمان بورس در همان صفحه اول اطلاعات کلی مربوط به بازار و شاخص های اصلی را مشاهده خواهید کرد و بعد از انتخاب هر کدام از سهم ها نیز میتوانید اطلاعات کامل مربوط به آن را در بازار مشاهده کنید.

یکی از اصلی ترین و مهم ترین مزیت های استفاده از تابلو بورس برای انجام معاملات در بازار امکان ارزیابی شرایط خریداران و فروشندگان نسبت به یکدیگر است. تمام فعالیت های مشکوک سرمایه گذاران بزرگ بازار با استفاده از اطلاعات مندرج در تابلو بورس قابل استخراج است بسیاری از سرمایهگذاران خرد نیز از همین شرایط برای ورود به سهم هایی با ارزش استفاده می نمایند.

آموزش تابلو خوانی یکی از مهمترین آموزش های تحلیل بازار بورس ایران است که با این آموزش شما میتوانید نحوه استفاده از اطلاعات مندرج در تابلو بورس را فرا گرفته و از آنها برای انتخاب سهم های بهتر برای سرمایه گذاری و خرید استفاده کنید. اطلاعات بسیار زیادی در تابلو بازار بورس در دسترس است که برای بررسی و ارزیابی همه آن ها نیاز به آموزش های تخصصی خواهید داشت. همچنین دقت داشته باشید که تمام نمودار ها و اطلاعات موجود در سایت های ارائه دهنده اطلاعات بازار بورس از همین تابلو بازار بورس استخراج شده و به نوعی اصلی ترین سایت مورد استفاده کاربران در این بازار است

-

کدال

یکی دیگر از اصطلاحاتی که احتمالاً در برنامه ها و کانال های مختلف مربوط به بازار بورس بارها و بارها آن را شنیدهاید، کدال میباشد. کدال نام سایت دیگری است که به نوعی تکمیل کننده تابلو بازار بورس بوده و شما میتوانید اطلاعات بنیادی و فاندامنتالی مربوط به هر یک از سهم های بازار بورس را در این سایت مشاهده کنید.

هر شرکتی بعد از ورود به بازار بورس بایستی اطلاعات شفاف مالی و ترازنامههای خود را در اختیار سازمان بورس قرار دهد و سازمان بورس تمامی اطلاعات را به صورت طبقه بندی شده در سایت کدال در دسترس تمام سرمایه گذاران این بازار قرار میدهد. تمام صورتهای مالی شرکت های فعال در بازار بورس از ابتدا تاکنون در سایت کدال قرار گرفته و همچنین تمام اطلاعیه ها و اخبار مربوط به سهام ها نیز به صورت مرتب و فوری در این سایت قرار می گیرند.

سایت کدال یک سایت مرجع برای ارائه دهنده تمام اطلاعات مربوط به شرکتهای بازار بورس است و تمام سایت های دیگر ارائه دهنده این اطلاعات نیز اطلاعات خود را از این سایت استخراج می کنند.

-

نوسان گیری

یکی دیگر از اصطلاحات بازار بورس که اتفاقاً علاقه مندان بسیار زیادی هم دارد اصطلاح نوسان گیری میباشد. در مقاله آموزش نوسان گیری ارز دیجیتال به صورت کامل و جامع شرایط استفاده از این روش معامله گری در بازار رمز ارز ها را به شما معرفی کردیم. همچنین امکان نوسان گیری در بازار فارکس و در بازار بورس نیز برای کاربران و سرمایه گذاران وجود دارد.

وقتی شما یک سهم را در قیمت پایین خریداری کرده و بعد از طی کردن یک رالی صعودی آن را در قیمت بالا می فروشید، در حال استفاده از فرایند نوسان گیری برای سرمایه گذاری در بازار بورس می باشید. نوسان گیری در بازار بورس تعریف بسیار ساده ای دارد اما استفاده از این ترفند برای سرمایه گذاری در این بازار نیاز به تخصص و تجربه بسیار زیادی خواهد داشت.

برای استفاده از روش سرمایه گذاری نوسان گیری در بازار بورس لازم است تا؛

- نحوه تشخیص پایین ترین قیمت ها در هر یک از سهام ها را بدانید.

- تسلط کافی و کامل به تحلیل تکنیکال بازار بورس داشته و بتوانید روند ها را در این بازار تشخیص دهید.

- نیاز به تشخیص کامل ابتدا و انتهای روندها در بازار بورس با استفاده از روش های مختلف تحلیل تکنیکال خواهید داشت.

- همچنین نوسان گیری در بازار بورس نیاز به سرمایه اولیه مناسبی نیز دارد تا شما بتوانید در شرکت در رالی های این بازار سود قابل توجهی به دست آورید.

نوسان گیری در بازار بورس را میتوان بر اساس مدت زمان انجام معاملات کاربران به دو دسته مختلف تقسیم بندی کرد. دسته اول کسانی هستند که وارد روندهای چند روزه تا چند هفته شده و سود خود را حاصل از یک روند بلند مدت به دست می آورند اما دسته دوم نیز کسانی هستند که به سرمایه گذاری روزانه علاقه مند بوده و به دنبال رسیدن به درصد های پایین اما در بازه های زمانی کوتاه مدت چند ساعته تا نهایت چند روزه هستند.

-

تحلیل تکنیکال بورس

سرمایه گذاران در بازار بورس بایستی قبل از انتخاب یک سهم برای خرید و فروش ابتدا با استفاده از روش های مختلف اقدام به تحلیل شرایط آن نمایند. روش های تحلیلی مختلفی برای بررسی و ارزیابی هر یک از سهام بازار بورس در دسترس کاربران و سرمایه گذاران این بازار قرار دارد که یکی از بهترین این روش ها تحلیل تکنیکال بورس میباشد.

تحلیل تکنیکال بورس در واقع استفاده از الگوهای توسعه پیدا کرده بر روی نمودار قیمت هر یک از سهم ها است که کاربران با استفاده از این الگوها اقدام به پیش بینی و ارزیابی آینده قیمت سهم مورد نظر کرده و از این طریق شرایط خرید و فروش آن را ارزیابی می نمایند.

با آموزش تحلیل تکنیکال بورس شما میتوانید از تکنیک های توسعه پیدا کرده در این روش برای ارزیابی سهم های مختلف در این بازار استفاده کنید. یکی از اصلی ترین و مهمترین مزیت های استفاده از تحلیل تکنیکال در بازار بورس این است که عملاً برای استفاده از آن نیاز به بررسی هیچگونه اطلاعات خاصی نداشته و تنها با آموزش این روشها نیاز به نمودار قیمت سهم ها در بازار بورس خواهید داشت که این نمودار نیز به صورت رایگان در پلتفرمهای مختلف عرضه شده از سوی کارگزاریهای بازار بورس در اختیار شما قرار میگیرد.

-

تحلیل بنیادی بورس

یکی دیگر از اصطلاحات بازار بورس تحلیل بنیادی یا تحلیل فاندامنتال بازار بورس است. در تکمیل صحبتهای که در بخش تهیه تکنیکال بورس داشتیم روش دیگری نیز برای تحلیل سهم ها در بازار بورس در دسترس شما عزیزان قرار میگیرد که به این روش تحلیلی اصطلاحاً تحلیل بنیادی اطلاق میشود.

فرض کنید بررسی ترازنامهها و اطلاعات مربوط به سهم شرکت ایران خودرو که با نماد خودرو در بازار بورس شناخته میشود، نشان از این دارد که قیمت این سهم در حال حاضر بایستی برای هر واحد هزار تومان باشد. حال اگر قیمت سهام ایران خودرو در بازار کمتر از هزار تومان باشد نشان از این دارد که قیمت فعلی این سهم کمتر از ارزش ذاتی آن قرار گرفته و احتمالاً بایستی در روزها و هفته های جاری شاهد افزایش قیمت این سهم باشیم.

این روش تحلیلی که برای تحلیل شرایط سهام ایران خودرو استفاده کردیم اصطلاحاً به عنوان تحلیل بنیادی بازار بورس شناخته میشود. تحلیل بنیادی بازار بورس با چالش ها و سختی های بسیار زیادی همراه است و هر کسی نمی تواند در بهترین و ایده آل ترین حالت از این روش تحلیلی استفاده کند. برخلاف تحلیل تکنیکال بازار بورس که با آموزش روشها و تکنیکهای دیگر نیاز به هیچ اطلاعات خاص دیگری نخواهید داشت، در تحلیل بنیادی بازار بورس لازم است تا اطلاعات و آمارهای بسیار زیاد مالی را مورد بررسی و ارزیابی قرار دهید.

-

سهام بنیادی

یکی دیگر از اصطلاحات رایج بازار سرمایه سهام بنیادی است که احتمالاً در مقالات مختلف به آن برخوردهاید. تعریف این مفهوم بعد از تعریف مفهوم تحلیل بنیادی در بازار بورس بسیار سادهتر است و شما با درک شرایط تحلیل بنیادی میتوانید سهام بنیادی را نیز درک کنید. سهام بنیادی اصطلاحی است که در بازار بورس به برخی از سهم ها اطلاق میشود که ارزش ذاتی قابل توجهی دارند و اصطلاحاً سهام ارزشمندی محسوب میشوند.

بنیادی در این اصطلاح در واقع نشان از این دارد که سهام مورد نظر بستر و شرایط اولیه بسیار خوبی داشته که نشان از قدرت بالای شرکت مربوط به آن سهام در بازار بورس دارد. بسیاری از تحلیلگران بازار بورس بر این عقیده هستند که بنیادی بودن یک سهام دلیل کافی و مناسب برای خرید آن سهم است. وقتی یک شرکت از نظر سوددهی و شرایط تجارت در وضعیت ایدهآل قرار داشته باشد کاملا واضح است که باید انتظار داشته باشیم تا سهام آن در بازار بورس نیز با ارزش قابل توجهی روبرو شود. چنین سهم هایی در بازار بورس ایران با اصطلاح سهام بنیادی شناخته میشوند.

-

عرضه اولیه

از دیگر اصطلاحات بازار بورس عرضه اولیه است. در بازار بورس ایران اصطلاحاً به سهمی که برای اولین بار در بازار بورس معرفی شده و امکان خرید و فروش آن برای اولین بار برای کاربران به وجود میآید عرضه اولیه اطلاق میشود. عرضه اولیه در بازار بورس ایران در یکی دو سال اخیر با شرایط متفاوتی همراه بوده و دائماً در حال ایجاد تغییراتی در شرایط آن بودهایم.

در فرایند عرضه اولیه در بازار بورس از مدتها قبل یک سهم و شرایط شرکت در آن در سایت کدال معرفی شده و در روز مشخص شده در ساعت مشخص است کاربران میتوانند برای خرید مقدار سهام در نظر گرفته شده برای هر فرد حقیقی اقدام نمایند. فرایند عرضه اولیه نیز به این گونه است که تمام خریداران در بازه زمانی مشخص شده میتوانند سفارش خرید خود را ثبت کرده و بعد از ۲۴ ساعت مقدار سهام خریداری شده را در حساب کاربری خود داشته باشند.

عرضه اولیه سهام در بازار بورس معمولاً روش مناسبی برای کسب سود مخصوصاً برای افراد تازهکاری است که هنوز با روش های تحلیل بازار آشنا نبوده و به دنبال رسیدن به اولین سود ها در این بازار هستند. هرچند به دلیل تعداد بسیار زیاد خریدارانی که در هر عرضه اولیه شرکت می کنند تعداد سهام کمی به خریداران رسیده و عملاً سود حاصل از این سرمایه گذاری نیز خیلی زیاد نخواهد بود اما با این حال شرکت در چند عرضه اولیه در طول سال میتواند برای افراد تازهکار سود مناسبی را به دنبال داشته باشد.

-

ارزش ذاتی

یکی از اصطلاحات مهم و پرتکرار در بازار بورس ارزش ذاتی است. با توجه به اینکه این اصطلاح علاوه بر کمک به شناخت هرچه بهتر بازار بورس از نظر تحلیلی نیز برای این بازار ارزشمند است بایستی به دقت مفهوم آن را مطالعه کنید. ارزش ذاتی در بازار بورس اصطلاحی است که به کیفیت و شرایط یک سهم به صورت بنیادی اشاره دارد. برای تعیین ارزش ذاتی یک سهم بایستی در شرایط مختلف شرکت، صاحبان سهام آن را مورد بررسی و ارزیابی قرار داد.

قدرت سود دهی و کیفیت کار شرکت به صورت مستقیم بر روی ارزش سهام آن در بازار بورس تأثیر دارد. با بررسی این دو فاکتور و همچنین سایر فاکتورهای مؤثر بر کیفیت یک شرکت به راحتی میتوان با استفاده از معادلات حاضر برای تعیین ارزش ذاتی سهام آن شرکت در بازار بورس اقدام کرد؛ بنابراین ارزش ذاتی یک سهم در واقع قیمت معقول و مناسب آن را با توجه به قدرت شرکت و شرایط شرکت مربوطه نشان میدهد.

دقت داشته باشید که ارزش ذاتی یک سهم با ارزش آن سهم در بازار میتواند کاملاً متفاوت باشد. اگر بررسیها و نتایج حاصل از تحلیل شما از ارزش ذاتی یک سهم نشان از معقول بودن قیمت هزار تومان برای آن داشت، به این معنا نیست که قیمت سهم مورد نظر در حال حاضر در بازار حتماً هزار تومان است. از این رو کاربران و تحلیل گران از دو اصطلاح متفاوت به ارزش ذاتی و ارزش بازار یک سهم استفاده مینمایند. ارزش بازار سهم نیز قیمت حال حاضر آن را در بازار نشان میدهد.

وقتی شما با استفاده از روشهای تحلیل بنیادی بتوانید ارزش ذاتی یک سهم را به دست آورید، عملا میتوانید از آن برای خرید و فروش سهم مورد نظر اقدام کنید. اگر ارزش بازار یک سهم کمتر از ارزش ذاتی آن باشد عملاً شرایط برای رشد و افزایش قیمت سهم مورد نظر فراهم بوده و شما میتوانید برای خرید و نگهداری از سهم مورد نظر اقدام کنید. وقتی ارزش بازار یک سهم بیشتر از ارزش ذاتی آن باشد نشان از وجود حباب قیمتی در قیمت سهم مورد نظر داشته و نشانهای برای خروج، حداقل برای کوتاه مدت از سهم مورد نظر است.

دقت داشته باشید که برای تعیین ارزش بازار یک سهم علاوه بر کیفیت و شرایط شرکت آن سهم عوامل دیگری مانند میزان عرضه و تقاضا، میزان تورم و همچنین قیمت دلار در بازار ایران و مواردی از این دست نیز میتوانند تاثیر مستقیم داشته باشند. به همین دلیل است که ارزش ذاتی و ارزش بازار سهام در بازار بورس همیشه با هم یکسان نخواهد بود. همین عوامل باعث میشود تا در برخی از مواقع با وجود اینکه یک شرکت از نظر میزان سود دهی و کیفیت شرایط مطلوبی ندارد اما قیمت سهام آن در بازار با رشد روبرو میشود.

-

سهام شناور – سهام آزاد

همچنین از اصطلاحات بازار بورس سهام شناور است. سهام شناور یا سهام آزاد اصطلاحی است که به مقدار سهام عرضه شده یک شرکت در بازار بورس اطلاق میشود. برای اینکه درک درستی نسبت به سهام شناور یا سهام آزاد در بازار بورس داشته باشید ابتدا لازم است تا نحوه پذیره نویسی و تعیین مقدار سهام یک شرکت را به صورت خلاصه با هم مرور کنیم.

در زمان ورود یک شرکت به بازار بورس در قدم اول با توجه به میزان دارایی ها و کیفیت شرکت و عوامل مختلف اینچنینی ارزش آن شرکت به صورت ریالی تعیین میشود و سپس با در نظر گرفتن یک قیمت مشخص کل ارزش شرکت به سهم تبدیل میشود. به عنوان مثال ممکن است ارزش یک شرکت وارد شده به بازار بورس ۱۰ میلیارد تومان باشد و تعداد کل سهام آن شرکت نیز یک میلیارد سهم تعیین شود. در واقع در چنین شرایطی قیمت هر سهم شرکت مورد نظر ۱۰ تومان در نظر گرفته شده است.

بعد از اتمام مراحل پذیره نویسی و ورود شرکت مورد نظر به بازار بورس عملاً تمام این یک میلیارد سهم وارد بازار بورس نشده و امکان انجام معامله برای تمام این سهم ها وجود نخواهد داشت. هر شرکتی بنا به شرایط و سیاست های که دارد بخشی از سهام خود را برای انجام معامله کاربران در بازار بورس در نظر گرفته و به اصطلاح آن را در بازار بورس عرضه میدارد. این مقدار سهام در نظر گرفته شده برای انجام معامله در بازار بورس اصطلاحاً با عنوان سهام شناور یا سهام آزاد شناخته میشود. شما میتوانید با مراجعه به تابلو بازار بورس و ورود به هر یک از سهم های تعریف شده در این بازار مقدار سهام شناور آنها را مشاهده کنید.

همچنین در تابلو بازار بورس اصطلاح دیگری به عنوان درصد شناوری نیز برای هر سهم تعریف شده است که با استفاده از این درصد شناوری و همچنین مشاهده سهام شناور شرکت مورد نظر میتوانید کل سهام آن را نیز محاسبه نمایید. به عنوان یک نکته کاربردی بایستی اشاره کنیم که شرکت های پذیرش شده در بازار بورس میتوانند در طول عمر خود هم میزان سهام آزاد یا سهام شناور خود را تغییر داده و هم با افزایش سرمایه تعداد سهام بیشتری نیز برای شرکت خود تعریف نمایند.

-

سود هر سهم – EPS

یکی دیگر از اصطلاحات بسیار مهمی که در بازار بورس تعریف میشود سود هر سهم یا ای پی اس میباشد. EPS یا سود هر سهم اصطلاحی است که به میزان سود تعلق یافته به هر سهم از یک شرکت اطلاق میشود. در پایان هر سال مالی تمام شرکت های فعال در بازار بورس به بررسی و ارزیابی ترازنامه مالی خود پرداخته و سپس اقدام به تعیین کل سود شرکت مینمایند.

وقتی کل سود یک شرکت در طول یک سال مالی مشخص باشد عملاً میتوان با تقسیم کل این سود بر تعداد کل سهم های تعریف شده برای شرکت مورد نظر میزان سود هر سهم را به دست آورد. دقت داشته باشید که تعیین میزان سود هر سهم خیلی هم ساده نیست و نیاز به بررسیهای کاملی از سوی حسابرس های شرکت مورد نظر خواهد داشت اما در نهایت بعد از تعیین سود هر سهم دارندگان سهام مورد نظر در بازار بورس میتوانند به مقدار سهام در دسترس خود سود به دست آورند.

فرض کنید که سود هر سهم به دست آمده برای شرکت ایران خودرو در سال مالی گذشته هزار تومان باشد. در این شرایط اگر شما در بازه زمانی که مجمع سالانه شرکت ایران خودرو برگزار میشود سهامی شرکت را در بازار بورس خریداری کرده و در اختیار داشته باشید میتوانید به ازای هر سهم خود سود به دست آورید. البته سود حاصل از این فرایند همیشه برابر با مقدار سود هر سهم نبوده و تفاوت هایی با آن دارد که در ادامه به بررسی این موضوع نیز خواهیم پرداخت.

کاربران بایستی در نظر داشته باشند که برای رسیدن به سود هر سهم در بازار بورس نیاز است تا در بازه زمانی برگزاری مجمع سالانه شرکت مورد نظر سهام آن را خریداری کرده و در اختیار داشته باشند. فروش سهام شرکت مورد نظر حتی یک روز قبل از ورود به بازه زمانی برگزاری مجمع سالانه شما را از سود هر سهم آن محروم خواهد کرد. همچنین در صورتی که اگر شما تنها یک روز قبل از وارد شدن به بازه زمانی برگزاری مجمع سالانه سهام یک شرکت را خریداری کرده باشید باز هم میتوانید به عنوان سهامدار به ازای هر سهم خود سود هر سهم را دریافت نمایید.

سود هر سهم یکی از روشهای درآمدزایی در بازار بورس است که البته افراد حرفهای و تحلیلگران با سابقه این بازار خیلی روی آن حساب نمیکنند زیرا عملاً مقدار قابل توجهی نخواهد بود. حتی این باور در میان بسیاری از تحلیلگران وجود دارد که وقتی شرکتی به ازای هر سهم خود سود بسیار زیادی پرداخت مینماید نشان از وجود نقاط ضعفی در شرکت مورد نظر خواهد بود.

-

پی به ای – P/E

یکی دیگر از اصطلاحات بازار بورس که اتفاقاً اهمیت بسیار زیادی برای کاربران در این بازار داشته و از آن برای تحلیل سهام استفاده میشود اصطلاح پی به ای است. P/E در واقع نشان دهنده تقسیم قیمت هر سهم در هر لحظه بر EPS یا سود هر سهم در شرکت مورد نظر است.

در بخشهای قبلی درباره ارزش ذاتی یک سهم صحبت کردیم و همچنین عنوان نمودیم که ارزش ذاتی یک سهم با قیمت آن سهم در بازار بورس در هر لحظه تفاوتهایی دارد که همین تفاوتها میتواند جنبه تحلیلی داشته باشد. در کنار بررسی ارزش ذاتی و ارزش بازار سهام در بازار بورس همچنین میتوان از اصطلاح پدیدهای نیز برای تحلیل شرایط سهام مورد نظر به صورت بنیادی استفاده کرد.

برای استفاده از این اصطلاح برای تحلیل شرایط یک سهم در بازار بورس میتوانید از نکات زیر استفاده کنید:

- اگر مقدار P/E یک شرکت منفی باشد، جذابیتهای زیادی برای نوسان گیری روی آن سهم به وجود میآید.

- در صورتی که این مقدار عدد خیلی بزرگی (بیش از ۵۰۰) باشد، جذابیت های سرمایه گذاری روی آن افزایش پیدا خواهد کرد.

- در صورتی که این مقدار برای یک سهم بین ۰ تا ۱۰ باشد، ریسک سرمایه گذاری کمی روی سهام مورد نظر در نظر گرفته میشود. هر چند ممکن است سود حاصل از خرید سهام مورد نظر نیز خیلی زیاد نباشد.

به این ترتیب مقدار P/E در واقع بیانگر میزان ریسک و پتانسیل سوددهی یک سهم در بازار بورس است که خیلی از کاربران از همین فاکتور برای تحلیل شرایط یک سهم نیز استفاده مینمایند.

-

سود تقسیمی – DPS

یکی دیگر از اصطلاحات بسیار مهمی که در بازار بورس وجود دارد و باید به تعریف آن بپردازیم سود تقسیمی یا DPS است. سود تقسیمی که از آن به عنوان سود نقدی سهام نیز یاد میشود اصطلاحی است که به مقدار سود توزیع شده توسط شرکت ها در پایان سال مالی خود به سهامداران اطلاق میشود.

در تشریح EPS عنوان کردیم که شرکت های فعال در بازار بورس در طول یک سال مالی تمام سود های خود را محاسبه کرده و با تقسیم تمام سود ها بر تعداد کل سهام منتشر شده خود مقدار سود به ازای هر سهم را به دست میآورند. البته همچنان متذکر شدیم که محاسبه مقدار سود به ازای هر سهم به این معنا نیست که سهامداران شرکت مورد نظر میتواند به همان مقدار سود به دست آورند. بعد از محاسبه این مقدار در قدم بعدی مجمع سالیانه شرکت تشکیل شده و سهامداران اصلی شرکت در این مجمع درباره شرایط تقسیم سود در میان سهامداران تصمیم میگیرند. در نهایت خروجی این جلسه و تعیین مقدار سود نقدی در نظر گرفته شده برای تقسیم در میان سهامداران به عنوان سود نقدی یا همان DPS معرفی میشود.

با این تعریف احتمالاً تفاوت میان سود نقدی و میزان سود به ازای هر سهم را به راحتی میتوانید درک کنید. اما لازم است تا نکات بیشتری را نیز درباره سود نقدی سهام ارائه کنیم که با توجه به آنها میتوانید درک خود را نسبت به این اصطلاح افزایش دهید.

به عنوان نکته اول باید یادآور شویم که همه شرکت های فعال در بازار بورس ممکن است در طول یک سال مالی سودده نباشند و امکان ورود به ضرر برای آنها نیز وجود دارد. در چنین شرایطی عملاً سودی وجود ندارد که قرار بر تقسیم سود نقدی در میان سهامداران به وجود آید.

همچنین در نظر داشته باشید که شرکت ها برای تأمین نقدینگی و هزینههای خود معمولاً از سود هزینه میکنند و مجمع سهامداران در جلسه اصلی تصمیم میگیرند که چه مقدار از سود حاصل را به عنوان سود نقدی در اختیار کاربران قرار دهند و چه مقدار از آن را نیز به اندوختههای شرکت اضافه نمایند.

دقت داشته باشید که به صورت معمول افزایش میزان سود نقدی پرداخت شده به سهامداران در بازار بورس باعث میشود تا ارزش قیمتی سهام مورد نظر به دلیل عرضه زیاد کاهش یابد. به همین دلیل شرکت های با میزان سوددهی بالا و معتبر معمولاً از اقدام به ارائه سود های خیلی زیاد به عنوان سود نقدی به سهامداران خودداری مینمایند. البته بسیاری از شرکت ها نیز روند کاملاً متفاوتی را در پیش گرفته و ترجیح میدهند تا با پرداخت سود نقدی بیشتر کاربران بیشتری را به سمت خرید سهام خود جذب کنند.

برای مشاهده مقدار سود تقسیمی سهام میتوانید از اطلاعیههای درج شده در سایت کدال استفاده کنید.

-

مجامع عمومی شرکت

از دیگر اصطلاحات رایج در بازار سرمایه میتوانیم به مجامع عمومی شرکت های اشاره داشته باشیم که اتفاقاً اصطلاح بسیار مهمی نیز میباشد. شرکت های فعال در بازار بورس معمولاً به صورت سال به سال تمام حساب های خود را مورد بررسی قرار داده که در نهایت هر سال مالی این شرکت ها به تشکیل یک جلسه در میان سهامداران کل شرکت به عنوان مجمع عمومی شرکت ختم میشود.

دقت داشته باشید که در مجمع عمومی شرکت ها که در پایان سال مالی تعیین شده در اساسنامه شرکت تشکیل میشود تمام سهامداران کلان و خرد میتوانند شرکت داشته باشند و همچنین چند هفته قبل از برگزاری این جلسه در اطلاعیههای درج شده در سایت کدال تمام سهامداران به این جلسه دعوت میشوند.

از مهمترین تصمیماتی که در مجمع عمومی شرکت ها اخذ میشود در نظر گرفتن مقدار سود تقسیمی شرکت در پایان سال مالی است. بعد از پایان یافتن مجمع عمومی شرکتها نتیجه این مجمع به صورت اطلاعیههایی در سایت کدال درج میشود و شما میتوانید برای بررسی شرایط شرکت مورد نظر خود در طول سال مالی گذشته از این اطلاعیهها استفاده کنید.

موارد مهمی مانند سودده یا زیانده بودن شرکت مورد نظر، میزان سود حاصل از فعالیتهای شرکت، ارزش داراییهای شرکت و ترازنامه مالی شرکت به صورت کاملاً شفاف بعد از پایان این جلسه در اختیار تمام سهامداران و فعالان بازار سرمایه قرار میگیرد. دقت داشته باشید که یکی از ملزومات اصلی حضور شرکتهای مختلف در بازار بورس شفافیت کامل مالی آنها است که این شرایط حتی در مجامع عمومی آنها نیز بایستی لحاظ شود.

به عنوان نکته آخر بایستی یادآور شویم که چند روز قبل از تشکیل مجمع عمومی یک شرکت و همچنین چند روز بعد از پایان این جلسه معمولاً نماد شرکت مورد نظر در بازار بورس به حالت بسته درمیآید. در واقع در این زمان امکان خرید و فروش سهام شرکت مورد نظر برای فعالان در بازار بورس وجود نخواهد داشت. همچنین تصمیمات اخذ شده و نتایج حاصل از مجمع عمومی شرکت ها میتواند در روند حرکتی قیمت آنها بعد از پایان این جلسه در بازار بورس تاثیر داشته باشد.

-

نماد بورس

از اصطلاحات بازار بورس میتوانیم به نماد بورسی اشاره کنیم. نماد بورسی در واقع یک عنوان و نشان است که شرکت های فعال در بازار بورس با آن شناخته میشوند. برای اینکه امکان معرفی شرکت های مختلف و همچنین معاملات بر روی آنها برای خریداران سادهتر باشد و از این گذشته کاربران شرکت های مختلف را به دلیل تشابهات اسمی با یکدیگر اشتباه نگیرند، نظم خاصی برای معرفی تمام شرکت ها در بازار بورس ایجاد شده است. در این نظم به هر یک از شرکت های فعال در بازار بورس یک نماد تعلق میگیرد که نحوه تعیین نماد به صورت کاملاً از پیش تعیین شده از سوی سازمان بورس اعلام شده و در همان شروع فعالیت شرکت مورد نظر در بازار بورس معرفی میگردد.

به عنوان نمونه قرار نیست ما برای خرید و فروش سهام شرکت فولاد هرمزگان جنوب این نامه طولانی را در تابلو بازار بورس جستجو کنیم. برای این منظور کافی است تنها نمادین شرکت یعنی هرمز را در تابلو جستجو کرده و تمام مشخصات و قیمت سهام این شرکت را مشاهده کنیم.

برای تعیین نماد یک شرکت در بازار بورس معمولاً به این صورت عمل میشود که در ابتدای نام شرکت های موجود یک حرف که نشان دهنده گروه شرکت مورد نظر است اضافه میشود. بقیه نماد شرکت نیز از نام کامل آن اخذ میشود.

به عنوان مثال حرف و نشان دهنده گروه بانکی در بازار بورس و تمام بانک های فعال در بازار بورس در نماد خود در همان ابتدای آن حرف و دارند. وتجارت نماد بانک تجارت، وسپه نماد بانک سپه و به همین ترتیب سایر بانک های فعال در بازار بورس نام گذاری میشوند.

دقت داشته باشید که برای تعیین نماد یک شرکت بایستی ابتدا گروه آن در بازار بورس تعیین شود و سپس از طریق سیستم مشخص شده نماد آن تعیین گردد. به عنوان مثال حرف س نماد شرکت های سیمانی و حرف غ نماد شرکت های غذایی در بازار بورس است و به همین ترتیب سایر گروه های تعریف شده در بازار بورس نیز حرف مشخصی برای خود دارند. به عنوان نکته آخر باید یادآور شویم که نماد هر شرکت در بازار بورس کاملاً یکتا است و هیچ دو شرکتی با نماد یکسان در بازار تعریف نمیشوند.

-

کد معاملاتی

یکی دیگر از اصطلاحات رایج در بازار بورس کد معاملاتی است. کد معاملاتی در واقع کدی است که پس از ثبت نام هر کاربر در بازار بورس به وی اعطا میشود تا با استفاده از این کد وارد پلتفرم های معاملاتی بازار بورس شده و در آنها اقدام به خرید و فروش سهام مورد نظر خود نماید.

تعریف کد معاملاتی برای کاربران در بازار بورس یک نظم کامل برای معاملات آنها به وجود آورده و تمام معاملات صورت گرفته در کد مورد نظر به شخصی تعلق خواهد داشته و صاحب کد معاملاتی مورد نظر است. از این طریق و همچنین از طریق ثبت کد معاملاتی در سامانه سجام امکان پولشویی از طریق بازار بورس نیز عملاً از بین رفته و کاربران میتوانند در ایمنی کامل برای انجام معاملات خود اقدام نمایند.

دقت داشته باشید که کد معاملاتی از سوی کارگزاریهای بورس برای کاربران و طبق یک اسلوب کاملاً مشخص تعیین میشود. بدون کد معاملاتی عملاً امکان انجام معامله در بازار بورس برای سرمایه گذاران وجود ندارد. تمام افراد در همان شروع کار خود در بازار بورس و بعد از ثبت نام این کد را دریافت کرده و بعد از دریافت این کد بدون نیاز به حضور در کارگزاری میتوانند به صورت آنلاین برای انجام معاملات خود در بازار بورس اقدام نمایند.

دقت داشته باشید که دقیقاً مانند نماد شرکت ها در بازار بورس کد معاملاتی نیز به صورت کاملاً منحصر به فرد برای تکتک کاربران تعیین میشود و هیچ دو سرمایه گذاری در بازار بورس کد معاملاتی یکسانی نخواهند داشت.

-

افزایش سرمایه

همچنین از اصطلاحات بازار بورس باید به تعریف افزایش سرمایه در این بازار بپردازیم. افزایش سرمایه یکی از اصطلاحاتی است که احتمالاً اگر فقط چند ماه از جمله سهامداران بازار بورس باشید با آن روبرو شده و بایستی درک کاملی نسبت به آن داشته باشید. در بخش های قبلی اشاره کردیم که شرکت های فعال در بازار بورس در همان ابتدای ورود به این بازار سرمایه مشخصی را به عنوان سرمایه اصلی شرکت تعیین کرده و مقدار سهام شرکت نیز بر اساس همین سرمایه تعیین میشود. در قدم بعدی نماد شرکت در بازار بورس پذیره نویسی شده و از خرید سهامداران مبلغ قابل توجهی در اختیار شرکت مورد نظر قرار میگیرد. با این روند هم سهامداران و خریداران میتوانند با افزایش قیمت سهام شرکت موردنظر به سود برسند و هم خود شرکت نیز با به دست آوردن مبلغ قابل توجهی میتواند روند بهتری را برای مسیر شرکت در سال پیش رو در نظر بگیرد.

در این بین ممکن است شرکت های فعال در بازار بورس بعد از چند سال فعالیت دوباره نیاز به یک سرمایه جدید برای پیشبرد اهداف تجاری و اقتصادی خود در بازار باشند. اهداف مختلفی مانند احداث شعبات مختلف و یا گسترش دادن خدمات و محصولات از جمله اهدافی هستند که معمولاً نیاز به سرمایه قابل توجهی در بازار امروز دارند. در چنین مواقعی شرکت های فعال در بازار بورس میتوانند از فرآیند افزایش سرمایه برای جذب سرمایه مورد نیاز برای این اقدامات استفاده نمایند.

در فرایند افزایش سرمایه از چند هفته قبل مدارک و مستندات مورد نیاز تهیه و به سازمان بورس ارسال میشود. سازمان بورس تمام مدارک را بررسی کرده و سپس با انتشار آگهیهای دعوت به مجمع عمومی فوقالعاده در سامانه کدال و برگزاری این جلسه فرآیند افزایش سرمایه انجام میپذیرد.

با افزایش سرمایه یک شرکت در بازار بورس عملاً تعداد سهم های آن شرکت با افزایش قابل توجهی روبرو شده و این امر میتواند تاثیر مستقیمی روی قیمت و میزان داراییهای سرمایه گذاران شرکت مورد نظر داشته باشد. با افزایش تعداد سهام شرکت و همچنین تقسیم سهام جدید میان سرمایه گذاران قبلی عملاً شاهد یک کاهش قیمت نسبی برای سهام شرکت موردنظر هستیم که البته با توجه به افزایش تعداد سهام این امر چالش چندانی در پیش نخواهد داشت.

روشهای مختلفی برای افزایش سرمایه در بازار بورس پیشروی شرکتهای فعال در این بازار قرار دارد که هر یک از این روشها مزیتها و معایب خاص خود را دارند. افزایش سرمایه از محل سود انباشته یکی از بهترین و ایدهآلترین روشهای افزایش سرمایه در بازار بورس است که اتفاقاً کاربران و سرمایهگذاران نیز استقبال بسیار زیادی از آن خواهند داشت. روشهای دیگری مانند افزایش سرمایه از محل تجدید ارزیابی داراییها، افزایش سرمایه از محل آورده نقدی و افزایش سرمایه به روش صرف سهام نیز از جمله سایر روشهای افزایش سرمایه در بازار بورس محسوب میشوند.

-

ترازنامه صورتهای مالی

یکی از روشهای بسیار قدرتمند تحلیل سهام در بازار بورس تحلیل بنیادی میباشد. در بندهای قبلی به تشریح و تعریف تحلیل بنیادی در بازار بورس پرداختیم و همچنین ابزارها و پیش نیازهای لازم برای این روش تحلیلی را نیز مرور کردیم. یکی از مهمترین ابزارهای مورد استفاده توسط کاربران برای تحلیل بنیادی سهام در بازار بورس استفاده از ترازنامه صورتهای مالی آنها در هر سال مالی است.

ترازنامه همانطور که از اسمش پیداست گزارشی برای سنجش میزان داراییها و بدهیها و همچنین حقوق مالکان یک شرکت در طول سال مالی میباشد. در این گزارش تمام داراییها و بدهیها و حقوق صاحبان سرمایه شرکت لحاظ شده و کاربران با مشاهده آن به خوبی میتوانند وضعیت شرکت را در سال گذشته بررسی کرده و کیفیت آن را ارزیابی نمایند.

-

بسته شدن نماد بورسی

از اصطلاحات رایج در بازار بورس میتوانیم به بسته شدن نماد بورسی در این بازار اشاره داشته باشیم. بسته شدن نماد بورسی اصطلاحی کاملاً متفاوت با بسته شدن بازار در پایان ساعات معامله در هر روز است. شرکت های فعال در بازار بورس ملزم به رعایت قوانین و شرایط خاصی هستند که سازمان بورس برای آنها تعیین کرده است. داشتن شفافیت کامل مالی، ارائه منظم صورتحسابهای مالی شرکت در بازههای زمانی مشخص و مواردی از این دست از جمله قوانینی هستند که توسط سازمان بورس تعیین شده و شرکت ها ملزم به رعایت آنها هستند. بین هرگونه تخطی گری از این قوانین باعث میشود تا سازمان بورس اقدام به بستن نماد مورد نظر در بازار برای مدت زمانی مشخص تا رفع ایرادات مورد نظر نماید. اطلاعیهها و نکات مربوط به بسته شدن یک نماد در بازار بورس را میتوانید در سایت کدال دنبال کنید.

البته لازم به توضیح است که دلایل و عوامل دیگری نیز ممکن است باعث بسته شدن نماد یک سهم در بازار بورس شوند. به عنوان مثال اگر قیمت یک سهم برای چهار روز متوالی با حداکثر میزان نوسان مثبت روبرو شود سازمان بورس برای بررسی دلایل این موضوع ساعاتی نماد مورد نظر را خواهد بست. در واقع افزایش ۲۰ درصدی قیمت یک سهم به صورت یکپارچه دلیل بسته شدن نماد مورد نظر خواهد بود. همچنین در صورت افزایش یکپارچه ۵۰ درصدی قیمت یک سهم نیز شاهد بسته شدن نماد آن برای یک یا چند روز متوالی خواهیم بود.

از دیگر عوامل تعریف شده برای بسته شدن نماد یک شرکت در بازار بورس میتوان به رسیدن به زمان تقسیم سود سالانه برای آن اشاره کرد. شرکت های فعال در بازار بورس هر سال در یک تایم مشخصی اقدام به راهاندازی مجمع عمومی شرکت مینمایند که این مهم برای یک بازه زمانی مشخص باعث بسته شدن نماد شرکت مورد نظر خواهد شد.

البته دلایل و عوامل مختلف دیگری نیز ممکن است باعث بسته شدن نماد یک سهم در بازار بورس شوند که در مقاله جداگانه به بررسی تمام این عوامل و موارد خواهیم پرداخت.

-

حد سود

حد سود یکی از اصطلاحات تکنیکالی به کار گرفته شده در بازار بورس است که به نوعی به هدف قیمتی در نظر گرفته شده برای یک خرید در بازار اطلاق میشود. فرض کنید که شما به دنبال خرید سهام بانک تجارت با نماد وتجارت در بازار بورس هستید. اگر به دنبال خرید و نگهداری این سهم برای یک بازه زمانی مشخص هستید ابتدا باید با استفاده از تحلیل تکنیکال و تحلیل بنیادی بهترین قیمت برای خرید آن را انتخاب کرده و سپس با استفاده از همین روشهای تحلیلی هدف قیمتی آن را نیز مشخص نمایید. هدف قیمتی این خرید در واقع قیمتی است که قرار است شما بعد از رسیدن به سود مورد نظر از این سهم خارج شده و سهام خود را به فروش برسانید.

در نظر گرفتن هدف قیمتی برای خرید سهام در بازار بورس اصطلاحاً با عنوان حد سود شناخته میشود. دقت داشته باشید که قیمت یک سهم همیشه در بازار بورس روند صعودی نداشته و در بسیاری از مواقع ممکن است بعد از یک سود شاهد نزول قیمت آن باشیم. حد سود این مزیت را برای شما به دنبال خواهد داشت تا بعد از یک صعود مناسب به توانید سود خود را از بازار خارج کرده و دیگر شاهد از بین رفتن سود های خود در بازار نباشید. استفاده از حد سود برای انجام معاملات بیشتر در استراتژی های تحلیل تکنیکال بازار بورس کاربرد داشته و افراد استفاده کننده از این استراتژی ها از حد سود در معاملات خود استفاده مینمایند.

-

حد ضرر

همچنین یکی دیگر از اصطلاحات بازار بورس که دقیقاً تعریف برعکسی نسبت به حد سود دارد حد ضرر است. حد ضرر که گهگاه از آن به عنوان حد زیان نیز نام برده میشود، یکی از بهترین ترفند ها برای جلوگیری از ضرر کاربران در بازار بورس میباشد.

وقتی شما از یکی از روشهای تحلیل تکنیکال برای ارزیابی و تحلیل شرایط قیمت یک سهم در بازار بورس استفاده میکنید، بایستی در نظر داشته باشید که این امکان وجود دارد تا تحلیل شما با اشتباه روبهرو شده و عملاً نتوانید به پیش بینی اولیه خود در بازار دست یابید. در استراتژی های مختلف معاملاتی به کار گرفته شده در تحلیل تکنیکال معمولاً قیمتی وجود دارد که با رسیدن قیمت سهام به آن عملاً تحلیل مورد نظر شکست خورده و دیگر اعتبار ندارد. تعیین قیمت بر اساس الگوها و استراتژی های مختلفی انجام میپذیرد که به اصطلاح به آن حد ضرر اطلاق میشود.

با رسیدن قیمت یک سهم به حد ضرر معاملاتی عملاً شما باید با همان مقدار ضرر موجود از بازار خارج شده و مانع از ورود سرمایه گذاری خود به ضرر بیشتر در بازار شوید. استفاده از حد ضرر یک راهکار بسیار عالی برای جلوگیری از از بین رفتن سرمایه ها در بازار بورس است که البته متاسفانه بسیاری از کاربران به دلیل ضعف در روانشناسی بازار بورس از این تکنیک استفاده نمیکنند.

-

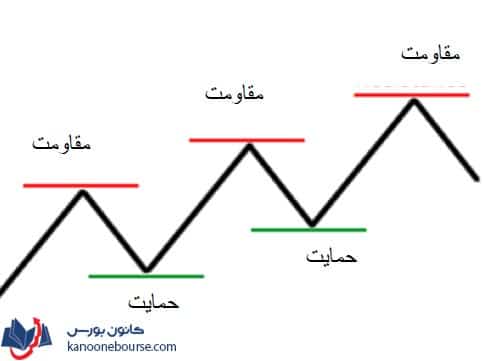

حمایت

یکی دیگر از اصطلاحات تحلیل تکنیکال بازار بورس حمایت است. حمایت همانطور که از اسمش پیداست قیمتی است که نسبت به قیمت فعلی یک سهم پایین تر قرار گرفته اما تحلیلگران و سرمایه گذاران در بازار این انتظار را دارند که اگر قیمت بیشتر از این افت کرده و به حمایت مورد نظر برسد بایستی شاهد افزایش قیمت آن باشیم.

از روش ها و تکنیک های بسیار زیادی برای مشخص کردن حمایت در بازار بورس استفاده میشود که بسیاری از این روش ها با استفاده از ابزارهای تحلیل تکنیکال مورد استفاده قرار میگیرند.

-

مقاومت

همچنین از اصطلاحات بازار بورس باید به تعریف مقاومت نیز بپردازیم. مقاومت تعریف کاملاً برعکس نسبت به حمایت دارد و قیمتی است که نسبت به قیمت فعلی یک سهم بالاتر قرار گرفته و این انتظار میرود که با رسیدن قیمت فعلی به آن روند صعودی سهم به روند نزولی تبدیل شود. از مقاومت در بازار بورس میتوان برای تعیین حد سود و نقطه خروج از یک سرمایه گذاری استفاده نمود.

برای تعیین مقاومت در بازار بورس از روشها و ابزارهای بسیار مختلفی در تحلیل تکنیکال استفاده میشود. اگر شما به خوبی بتوانید حمایت ها و مقاومت ها را در بازار بورس تعیین کنید امکان رسیدن به سودهای قابل توجه در بازههای زمانی کوتاه مدت را نیز در این بازار خواهید داشت. حمایت ها و مقاومت ها در واقع قیمت هایی هستند که بسیاری از تحلیلگران و سرمایه گذاران موجود در بازار بورس مطابق آنها سفارشات خود را تنظیم مینمایند که همین امر باعث میشود تا قیمت سهم مورد نظر مطابق با انتظار شما به روند خود ادامه دهد.

اصطلاحات رایج بازار بورس در صندوق های سرمایه گذاری

معرفی اصطلاحات رایج در بازار بورس را با بررسی این اصطلاحات درباره صندوق های سرمایه گذاری ادامه میدهیم. بازار بورس پر از اصطلاحاتی است که شناخت آنها برای کاربران اهمیت بسیار زیادی دارد. با توجه به اینکه روشهای مختلفی برای سرمایه گذاری در بازار بورس در دسترس است، از این رو شناخت تمام این موارد نیز برای فعالان بازار سرمایه الزامی خواهید بود. درک هر چه بهتر این اصطلاحات باعث میشود سرمایه گذاران بتوانند از فرصتهای بیشتر سرمایه گذاری در بازار بهتر و سریعتر استفاده نمایند.

وقتی شما چیزی درباره صندوق های سرمایه گذاری ندانید، عملاً نمیتوانید وارد سرمایه گذاری در این بخش هم شوید. این قبیل اصطلاحات در بازار بورس زیاد هستند و اگر به خوبی به آنها دقت نشود، عملاً کاربران نمیتوانند سرمایه گذاری مطمئنی داشته باشند. سرمایه گذاری در بازار بورس با روشهای مختلف نیز مزیتهای زیادی به دنبال خواهد داشت. از کاهش حداکثری ریسک سرمایه گذاری گرفته تا امکان ورود به فرصتهای سرمایه گذاری مطمئنتر میتوانند از این دست مزیتها باشند.

-

صندوق سرمایه گذاری

یکی از رایج ترین اصطلاحات بازار بورس صندوق سرمایه گذاری است. جالب است که خیلی از کاربرانی که در حال سرمایه گذاری در صندوق های سرمایه گذاری هستند نیز با این اصطلاح به خوبی آشنا بوده و نمیدانند که چیست. صندوق سرمایه گذاری اصطلاحاً به شرکت های اطلاق میشود که برخی از افراد حرفهای و با سابقه در بازار بورس در آنها گرد هم آمده و با جمعآوری پول های سایر کاربران از جانب آنها اقدام به سرمایه گذاری کرده و سود حاصل از این سرمایه گذاری را به این افراد اعطا مینمایند.

انواع بسیار مختلفی از صندوق سرمایه گذاری در بازار بورس ایران تعریف شده است که هر کدام از انواع آن شرایط خاص خود را داشته و روش خاصی را برای سرمایه گذاری و سوددهی به کاربران انتخاب مینمایند. به عنوان مثال برخی از صندوق های سرمایه گذاری قابل معامله در بازار بورس هستند و برخی نیز قابل معامله نبوده و فقط امکان خرید واحدهای صندوق برای گذاشتن سرمایه ها در این صندوق ها برای کاربران وجود دارد.

با توجه به این که انواع مختلفی از صندوق های سرمایه گذاری در بازار بورس تعریف میشود لازم است تا انواع مختلف این صندوق ها را نیز بشناسید و سپس برای سرمایه گذاری در یکی از آنها اقدام کنید.

همچنین لازم به توضیح است که کاربران و افرادی که هیچ تخصصی برای انجام معامله در بازار بورس ندارند میتوانند با واگذاری سرمایه های خود به صندوق های سرمایه گذاری در سود حاصل از فعالیت آنها شریک شده و به صورت غیر مستقیم در این بازار سرمایه گذاری نمایند. استفاده از خدمات هر کدام از انواع صندوق سرمایه گذاری برای حضور در بازار بورس به نوعی یک روش غیر مستقیم برای سرمایه گذاری در بورس تعریف میشود.

-

صندوق سرمایه گذاری با درآمد ثابت

درباره مفهوم صندوق سرمایه گذاری در بند قبلی به صورت کامل توضیح دادیم. همچنین تشریح کردیم که انواع بسیار مختلفی از صندوق های سرمایه گذاری در بازار بورس تعریف شده که هر کدام شرایط خاص خود را دارند. یکی از رایج ترین و متداولترین انواع صندوق های سرمایه گذاری در بازار بورس صندوق سرمایه گذاری با درآمد ثابت است.

نحوه عملکرد صندوق سرمایه گذاری با درآمد ثابت شباهت بسیار زیادی به نحوه عملکرد بانکها دارد. به این معنا که کاربران با سپردن سرمایه های نقدی خود به این صندوق ها میتوانند درآمد ثابت و ماهیانه از مقدار سرمایه خود داشته باشند. مقدار سود حاصل از صندوق سرمایه گذاری با درآمد ثابت به صورت درصدی تعیین میشود و کاربران درصد مشخصی از مبلغ سرمایه گذاری خود را در ماه به صورت درآمد ثابت دریافت نمایند.

از اصلیترین تفاوتهای صندوق سرمایه گذاری با درآمد ثابت با بانکها این است که سود حاصل از این صندوق ها به مقدار ناچیزی از سود بانکی بیشتر بوده و از این گذشته کاربران میتوانند به صورت روزشمار نیز از صندوق های سرمایه گذاری سود کسب کنند. دقت داشته باشید که درصد سود اعطا شده به کاربران از سوی هر کدام از صندوق های سرمایه گذاری با درآمد ثابت با یکدیگر متفاوت است و قبل از اقدام برای سرمایه گذاری در آنها لازم است تا شرایط مربوط به سوددهی آنها را مطالعه نمایید.

در صندوق سرمایه گذاری با درآمد ثابت اصلاً مهم نیست که شرایط بازار بورس چگونه پیش میرود و شاخص بورس منفی است یا مثبت در هر صورت سرمایه گذاران این صندوق ها به همان مقدار تعیین شده اولیه میتوانند سود به دست آورند. سود حاصل از سرمایه گذاری در صندوق سرمایه گذاری با درآمد ثابت بدون ریسک است اما معمولاً این صندوقها سود خیلی بالایی به کاربران اعطا نمیکنند.

-

صندوق سرمایه گذاری قابل معامله در بورس (ETF)

یکی دیگر از انواع صندوق سرمایه گذاری در بازار بورس صندوق های سرمایه گذاری قابل معامله هستند که از آنها به عنوان ETF نیز یاد میشود. ETF از مهمترین اصطلاحات بازار بورس است که لازم است درباره آن نیز بیشتر بدانید. صندوق سرمایه گذاری قابل معامله در بازار بورس اصطلاحاً به صندوقهای گفته میشود که واحدهای آنها دقیقاً مانند سهام معمولی در بازار بورس قابل معامله است و کاربران میتوانند این واحدها را خرید و فروش کرده و افزایش قیمت آنها سود به دست آورند.

شاید از خود بپرسید که صندوق های سرمایه گذاری قابل معامله بر چه اساسی وارد بازار بورس میشوند و افت و رشد قیمت آنها آن در بازار نیز بر چه اساسی خواهد بود. صندوق های سرمایه گذاری قابل معامله در بازار بورس معمولاً دارای یک پشتوانه فیزیکی هستند. نحوه تغییرات قیمت این صندوق ها در بازار نیز دقیقاً بر اساس شرایط پشتوانه در نظر گرفته شده برای آنها خواهد بود.

به عنوان مثال بسیاری از صندوق های سرمایه گذاری قابل معامله در بازار بورس با پشتوانه طلا وارد این بازار میشوند. مسلماً افزایش قیمت طلا در بازار واقعی باعث افزایش ارزش این صندوق ها در بازار بورس میشود و افت قیمت طلا نیز میتواند افت قیمت این صندوق ها را در بازار بورس به دنبال داشته باشد.

در یکی دو سال گذشته چند مورد از انواع صندوق های سرمایه گذاری قابل معامله دولتی با پشتوانه سهام شرکت های مختلف نفتی و پتروشیمی وارد بازار بورس ایران شده و در حال معامله توسط کاربران هستند.

دقت کنید که سرمایه گذاری بر روی صندوق های سرمایه گذاری قابل معامله در بازار بورس نیاز به تسلط کافی به تکنیک های تحلیل تکنیکال و تحلیل فاندامنتال در بازار بورس داشته و نمیتوان از آنها انتظار درآمد و سود تضمینی داشت. خرید و فروش واحدهای صندوق ها دقیقاً شرایط مشابه با خرید و فروش سهام سایر ۳۰ شرکت ها داشته و در صورت افزایش قیمت آنها شما صاحب سود خواهد شد و در صورت کاهش قیمت نیز شما وارد ضرر خواهید شد.

-

صندوق سرمایه گذاری مشترک

از اصطلاحات رایج در بازار بورس صندوق سرمایه گذاری مشترک است که این اصطلاح یک تعریف و اصطلاح صندوق های سرمایه گذاری در بازار بورس میباشد. اصطلاح صندوق سرمایه گذاری مشترک در واقع به کلیت صندوقهای سرمایه گذاری در بازار بورس اطلاق میشود و تعریفی مشابه با خود صندوق سرمایه گذاری دارد.

-

صندوق سرمایه گذاری شاخصی

یکی دیگر از مفاهیم بورس صندوق سرمایه گذاری شاخصی است که در چند وقت اخیر به شدت مورد توجه قرار گرفته است. البته انواع صندوق های سرمایه گذاری در بازار بورس بسیار زیاد بوده و تعداد آنها حتی بیش از ۱۰ نوع است اما با این حال صندوق سرمایه گذاری شاخصی یکی از معروفترین آنها است.

صندوق سرمایه گذاری شاخصی در واقع به صندوق های اطلاق میشود که در آنها تیم سرمایه گذاری سعی میکند بر اساس یکی از شاخصهای موجود در بازار بورس سبد سهام صندوق را بچیند.

برای اینکه نحوه عملکرد صندوق سرمایه گذاری شاخصی را بهتر درک کنید لازم است تا یک مثال ساده در این باره با شما در میان بگذاریم. فرض کنید که تیم صندوق سرمایه گذاری شاخصی تصمیم به چیدمان پرتفوی صندوق بر اساس شاخص هم وزن گرفته باشد. در این شرایط سهام تاثیر گذار در شاخص هم وزن انتخاب شده و به سبد سرمایه گذاری صندوق وارد میشود. در این شرایط تا زمانی که شاخص هم وزن بازار بورس در حال رشد باشد میانگین سهم های موجود در سبد سرمایه گذاری این صندوق ها نیز با رشد روبرو خواهد شد.

دقت کنید که شاخصهای بسیار زیادی در بازار بورس تعریف میشود که هر یک از آنها شرایط خاص خود را داشته و البته میزان تاثیرگذاری سهم های مختلف در آنها نیز با هم متفاوت است. همچنین لازم به یادآوری است که میزان بازدهی شاخصهای مختلف در بازار بورس در طول یک سال نیز با یکدیگر متفاوت بوده و انتخاب نوع شاخص برای صندوق شاخصی به نوعی میزان ریسک و شرایط سود دهی آنها را نیز نشان خواهد داد. همچنین لازم به یادآوری است که سود دهی صندوق سرمایه گذاری شاخصی نیز تضمین شده نبوده و ممکن است این صندوق ها نیز با ضررهایی بسته به شرایط بازار بورس روبرو شوند.

-

پذیره نویسی

یکی دیگر از اصطلاحات بازار بورس پذیره نویسی است. پذیره نویسی از آن دسته از اصطلاحاتی است که برای سرمایه گذاران حرفهای در بازار بورس تعریف میشود. پذیره نویسی در حقیقت یکی از مراحل ورود شرکت های مختلف بازار بورس قبل از عرضه اولیه آنها است.

فرض کنید که چند نفر و یا چند شرکت به دنبال راه اندازی و افتتاح یک شرکت با اهداف اقتصادی مختلف برای وارد کردن در بازار بورس هستند، اما سرمایه اولیه لازم برای این منظور را ندارند. در این وضعیت این افراد میتوانند از فرایند پذیره نویسی در بازار بورس استفاده کرده و سرمایه لازم برای اهداف اقتصادی خود را به دست آورند.

در فرایند پذیره نویسی در بازار بورس خریداران متعهد میشوند تا به نوعی بخشی از سرمایه خود را برای اعتلای چنین شرکتهایی در اختیار آنها قرار دهند. دقت کنید که فرایند پذیره نویسی برای شرکت هایی انجام میشود که هنوز تأسیس هم نشده و بعد از اتمام فرآیند پذیره نویسی درباره تأسیس و عدم تأسیس آنها تصمیمگیری میشود.

همچنین لازم به یادآوری است که بعد از اتمام مراحل پذیره نویسی برای ورود این شرکتها به بازار بر چندین ماه زمان لازم خواهد بود. مزیت اصلی شرکت در پذیره نویسی برای کاربران این است که معمولاً در پذیره نویسی کاربران میتوانند با قیمت های بسیار پایینتری سهام شرکت ها را خریداری کرده و بعد از ورود آنها به بازار سود قابل توجهی از این سرمایه گذاری به دست بیاورند. البته با توجه به شرایطی که برای شما تعریف کردیم پذیره نویسی و شرکت در آن ممکن است واریز کمک های زیادی نیز برای خریداران همراه باشد و عملاً شرکت مورد نظر نتواند به تعهدات خود عمل نماید.

-

کارگزار ناظر

اصطلاح کارگزار ناظر به کارگزاری های اطلاق میشود که به عنوان کارگزار اصلی توسط سرمایه گذاران در بازار بورس انتخاب شده است. همانطور که میدانید شما به عنوان یک خریدار و سرمایه گذار در بازار بورس امکان خرید یک سهم را تنها از یک کارگزار خواهید داشت. به عنوان مثال اگر شما سهام شرکت ایران خودرو را در کارگزاری X خریداری کرده باشید، به هیچ وجه امکان خرید و فروش این سهم را در پلتفرم سایر کارگزاری ها نخواهید داشت مگر اینکه اقدام به تغییر کارگزار ناظر خود نمایید.

وقتی برای اولین بار یک سهم را در پلتفرم یک کارگزاری خریداری میکنید، عملاً کارگزاری مورد نظر تبدیل به کارگزار ناظر شما برای سهم خریداری شده خواهد بود و از این پس برای خرید و فروش این سهم تنها میتوانید از همین کارگزاری اقدام کنید. البته این امکان برای سرمایه گذاران در بازار بورس وجود دارد که کارگزار ناظر خود را به راحتی تغییر دهند اما تا زمان تغییر ندادن کارگزاری عملاً امکان خرید و فروش آن در پلتفرم سایر کارگزاری ها برای شما وجود نخواهد داشت.

اصطلاحات رایج در بازار سرمایه

معرفی اصطلاحات رایج در بازار بورس را با معرفی اصطلاحات حرفهای تر و تخصصی تر در این بازار ادامه میدهیم. دقت داشته باشید که اصطلاحات رایج در بازار سرمایه تمامی ندارد و چندین مقاله میتوان درباره این اصطلاحات منتشر کرد. اما تمام تلاش ما در کانون بورس معرفی تمام اصطلاحاتی است که کاربران بایستی برای ورود به این بازار و سرمایه گذاری در آن شناخت کافی نسبت به آنها داشته باشند.

آمارها و اطلاعات نشان میدهد که یکی از اصلیترین دلایل وجود ضعف در سرمایه گذاری کاربران ایرانی نداشتن اطلاعات کاربردی لازم برای معامله گری در بازارهای مختلف است. چه اصطلاحات رایج در فارکس و چه اصطلاحات رایج در ارز دیجیتال همگی از جمله اطلاعاتی هستند که کاربران باید قبل از ورود به معامله گری در این بازار ها درباره آنها بدانند. اما متاسفانه شاهد هستیم که بسیاری از کاربران به جای آموزش مفاهیم بازارهای مالی به دنبال یادگیری مفاهیم بلا استفاده در بازارها رفته و در نتیجه شرایط نام مناسبی را برای معاملات خود رقم میزنند.

-

سبدگردانی

یکی از رایج ترین اصطلاحات بازار بورس اصطلاح سبدگردانی است که اتفاقاً بسیاری از افراد در همان روزهای نخست با این اصطلاح آشنا میشوند. سبدگردانی یک اصطلاح نزدیک به نحوه عملکرد صندوق های سرمایه گذاری است. برخی از افراد و شرکت ها به دلیل داشتن تخصصهای بسیار بالا و تجربه کافی در امر سرمایه گذاری در بازار بورس اقدام به چیدن پرتفو و سبد سرمایه گذاری برای سایر سرمایه گذاران مینمایند. این شرایط در بازار بورس با اصطلاح سبدگردانی تعریف میشود.

دقت داشته باشید که اقدام سبدگردانی در بازار بورس نیاز به مجوز های لازم از سازمان بورس داشته و بدون مجوز های لازم فعالیت شرکت ها و افراد در امر سبدگردانی غیر قانونی است. بسیاری از افراد بدون داشتن مجوز های لازم وارد امر سبدگردانی شده و همین امر باعث بروز چالش های بسیار زیادی در بازار بورس برای برخی از سرمایه گذاران شده است.

نداشتن مجوز های لازم باعث شده تا این افراد تضامین لازم برای سبدگردانی را نیز ارائه نداده و زمینهساز از بین رفتن سرمایه های کاربران زیادی شوند و همین امر شکایت های زیادی را نیز به دنبال داشته است.

توصیه اکید می کنیم که حتماً اگر به دنبال استفاده از خدمات سبدگردانی در بازار بورس هستید سراغ شرکت ها و افرادی بروید که مجوز های لازم در این باره را کسب کرده رزومه مناسبی نیز برای فعالیت در این موضوع داشته باشند.

نحوه فعالیت افراد و شرکت های سبدگردان در بازار بورس نیز با یکدیگر متفاوت است. برخی از این افراد به ازای میزان سود کسب شده در فرآیند سرمایه گذاری درصدی از آن را به عنوان دستمزد بر می دارند و برخی دیگر نیز در همان ابتدا درصدی را به عنوان دستمزد خود در نظر گرفته و از کاربر دریافت مینمایند.

لازم به توضیح است که افراد قابل اعتماد و با رزومه قوی در امر سبدگردانی معمولاً قراردادهای کتبی با سرمایهگذاران امضا کرده و از این طریق اطمینان و ضمانتنامه های لازم را در اختیار آنها قرار میدهند. به همین دلیل توصیه میکنیم که حتماً به دنبال استفاده از خدمات سبدگردان آنی باشید که در همان شروع به کار قرارداد کتبی با شما امضا کرده و مسئولیت فرایند سرمایه گذاری خود را در این قرارداد قبول میکنند.

-

اوراق بدهی

از دیگر اصطلاحات رایج در بازار بورس اوراق بدهی است. اوراق بدهی یکی دیگر از انواع اوراق بهادار است که معمولاً بنگاه های اقتصادی و شرکت های مختلف در بازار بورس برای تامین نقدینگی مورد نیاز خود در امورات داخلی شرکت و همچنین کارهای اقتصادی از آن استفاده مینمایند.

وقتی یک شرکت و یا سازمان برای پیاده سازی ایده های سرمایه گذاری و اقتصادی خود نیاز به نقدینگی داشته باشد روش های مختلفی برای تامین نقدینگی پیشروی خود خواهد داشت. به عنوان مثال شرکت ها میتوانند از بانکهای بزرگ وام دریافت کنند و یا بخشی از دارایی های غیر نقدی خود را به فروش برسانند.

یکی از ایده آل ترین روش ها برای تامین نقدینگی بنگاههای اقتصادی استفاده از همین اوراق بدهی است. در این روش شرکت ها اوراق بهادار را در بازار بورس منتشر مینمایند و خریداران این اوراق به نوعی در حال وام دادن سرمایه خود به این شرکت ها برای تأمین نقدینگی آنها خواهند بود. در این بین خرید اوراق بهادار توسط کاربران بازار بورس میتواند سود دهی مناسبی برای آنها به دنبال داشته باشد.

اوراق خزانه دولتی، اوراق صکوت شرکتی، اوراق مرابحه، اوراق استصناع، اوراق منفعت و گواهی سپرده از جمله اوراق بدهی معروفی هستند که میتوان از آنها برای سرمایه گذاری استفاده کرد. خرید اوراق بدهی مانند اوراق خزانه دولتی که به اوراق اخزا در بازار بورس معروف است، یک سود ثابت و تضمینی برای کاربران به دنبال دارد. البته سود خرید و سرمایه گذاری روی این اوراق کمی بیشتر از سود بانکی است و بسیاری از سرمایه گذاران برای کنترل ریسک سرمایه گذاری خود در بازار بورس از این ترفند استفاده می کنند.

به عنوان مثال فرض کنید که شما ۱ میلیارد تومان پول برای سرمایه گذاری در بازار بورس در اختیار دارید. اگر شما ۷۰ درصد از این سرمایه را با سود نسبی حدود ۳۰ درصد در یکی از اوراق بدهی سرمایه گذاری کنید و ۳۰ درصد بقیه یعنی ۳۰۰ میلیون تومان را وارد یک سرمایه گذاری پر ریسک در بازار بورس کنید عملاً اصل سرمایه خود را بدون ریسک باقی نگه داشتهاید و در عوض یک سرمایه قابل توجه ای ۳۰۰ میلیون تومانی را در یک بازار پر ریسک با پتانسیل سود بسیار بالا قرار دادهاید که میتواند سود زیادی را برای شما به دنبال داشته باشد. به همین راحتی و با همین استراتژی میتوان با استفاده از اوراق بدهی یک سرمایه گذاری مطمئن در بازار بورس رقم زد.

-

پرتفوی

-

دارایی تحت مدیریت

از اصطلاحات رایج در بازار بورس میتوانیم به دارایی تحت مدیریت نیز اشاره داشته باشیم. دارایی تحت مدیریت معمولاً برای افراد سبدگردان و یا صندوق های سرمایه گذاری مورد استفاده قرار میگیرد و اصطلاحاً به نقدینگی و دارایی های اطلاق میشود که ر افراد و کاربران در اختیار سبدگردانان و صندوقهای سرمایه گذاری قرار داده اند.

-

ارزش خالص دارایی NAV

ارزش خالص دارایی نیز از مفاهیم بورس است. ارزش خالص دارایی در واقع اصطلاحی است که به ارزش دارایی های یک صندوق سرمایه گذاری اطلاق میشود. دقت کنید که ارزش خالص دارایی یک صندوق با توجه به شرایط موجود در بازار دائماً در حال تغییر است و این ارزش بعد از محاسبه بیلان شرایط مالی صندوق موردنظر با توجه به میزان داراییها و بدهی های آن تعیین میشود.

با توجه به اینکه ملاک اصلی تعیین ارزش سهام در بازار بورس قیمت پایانی آن در هر روز معاملاتی میباشد شما میتوانید ارزش خالص دارایی هر صندوق را با یک روز تاخیر بر اساس قیمت پایانی روز گذشته آن صندوق در سایت رسمی صندوق مورد نظر خود مشاهده کنید.

-

بازار گاوی

از اصطلاحات رایج در بازار بورس باید به تعریف بازار گاوی نیز بپردازیم. بازار گاوی اصطلاحی است که به یک بازار سرتاسر صعودی در بورس اطلاق میشود. وقتی اکثر سهم ها سبز هستند و روند بازار به صورت صعودی است، سرمایه گذاران و تحلیل گران از عنوان بازار گاوی برای معرفی این بازار یاد مینمایند.

اصطلاح بازار گاوی تنها مختص بازار بورس ایران نبوده و در سایر بازارهای مالی مانند بازار فارکس و بازار ارز دیجیتال نیز از این اصطلاح برای معرفی یک بازار صعودی استفاده میشود.

دلیل استفاده از اصطلاح بازار گاوی برای یک بازار صعودی این است که معمولاً گاو همیشه سر به بالا داشته و حتی در زمان حرکت نیز به سمت بالا نگاه میکند. سرمایه گذاران قدیمی بازار بورس در خارج برای اولین بار از این اصطلاح برای معرفی بازار صعودی استفاده کردند.

البته لازم به یادآوری است که در کنار بازار گاوی بایستی به تله گاوی نیز اشاره داشته باشیم. تله گاوی اصطلاحی است که چه شرایطی اطلاق میشود که در آن سرمایه گذاران به دنبال یک بازار گاوی هستند و قصد خرید دارند اما در واقع بازار در جهت خلاف حرکت کرده و باعث زیان ده شدن تمام این افراد میشود.

-

بازار خرسی

از دیگر مفاهیم بورس بازار خرسی است که دقیقاً معنی و مفهوم مخالفی با بازار گاوی دارد. وقتی اکثر سهم های بازار بورس قرمز هستند و شاخص بورس در روند نزولی قرار گرفته است اصطلاحاً از شرایط موجود به عنوان بازار خرسی یاد میشود. در بازار خرسی معمولاً سرمایه گذاران سعی میکنند از بازار بورس دور بمانند و سهم های خود را نقد کنند.

ورود به یک بازار خرسی در بازار بورس نشانه های خاص خود را دارد که معمولاً با استفاده از تحلیل تکنیکال میتوان به این نشانه ها پی برد و از این طریق ورود به چنین بازار قرمز رنگی را پیش بینی کرد.

همچنین تله خرسی نیز از جمله اصطلاحات رایج در بازار بورس است که اصطلاحاً به شرایط اطلاق میشود که در آن بسیاری از سرمایه گذاران نومید از ورود سهم ها به روند صعودی شده و همچنان تصور بر نزولی بودن آنها دارند اما بازار بر خلاف تصور آنها رفتار کرده و وارد روند صعودی میشود.

-

بازار اولیه

بازار اولیه نیز از اصطلاحات رایج در بازار بورس است. اصطلاح بازار اولیه به بازار ای اطلاق میشود که بسترهای لازم برای خرید سهام شرکت ها به صورت مستقیم در این بازارها برای کاربران فراهم آمده است. بازار اولیه یا Primary Market محلی است که شرکت ها میتوانند از آن برای پذیره نویسی استفاده کرده و از این طریق سهام خود را به صورت مستقیم به دست خریداران برسانند.

-

بازار ثانویه

یکی دیگر از مفاهیم بورس بازار ثانویه یا Secondary Market است. بازار ثانویه به بازار اطلاق میشود که کاربران میتوانند در مرحله دوم برای خرید و فروش یک سهم در آن اقدام نمایند. با این تعریف کل بازار بورس به نوعی یک بازار ثانویه محسوب میشود که کاربران میتوانند بعد از مرحله پذیره نویسی در این بازار سهام شرکت مورد نظر خود را خرید و فروش کنند

-

گزارش سالانه

شما برای اینکه بدانید یک شرکت در سال مالی گذشته چه شرایطی داشته و چه روندی را طی کرده است میتوانید گزارش سالانه شرکت مورد نظر خود را در سامانه کدال مشاهده کنید. در این گزارش معمولاً میزان سوددهی یا زیان هی و تغییرات شرایط دارایی های شرکت های بازار بورس درج میشود.

شناخت اصطلاحات بازار بورس اولین قدم برای شناخت این بازار

پکیج کاملی از اصطلاحات کاربردی در بازار بورس را به صورت کامل با هم مرور کردیم و سعی کردیم تا همراه با معرفی این اصطلاحات نکات کاربردی که امکان انجام معاملات بهتر را برای شما فراهم میآورد را نیز به شما معرفی کنیم. شناخت اصطلاحات رایج در بازار بورس میتواند اولین و مهمترین قدم برای شناخت این بازار باشد.

در بسیاری از مواقع شاهد هستیم که عدم داشتن اطلاعات کاربردی مناسب باعث میشود که سرمایه گذاران یا در مسیر اشتباهی قرار بگیرند و یا بسیاری از فرصت های سرمایه گذاری در بازار بورس را از دست بدهند. با توجه به اینکه در معرفی اصطلاحات رایج بازار بورس سعی کردیم تا مفاهیم مورد نیاز برای دور ماندن از کلاهبرداری ها و همچنین استفاده از فرصت های بازار را با شما در میان بگذاریم، از این رو توصیه می کنیم که این مقاله را در مرورگر خود ذخیره کرده و هر از چندگاهی این اصطلاحات را مرور کنید تا در نهایت همه آنها ملکه ذهن شما شوند.

اصطلاحات کاربردی بازار بورس را یاد بگیرید

یکی از نکاتی که باعث میشود تا بسیاری از افراد بعد از ورود به بازار بورس با سردرگمی روبرو شده و نتوانند مسیر مشخصی برای سرمایه گذاری در این بازار برای خود در نظر بگیرند، مطالعه مقالات و استفاده از آموزش هایی است که هرچند اطلاعات آنها مربوط به بازار بورس است اما عملاً کاربرد خاصی برای انجام معامله در این بازار نخواهند داشت. این موضوع برای اصطلاحات و مفاهیم بازار بورس نیز دقیقاً صدق میکند.

صدها و هزاران اصطلاح دیگر را نیز میتوان به عنوان اصطلاحات رایج در بازار بورس معرفی کرد که عملاً استفاده چندانی از آنها نخواهید داشت و یادگیری آنها نیز کمکی برای بهینه کردن معاملات شما نخواهد بود. لازم به ذکر است که مطالعه مفاهیم همه اصطلاحات غیرکاربردی در بازار بورس باعث ایجاد سردرگمی برای بسیاری از سرمایه گذاران میشود. از همین رو توصیه میکنیم حتماً به دنبال اصطلاحات کاربردی در بازار بورس و یادگیری آنها باشید و خیلی دنبال گسترش دادن اطلاعات خود در این بازار نروید.

اصطلاحات بازار بورس دائماً به روز رسانی میشود

اصطلاحات رایج در بازار بورس تنها به همین موارد خلاصه نشده و بسیاری از اصطلاحات دیگری هستند که سعی خواهیم کرد در ادامه و در به روز رسانی های بعدی موارد بیشتری را به این مقاله اضافه کنیم. با توجه به اینکه بسیاری از اصطلاحات بازار بورس عملاً کاربرد چندانی برای سرمایهگذاران نداشته و بیشتر برای معرفی این بازار مورد استفاده قرار می گیرند از این رو سعی کردیم تا تنها به معرفی اصطلاحات کاربردی در این بازار بپردازیم.

همچنین برای کامل کردن و به روز رسانی بهتره معرفی اصطلاحات رایج در بازار سرمایه شما نیز میتوانید در بخش دیدگاه ها نظرات خود را اعلام کرده و اصطلاحاتی که در این مقاله وجود ندارند را به ما گوشزد کنید. سعی خواهیم کرد تا در اولین فرصت اصطلاحات مد نظر شما را نیز بررسی کرده و تعریف آنها را نیز به این مقاله اضافه نماییم. در نهایت هدف ما از انتشار مقاله اصطلاحات رایج در بازار بورس ایجاد بستری مناسب برای شناخت کامل این بازار مخصوصاً برای کسانی است که در قدم های اول ورود به بازار بورس بوده و هنوز آموزش های لازم در باره این بازار را به صورت کامل سپری نکرده اند.

حتما بخوانید: شغل تریدری در ایران

کلام آخر

اصطلاحات رایج بازار بورس را به صورت کامل و جامع با هم مرور کردیم و نکات کاربردی مربوط به هر یک از این اصطلاحات را نیز برای شما عنوان کردیم تا از این طریق روند سرمایه گذاری بهتری برای شما رقم زده باشیم. واقعیت این است که بسیاری از افراد برای رسیدن به سود های قابل توجه بدون سپری کردن آموزشهای لازم وارد بازار بورس شده و همین امر باعث میشود تا آنها سرمایه های ارزشمند خود را خیلی زود در این بازار از دست بدهند.

در این بین آموزش هایی مانند شناخت اصطلاحات رایج بازار سرمایه باعث میشود تا کاربران اطلاعات دقیقتری پیدا کرده و بتوانند مدیریت بهتری روی دارایی ها و شرایط سرمایه گذاری خود در این بازار داشته باشند. سرمایه گذاری در بازار بورس بدون شناخت اصطلاحات این بازار عملاً با ریسک های بسیار زیادی همراه بوده و ممکن است خطرات سرمایه گذاری در این بازار را برای شما چندین برابر بیشتر نماید.

در مجموعه کانون بورس همراه شما هستیم تا تمام اطلاعات کاربردی لازم برای فعالیت در این بازار را در اختیار شما قرار دهیم. در همین راستا مقالات آموزش رایگان بورس و همچنین حرفهایترین دوره بورس طراحی و تدوین شده است و شما میتوانید از این آموزش ها برای پیشبرد اهداف معاملاتی خود در بازار استفاده کنید. سرمایه گذاری بدون آموزش دقیقاً مانند ورود به یک قمار است که هرچند پتانسیل سوددهی مناسبی میتوان برای آن در نظر گرفت اما عملاً در نهایت نتیجه نهایی چیزی جز ضرر نخواهد بود.

ترتیب پیشنهادی مطالعه مقالات این بخش...

- بورس چیست به زبان ساده

- پیش بینی بورس

- اصطلاحات بازار بورس به زبان ساده + کاملترین پکیج

- آموزش رایگان بورس از صفر تا صد از مبتدی تا پیشرفته

- حجم مبنا در بورس چیست و کاربردهای آن در بازار

- بهترین سایت های بورسی برای تحلیل تکنیکال و فاندامنتال از ۱ تا ۲۰

- قیمت پایانی سهم در بورس چیست و نحوه محاسبه آن

- تحلیل شاخص کل بورس از سال ۱۳۹۰ تاکنون + بهترین مقاله بررسی بورس ایران

- مزایا و معایب سرمایه گذاری در بورس

- دامنه نوسان در بورس و فرابورس چقدر است؟

- نماد بورسی چیست و معرفی نماد شرکت های مختلف در بازار بورس

- سیگنال بورس | آموزش سیگنال خرید و فروش سهام بورس ایران

- عرضه اولیه در بورس چیست و نحوه خرید عرضه اولیه سهام

- صف خرید و فروش در بورس چیست و ۱۰ نکته طلایی صف در بورس

- روانشناسی بازار بورس ایران | ۲۰ راهکار کلیدی برای کنترل هیجانات

- حباب در بورس چیست + روش های حرفه ای و کاربردی برای تشخیص حباب بورس ایران

- حجم معاملات در بورس چیست | ۱۰ کاربرد استثنایی حجم در معاملات بورس ایران

- EPS در بورس چیست + ارائه نکات معامله گری با EPS

- بورس ایران یا ارز دیجیتال | مقایسه صفر تا صد سرمایه گذاری در دو بازار محبوب

- DPS در بورس چیست + نکات کلیدی معامله گری با DPS

- مدیریت سرمایه در بورس چیست + از فرمول تا استراتژی های حرفهای

- تاثیر قیمت دلار بر بورس ایران + نکات طلایی معاملهگری

- آموزش نوسان گیری در بورس | ۲۵ نکته حرفهای نوسان گیری

- سرمایه گذاری با پول کم در بورس | معرفی سهام

- اشتباهات رایج در بورس که می توانند سرمایه شما را به باد دهند

- آیا تحلیل تکنیکال در بورس ایران کار می کند؟ | آموزش

- آموزش کامل نمودار شمعی در بورس | کندش شناسی حرفه ای و کاربردی

- تحلیل بنیادی در بورس چیست + معرفی تکنیک های تحلیلی

- کد به کد در بورس چیست | نکات فوق استثنایی برای معاملات

- P/E در بورس چیست + بهترین استراتژی های معاملاتی با پی به ای

- انواع وضعیت نمادها در بورس | نکات معامله گری

- آموزش تابلو خوانی در بورس از صفر تا صد + نکات استثنایی معامله گری

- بهترین زمان خرید سهام در بورس چیست | نکات طلایی

- روش های سرمایه گذاری در بورس | مزیت ها و معایب

- بررسی تخصصی شرکت های کارگزاری های بورس ایران

- انواع بازار بورس ایران و نکات استثنایی درباره آنها برای معامله گری

- شاخص بورس چیست و اهمیت آن در معاملات بازار

- اوراق تبعی چیست؟

- بهترین استراتژی معاملاتی بورس ایران | ۵ استراتژی برتر

- عوامل موثر بر بورس تهران | سیگنال ورود پول به بورس

یک پاسخ

درود بر تهیه کننده مقاله

خیلی راحت و ساده و عالی تهیه فرمودین.

بسیار سپاس گزارم:

آهنچیان