الگوهای هارمونیک در تحلیل تکنیکال یکی از بهترین روشهای معاملاتی هستند و تریدرهایی که به شرایط استفاده از آنها تسلط کامل داشته باشند میتوانند برای پیشبرد اهداف معاملاتی خود در بازارهای مالی از این الگوها استفاده کنند. الگوهای هارمونیک در فارکس و در بازار ارز دیجیتال برای تریدهای کوتاه مدت و در بازار بورس ایران برای خرید سهمهای ارزنده برای سودآوری در بازارهای زمانی میان مدت کاربرد دارد. به دلیل استفاده بسیار زیاد تریدرها و معاملهگران بازارهای مالی از الگوهای هارمونیک در تحلیل تکنیکال شاهد قدرت قابل توجهی در آنها هستیم و همین موضوع باعث شده تا جذابیتهای استفاده از آنها در میان تریدرها بیشتر هم شود.

البته لازمه موفقیت در فرایند معاملهگری با استفاده از الگوهای هارمونیک تسلط کامل و جامع روی این الگوها است. معاملهگران بسیار زیادی هستند که در سرتاسر جهان از الگوهای هارمونیک استفاده میکنند و تجربه نشان داده که شانس موفقیت بالایی را نیز میتوانیم برای این دسته از الگوها در بازارهای مالی در نظر بگیریم. اما نکته بسیار مهم درباره استفاده از الگوهای هارمونیک به عنوان استراتژی معاملاتی در بازارهای مالی این است که در خیلی از مواقع تصورات اشتباهی نسبت به این الگوها وجود دارد و معمولاً معاملهگرانی که آگاهیهای لازم را نداشته و آموزشهای حرفهای را پشت سر نگذاشته باشند با این تصورات اشتباه دست به معامله میزنند.

انجام معاملات اشتباه نه فقط برای الگوهای هارمونیک بلکه برای سایر استراتژی های معاملاتی رایج در بازارهای مالی نیز ش بزرگی به دنبال داشته و باعث میشود تا معاملهگر نسبت به استراتژی معاملاتی مورد نظر احساس خوبی پیدا نکرده و بیاعتماد شود. معاملهگری را تصور کنید که با تصورات اشتباه در حال انجام معامله بر روی جفت ارزهای فارکس با الگوهای هارمونیک است و عملاً به دلیل عدم رعایت استانداردهای حاکم بر استراتژی های معاملاتی مبتنی بر الگوهای هارمونیک دائماً شکست میخورد. به نظر شما چنین فردی نسبت به الگوهای هارمونیک چه دیدگاهی پیدا خواهد کرد؟

این نکته را گفتیم تا بدانید که اگر کسی در حال بدگویی نسبت به الگوهای هارمونیک است ممکن است به این دلایل باشد. کیفیت استفاده از الگوهای هارمونیک در معاملات بازارهای مالی کاملاً اثبات شده است و شما اگر بتوانید با تجربه بالا تشخیص مناسبی نسبت به این الگوها داشته باشید امکان رسیدن به سودهای قابل توجه را نیز برای خود ایجاد خواهید کرد. در این مقاله سعی ما بر این است که در درجه اول ماهیت و مفهوم الگوهای هارمونیک را به شما معرفی کرده و سپس روشهایی را برای استفاده از این الگوها برای ترید در بازارهای مالی مخصوصاً بازار فارکس به شما معرفی کنیم.

نکاتی که در این مقاله برای ساختن استراتژی های معاملاتی مبتنی بر الگوهای هارمونیک با شما در میان خواهیم گذاشت، نکاتی هستند که به صورت کاملاً حرفهای توسط تریدرهای با تجربه در بازار مورد استفاده قرار میگیرند و ارزش معاملهگری بسیار بالایی دارند. از این رو توصیه میکنیم که به جای اینکه چندین منبع مختلف برای شناخت الگوهای هارمونیک را مطالعه کنید همین منبع را چندین بار مطالعه کرده و به شناخت کامل و کافی نسبت به الگوهای هارمونیک برسید.

الگوهای هارمونیک در تحلیل تکنیکال چیست؟

حتماً میدانید که تحلیل تکنیکال چیست و حتی ممکن است منابع مختلفی برای آموزش تحلیل تکنیکال را مطالعه کرده باشید. تحلیل تکنیکال یک سری از روشها و استراتژی های معاملاتی مبتنی بر الگوسازی بر روی نمودار قیمت است که با استفاده از این الگوسازی ما میتوانیم آینده قیمت را پیش بینی کرده و به دنبال انجام معامله بر اساس این پیشبینی باشیم. تحلیل تکنیکال در فارکس, تحلیل تکنیکال در ارز دیجیتال و همچنین تحلیل تکنیکال در بورس از نظر ماهیت مشابه یکدیگر است و تنها استراتژی های معاملاتی به کار گرفته شده در هر یک از این بازارها ممکن است با هم متفاوت باشد.

این نکته را بیان کردیم تا بگوییم الگوهای هارمونیک نیز دقیقاً مانند سایر الگوهای برگرفته از بررسی تاریخچه قیمت در واقع در ادامه همان الگوسازی از گذشته قیمت به وجود آمدند و در واقع یک نوع نظم معاملاتی و نوسانات منظم را بر روی قیمت نشان میدهند. نمونههایی از این قبیل الگوسازی در تحلیل تکنیکال را بارها در مقالات مختلف با شما در میان گذاشتهایم. الگوهای هندسی از جمله این الگوسازی هستند و همچنین کندل استیک در فارکس و سایر بازارهای مالی نیز شرایط مشابهی دارند.

دقت داشته باشید که الگوهای هارمونیک توسط یک فرد ابداع نشدند و افراد زیادی با سالها تجربه در ترید و معاملات بازارهای مالی موفق به ابداع این الگوها بر اساس بررسی تاریخچه بسیار زیادی از جفت ارزها در بازارهای مالی شدهاند. اکثر تریدرهایی که موفق به ابداع الگوهای هارمونیک شدهاند معاملهگر بازار فارکس یا بازار بورس نیویورک بوده و به همین دلیل است که ما نسبت به دو بازار بورس ایران و بازار ارز دیجیتال تکیه بیشتری روی بازار فارکس داریم.

اهمیت الگوهای هارمونیک در تحلیل تکنیکال

حمایتها و مقاومتها به مراتب از الگوهای هندسی مهمتر هستند و ابزار فیبوناچی نیز اهمیت بیشتری نسبت به تئوری الیوت دارد. استفاده از معاملات مبتنی بر خط روند شرایط بهتری نسبت به معاملات مبتنی بر اندیکاتورها به وجود خواهد آورد و شناخت کندل استیک در ارز دیجیتال و بورس و فارکس اهمیت بیشتری نسبت به معامله گری بر اساس واگراییها و همگراییها در این بازارها دارد. دقت کنید که منظور ما این نیست که یک یا چند مورد از این ابزارها به هیچ وجه مهم نباشند بلکه هدف ما از این گفته این است که تفاوت ابزارها و روشهای مختلف معاملاتی را از نظر اهمیت و شانس موفقیت برای شما بیان کنیم.

الگوهای هارمونیک بر اساس نسبتهای مهم فیبوناچی به دست میآیند و به همین دلیل است که اهمیت بسیار زیادی داشته و معاملهگری بر اساس آنها میتواند شانس موفقیت بالایی برای کاربران رقم بزند. در واقع اگر بخواهیم یک لیستی از مهمترین ابزارهای معاملاتی در تحلیل تکنیکال معرفی کنیم الگوهای هارمونیک از جمله رده بالاهای این لیست در نظر گرفته خواهند شد و ارزش معاملهگری بسیار زیادی دارند.

اهمیت این الگوها برای داشتن معاملات موفق نسبت به ابزارهایی مانند تحلیل هندسی یا اندیکاتورهای رایج مانند مووینگ اوریجها و مکدی و آر اس آی مهمتر است. حتی با توجه به استراتژی های معاملاتی مبتنی بر الگوهای هارمونیک در تحلیل تکنیکال که در همین مقاله به معرفی آنها خواهیم پرداخت این الگوها نسبت به استراتژی های مبتنی بر خط روند و حمایت و مقاومت خالی نیز اهمیت بیشتری پیدا میکنند. تمام این نکات نشان میدهد که اگر شما به دنبال موفقیت در فرایند معاملات خود در بازارهای مالی هستید لازم است تا نگاه ویژهای نسبت به الگوهای هارمونیک داشته باشید و با تمرین و تکرار این الگوها بر روی نمودار قیمت در هر لحظه بتوانید آنها را شناسایی کرده و بر اساس استراتژی های مبتنی بر آنها ترید کنید.

کاربرد الگوهای هارمونیک در تحلیل تکنیکال

به دنبال شغل تریدری در ایران هستید و یا چالش شناخت درآمد تریدر در ایران را دارید اما نمیدانید که چگونه میتوان به چنین درآمدهایی در بازارهای مالی رسید؟ یکی از اصلیترین و مهمترین کاربردهای الگوهای هارمونیک در تحلیل تکنیکال همین رسیدن به درآمدهای بالا آن هم در بازههای زمانی کوتاه مدت در تمام بازارهای مالی است.

برای اینکه اهمیت استفاده از الگوهای هارمونیک را بیشتر درک کنید لازم است تا چند کاربرد بسیار مهم این الگوها را با شما در میان بگذاریم که به شرح زیر هستند:

- در صورتی که شما از الگوهای هارمونیک در تایم فریمهای بالا مانند هفتگی ماهانه استفاده کنید عملاً میتوانید برای انجام معاملات دراز مدت روی آنها حساب کرده و با استفاده از آنها سرمایهگذار شوید.

- در صورتی که از الگوهای هارمونیک در تایم فریمهای روزانه و ساعتی استفاده کنید امکان انجام معاملات کوتاه مدت چند ساعته تا چند روزه را پیدا خواهید کرد.

- الگوهای هارمونیک به عنوان یکی از بهترین الگوها برای اسکالپ در فارکس و طلا محسوب میشوند و پیادهسازی این الگوها بر روی نمودار جفت ارزها و طلا میتواند معاملات اسکالپ بسیار خوبی را برای شما رقم بزند.

- از الگوهای هارمونیک میتوان برای تشخیص روندهای کوتاه مدت یا بلند مدت استفاده کرد.

- الگوهای هارمونیک همچنین میتوانند تکمیل کننده سایر استراتژی های معاملاتی نیز باشند و قدرت معاملاتی شما را در سایر روشهای رایج در بازارهای مالی افزایش دهند.

البته رسیدن به تمام این مزیتها و کاربردها تنها در صورتی امکانپذیر خواهد بود که شما به شناخت کامل و کافی نسبت به الگوهای هارمونیک برسید و بهترین استفاده را از آنها در تحلیل تکنیکال و بررسی قیمت داشته باشید. دقت کنید که صرف شناخت الگوهای هارمونیک نیز برای انجام معامله در بازارهای مالی کافی نخواهد بود و شما لازم است تا حتماً در این باره از استراتژی های معاملاتی مبتنی بر الگوهای هارمونیک استفاده کنید. چه بسا تریدرهای بسیار زیادی وجود دارند که شناخت کافی نسبت به الگوهای هارمونیک دارند و میتوانند آنها را به خوبی و به راحتی بر روی نمودار قیمت تشخیص دهند اما به هیچ وجه نمیتوانند استفاده بهینه از این الگوها داشته باشند.

تعریف تکنیکالی از الگوهای هارمونیک

کم کم در حال وارد شدن به بخشهای حرفهای برای معرفی الگوهای هارمونیک هستیم اما سعی داریم تا این بخشها را نیز قدم به قدم با شما پیش ببریم تا بتوانید به یک درک کامل و جامع نسبت به این الگوها برسید. هدف ما در این مقاله جا انداختن کامل الگوهای هارمونیک در وهله اول در ذهن شما و در قدم دوم استفاده از آنها در استراتژی های معاملاتی مختلف برای رسیدن به سود است. بر این اساس در این بخش به دنبال تعریف تکنیکالی از الگوهای هارمونیک هستیم که این تعریف میتواند مقدمهای برای شناخت اولیه این الگوها در نمودار قیمت برای شما باشد.

الگوهای هارمونیک در روند صعودی: از نظر تکنیکالی وقتی صحبت از الگوهای هارمونیک در روند صعودی میکنیم در واقع منظور ما این است که قیمت بعد از اینکه یک سقف ایجاد کرده در تلاش بعدی موفق نشده سقف قبلی را به سمت بالا بشکند و بعد از یک تلاش ناموفق در حال نزول است. الگوهای هارمونیک در اینجا وارد شده و به ما میگویند که این نزول بعد از تشکیل سقف دوم پایینتر از سقف قبلی تا کجا ادامه پیدا خواهد کرد و کجا میتوانیم برای ورود به معامله خرید اقدام کنیم. تمام الگوهای هارمونیک شکل گرفته در این شرایط با عنوان الگوهای هارمونیک صعودی شناخته میشوند.

الگوهای هارمونیک در روند نزولی: اگر در یک روند نزولی قیمت موفق شود یک کف تشکیل داده ولی در تلاش بعدی نتواند آن کف را به پایین بشکند و عملاً کف جدید بالاتر از کف قبلی قرار بگیرد، الگوهای هارمونیک به ما میگویند که قیمت دوباره کجا برای ساخت یک کف جدید تلاش خود را آغاز خواهد کرد.

درباره تعریف تکنیکالی الگوهای هارمونیک باید چند نکته مهم را با شما در میان بگذاریم که اتفاقاً این نکات اهمیت بسیار زیادی دارند و توصیه میکنیم که از همین جا کاغذ و قلم آماده کرده و درباره الگوهای هارمونیک این نکات را یادداشت کنید:

دقت داشته باشید که الگوهای هارمونیک به هیچ وجه ابتدا و انتهای یک روند نزولی و صعودی را به ما نشان نمیدهند و به هیچ وجه نمیتوان از آنها برای تشخیص ابتدا یا انتهای یک روند صعودی یا نزولی استفاده کرد. البته ممکن است یک الگوی هارمونیک در ابتدا و انتهای روندهای مختلف تشکیل شود اما این موضوع به هیچ وجه همیشگی نیست و نباید روی آن حساب کنید.

الگوهای هارمونیک در بازارهای مالی در واقع برای ما یک نوسان محدود را شکار میکنند. این نوسان و مقدار آن بر اساس تایم فریمی است که الگو در آن تشکیل شده است و عملاً هر چقدر تایم فریم معاملاتی شما بالاتر رود مقدار نوسان شکار شده توسط الگوهای هارمونیک نیز بیشتر خواهد شد. بنابراین با الگوهای هارمونیک به هیچ وجه نباید به دنبال روندهای بلند باشید و در دراز مدت سرمایهگذاری و ترید خود را باز نگه دارید. البته روشهایی مانند تریل استاپ وجود دارد که با استفاده از آنها شما میتوانید برای شکار سودهای بیشتر با استفاده از الگوهای هارمونیک اقدام کنید اما این روشها ارتباطی با الگوهای هارمونیک نداشته و آموزشهای بیشتری را میطلبند.

اگر یک الگوی هارمونیک هدف قیمت معمول خود را که یک نوسان محدود است به ما بدهد اما قیمت دوباره برگشته و در خلاف جهت رفتار نماید در واقع الگوی هارمونیک مورد نظر درست عمل کرده است. این نکته اهمیت بسیار بسیار زیادی برای استفاده از الگوهای هارمونیک در تحلیل تکنیکال برای ترید در فارکس و سایر بازارهای مالی دارد. متاسفانه اکثر کاربرانی که در حال استفاده از الگوهای هارمونیک در معاملات خود هستند و با شکست روبرو میشوند به همین نکته توجه نکرده و بعد از باز کردن معامله انتظار دارند تا چند صد میلیون سود از آن معامله به دست آورند ولی الگوهای هارمونیک برای چنین شرایطی ساخته نشدند.

الگوهای هارمونیک بر روی نمودار قیمت در واقع prz یا ناحیه مناسب برگشت قیمت را به ما نشان میدهند. در واقع در الگوهای هارمونیک ما به دنبال پیدا کردن نواحی هستیم که احتمال برگشت قیمت از آنها بسیار زیاد است و معاملهگری در این نواحی شانس موفقیت ما را به میزان قابل توجهی افزایش میدهد.

به عنوان آخرین نکته مانند سایر روشهای مورد استفاده در تحلیل تکنیکال باید یادآوری کنیم که به هیچ وجه الگوهای هارمونیک نیز نتیجه تضمین شده و حتمی ندارند و لازم است تا شما اگر به دنبال استفاده از این الگوها برای معاملهگری هستید از سیستمهای مدیریت سرمایه در فارکس یا مدیریت ریسک استفاده کرده تا نگران از بین رفتن داراییهای خود بر اساس معاملات اشتباه نباشید. ترکیب کردن یک استراتژی معاملاتی مبتنی بر الگوهای هارمونیک با یک سیستم مدیریت سرمایه قوی در بازار فارکس میتواند شما را تبدیل به یک تریدر موفق در این بازار کند اما به شرطی که در هر لحظه بر روی هر دو استراتژی معاملاتی و سیستم مدیریت سرمایه خود پایبند بمانید.

هارمونیک یا M و W؟

اگر شکل ظاهری الگوهای هارمونیک را بر روی نمودار قیمت ترسیم کرده و مشاهده کنید در واقع آنها شبیه به M و W هستند. البته ام و دبلیو که گوشه دوم آنها نتوانسته به گوشه اول برسد و کمی کج شدهاند. شباهتهای بسیار زیاد الگوهای هارمونیک به دو حرف انگلیسی M و W باعث شده تا از این الگوها از عناوین الگوهای ام و دبلیو نیز استفاده شود.

الگوهای هارمونیک در تحلیل تکنیکال

نوبت به معرفی الگوهای هارمونیک در تحلیل تکنیکال میرسد. حالا سعی داریم تا در قدم بعدی و بعد از معرفی تعریف تکنیکالی این الگوها شناخت شما را نسبت به آنها افزایش داده و با تعریف تمام جزئیات آنها امکان شناسایی این الگوها بر روی نمودار قیمت را با شما در میان بگذاریم. البته همانطور که در ابتدا بیان کردیم هدف اصلی ما در این مقاله ارائه راهکارهای معاملاتی قدرتمند با استفاده از الگوهای هارمونیک است و از این رو تنها به معرفی آنها از نظر ظاهری اکتفا نخواهیم کرد.

نکته بسیار مهمتر درباره این بخش از مقاله این است که در اکثر منابع وقتی نوبت به معرفی الگوهای هارمونیک میرسد معمولاً شما را دعوت به انجام معامله با خود این الگوها مینمایند و بلافاصله بعد از پیدا کردن نقطه انتهایی الگو از شما دعوت میکنند تا معامله خود را باز کنید و حتی در این نقاط یک سفارش پندینگ قرار دهید.

در حالی که در بخش معرفی الگوهای هارمونیک به هیچ وجه ما چنین قصدی نداریم و سعی میکنیم تا در درجه اول این الگوها را از نظر ظاهری و جزئیات به شما معرفی کرده و سپس روشهای حرفهای معاملاتی با آنها را به شما معرفی کنیم که استفاده از این روشها شانس موفقیت شما را با استفاده از این الگوها به میزان قابل توجهی افزایش میدهد. در واقع در حال معرفی استراتژی های معاملاتی شخصی خود با استفاده از الگوهای هارمونیک به شما هستیم که معمولاً این دسته از آموزشها در سایتهای مختلف اولاً که وجود ندارد و در ثانی در صورت وجود هم معمولاً به صورت رایگان نخواهد بود و شما ناچار به پرداخت هزینههای بسیار زیادی برای دستیابی به آنها خواهید بود.

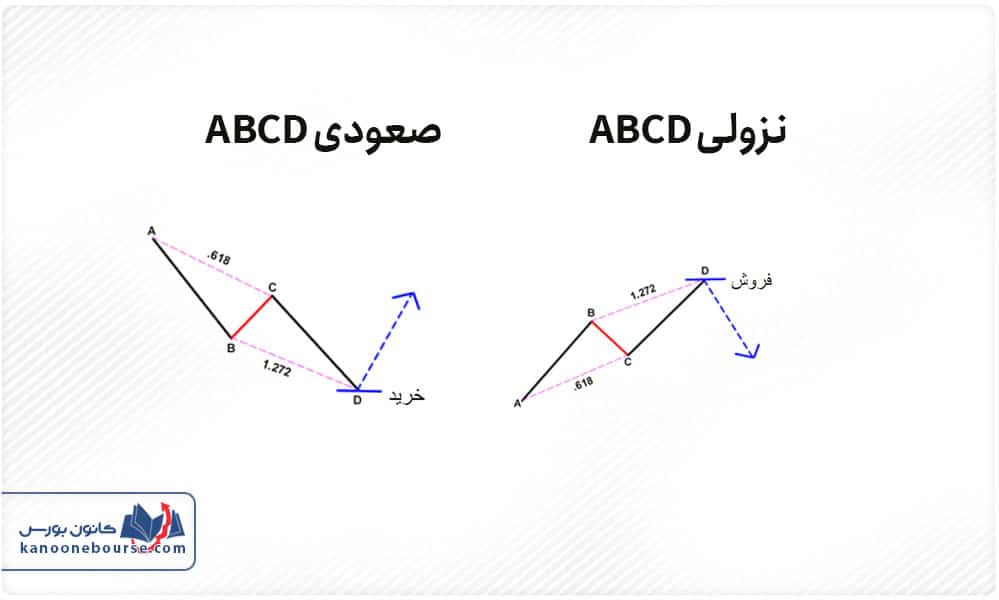

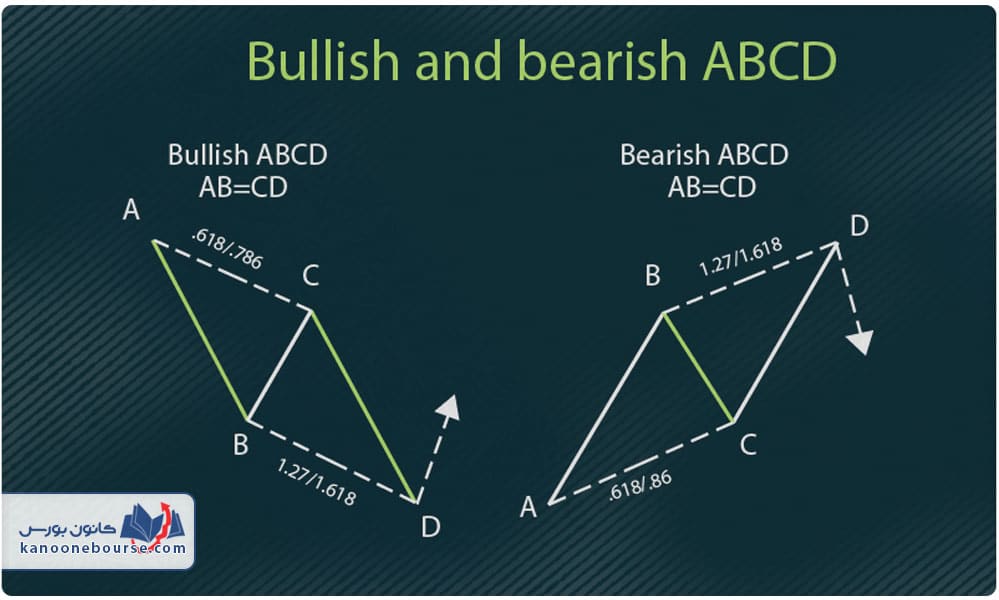

الگوی هارمونیک AB = CD

اصل بسیار مهمی در تحلیل تکنیکال و تحلیل نمودار قیمت وجود دارد که طبق آن وقتی قیمت قرار است مسیر مشخصی را چه در روند صعودی و چه در روند نزولی طی کند، این مسیر را معمولا در دو قدم بزرگ طی کرده و میان این دو قدم استراحت می کند. این استراحت قیمتی که خود را به مانند یک اصلاح قیمتی در نمودار نشان می دهد، دقیقا در وسط کل حرکت قیمت قرار خواهد گرفت. این واقعیت تکنیکالی باعث به وجود آمدن یکی از بهترین و قوی ترین الگوهای هارمونیک یعنی الگوی هارمونیک AB = CD شده است. طبق این الگو اگر قیمت مسیری را به اندازه A تا B طی کرده و سپس به اندازه B تا C استراحت نماید، دوباره به اندازه C تا D که همان مقدار A تا B است به مسیر خود ادامه خواهد داد. در این شرایط نقطه D ترید زون مناسبی برای گرفتن پوزیشن در خلاف جهت قیمت ورودی به این نقطه خواهد شد. در واقع در این نقطه می توانیم در خلاف جهت ضلع CD وارد معامله شویم.

- قدرت این الگو بالاست و امکان ترید مستقیم با آن در بازارهای مالی نیز وجود دارد.

- قابلیت استفاده در بازارهای مالی مختلف از جمله بازار بورس ایران، بازار فارکس و بازار ارز دیجیتال را دارد.

- شناسایی آن ساده است؛ البته قوانین خاصی را باید برای آن در نظر بگیرید تا اطمینان شما نسبت به معامله بالاتر برود.

- استفاده از آن رایج است و کاربران زیادی حتی کسانی که شناخت دقیقی روی الگوهای هارمونیک در تحلیل تکنیکال ندارند، از سان بهره می برند.

برای ترسیم الگوی AB = CD کار خیلی سختی پیش روی نخواهید داشت. تنها کافی است ابزار فیبوناچی سه سر را برداشته و به ترتیب سر اول روی نقطه A، سر دوم روی نقطه B و سر سوم هم روی نقطه C قرار بگیرد. در این وضعیت نسبت ۱۰۰% ابزار فیبوناچی نشان دهنده نقطه D خواهد بود که تبدیل به ترید زون تریدر می شود. در این نقطه می توان در خلاف جهت حرکت قیمت وارد معامله خرید یا فروش شد.

در بازار بورس ایران فقط می توان برای خرید اقدام کنید و طبق آموزش تحلیل تکنیکال بورس در این شرایط شما تنها می توانید از الگوی صعودی AB = CD استفاده کنید. الگوی صعودی یا bullish برای AB = CD به این معنی است که در انتهای این الگو یعنی نقطه D قیمت قرار است صعودی شود، نه اینکه خود الگو ساختار صعودی داشته باشد.

الگوی AB = CD در صورت داشتن شرایط زیر قدرت بیشتری خواهد داشت و می توانید با اطمینان بیشتری روی آن حساب کنید:

- نقطه C در الگوی صعودی به هیچ وجه نمی تواند بالا تر از نقطه A قرار گیرد و در الگوی نزولی نمی تواند بالاتر از نقطه A قرار گیرد. در واقع C هرگز نباید از A رد شود.

- بهترین نقطه برای تشکیل نقطه C روی درصد ۰.۶۱۸ فیبوناچی ضلع AB است. در واقع اگر یک ابزار فیبوناچی دو سر روی ضلع AB بیندازید، نسبت ۰.۶۱۸ این ابزار می تواند بهترین محل برای تشکیل نقطه C باشد.

- در صورتی که شرط ۲ برقرار باشد، نقطه D در نسبت ۱.۲۷۲ ضلع BCتشکیل خواهد شد. این وضعیت بهترین و ایده آل ترین شکل الگوی AB = CD است.

- وجود واگرایی میان نقطه B و D قدرت این الگو را افزایش خواهد داد. برای تشخیص واگرایی می توانید از اندیکاتور مکدی و RSI استفاده کنید که کاربرد بسیار بالایی در این زمینه دارند.

- حتما باید میان زمان تشکیل شدن ضلع AB و CD یک رابطه نزدیک به هم وجود داشته باشد. در بهترین حالت این ئ ضلع باید در یک زمان یکسان تشکیل شده باشند. مثلا اگر در تایم فریم روزانه زمان تشکیل شدن ضلع AB 15 روز است، زمان تشکیل شدن ضلع CD نیز باید ۱۵ روز و یا حوالی آن باشد. در صورتی که این اختلاف خیلی زیاد شود، الگو اعتبار اصلی خود را از دست خواهد داد و کیفیت لازم برای ترید را ندارد.

با در نظر گرفتن نکات بالا الگوی هارمونیک AB = CD اعتبار بیشتری پیدا خواهد کرد و ترید با آن شانس موفقیت بیشتری برای شما ایجاد می نماید. برای بررسی زمانی الگوی AB = CD (نکته آخر) هم می توانید از ابزار فیبو زمانی استفاده کنید و هم می توانید تعداد کندل ها را بشمارید.

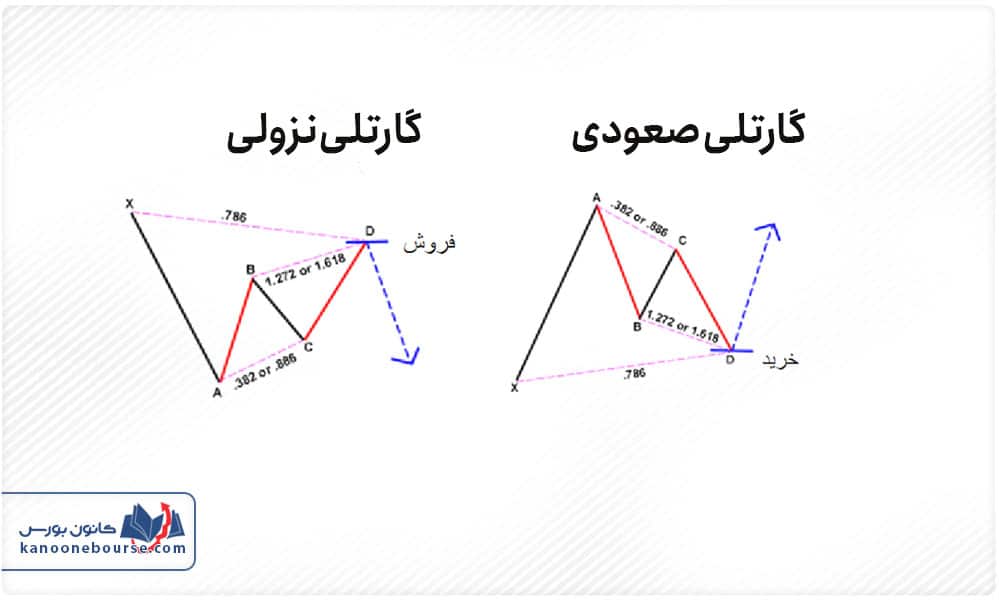

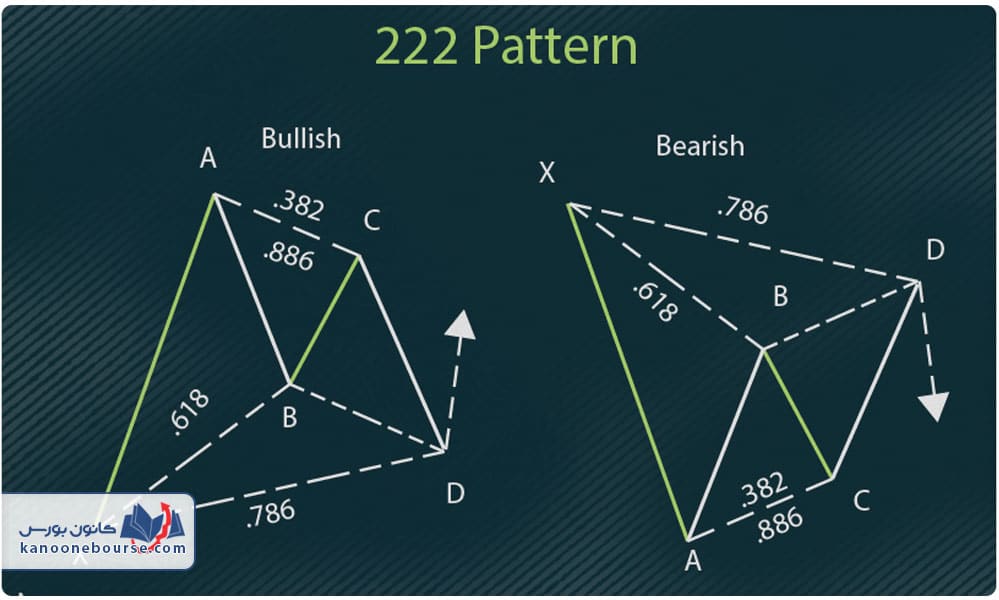

الگوی هارمونیک گارتلی

احتمالا باید آغاز معامله گری با الگوهای هارمونیک در تحلیل تکنیکال را مربوط به اختراع الگوی گارتلی بدانیم که تریدر به نام گارتلی آن را ابداع و معرفی کرده است. آقای گارتلی در مجموعه الگوهای خود این الگو را به عنوان الگوی شماره ۲۲۲ معرفی کرده و از آن به بعد به نام خود گارتلی معروف شده است. وقتی در بازار یک الگوی M یا W داریم که گوشه دوم الگو نتواند گوشه اول را بشکند و از آن عبور نماید، می توانیم منتظر تشکیل الگوی گارتلی باشیم. گارتلی نیز مانند تمام الگوهای هارمونیک دارای یک شکل ایده آل است که معمولا کمتر تشکیل می شود، اما نمونه این الگو با کمی اغماض در بازار به وفور یافت خواهد شد و قابلیت ترید دارد.

با توجه به اینکه تعداد بسیار زیادی از افراد از این الگو استفاده می نمایند، از این رو الگوی گارتلی قدرت قابل توجهی داشته و می توان از آن به عنوان یک الگوی قدرتمند و با احتمال موفقیت بالا یاد کرد. گارتلی همچنین شکل بسیار ساده ای دارد و به راحتی می توان آن را در بازار تشخیص داد. برای تشخیص الگوی گارتلی بر روی نمودار قیمت باید به دنبال M در یک روند صعودی یا W در یک روند نزولی باشید که گوشه دوم آنها نتواند به گوش اول برسد. در این صورت با شروط زیر شما می توانید نسبت به به وجود آمدم الگوی گارتلی اطمینان پیدا نمایید.

- نقطه C هرگز نباید از نقطه Aعبور کند.

- بهترین مکان برای تشکیل نقطه C نسبت ۰.۳۸۲ یا ۰.۸۸۶ درصد موج AB است. دقت کنید که این یک بازه نیست بلکه یکی از این دو نسبت.

- در این وضعیت نقطه D در نسبت ۰.۷۸۶ درصد موج XA تشکیل می شود.

- در صورتی که دو شرط بالا برقرار باشد، نقطه D در نسبت ۱.۶۱۸ یا ۱.۲۷۲ موج BCتشکیل خواهد شد.

- این نظم بهترین و ایده آل ترین الگوی گارتلی را تشکیل می دهد، اما ممکن است در واقعیت با چالش هایی روبرو باشد و نتوانید دقیقا همین نسبت ها را مشاهده کنید. در این مواقع نیز الگو می تواند گارتلی باشد.

تشکیل گارتلی به شکل M نشان از یک الگوی گارتلی صعودی دارد که قرار است قیمت را به ست بالا پرتاب کند و تشکیل الگوی گارتلی به شکل W نیز نشان از یک الگوی گارتلی نزولی دارد که قرار است قیمت را به سمت پایین بکشاند. دقت داشته باشید که الگوی گارتلی در همه بازارهای مالی کاربرد داشته و در صورتی که بتوانید آن را بر روی نمودار قیمت پیدا کنید، می توانید از این الگو برای یک نوسان گیری عالی استفاده نمایید. الگوی گارتلی از میان تمام الگوهای هارمونیک در تحلیل تکنیکال قوی ترین الگو محسوب می شود و اولین الگویی که شما باید به دنبال آن باشید نیز است.

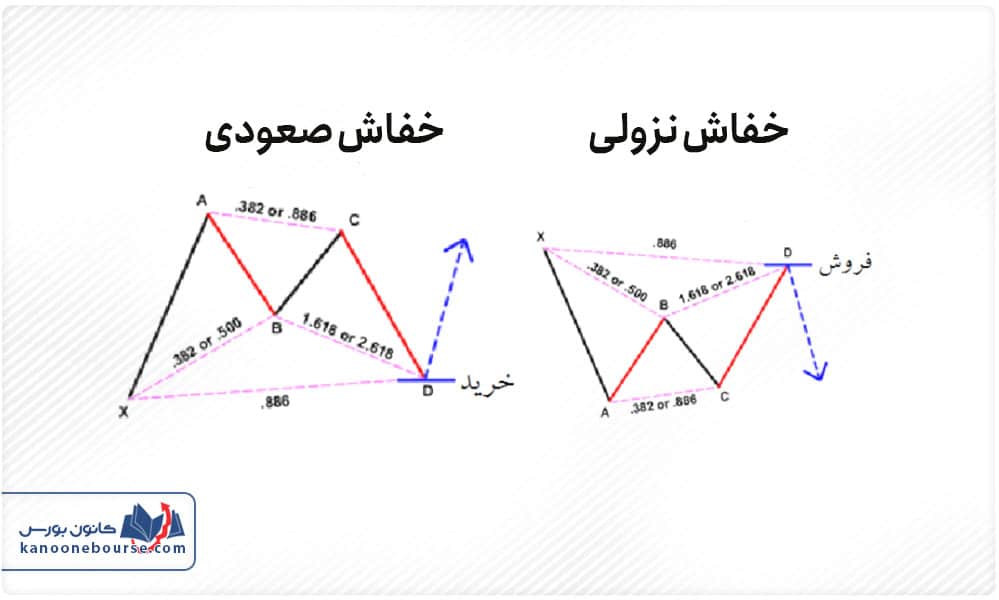

الگوی هارمونیک خفاش

الگوی بعدی که باید به معرفی آن بپردازیم، الگوی خفاش است. دقت داشته باشید در ترتیب انتخابی برای معرفی الگوهای هارمونیک در تحلیل تکنیکال نکته ای وجود دارد که اگر به آن دقت کنید، به خاطر سپردن این الگوها برای شما بسیار ساده خواهد شد. در تمام الگوهای هارمونیک شکل منظمی از تمام موج ها را شاهد هستیم و فقط جای نقطه D در آنها عوض می شود. در واقع اگر محل چرخش نقطه D را تعیین کنید، می تواند الگوی مورد نظر را تشخیص دهید. به همین ترتیب ما هم سعی ما بر این است تا این الگوها را به ترتیب نسبت جابجایی این نقطه به شما معرفی کنیم تا بتوانید طبق همین نظم آنها ر بیاموزید و از آنها استفاده کنید.

الگوی هارمونیک خفاش هم از مشهورترین و محبوب ترین الگوهای هارمونیک است که می توانید از آن نیز برای ترید و معامله گری در بازار استفاده نمایید. این الگو نیز به دلیل رایج بودن قدرت زیادی پیدا کرده و شانس موفقیت بالایی را در اختیار کاربر قرار می دهد. انجام معامله با این الگو می تواند فرصت های معاملاتی بیشتری را نیز در اختیار شما قرار دهد.

برای تشخیص الگوی هارمونیک خفاش تنها کافی است همان نکاتی که در تشخیص الگوی گارتلی با شما در میان گذاشتیم را مرور کنید، این بار نقطه D قرار است در نسبت ۰.۸۸۶ درصد از موج XA تشکیل شود. در واقع الگوی هارمونیک خفاش همان الگوی گارتلی است که محل تشکیل نقطه D کمی جابجا شده و صبر بیشتری برای تشکیل این الگو باید داشته باشید. نکات تشخیص الگوی هارمونیک خفاش به شرح زیر است:

- نقطه C هرگز نباید از نقطه A عبور کند.

- بهترین مکان برای تشکیل نقطه C نسبت ۰.۳۸۲ یا ۰.۸۸۶ درصد موج AB است. دقت کنید که این یک بازه نیست بلکه یکی از این دو نسبت.

- یکی از تفاوت های الگوی خفاش با الگوی گارتلی در محل تشکیل نقطه B است. در این الگو بهتر است موج AB به اندازه ۰.۳۸۲ یا ۰.۵ درصد از موج XAاصلاح کرده باشد.

- در این وضعیت نقطه D در نسبت ۰.۸۸۶ درصد موج XA تشکیل می شود.

- در صورتی که دو شرط بالا برقرار باشد، نقطه D در نسبت ۱.۶۱۸ یا ۲.۶۱۸ موج BCتشکیل خواهد شد.

- این نظم بهترین و ایدهآل ترین الگوی خفاش را تشکیل می دهد، اما ممکن است در واقعیت با چالش هایی روبرو باشد و نتوانید دقیقا همین نسبت ها را مشاهده کنید. در این مواقع نیز الگو می تواند خفاش باشد.

الگوی خفاش قدرت کمتری نسبت به گارتلی دارد، اما همچنان شانس موفقیت قابل توجهی را برای آن متصور هستیم و می توان این الگو را برای ترید در تمام بازارهای مالی به کار گرفت. چه در بازار بورس و چه در بازار ارز دیجیتال و حتی در بازار فارکس می توان از این الگو استفاده کرد. بازار فارکس بیشترین کاربرد را برای الگوی خفاش از خود نشان می دهد و بازار ارز دیجیتال و بورس ایران نیز در اولویت های بعدی قرار دارند.

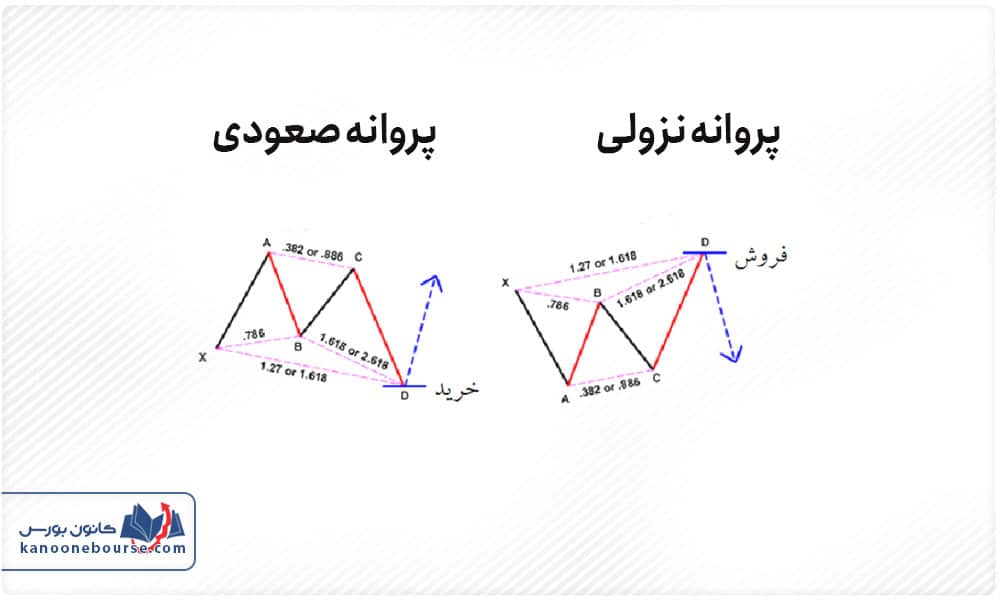

الگوی هارمونیک پروانه

یکی دیگر از الگوهای هارمونیک در تحلیل تکنیکال الگوی پروانه است که قدرت قابل توجهی داشته و به دلیل رایج بودن می توان از آن برای ترید و تحلیل قیمت استفاده کرد. الگوی پروانه نیز از الگوهای پرتکرار در بازار است و می توانید آن را در بازارهای مالی مختلف پیدا کرده و از قابلیت های آن استفاده کنید. این الگو شرایط خوبی داشته و با ترکیب آن با سایر فیلترهای تحلیلی می توانید از آن برای معامله گری در بازار فارکس برای تریدهای کوتاه مدت نیز استفاده کنید.

خالق الگوی پروانه در بازارهای مالی برایس گیلمور است که شرایط خاصی را برای تشکیل این الگو در نظر گرفته است. الگوی پروانه تقریبا ادامه دهنده مسیر الگوی خفاش است و با در نظر گرفتن شرایط زیر می توانید این الگو را در بازار و بر روی نمودار قیمت شاهد باشید.

- نقطه C هرگز نباید از نقطه A عبور کند.

- بهترین مکان برای تشکیل نقطه C نسبت ۰.۳۸۲ یا ۰.۸۸۶ درصد موج AB است. دقت کنید که این یک بازه نیست بلکه یکی از این دو نسبت.

- یکی از تفاوت های الگوی پروانه با الگوی گارتلی و خفاش در محل تشکیل نقطه B است. در این الگو بهتر است موج AB به اندازه ۰.۷۸۶ درصد از موج XA اصلاح کرده باشد.

- در این وضعیت نقطه D در نسبت ۱.۶۱۸ یا ۲.۲۷ درصد موج XA تشکیل می شود. دقت کنید که نقطه D در این الگو از نقطه X عبور می نماید و همچنین از حرف یا برای تعیین نقطه D استفاده کردیم که نشان از این دارد که این نقطه باید در یکی از این دو نسبت تشکیل شود، نه بین آنها.

- در صورتی که دو شرط بالا برقرار باشد، نقطه D در نسبت ۱.۶۱۸ یا ۲.۶۱۸ موج BCتشکیل خواهد شد.

- این نظم بهترین و ایده آل ترین الگوی پروانه را تشکیل می دهد، اما ممکن است در واقعیت با چالش هایی روبرو باشد و نتوانید دقیقا همین نسبت ها را مشاهده کنید. در این مواقع نیز الگو می تواند پروانه باشد.

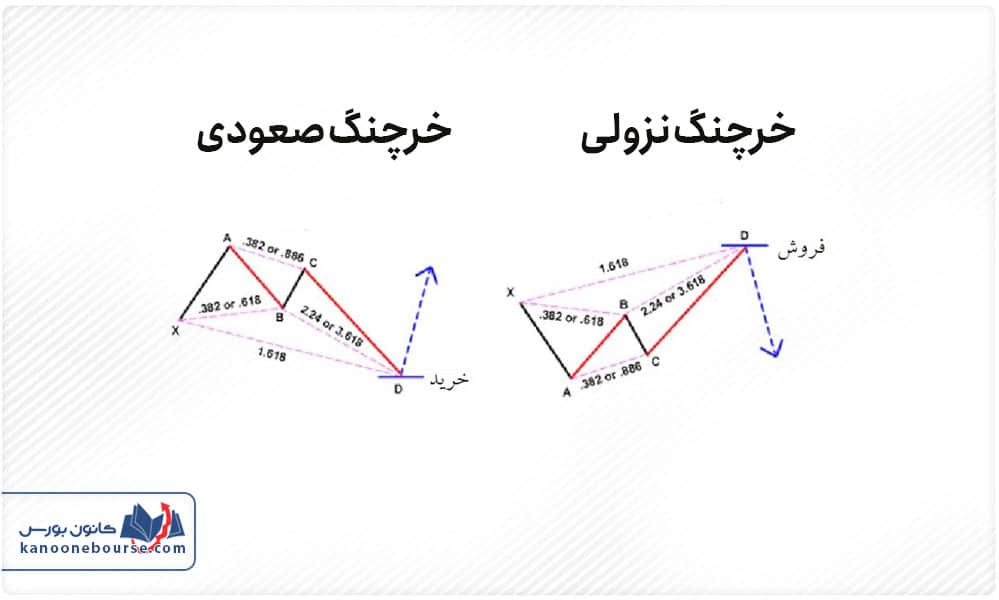

الگوی هارمونیک خرچنگ

ابداع الگوی خرچنگ در تحلیل تکنیکال به سال ۲۰۰۰ برمی گردد. این الگو به گواه برخی از تحلیل گران دقیق ترین الگوی هارمونیک است که البته نه به قدرت گارتلی. از الگوی خرچنگ نیز می توان در تمام بازارهای مالی استفاده کرد و قدرت آن ثابت شده می باشد. الگوی خرچنگ ادامه الگوی پروانه است و موج آخر این الگو مسیر بیشتری نسبت به الگوی پروانه طی می کند. با این حساب با همان ترتیب می توان الگوی خرچنگ را نیز شناسایی کرد و از آن استفاده نمود.

برای تشخیص الگوی خرچنگ در بازار می توانید از نکات و راهنمایی های زیر استفاده نمایید:

- نقطه C هرگز نباید از نقطه A عبور کند.

- بهترین مکان برای تشکیل نقطه C نسبت ۰.۳۸۲ یا ۰.۸۸۶ درصد موج AB است. دقت کنید که این یک بازه نیست بلکه یکی از این دو نسبت.

- در این الگو بهتر است موج AB به اندازه ۰.۳۸۲ یا ۰.۶۱۸ درصد از موج XA اصلاح کرده باشد.

- در این وضعیت نقطه D در نسبت ۱.۶۱۸ درصد موج XA تشکیل می شود.

- در صورتی که دو شرط بالا برقرار باشد، نقطه D در نسبت ۲.۲۴ یا ۳.۶۱۸ موج BCتشکیل خواهد شد.

- این نظم بهترین و ایده آل ترین الگوی خرچنگ را تشکیل می دهد، اما ممکن است در واقعیت با چالش هایی روبرو باشد و نتوانید دقیقا همین نسبت ها را مشاهده کنید. در این مواقع نیز الگو می تواند خرچنگ باشد.

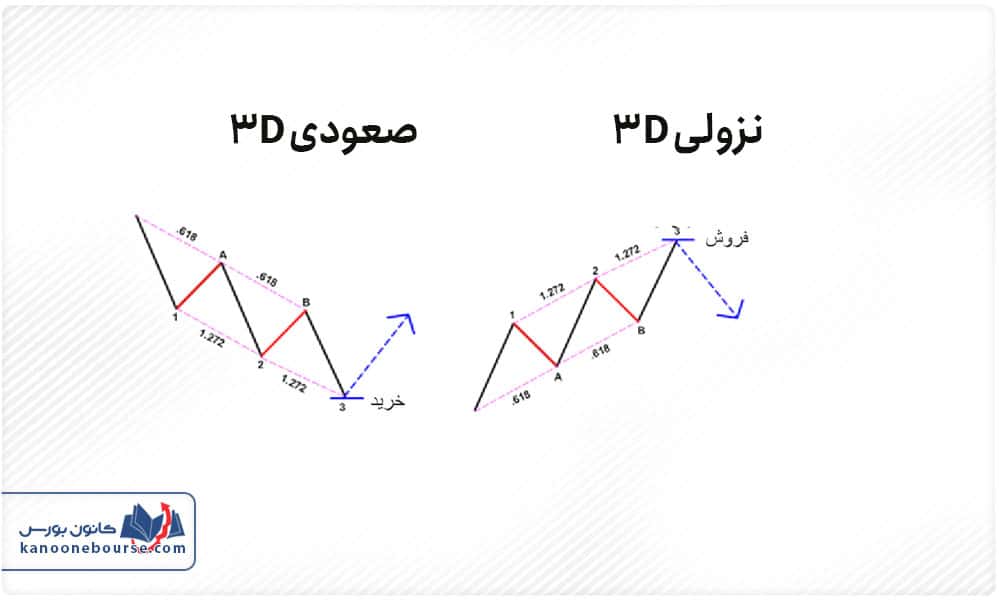

الگوی هارمونیک ۳D (تری درایو)

یکی دیگر از الگوهای هارمونیک در تحلیل تکنیکال که قدرت قابل توجهی دارد، الگوی هارمونیک ۳D یا تری درایو است. این الگو با نام های دیگری مانند سه پایه یا الگوی محرک نیز نامیده می شود. الگوی ۳D معمولا در انتهای روندهای صعودی یا نزولی تشکیل شده و نقطه بسیار مناسبی برای ورود به معامله را درست در سقف الگو به ما نشان می دهد. الگوی ۳D نیز هم به عنوان یک الگوی صعودی و هم به عنوان یک الگوی نزولی مورد استفاده قرار می گیرد. برای ترسیم و استفاده از الگوی ۳D نیز نیاز به ابزار فیبوناچی دارید و با همان ابزار فیبو می توانید این الگو را بر روی نمودار قیمت تشخیص دهید.

الگوی ۳D از نظر شکل ظاهری به الگوی AB = CD شباهت دارد. در این الگو در مجموع ۵ ضلع نقش دارند که ۳ ضلع آن در جهت روند اصلی ورودی به الگو تشکیل شده و دو ضلع آن نیز در خلاف جهت روند اصلی ورودی به الگو و به عنوان امواج اصلاحی تشکیل می شود. ۳ ضلع اصلی تشکیل شده در جهت روند با یکدیگر برابر و در فاصله های زمانی یکسانی تشکیل می شوند. همچنین دو ضلع اصلاحی نیز در خلاف جهت و با یکدیگر از نظر اندازه و زمان تشکیل برابر هستند. البته این موارد شرایط ایده آل الگوی ۳D است و ممکن است در بازار و در واقعیت با کمی اغماض این الگو را بتوانیم تشخیص دهیم. قرار نیست در بازار همه چیز دقیق و میلیمتری باشد.

برای تشخیص الگوی ۳D باید مطابق با فرایند زیر اقدام کنید:

در قدم اول باید ابزار فیبوناچی سه سر را برداشته و دقیقا مانند الگوی AB = CD دو ضلع ۲ و ۳ را از نظر اندازه با یکدیگر مقایسه کنید. نسبت ۱۰۰ درصد فیبواکسپنشن در این الگو نشان دهنده نقطه ۳ یا همان نقطه برگشتی الگو است که می توانید در آن ترید کنید.

با این تعریفی که به آن اشاره کردیم، می توانید الگوی ۳D را تشخیص دهید. اما لازم است تا در این باره نکات بیشتری را نیز در نظر بگیرید. این الگو با دقت به نکات و موارد زیر دقیق تر خواهد شد و شانس ترید با آن نیز بیشتر می شود:

- موج ۱، ۲ و ۳ بهتر است از نظر اندازه و زمان تشکیل شدن با هم برابر باشند. برابر بودن موج ۲ و ۳ در اولویت قرار دارد.

- موج A و B باید از نظر اندازه و زمان تشکیل شدن با یکدیگر برابر باشند.

- بهترین نقطه برای تشکیل نقطه A نسبت ۰.۶۱۸ موج ۱ است.

- بهترین نقطه برای تشکیل نقطه B نسبت ۰.۶۱۸ موج ۲ است.

- در صورتی که دو نقطه بالا برقرار باشند، انتهای موج ۲ منطبق بر نسبت ۱.۲۷۲ موج A و انتهای موج ۳ منطبق بر نسبت ۱.۲۷۲ موج B خواهد شد.

با در نظر گرفتن این نکات می توانید الگوی هارمونیک ۳D را تشخیص داده و با آن ترید کنید. دقت داشته باشید که این نکات ممکن است خیلی دقیق تشکیل نشوند، از این رو اعتبار الگو به شرایط تشکیل آن بستگی خواهد داشت و در این باره بهتر است بر اساس تجربه عمل کنید. همچنین در نظر گرفتن سایر فاکتورها که در ادامه مقاله به آنها خواهیم پرداخت، این الگو باز هم قوی تر خواهد شد.

الگوی هارمونیک کوسه

الگوی هارمونیک دیگری هم در برخی از منابع معرفی می شود که به الگوی کوسه معروف است. این الگو به هیچ وجه ارزش ترید و معامله گری ندارد و استفاده از آن ممکن است چالش های بسیار زیادی را برای شما ایجاد نماید. در این الگو نقطه C از نقطه A بیشتر جلو می رود و اصلا ماهیت الگوهای هارمونیک که نشان دهنده ضعف در روند هستند را زیر سوال می برد. از این رو حتی شکل ظاهری الگوی کوسه را نیز به شما نشان نمی دهیم تا مبادا به اشتباه از ن در بازارهای مالی استفاده کنید. الگوی کوسه در بازار فارکس چالش های زیادی را برای شما ایجاد خواهد کرد.

نحوه تشخیص الگوهای هارمونیک بر روی نمودار قیمت

یکی از اصلی ترین چالش های معامله گران رد بازارهای مالی تشخیص الگوهای هارمونیک در تحلیل تکنیکال است. بسیار مهم است که شما بتوانید این الگوها را به خوبی شناسایی کرده و از آنها در بهترین نقاط استفاده کنید. در صورت عدم شناخت به موقع الگوهای هارمونیک مشخصا استفاده از آنها نیز به چالش کشیده می شود. از این رو تصمیم گرفتیم تا چند نکته مهم برای تشخیص این الگوها در بازار را با شما در میان بگذاریم. برای تشخیص الگوهای هارمونیک در تحلیل تکنیکال می توانید از مراحل زیر استفاده کنید:

- مشخصه اصلی الگوهای هارمونیک در تحلیل تکنیکال به وجود آمدم یک M یا W است که گوشه دوم آنها به گوشه اول نرسیده باشد. با این حساب در اولین قدم باید دنبال چنین شکلی در بازار باشید. این نکته باعث می شود تا چشم شما به تشخیص این الگوها عادت کرده و هرگز وقت خود را نیز برای بخش هایی از نمودار که الگوی هارمونیک نیستند، تلف نکنید. پس ما در قدم اول در بازار نقاط A و C را در هارمونیک و به صورت چشمی تشخیص می دهیم که می تواند در زمان خوبی نیز این الگو را به ما نمایش دهد.

- در قدم دوم نوبت به اندازه گیری اضلاع می رسد. مهم ترین ضلع در تمام الگوهای هارمونیک ضلع آخر است که قرار است نقطه d یا محل ترید را به ما نشان دهد. نسبت های مختلفی که D در آنها تشکیل می شود، الگوهای مختلفی را به ما نشان خواهد داد.

- حالا برای بالاتر بردن اعتبار الگوهای هارمونیک می توانید ضلع AB را نیز اندازه گیری کنید.

- در قدم آخر نیز می توانید برسی روی نسبت ضلع آخر از ضلع AB نیز داشته باشید.

با در نظر گرفتن این روند تشخیص الگوهای هارمونیک در تحلیل تکنیکال برای شما ساده تر خواهد شد. همچنین دقیقا در زمانی الگو را تشخیص خواهید داد که در حال تشکیل ضلع آخر است و بهترین زمان برای ترید را در اختیار شما قرار می دهد.

اندیکاتور تشخیص الگوهای هارمونیک

درباره الگوهای هارمونیک و نحوه تشخیص آنها بر روی نمودار قیمت صحبت کردیم اما جالب است تا یک موضوع مهم و جذاب دیگر را نیز در این باره با شما در میان بگذاریم. در حال حاضر اندیکاتورهای بسیار زیادی وجود دارند که با استفاده از آنها شما میتوانید الگوهای هارمونیک را بر روی نمودار قیمت به راحتی تشخیص دهید. با استفاده از اندیکاتورها بر روی نمودار هر جایی که یکی از الگوهای هارمونیک تشکیل شده باشد شما آن را مشاهده خواهید کرد و از این طریق به راحتی میتوانید تشخیص الگوهای هارمونیک بر روی نمودار قیمت را برای خود سادهتر کنید.

اگر در تریدینگ ویو و در بخش اندیکاتورها harmonic patterns را جستجو نمایید تعداد بسیار زیادی از اندیکاتورهای رایج و مورد استفاده برای این منظور به شما نشان داده خواهد شد که از هر یک از آنها میتوانید برای مشاهده و شناسایی الگوهای هارمونیک بر روی نمودار قیمت استفاده کرده و کار خود را سادهتر کنید. البته در این جستجو ممکن است اندیکاتورهای بسیار زیادی به شما نمایش داده شوند که هر یک از آنها شرایط خاص خود را دارند و بهتر است گزینهای را انتخاب کنید که بیشترین تعداد کاربر را دارد. البته برخی از اندیکاتورهای رایج نیز امکان استفاده رایگان را نداشته و شما برای بهرهبرداری از آنها نیاز به پرداخت پول خواهید داشت که واقعاً نیازی به این موضوع نخواهید داشت.

ترکیب الگوهای هارمونیک در تحلیل تکنیکال با سایر ابزارها

به مهمترین بخش از این مقاله یعنی ترکیب الگوهای هارمونیک در تحلیل تکنیکال با سایر ابزارها و روشهای معاملاتی رسیدیم و قرار است در این بخش شما را با نحوه انجام معامله و ترید با الگوهای هارمونیک آشنا کنیم. در واقع اگر تاکنون فقط شکل ظاهری الگوهای هارمونیک را شناختید و آنها را بر روی نمودار قیمت تمرین کردید حالا میتوانید با استفاده از روشهایی که به شما عنوان میکنیم از این الگوها برای ترید مستقیم در بازار نیز استفاده کنید.

در نظر داشته باشید که تریدرهای مختلف ممکن است بر اساس تجربه و شناختی که نسبت به روشهای مختلف معاملاتی در بازارهای مالی مانند بازار فارکس دارند از الگوهای هارمونیک در ترکیب با روشهای مختلفی استفاده کنند و هیچگونه محدودیتی از این بابت وجود ندارد. تلاش ما بر این است که تمام روشهای رایج و قدرتمندی که در آنها از الگوهای هارمونیک استفاده میشود را به شما معرفی کنیم تا به دنبال رسیدن به سود بالا با استفاده از این الگوها باشید.

تمام الگوهای هارمونیک که در بالا به شما معرفی کردیم قابلیت ترید دارند و شما به راحتی میتوانید از آنها به صورت مستقیم برای ترید در بازار نیز استفاده کنید. اما اگر سایر ابزارهای تکنیکالی را به صورت کامل کنار بگذارید و فقط از الگوهای هارمونیک استفاده کنید شانس شما برای موفقیت متوسط خواهد بود. به این معنا که الگوهای هارمونیک نیز ممکن است در برخی از مواقع با چالش روبرو شوند و شما را وارد معاملات اشتباهی کنند. البته این موضوع فقط مربوط به الگوهای هارمونیک نبوده و در سایر روشها و ابزارهای معاملاتی و استراتژی های معاملاتی نیز چنین اشتباهاتی وجود دارد.

حالا ما وقتی به دنبال ترکیب الگوهای هارمونیک با سایر ابزارهای تکنیکالی هستیم در واقع به دنبال این هستیم که قدرت این الگوها را به میزان قابل توجهی افزایش دهیم. در حقیقت ما وقتی الگوهای هارمونیک را با یک ابزار تکنیکالی دیگر ترکیب میکنیم، در حال استفاده از دو یا چند استراتژی به صورت همزمان برای تحلیلگری و ترید هستیم و به همین دلیل است که ا داریم که این روشها میتواند شانس موفقیت به مراتب بیشتری را برای شما رقم بزند. اگر شانس موفقیت شما با الگوهای هارمونیک در بازار فارکس تنها ۶۰ درصد باشد در ادامه روشهایی که به شما معرفی میکنیم این شانس را تا ۸۵ درصد افزایش خواهد داد.

همچنین لازم به توضیح است که توصیه میکنیم که برای مشخص کردن الگوهای هارمونیک بر روی نمودار قیمت از تایم فریمهای ۴ ساعته و بالاتر استفاده کنید. البته نه اینکه در تایم فریمهای پایین الگوهای هارمونیک کاربرد نداشته باشند بلکه استفاده از این الگوها در تایم فریمهای بالاتر باعث میشود تا قدرت معاملاتی شما افزایش پیدا کند. نکته مهم اینجاست که حتی اگر شما یک الگوی هارمونیک را در تایم فریم ۴ ساعته یا روزانه پیدا کنید باز هم میتوانید از آن برای اسکلپ استفاده نمایید و این الگوها قدرت این چنینی را در اختیار شما قرار میدهند. بنابراین پیدا کردن آنها در تایم فریمهای بالا به هیچ وجه چالشی برای شما ایجاد نخواهد کرد و همچنان میتوانید از این الگوها با قدرت بالا برای معاملات بسیار کوتاه مدت چند دقیقه نیز استفاده کنید.

ترکیب الگوهای هارمونیک با واگرایی

در اولین قدم باید به دنبال استفاده از الگوهای هارمونیک با واگراییها برای ساختن یک استراتژی معاملاتی باشیم. در صورتی که نقطه B و نقطه D در هر یک از الگوهای هارمونیک با یکدیگر واگرایی داشته باشند این موضوع میتواند شانس موفقیت معاملات ما در الگوهای هارمونیک را افزایش دهد. وجود واگرایی احتمال برگشت از نقطه D را در الگوهای هارمونیک افزایش میدهد و باعث میشود تا احتمال موفقیت ما با استفاده از این استراتژی افزایش پیدا کند.

البته استفاده از الگوهای هارمونیک با واگرایی تبدیل به یک استراتژی خیلی قدرتمندی نخواهد شد و خیلی توصیه نمیکنیم که صرفاً با خود این استراتژی برای انجام معامله و ترید استفاده کنید. اما به هر حال برای کسانی که به دنبال استفاده مستقیم از الگوهای هارمونیک برای معاملهگری در بازارهای مالی هستند واگرایی میتواند یک امتیاز بیشتر باشد و شرایط بهتری را برای معاملات آنها به وجود آورد.

ترکیب الگوهای هارمونیک با الیوت

همچنین همچنین امکان استفاده از تئوری الیوت نیز همراه با الگوهای هارمونیک وجود دارد. همچنان تئوری الیوت نیز تنها یک فیلتر مثبت برای استفاده همراه با الگوهای هارمونیک خواهد بود و نمیتوانید خیلی روی آن حساب ویژهای داشته باشید. تئوری امواج الیوت یک تئوری است که با استفاده از آن ما میتوانیم نقاط انتهایی روندهای مختلف را تشخیص دهیم و استفاده همزمان از الیوت و هارمونیک باعث میشود تا دو استراتژی معاملاتی به صورت همزمان یک نقطه را به عنوان نقطه برگشت یک ساختار و یک روند تشخیص دهند.

وقتی شما به صورت همزمان از الگوهای هارمونیک و الیوت استفاده میکنید شانس موفقیت بیشتری در ترید خواهید داشت اما همچنان شانس موفقیت شما افزایش خیلی زیادی نخواهد داشت زیرا الیوت نیز در حال حاضر کاربرد آنچنانی در معاملات بازار فارکس و ترید ندارد. البته در بازارهای سرمایهگذاری مانند بازار بورس ایران استفاده از این استراتژی میتواند شرایط خوبی را برای شما رقم بزند و سودآوری قابل توجهی را برای شما به دنبال داشته باشد.

دقت داشته باشید که اگر به دنبال استفاده همزمان از الگوهای هارمونیک همراه با تئوری امواج الیوت هستید حتماً باید در یک ساختار ۵ موجی انتهای موج ۵ با نقطه D در الگوی شکل گرفته روی هم بیفتد و یا در غیر این صورت در روند اصلاحی سه موجی انتهای اصلاح با این نقطه همزمان باشند. با توجه به اینکه برخی از معاملهگران از تئوری امواج الیوت به عنوان فیلتر استفاده میکنند و با پیدا کردن نقاط انتهایی موجهای مختلف از آن برای تشخیص انتهای روند استفاده مینمایند از این رو تعداد کاربران بیشتری در این مواقع برای انجام معامله با شما همراه خواهند شد و به همین دلیل است که شانس موفقیت شما در چنین مواردی بیشتر شده و حجم معاملات بالاتری در جهت معامله شما باز خواهد شد. البته شما باید تسلط کامل و کافی بر روی نحوه استفاده از امواج الیوت بر روی نمودار قیمت را نیز به دست آورید و حتماً بر اساس اصول از این امواج استفاده کنید. عدم تسلط به استفاده از امواج الیوت باعث میشود تا شما اشتباهاتی در این باره داشته باشید و همین مهم میتواند شانس موفقیت شما را در بازار کاهش دهد.

ترکیب الگوهای هارمونیک با سطوح حمایت و مقاومت

حالا نوبت به این رسیده تا یکی از بهترین استراتژی های معاملاتی در بازارهای مالی را به شما معرفی کنیم که از آن هم میتوانید در بازار بورس استفاده کنید و هم امکان استفاده از آن در بازار ارز دیجیتال و ترید در بازار فارکس نیز وجود دارد. کاربرانی که به دنبال ترید در فارکس هستند و سعی دارند تا با استفاده از معاملات اسکالپ در کوتاه مدت به سود خوبی برسند میتوانند از استراتژی ترکیب الگوهای هارمونیک با سطوح حمایت و مقاومت استفاده کنند.

این استراتژی با توجه به اینکه تعداد معاملهگران بسیار زیادی را با خود همراه میکند قدرت بسیار زیادی دارد و شانس موفقیت شما را در معاملات بازار فارکس به شدت افزایش میدهد. برای استفاده از این استراتژی باید چند نکته بسیار مهم را در نظر داشته باشید که در ادامه آنها را برای شما تشریح میکنیم:

- زمان برقراری این استراتژی وقتی است که نقطه D در یکی از الگوهای هارمونیک با یک سطح حمایتی یا مقاومتی ماژوری و بزرگ همراه شود و در این صورت شما میتوانید با قدرت بالاتری در همین نقطه به انجام معامله بپردازید.

- دقت داشته باشید که سطح حمایتی یا مقاومتی ترسیم شده حتماً باید قدرت قابل توجهی داشته باشد و نمیتوانید از حمایتها و مقاومتهای خیلی ضعیف برای این استراتژی استفاده کنید.

- در صورت همزمان شدن یک سطح حمایتی یا مقاومتی با الگوهای هارمونیک میتوانید در بالاترین نقطه سطح تشکیل شده از خود این سطوح با الگوهای هارمونیک برای ورود به معامله در خلاف جهت روند وارد شده به استراتژی اقدام کنید.

- حد ضرر شما در این معامله کمی با اختلاف نسبت به کل سطح ترسیم شده است که این سطح از ترکیب الگوهای هارمونیک و سطوح حمایتی و مقاومتی به دست آمده است.

- حد سود اولیه شما در این استراتژی نسبت ریوارد به ریسک یک است و البته از سایر روشها نیز میتوانید برای رسیدن به سودهای بیشتر استفاده کنید.

- دقت داشته باشید که همزمان شدن سطح حمایتی و مقاومتی با الگوی هارمونیک مورد نظر شما حتماً باید در یک تایم فریم باشد. یعنی اگر به دنبال ترسیم الگوی هارمونیک در تایم فریم ۴ ساعته هستید حتماً باید سطح حمایتی و مقاومتی شما نیز در همین تایم فریم ترسیم شود و اگر به دنبال تشکیل این الگوها در تایم فریم روزانه هستید، حتماً باید سطح حمایتی و مقاومتی مورد نظر شما نیز در تایم فریم روزانه ترسیم شود.

- هر چقدر سطح حمایتی یا مقاومتی ترسیم شده از سوی شما قدرت بیشتری داشته باشد اعتبار این استراتژی بیشتر خواهد شد و میتوانید با ریسک بالاتری برای ترید با استفاده از آن اقدام کنید.

- داشتن یک سطح حمایتی و مقاومتی نازکتر باعث میشود تا قدرت این استراتژی به میزان قابل توجهی برای شما افزایش پیدا کند.

- در صورتی که سطح حمایتی و مقاومتی شما یک پیوت بسیار ماژوری و مهم باشد قدرت این استراتژی باز هم بیشتر خواهد شد و میتوانید با ریسک بیشتری برای ورود به معامله اقدام کنید.

استراتژیک در بالا به معرفی آن پرداختیم یکی از قدرتمندترین استراتژی های معاملاتی مخصوصاً برای ترید کوتاه مدت در بازار فارکس است و جذابیتهای بسیار زیادی در این بازار برای شما ایجاد خواهد کرد. هرچند الگوهای هارمونیک خیلی زیاد بر روی نمودار جفت ارزهای فارکس تشکیل نمیشوند اما به هر حال با استفاده از این استراتژی شانس موفقیت بسیار بالایی را برای خود رقم خواهید زد و حتی میتوانید به سود مستمر ماهیانه نیز برسید.

ترکیب الگوهای هارمونیک با الگوهای زمانی

یکی دیگر از استراتژی های قدرتمندی که شما میتوانید با استفاده از الگوهای هارمونیک از آن در بازار فارکس و سایر بازارهای مالی استفاده کنید ترکیب کردن این الگوها با الگوهای زمانی است. الگوهای زمانی یا در واقع همان تحلیل زمانی کاربرد بسیار زیادی در بازارهای مالی دارد و اگر شما به نحوه استفاده از این الگوها مسلط شوید میتوانید از آنها برای پیشبرد اهداف معاملاتی خود در بازار استفاده کنید.

انواع مختلفی از الگوهای زمانی وجود دارند که شما میتوانید در دوره آموزش فارکس به صورت کامل با این الگوها آشنا شده و نحوه معاملهگری با استفاده از آنها را در تمام بازارهای مالی درک کنید. دقت داشته باشید که تسلط کامل به الگوهای زمانی نیاز به تمرین بسیار زیادی دارد و اگر شما این تمرین را در دستور کار خود قرار ندهید ممکن است نتوانید به خوبی از این الگوها استفاده کرده و در نتیجه شانس موفقیت شما نیز در بازار کاهش پیدا خواهد کرد.

اگر در زمان تشکیل هر یک از الگوهای هارمونیک نقطه D با نقطه معاملهگری در الگوهای زمانی در یک جا گرد هم آیند شما میتوانید از این استراتژی برای انجام معامله در بازار استفاده کنید. ترکیب استراتژی الگوهای هارمونیک و الگوهای زمانی قدرت قابل توجهی را برای شما ایجاد خواهد کرد و از آن به راحتی میتوانید برای معاملات اسکالپ با شانس موفقیت بسیار بالا در بازار فارکس بهره ببرید.

احتمالاً وقتی در حال مطالعه مقاله و این بخش هستید اهمیت خیلی زیادی به استراتژی معرفی شده نخواهید داد و با خود فکر میکنید که این استراتژی نیز مانند سایر استراتژی های معاملاتی قدرت خیلی زیادی ندارد و عملاً ما در حال یک مقاله نویسی بسیار ساده برای پر کردن سایت خود هستیم. در حالی که با تمرین و تکرار به راحتی میتوانید درک کنید که استراتژی که به شما معرفی کردیم چه قدرت قابل توجهی در بازارهای مالی دارد و چقدر میتوان با استفاده از آن شرایط بهتری را در معاملات ایجاد کرد. نکته بسیار مهم این استراتژی تسلط کامل به نحوه استفاده از الگوهای زمانی به صورت ایدهآل در بازار فارکس است که در یک دوره آموزشی کامل میتوانید به چنین تسلطی برسید.

الگوهای زمانی به تنهایی نیز جذابیتهای بسیار زیادی برای معاملهگری دارند و حتی بدون استفاده از الگوهای هارمونیک نیز قدرت قابل توجهی خواهند داشت. با ترکیب کردن الگوهای زمانی با الگوهای هارمونیک در واقع ما در حال افزایش چند برابری قدرت هر دو الگو هستیم که این مهم میتواند روند سودآوری فوق العاده جذابی را در بازار فارکس برای شما ایجاد کند. اگر شما به تنهایی و فقط از همین استراتژی برای معاملات خود در بازار فارکس استفاده کنید در یک بازه زمانی بسیار کوتاه به سود مستمر خواهید رسید و یل به یکی از حرفهایترین و بهترین تریدرهای ایران در بازار فارکس خواهید شد.

نقطه ورود در استراتژی ترکیبی با الگوهای هارمونیک و الگوهای زمانی نقطه برخورد این دو الگو با یکدیگر است.

حد ضرر این معامله بر اساس حمایتها و مقاومتهای نزدیک تعیین خواهد شد و اگر حمایتها و مقاومتهای موجود بر روی نمودار خیلی دور بودند میتوانید از کندل استیک در فارکس برای تعیین حد ضرر معاملاتی خود استفاده کنید.

حد سود این معامله معمولاً یک کندل است و حداقل باید به نسبت ریوارد به ریسک یک باشد و حداکثر میتوانید آن را با تریل استاپ به میزان قابل توجهی افزایش دهید.

ترکیب الگوهای هارمونیک با خط روند

استراتژی بعدی که مبتنی بر الگوهای هارمونیک میتوانیم به شما معرفی کنیم ترکیب این الگوها با خط روند است. دقت داشته باشید که هر روند دهها خط روند مختلف دارد و شما باید خط روندهای معتبر روند حاکم بر قیمت یک جفت ارز را در بازار فارکس ترسیم کنید. در صورتی که یکی از خط روندهای معتبر نمودار قیمت با نقطه D در الگوهای هارمونیک به صورت همزمان در یک جا بیفتد امکان معاملهگری فوق العاده جذابی برای شما ایجاد خواهد شد و میتوانید از این استراتژی برای رسیدن به سودهای قابل توجه در بازار استفاده کنید.

استراتژی شکل گرفته با استفاده از الگوهای هارمونیک و خط روند نیز قدرت قابل توجهی دارد و شما میتوانید از این استراتژی نیز حتی به تنهایی برای انجام معامله در این بازار پرریسک استفاده نمایید.

همزمان شدن یک خط روند معتبر با الگوهای هارمونیک باعث میشود تا تعداد بسیار زیادی از معاملهگران در بازار فارکس اقدام به ورود در جهت مورد نظر شما برای معاملهگری شوند و همین موضوع حجم معاملات بسیار بالایی را در جهت مورد نظر شما ایجاد خواهد کرد. با توجه به اینکه نقطه ورود این استراتژی دقیقاً لب به لب است و شما در همان نقطه به صورت دقیق باید وارد معامله شوید عملاً امکان استفاده از آن به این صورت در بازار ارز دیجیتال وجود ندارد. در بازار ارز دیجیتال به دلیل نوسانات بسیار شدید ممکن است قیمت اصلاً به این نقطه نرسد و یا بعد از عبور از آن دوباره در جهت مورد نظر شما برگردد.

در صورتی که به دنبال استفاده از این استراتژی در بازار ارز دیجیتال هستید حتماً باید حد ضرر بهتری نسبت به بازار فارکس و بازار بورس برای آن در نظر بگیرید و حد ضرر خود را پشت یک حمایت و مقاومت قدرتمند قرار دهید. همچنین امکان استفاده از این استراتژی در بازار بورس ایران نیز وجود دارد و شما باید با پیدا کردن یک حمایت قدرتمند حد ضرر خوبی را برای معامله خود در نظر بگیرید.

ترکیب الگوهای هارمونیک با فیبوناچی

یکی دیگر از استراتژی های بسیار قدرتمند که در ترکیب با الگوهای هارمونیک ساخته میشود نسبتهای مهم فیبوناچی است. البته خود الگوهای هارمونیک از نسبتهای مهم فیبوناچی ساخته میشوند و در واقع وقتی ما در حال ترکیب الگوهای هارمونیک با فیبوناچی هستیم به دنبال استفاده از استراتژی کلاسترینگ هستیم که یکی از مدرنترین و قدرتمندترین استراتژی های معاملاتی مخصوصاً در بازار فارکس است.

برای استفاده از این استراتژی در وهله اول شما باید به دنبال شناسایی الگوهای مختلف هارمونیک بر روی نمودار قیمت باشید. در قدم بعدی باید روی موجهای زنده موجود بر روی بازار باید از ابزار فیبوناچی استفاده کرده و درصدهای مهم فیبوناچی را بر روی نمودار ترسیم کنید. برای این استراتژی شما میتوانید تنها از درصدهای مهم ۰.۶۱۸ ، ۰.۷۸۶ فیبو ریتریسمنت و ۱۰۰ درصد فیبو اکسپنش استفاده کنید. وقتی این درصدهای فیبوناچی با الگوهای هارمونیک به صورت همزمان در یک نقطه تجمع پیدا میکنند کاربران بسیار بیشتری در حال انجام معامله در نقطه مورد نظر هستند و همین موضوع میتواند قدرت بالایی را برای این استراتژی به ارمغان آورد.

نکته بسیار مهمی که درباره این استراتژی باید به شما عنوان کنیم این است که حد ضرر آن بسیار کوچک خواهد بود و شما با ترکیب نقطه هدف در الگوهای هارمونیک و همچنین سطوح مهم فیبوناچی میتوانید یک سطح حمایتی یا مقاومتی ترسیم کرده و حد ضرر را نیز پشت آن قرار دهید. حد سود این استراتژی نیز نسبت ریوارد به ریسک یک خواهد بود که البته با توجه به حد ضرر بسیار کوچک میتوانید با حجم معاملاتی بسیار بالایی وارد معامله شده و سود قابل توجهی به دست آورید.

دقت داشته باشید که استراتژی معاملاتی که به شما معرفی کردیم یکی از بهترین استراتژی ها برای رسیدن به نسبت ریوارد به ریسکهای بسیار بالا و میلیاردر شدن در بازار فارکس است. اگر به تسلط کامل و کافی روی این استراتژی برسید و به صورت مکرر از همین استراتژی استفاده کنید میتوانید به سود مستمر رسیده و به بازار فارکس مانند یک شغل برای رسیدن به درآمد ماهانه نگاه کنید.

الگوهای هارمونیک قدرت معاملاتی خیلی قدرتمندی را برای شما ایجاد میکنند و با استراتژی هایی که در حال معرفی آن هستیم قدرت این الگوها برای شما به مراتب بیشتر هم شده و میتوانید یک تریدر حرفهای با استفاده از الگوهای هارمونیک باشید.

ترکیب الگوهای هارمونیک با ایچیموکو

یکی دیگر از روشهای معاملاتی ترکیب کردن الگوهای هارمونیک با ابر ایچیموکو است که البته خیلی اصراری به استفاده از آن نداریم و این روش معاملاتی ممکن است شرایط بدی را برای شما ایجاد کند. با توجه به اینکه ابزار ایچیموکو یک ابزار تحلیلی بسیار پیچیده است و چالشهای بسیار زیادی را برای معاملهگران ایجاد میکند از این رو استفاده از آن بر روی نمودار ممکن است شماره گیج کرده و نتوانید به درستی با استفاده از این ابزار معامله کنید.

وقتی شما اندیکاتور ایچیموکو را بر روی نمودار قیمت جفت ارز مورد نظر خود داشته باشید به خودی خود نمودار قیمت شلوغ خواهد بود و شما به درستی نمیتوانید تشخیص دهید که در چه شرایطی در حال معامله هستید. حالا اگر بخواهید نسبتهای فیبوناچی برای تشخیص الگوهای هارمونیک را نیز بر روی نمودار قرار دهید و یک الگوی هارمونیک ترسیم کنید، احتمالاً با یک صفحه کاملاً سیاه روبرو خواهید شد که تنها چند نقطه سفید بسیار کوچک بر روی آن قرار گرفته و عملاً امکان معاملهگری در این شرایط برای شما وجود نخواهد داشت.

اینها رو گفتیم اما واقعیت را نیز درباره اندیکاتور ایچیموکو باید با شما در میان بگذاریم و با توجه به اینکه افراد بسیار زیادی در سرتاسر جهان در حال استفاده از اندیکاتور ایچیموکو برای معاملات خود هستند، ترکیب این ابزار با الگوهای هارمونیک میتواند شانس موفقیت این الگوها را به میزان قابل توجهی افزایش دهد. در واقع چالشها و سختیهای بسیار زیاد استفاده از این استراتژی است که ما خیلی میلی به استفاده از آن نداریم و شما را نیز دعوت به آن نمیکنیم اما برای کسانی که به تسلط کامل و کافی بر روی شرایط استفاده از هر دو مورد یعنی الگوهای هارمونیک و اندیکاتور ایچیموکو رسیده باشند، امکان استفاده از این استراتژی با قدرت بسیار بالا وجود خواهد داشت و از این نظر هیچگونه محدودیتی را نمیتوانیم برای آن در نظر بگیریم.

در صورتی که نقطه هدف هر یک از الگوهای هارمونیک با نقاط هدف موجود در ابر ایچیموکو و سایر حمایتها و مقاومتهای اندیکاتور ایچیموکو به صورت همزمان در یک نقطه تشکیل شوند، شما میتوانید برای انجام معامله در این نقاط با قدرت بسیار بالا و ریسک قابل توجه اقدام کنید و شانس موفقیت قابل توجهی نیز خواهید داشت.

حتما بخوانید: ارزهای دیجیتال حوزه دیفای

جمع بندی

تا قبل از مطالعه اگر درباره الگوهای هارمونیک در تحلیل تکنیکال از شما سوال میپرسیدند شما هم مانند بقیه افراد این الگوها را یک سری روش های معاملاتی تعریف میکردید که قرار است در نقاط هدف آنها برای انجام معامله وارد شوید. ترید با استفاده از الگوهای هارمونیک در تحلیل تکنیکال بسیار شایع است و افراد بسیار زیادی در سرتاسر جهان نه فقط در بازار فارکس بلکه در بازار بورس و بازار ارز دیجیتال از این الگوها استفاده میکنند. نکته بسیار مهم درباره این الگوها این است که اکثر افراد با وجود تسلط کامل و کافی نسبت به شرایط شناسایی این الگوها نمیتوانند از آنها به خوبی استفاده کرده و معاملات موفقی داشته باشند، اما چرا؟

هارمونیک نیز مانند سایر روشهای موجود در تحلیل تکنیکال با چالشهای بسیار زیادی همراه است و اگر شما نتوانید از ابزار و روشهای مناسب برای برطرف کردن این چالشها استفاده کنید عملاً نمیتوانید به سودآوری قابل توجهی با این الگوها برسید. در این مقاله در درجه اول سعی کردیم تا به صورت کاملاً حرفهای نحوه شناسایی الگوهای هارمونیک را برای شما تشریح کنیم و سپس نکات و روشهایی را با شما در میان گذاشتیم که با استفاده از آنها شما حالا میتوانید از الگوهای هارمونیک به صورت کاملاً حرفهای در بازار استفاده کنید.

اگر شما فقط از استراتژی های معاملاتی که به معرفی آنها پرداخته و اصرار روی استفاده از آنها داشتیم در معاملات خود چه در ترید در بازار فارکس و چه در بازار بورس و بازار ارز دیجیتال استفاده کنید، قطعاً به سودآوری قابل توجهی خواهید رسید اما به شرطی که از یکی از سیستمهای مدیریت سرمایه قدرتمند نیز بهره ببرید و با ترکیب این سیستم با استراتژی معاملاتی مبتنی بر الگوهای هارمونیک دیگر نیازی به هیچ استراتژی دیگری نخواهید داشت.

در حال حاضر که در حال نگارش این مقاله هستیم افراد بسیار زیادی در سرتاسر جهان با استفاده از همین استراتژی ها در حال ترید هستند و معاملات موفقی را در بازار برای خود رقم میزنند. وقت آن رسیده تا دیگر به دنبال استراتژی های جدید نباشید و با استراتژی های معاملاتی که به شما معرفی کردیم بازار فارکس را تبدیل به یک منبع درآمد عالی برای خود نمایید.

کسانی که هنوز نمیتوانند از الگوهای هارمونیک به خوبی بر روی نمودار قیمت استفاده کنند و یا با هر کدام از استراتژی های معاملاتی که به معرفی آنها پرداختیم چالشی دارند میتوانند در دوره آموزش فارکس شرکت کرده و یا اینکه با خرید دوره آموزش آنلاین فارکس به تمام نکات لازم در این زمینه دست پیدا کنند. در این دورهها همچنین مثالهای بسیار زیادی را نیز برای شما برای هر کدام از استراتژی های تعریف شده خواهیم داشت تا میزان تسلط شما به شرایط استفاده از آنها به حداکثر ممکن برسد.

در انتهای این مقاله از شما دعوت میکنیم تا اگر دیدگاهی نسبت به الگوهای هارمونیک در تحلیل تکنیکال دارید و یا اینکه تجربهای از استفاده از این الگوها یا استراتژی های مبتنی بر این الگوها دارید، نظر خود را با ما در میان بگذارید تا با جمع شدن این تجربیات معاملهگران ایرانی بتوانند با قدرت بالاتری در بازار به معامله بپردازند. اصلا مهم نیست که شما از کدام یک از سبکهای تحلیل تکنیکال و پرایس اکشن در معاملات خود استفاده میکنید در هر صورت با اضافه شدن این استراتژی ها قدرت معاملاتی شما به میزان قابل توجهی افزایش پیدا خواهد کرد.

ترتیب پیشنهادی مطالعه مقالات این بخش...

- آموزش رایگان تحلیل تکنیکال مقدماتی تا پیشرفته گام به گام کاربردی

- کامل ترین لیست انواع سبک های تحلیل تکنیکال | نقاط ضعف و قوت

- خط روند در تحلیل تکنیکال چیست | استراتژی معاملاتی قدرتمند با خط روند

- واگرایی چیست | واگرایی در تحلیل تکنیکال ارز دیجیتال و فارکس

- آموزش حمایت و مقاومت در تحلیل تکنیکال | نحوه معامله گری حرفه ای

- پولبک چیست | آموزش حرفه ای ترید با پولبک

- انواع خطوط حمایت و مقاومت در تحلیل تکنیکال | بورس, فارکس و ارز دیجیتال

- الگوهای هارمونیک در تحلیل تکنیکال | آموزش ترید با الگوهای هارمونیک

- اندیکاتور مووینگ اوریج چیست | آموزش اندیکاتور میانگین متحرک

- اندیکاتور مکدی چیست | آموزش اندیکاتور macd

- تحلیل تکنیکال کلاسیک چیست | بهترین الگوهای تحلیل تکنیکال کلاسیک

- استراتژی معاملاتی چیست | ویژگی های استراتژی فارکس

- چگونه استراتژی معاملاتی بسازیم | نمونه استراتژی معاملاتی

- انواع استراتژی معاملاتی در بازارهای فارکس و کریپتو

- لیمیت اوردر در فارکس و ارز دیجیتال چیست | کاربردها

- حد سود و ضرر در فارکس و ارز دیجیتال | روش های مدرن

- تحلیل تکنیکال بهتر است یا فاندامنتال | بررسی بورس، ارز دیجیتال و فارکس

- انواع کندل های ارز دیجیتال | انواع کندل صعودی و نزولی

- بهترین ابزارهای ترید ارز دیجیتال | تحلیل تکنیکالو قورت بده!

- بهترین کتاب تحلیل تکنیکال | بهترین کتاب های آموزش ترید

یک پاسخ

سلام

با تشکر از مطالب مفید و ارزنده تان که بسیار کاربردی است .

اگر امکان دارد در مورد فیبوناچی هم مطالب ارزشمندی قرار دهید

با سپاس فراوان.