تحلیل تکنیکال کلاسیک چیست و آیا میتوان در حال حاضر از تحلیل تکنیکال کلاسیک برای ترید در بازار فارکس یا معاملهگری در بازار ارز دیجیتال استفاده کرد یا خیر؟ صحبت درباره بهترین روش های تحلیل تکنیکال بسیار زیاد شده و تریدرهای ایرانی دائماً در منابع مختلف به دنبال انتخاب بهترین الگوهای تحلیل تکنیکال برای ترید در بازارهای مالی هستند. بسیاری از استراتژیهای معاملاتی دیگر پاسخگوی نیاز تریدرها نبوده و عملاً استفاده از آنها چیزی جز شکست و از بین رفتن داراییها را برای کاربران به دنبال نخواهد داشت.

البته که الان همه تریدرها میدانند که موفقیت در بازارهای مالی تنها منوط به استفاده از یک استراتژی معاملاتی خوب نیست و تحلیل تکنیکال تنها بخش کوچکی از عوامل موفقیت در این بازار را به خود اختصاص داده است. دو تریدری را در نظر بگیرید که هر دو با یک میزان اطلاعات و دانش معاملاتی در تحلیل تکنیکال در حال ترید در بازارهای مالی هستند اما تجربه نشان داده که قطعاً نتایج تریدهای این دو در بازارهای مالی با یکدیگر یکسان نخواهد بود. دقیقاً به همین دلیل تمام افرادی که در یک دوره آموزشی به صورت همزمان شرکت کرده و مطالب مربوط به ترید و تحلیل تکنیکال را از یک استاد میآموزند، شرایط متفاوتی در بازار برای خود رقم زده و حتی خی از آنها به صورت کامل شکست میخورند و از بازار خارج میشوند.

تمام این مثالها را در همین ابتدای مقاله برای شما بازگو کردیم تا بدانید که وختن بهترین و ایده آلترین استراتژی معاملاتی در تحلیل تکنیکال هم نمیتواند تضمین کننده موفقیت شما در فرایند ترید در فارکس یا ترید در ارز دیجیتال باشد. تحلیلگری تحت تاثیر عوامل مختلفی قرار میگیرد که در مجموع تمام این عوامل هستند که شانس موفقیت شما را در بازار بالاتر میبرند. از قوانین مدیریت سرمایه گرفته تا قوانین مربوط به روانشناسی بازار همگی دست به دست هم میدهند تا یک تریدر بتواند در یک بازه زمانی ثابت به سود جذابی برسد.

در این بین اما شناخت روشهای مختلف تحلیل تکنیکال برای تریدرها لازم بوده و تا زمانی که شما به تحلیل تکنیکال مسلط نشوید نمیتوانید ادعایی در فرایند ترید در بازارهای مالی داشته باشید. در واقع ر چند تحلیل تکنیکال به تنهایی به هیچ وجه نمیتواند لازمه موفقیت شما در بازار باشد اما قطعاً برای موفقیت در فرایند ترید در بازارهای مالی لازم است و در صورت عدم تسلط به روشهای تحلیل تکنیکال عملاً شما نمیتوانید به عنوان تریدر در بازار فعال باشید.

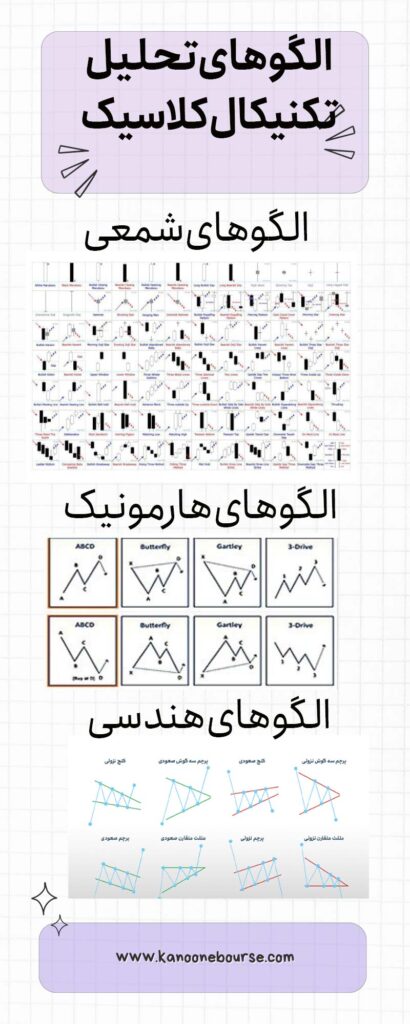

در حال حاضر روشهای بسیار مدرنی برای تحلیل تکنیکال در بازارهای مالی روی کار آمده که هر یک از آنها قدرت خاص خود را دارند و آموزشهای مخصوص به خود را نیز میطلبند. در این بین تحلیل تکنیکال کلاسیک را میتوانیم پایه و اصل اولیه تمام روشهای تحلیلی بدانیم و حتی اگر شما به دنبال استفاده از مدرنترین روشهای تحلیلی در بازارهای مالی برای ترید هستید، لازم است تا به شناخت خوبی نسبت به الگوهای تحلیل تکنیکال کلاسیک رسیده و آنها را نیز بر روی نمودار قیمت تشخیص دهید.

در این مقاله در آموزش تحلیل تکنیکال در کانون بورس در کنار شما هستیم تا به جزئیات کامل و جامع تحلیل تکنیکال کلاسیک پرداخته و این روش تحلیلی را به صورت کامل برای شما تشریح کنیم. همچنین نکات بسیار حرفهای و فوق العاده مهمی را نیز درباره تحلیل تکنیکال کلاسیک با شما در میان خواهیم گذاشت که دقت به همین نکات خود به خود کیفیت استراتژیهای معاملاتی ساخته شده با تحلیل تکنیکال کلاسیک را با چندین برابر افزایش داده و حتی تواند آن را هم رده با روشهای مدرن برای تحلیلگری پیش روی شما قرار دهد. دقت کنید که بسیاری از نکات ارائه شده در این مقاله حتی در دورههای آموزشی حرفهای هم موجود نیستند و کمتر دوره آموزشی به چنین ظریفی و نکته بینی آموزش تحلیل تکنیکال کلاسیک را در دستور کار خود قرار داده است. با ما در کانون بورس همراه باشید.

تحلیل تکنیکال کلاسیک چیست

قبل از هر چیزی باید بدانید که تحلیل تکنیکال کلاسیک چیست و قرار است اصلاً در این مقاله چه چیزی را آموزش ببینید؟ اگر شما نمودار قیمت یک جفت ارز در بازار فارکس یا یک ارز دیجیتال در بازار کریپتوکارنسی و حتی نمودار قیمت یک سهام در بازار بورس را باز کنید، در وهله اول تنها تغییرات قیمت را مشاهده خواهید کرد که شکستگیهایی همراه بوده و دائماً این شکستگیها در روند قیمت تکرار میشوند. تحلیل تکنیکال کلاسیک در واقع اولین ایدههایی است که یک تحلیلگر با مشاهده نمودار قیمت میتواند از آنها برای بررسی شرایط قیمت استفاده کند.

البته در روشهای پرایس اکشن مدرن هم خبری از استفاده از ابزارهای متنوع نبوده و تحلیلگر تنها با استفاده از نمودار قیمت به ارزیابی شرایط آن میپردازد، اما در روشهای تحلیلی مدرن نیاز است تا تحلیلگر مانهای مختلفی را شناسایی کرده و تشخیص این المانها در روند تحلیلی وی اهمیت بسیار زیادی خواهد داشت. تحلیل تکنیکال کلاسیک از به ابزارهای خیلی پیچیده ندارد و آموزشهای اولیه آن باعث میشود تا تحلیلگران مبتدی هم بتوانند روند تغییرات قیمت را تا حدی بررسی کنند.

بسیاری از فاکتورها و المانهای به کار گرفته شده در تحلیل تکنیکال کلاسیک در سایر روشهای تحلیلی نیز مورد استفاده قرار میگیرند و میتوان آن را به عنوان پایه و اساس سایر روشهای تحلیل تکنیکال نیز معرفی کرد. در بسیاری از روشهای مدرن تحلیلگری تشخیص روند یکی از مهمترین فاکتورها برای موفقیت است و استفاده از تکنیکهای تحلیل تکنیکال کلاسیک میتواند بهترین گزینه برای تشخیص ایده آل روند در بازار باشد.

همچنین بسیاری از الگوهای مورد استفاده در تحلیلهای مدرن هم در مواجهه با الگوهای تحلیل تکنیکال کلاسیک شکل میگیرند و باید در نزدیکی این الگوها آنها را بررسی کرد. از این گذشته تحلیل تکنیکال کلاسیک در بدترین شرایط ممکن میتواند یک تاییدیه فوق العاده مهم برای یر روشهای تحلیلی لقب بگیرد که همه این موارد در کنار هم نشان از اهمیت بالای آموزش این روش تحلیلی را برای تریدرها نشان میدهد.

شاید اگر بخواهیم تحلیل تکنیکال و روشهای مختلف موجود در آن را به یک ساختمان تشبیه کنیم که هر یک از اجزای آن برای تکمیل این ساختمان نیاز هستند، تحلیل تکنیکال کلاسیک را میتوان به عنوان فونداسیون ساختمان در نظر گرفت. در حال حاضر در روشهای مدرن طراحی و ساخت ساختمانهای جدید تیرها و ستونها به شکلهای بسیار عجیب و غریبی در کنار یکدیگر قرار میگیرند که باعث شده تا ساختمانها نسبت به گذشته هم سبکتر و هم مقاومتر شوند. مسلماً هر کسی که این روزها به دنبال طراحی و ساخت ساختمان شخصی خود است، این روشهای طراحی را در اولویت اصلی خود قرار خواهد داد اما واقعیت اینجاست که هنوز هم بدون فونداسیون نمیتوان هیچ ساختمانی را به انتها رساند.

آموزش تحلیل تکنیکال کلاسیک

در دو بند قبلی سعی کردیم تا هم تعریف اینکه تحلیل تکنیکال کلاسیک چیست را برای شما بازگو کنیم و هم اینکه اهمیت آموزش تحلیل تکنیکال کلاسیک را نیز برای شما بازگو کرده باشیم. اگر اهمیت آموزش تحلیل تکنیکال کلاسیک را درک کرده و به شناخت کافی نسبت به آن رسیدید، حالا نوبت به آموزش این روش تحلیلی و الگوهای شکل گرفته در آن است. البته که در یک مقاله متنی نمیتوان مانند یک دوره حضوری و یا یک ویدیوی آموزشی، یک روش تحلیلگری را به صورت کامل آموزش داد و تمام نکات آن را مو به مو بیان کرد. اما تمام تلاش خود را به کار گرفتهایم تا در این مقاله سیر تا پیاز تحلیل تکنیکال کلاسیک را به شما آموزش دهیم و هیچ نکتهای از این روش تحلیلی برای شما ناگفته باقی نماند.

اگر هیچ تجربهای از آموزش تحلیل تکنیکال کلاسیک نداشته و هیچ شناختی نسبت به این روش تحلیلی هم ندارید، باز هم میتوانید از این مقاله برای پیشبرد اهداف تحلیلی خود در بازار استفاده کنید. بنابراین توصیه میکنیم که به جای مطالعه روزنامه وار نکاتی که در ادامه برای آموزش تحلیل تکنیکال کلاسیک در اختیار شما قرار میدهیم، جزئیات موجود را به صورت دقیق مرور کرده و سعی کنید آنها را در بازار واقعی تمرین کنید. این مهم در نهایت میتواند شما را تبدیل به یک فرد ماهر در استفاده از ابزارها و روشهای تحلیل تکنیکال کلاسیک نماید.

آموزش تحلیل تکنیکال کلاسیک را در ادامه با استفاده از معرفی مفاهیم اولیه مربوط به این روش تحلیلی و آموزش ابزارهای مورد استفاده در آن آغاز کرده و کم کم سطح آموزشها را حرفهایتر خواهیم کرد. البته در هر مرحله آموزشی هم سعی میکنیم تا نکات کاملاً حرفهای را برای شما بازگو کنیم تا درک شما نسبت به تحلیل تکنیکال کلاسیک به شرایط ایدهآل رسیده و در هر مرحله بتوانید بازار مورد نظر خود را به صورت کامل تحلیل کنید.

انواع روند

آموزش تحلیل تکنیکال کلاسیک را از معرفی انواع روند در بازارهای مالی آغاز میکنیم. البته ما در مقالات مختلف به بررسی و معرفی انواع روند پرداخته و تعریف کاملی از انواع روندها در بازار ارائه کردهایم، اما قصد نداریم دائماً شما را از این مقاله به آن مقاله ارجاع داده و یک سردرگمی شدید برای شما ایجاد کنیم. اما اگر مقالات گذشته کانون بورس را مطالعه کرده و درباره انواع روند و یا سایر مفاهیم ارائه شده در این مقاله به شناخت اولیه رسیدهاید، مطالعه دوباره این موارد برای شما الزامی نخواهد بود و میتوانید به همان آموزشهای قبلی خود اکتفا کرده تا بتوانید از ابزارها و روشهای موجود برای تحلیلگری استفاده کنید.

به صورت کلی سه نوع روند در رفتار قیمت در تحلیل تکنیکال کلاسیک معرفی میشود. روند صعودی نشان از افزایش قیمت، روند نزولی نشان از کاهش قیمت و روند رنج نشان از نوسان قیمت در یک محدوده کوتاه بدون هیچگونه سود یا نزول قطعی است. البته در سایر روشهای تحلیل تکنیکال تعداد روندهای بیشتری هم معرفی میشوند که در تحلیل تکنیکال کلاسیک کاربردی ندارند.

شناخت انواع روند در این روش تحلیلی در ظاهر ساده به نظر میرسد و شاید در ذهن خود تداعی کنید که مسلماً هر وقت قیمت افزایش پیدا میکند روند صعودی است و هر وقت قیمت کاهش پیدا میکند روند نزولی شده است. همچنین هر جایی هم که روند نه صعودی و نه نزولی بود مطمئناً شاهد یک روند رنج در بازار هستیم. اما این دیدگاه برای تشخیص روند در نمودار قیمت کار را برای شما پیچیده خواهد کرد و ممکن است گاهی اوقات اصلاً نتوانید روند حاضر را تشخیص دهید. برای این منظور شما باید از تعریف دقیق و تکنیکالی روند استفاده کنید.

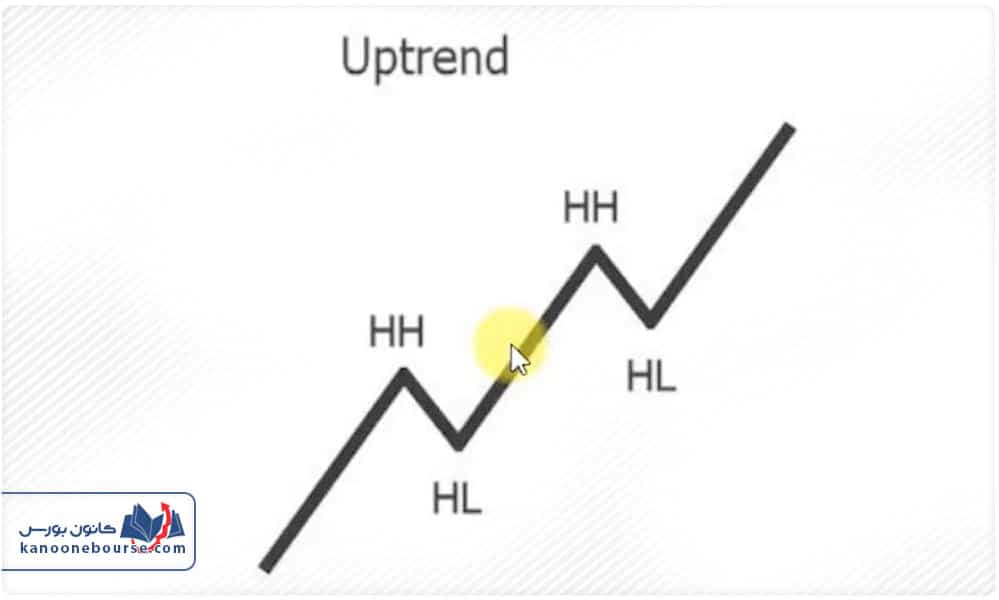

روند صعودی

همانطور که میدانید قیمت دائماً با یک حرکت زیگزاگ مانند در حال نوسان است. چه وقتی شاهد افزایش قیمت هستید و چه وقتی که قیمت در حال کاهش است، نوسانات آن به صورت زیگزاگ مانند بوده و دائماً بالا و پایین میشود. اما این بالا پایین شدنها ممکن است در دل یک روند شکل بگیرند و بتوانیم به آن به عنوان یک روند ثابت نگاه کنیم.

اگر قیمت در مسیر خود دائماً قلههای جدید بالاتر از قلههای قبلی به وجود آورد و درههای جدید آن نیز بالاتر از درههای قبلی باشد، روند حاضر صعودی است. پس شما برای تشخیص روند صعودی بایستی به قلهها و درههای آن نگاه کرده و تشخیص دهید که آیا قلهها و درههای جدید نسبت به قلهها و درههای قبلی در اعداد و ارقام بالاتری تشکیل میشوند یا خیر.

البته نظمی که برای روند صعودی تعریف کردیم ممکن است همیشگی و به همین قدر زیبا و قابل تمایز نباشد. گاهی اوقات ممکن است یک یا دو دره یا یک یا دو قله کار را برای ما خراب کنند و تعریف دقیق روند صعودی را از بین ببرند، همانطور که میدانید همیشه در تحلیل تکنیکال جای اغماض باقی میماند و شما باید درباره تعاریف تکنیکالی در روشهای مختلف کاملاً منعطف عمل کنید. اما هرگز نباید اصول کلی طرح نظر گرفته شده برای یک مفهوم تکنیکالی به صورت کامل از بین برود.

همچنین نکته مهم دیگر در تعریف و تشخیص روند صعودی دقت به تایم فریم معاملاتی است. یک روند صعودی در تایم فریم روزانه از دهها روند صعودی و نزولی مختلف در تایم فریم ۵ دقیقه تشکیل شده است. یک روند صعودی در تایم فریم یک ساعته از دهها روند صعودی و نزولی و حتی رنج در تایم فریم یک دقیقه به وجود آمده است. در یک روند صعودی در تایم فریم ۱۵ دقیقه ممکن است قیمت بارها و بارها روند صعودی و نزولی را در تایم فریم یک دقیقه تجربه نماید.

بنابراین وقتی کسی از شما سوال میکند که قیمت در حال حاضر چه روندی دارد، در وهله اول باید بپرسید که منظور شما از روند کدام تایم فریم است. به دید بلند مدت میتوانید تایم فریمهای ۴ ساعته و بالاتر را نگاه کنید. به دید میان مدت به تایم فریم ۱۵ دقیقه و یک ساعته توجه داشته باشید و به دید کوتاه مدت هم به تایم فریمهای کوتاهتر از ۱۵ دقیقه نگاه کنید. حتی بر اساس استراتژی معاملاتی و روش ترید خود شما نیز این تقسیم بندی بایستی انجام پذیرد.

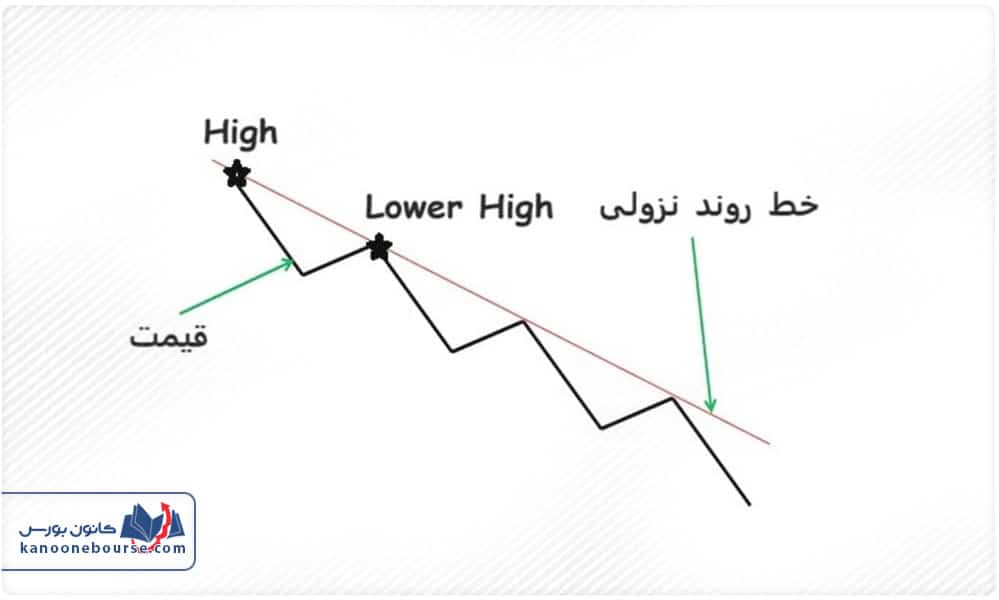

روند نزولی

نکاتی که درباره روند صعودی به آنها اشاره کردیم در روند نزولی هم صدق میکنند و خیلی نمیخواهیم تکرار مکررات را در این مقاله برای شما به صورت اذیت کنندهای قرار دهیم. بنابراین در این بخش تنها به تعریف روند نزولی بسنده کرده و نکات اضافی آن را به بند قبلی در تعریف روند صعودی ارجاع میدهیم.

وقتی در یک روند ی جدید پایینتر از درههای قبلی و قلههای جدید هم پایینتر از قلههای قبلی تشکیل شوند، روند حاضر بر روی نمودار قیمت نزولی است. با تاکید به این نکته که همیشه روند کاملاً زیبا و قابل تمایز بر روی نمودار قیمت به وجود نمیآید و شما باید حتماً در این باره دیدگاه منعطفی داشته باشید.

روند رنج

در یک تعریف کلی میتوان به این نتیجهگیری رسید که وقتی روند نه صعودی باشد و نه نزولی رنج است. در تعریف دقیقتر و تکنیکالیتر میتوان اینگونه بیان کرد که وقتی قلهها و درههای قیمت بدون هیچگونه نظمی و دائماً با نوسانهای مختلف از یکدیگر به وجود میآیند، قیمت در یک روند رنج قرار گرفته است.

تشخیص روند یکی از مهمترین نکات در آموزش تحلیل تکنیکال کلاسیک است و شما باید تمرین زیادی بر روی نمودار قیمت برای تشخیص این روندها داشته باشید. در نگاه اول تشخیص روند بسیار ساده به نظر میرسد اما وقتی نوبت به ترید کردن و ورود به معامله میرسد، حساسیتهای بالا باعث میشود تا تریدرها نتوانند تشخیص مناسبی در این باره داشته باشند.

به عنوان مثال برخی از استراتژیهای معاملاتی تنها در روندهای صعودی و نزولی کاربرد دارند و در روند رنج استفاده از آنها چیزی جز شکست برای شما در پی نخواهد داشت. اگر شما نتوانید روند حاضر را به خوبی تشخیص دهید عملاً حتی در صورت مناسب بودن این استراتژی معاملاتی هم باز هم شکست خواهید خورد.

بنابراین تا اینجای مقاله توصیه میکنیم که نمودار قیمت سهام یا ارز دیجیتال یا جفت ارزهای فارکس را مورد بررسی قرار داده و سعی کنید تا در تایم فریمهای مختلف اقدام به شناسایی روند کنید. برای این منظور تلاش کنید تا قله درههای پشت سر هم را با فلش مشخص و در نهایت تصمیمگیری کنید که روند قیمت چه شرایطی دارد.

خط روند

مفهوم بدی در آموزش تحلیل تکنیکال کلاسیک خط روند است. خط روند بایستی بعد از تشخیص روند به کار گرفته شود و عملاً وقتی شما روند را به درستی تشخیص نداده باشید ترسیم خط روند برای شما با چالشهایی همراه خواهد بود. البته ترسیم خط روند خود هم میتواند یکی از روشهای تشخیص روند در بازارهای مالی باشد.

شاید برای شما کمی عجیب به نظر برسد اما یکی از اصلیترین چالشهای تریدرها در همان ابتدای ورود به بازارهای مالی همین نحوه ترسیم صحیح خط روند است و توصیه میکنیم که این بخش از مقاله تحلیل تکنیکال کلاسیک چیست را به صورت کاملاً دقیق و مو به مو مطالعه کنید. این بخش بعداً به شما کمک میکند تا حتی در روشهای مدرن تحلیلی نیز دست بالا را داشته باشید و قدرت تحلیلگری بیشتری پیش روی شما قرار بگیرد.

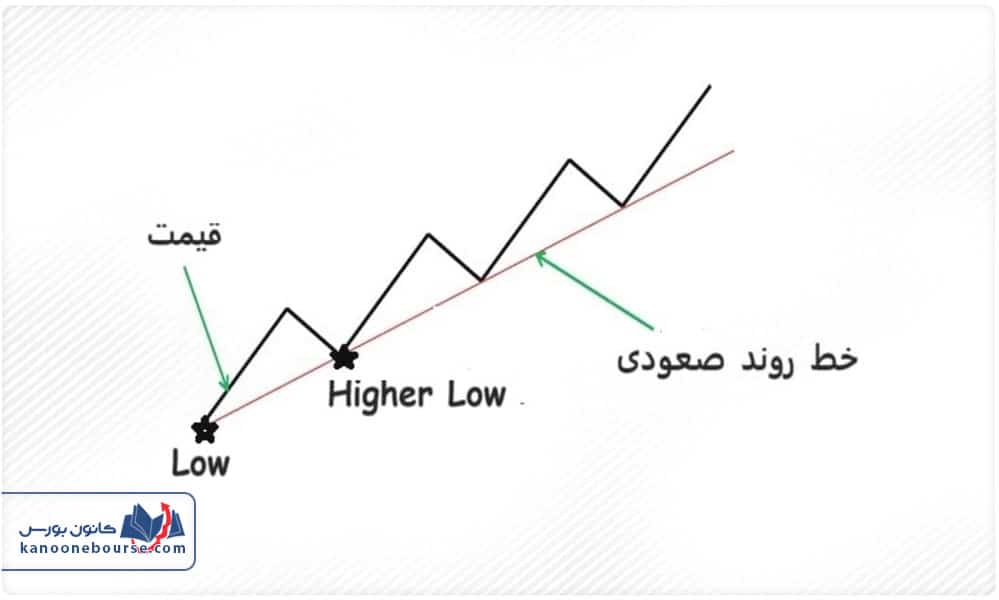

خط روند صعودی

در یک روند صعودی اگر شما دو دره را به یکدیگر متصل کرده و خط به وجود آمده را از دو طرف امتداد دهید یک خط روند صعودی ترسیم شده است. با توجه به اینکه یک روند صعودی ممکن است از درههای بسیار زیادی به وجود آمده باشد، بنابراین این تعریف نشان میدهد که یک روند صعودی ممکن است دهها خط روند داشته باشد که همه آنها در جایگاه خود مهم بوده و میتوانند برای تحلیلگری و ترید مورد استفاده قرار بگیرند.

البته نکته مهم اینجاست که اعتبار و کیفیت تمام خطهای روند ترسیم شده بر روی یک روند صعودی با یکدیگر یکسان نیست و شما با استفاده از این نکات میتوانید در این باره تصمیم گیری بهتری داشته باشید:

- خط روندی اعتبار کافی دارد که توسط قیمت نشکسته باشد. یعنی اگر شما بعد از اتصال ۲ دره در یک روند صعودی ط روندی را ترسیم کردید که در گذشته یا در آینده توسط قیمت شکسته شده و قیمت به صورت کامل روی آن پیادهروی کرده باشد، عملاً از اعتبار ساقط شده و خیلی نمیتوان رویام حساب کرد.

- خط روند معتبری که به شرایط فعلی قیمت نزدیکتر باشد میتواند معیار اصلی تصمیم گیری درباره شرایط قیمت در ادامه مسیر صعودی یا تغییر از صعودی به نزولی باشد.

- خط روندهای معتبر که از شرایط فعلی قیمت دور هستند در آینده مورد استفاده قرار خواهند گرفت و میتوان روی آنها برای ترید هم حساب کرد.

- هر چقدر زاویه یک خط روند بیشتر شده باشد احتمال شکسته شدن آن توسط قیمت بیشتر است. از این رو خطهای روند با مومنتوم خیلی بالا رفتارهای هیجانی را در بازار ایجاد میکنند و شکسته شدن آنها نیز حتی ممکن است منجر به یک رفتار هیجانی نزولی در روند قیمت شود.

- خط روندهای تایم فریمهای بالاتر همیشه نسبت به خط روندهای تایم فریمهای پایینتر ارجحیت و اولویت دارند اما به هر حال در تمام تایم فریمها خط روندها دارای اعتبار خواهند بود.

- اگر دو درهای که برای ترسیم خط روند صعودی از آن استفاده میکنید درههای ماژوری باشند خط روند شما اعتبار بیشتری خواهد داشت. نحوه تشخیص ماژوری بودن یک دره اینگونه است که ضل نزولی آن حداقل ۳۰ درصد از روند قبل از خود را اصلاح کرده باشد و شاهد تشکیل یک نقطه برگشتی کاملاً متمایز بر روی نمودار قیمت باشیم. البته برای تشخیص درههای ماژوری میتوان از اندیکاتور مکدی هم استفاده کرد که به صورت جداگانه در ترسیم خط روند به شما آموزش داده شده است.

خط روند نزولی

اگر شما در یک روند نزولی دو قله را به یکدیگر متصل کرده و خط تشکیل شده را از دو طرف امتداد دهید، یک خط روند نزولی ترسیم کردهاید. تمام نکاتی که برای ترسیم خط روند صعودی به آنها اشاره کردیم در ترسیم خط روند نزولی نیز معتبر هستند و باید به همه آنها دقت داشته باشید. بنابراین یک بار دیگر مطالب بیان شده در بالا برای آموزش ترسیم خط روند صعودی را این بار با کلید واژه نزولی مطالعه کرده و دوباره نحوه ترسیم را در بازار تمرین کنید.

خط روند رنج نداریم

سومین روندی که در بازار به شما معرفی کردیم روند رنج است اما لازم به توضیح است که روند رنج اصلاً خط روند ندارد و اگر تحلیلگر یا تریدری را دیدید که برای روند رنج در حال ترسیم خط روند است حتماً حلیلهای آن را بدون هیچگونه نگاهی آرشیو کنید. اتفاقا یکی از دلایلی که نشان از این دارد که بسیاری از تحلیلگران تشخیص درستی نسبت به روندهای بازار نداشته و با نحوه ترسیم خط روند هم به خوبی آشنا نیستند، همین ترسیم خط روند برای روند رنج است.

خط روندها به عنوان خطوط حمایت و مقاومت داینامیک در بازار شناخته میشوند. با برخورد قیمت به یک خط روند صعودی انتظار داریم که قیمت به سمت بالا برگردد و با برخورد قیمت به یک خط روند نزولی انتظار داریم که قیمت به سمت پایین برگردد. شکسته شدن خط روند توسط قیمت یکی از مهمترین فاکتورها و مشخصهها برای برگشت قیمت از صعودی به نزولی یا برعکس خواهد بود.

این نکات نشان از این دارد که خط روندها اهمیت ترید داشته و شما باید به درک کاملی نسبت به نحوه ترسیم آنها برسید. بنابراین مطالعه مقاله تا اینجا را تماً باید بر روی نمودار قیمتها آزمایش کنید و بعد از تمرین به تسلط کافی نسبت به نحوه ترسیم خط روند بر روی نمودار قیمت برسید. بدون تمرین مسلماً ترسیم خط روند برای شما پیچیده بوده و از این گذشته نمیتوانید در این باره حرفهای عمل کنید.

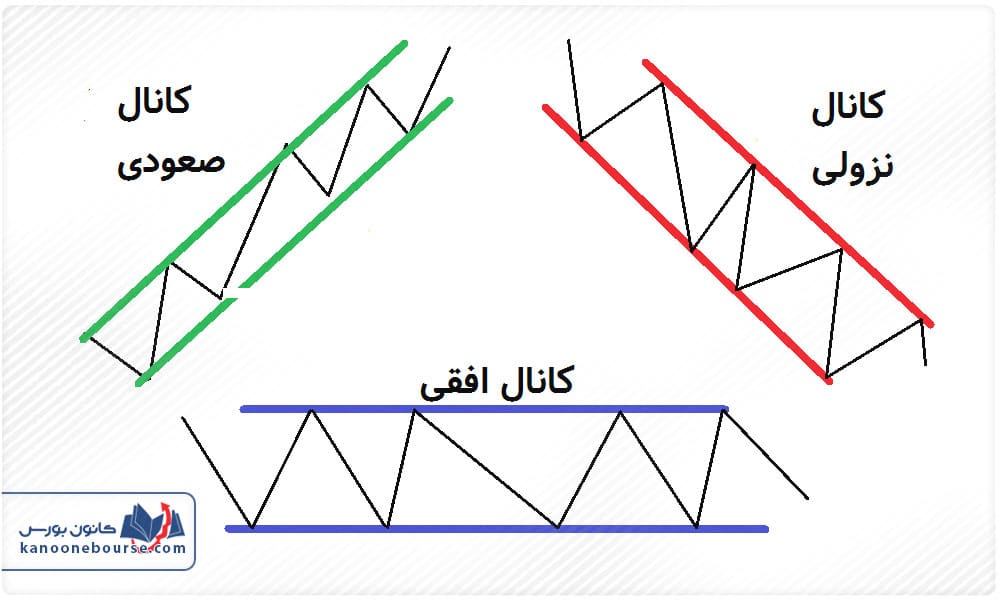

کانال ها

یکی دیگر از مفاهیم بسیار مهمی که در آموزش تحلیل تکنیکال کلاسیک باید به بررسی آن بپردازیم، کانالها هستند. کانالها از جمله مهمترین فاکتورها برای تحلیل به روش کلاسیک محسوب میشوند و ترسیم درست و بهینه کانال باعث میشود تا شما درک کاملی نسبت به نحوه تغییرات و نوسانات قیمت داشته باشید.

با ترسیم کانال شما میتوانید قیمت را در یک محدوده کاملاً مشخص محصور کرده و بدانید که قرار است به کدام سمت حرکت کند. اگر شما در یک روند چه نزولی و چه صعودی یک خط روند را ترسیم کرده و سپس خطی دقیقاً موازی با خط روند در آن سوی قیمت ترسیم کنید، در حال ترسیم کانال بر روی نمودار قیمت هستید که البته برای این ترسیم باید به چند نکته مهم دقت داشته باشید.

- دقت داشته باشید که در یک روند کانال هم کفهای قیمتی و هم سقفهای قیمتی را در بر میگیرد تا به صورت کامل نوسان قیمت را در یک محدوده محصور نماید.

- استفاده از خط روندهای معتبر برای ترسیم کانال اعتبار بیشتری برای کانال مورد نظر ایجاد خواهد کرد.

- خط دوم کانال را باید به گونهای ترسیم کنید که حداقل یک سقف یا کف قیمتی روی آن وجود داشته باشد و در صورت وجود بیش از یک سقف یا کف قیمتی، اعتبار کانال شما بیشتر خواهد شد.

- کانالی که یک خط آن فقط از یک سقف یا یک کف تشکیل شده باشد اعتبار پایینتری نسبت به کانالهایی با سقفها و کفهای بیشتر دارد.

- موازی بودن دو خط کانال با یکدیگر کاملاً حتمی است و ایجاد تغییر در شیب خطوط کانال این الگو را به صورت کامل تغییر میدهد.

- کف و سقف کانال اگر مناسب و معتبر ترسیم شده باشند خطوط حمایت و مقاومت قدرتمندی برای قیمت خواهند بود و برگشت قیمت را با احتمال بسیار بالا برای شما گارانتی خواهند کرد.

- احتمال برگشت قیمت در زمان برخورد به خطوط کانال در برخوردهای اولیه بسیار بیشتر است و این مهم میتواند دلیلی برای ترید هم باشد.

- در صورتی که قیمت از کف کانال شکسته و شکست را تثبیت نماید، انتظار داریم حداقل به اندازه عمق کانال به روند خود ادامه داده و در صورت شکست قیمت از سقف کانال هم همین روند را برای آن انتظار داریم.

- خط وسط کانال هم میتواند خاصیت حمایت و مقاومتی داشته باشد اما با اعتبار پایینتر.

- دقت داشته باشید که سقف کانال در روند صعودی و کف کانال در روند نزولی به هیچ وجه خط روند نیست و نباید آنها را با خط روند اشتباه بگیرید اما کف کانال در روند صعودی و سقف کانال در روند نزولی میتواند یک خط روند باشد.

- هر چقدر شیب یک کانال ترسیم شده بر روی روند قیمت بیشتر باشد احتمال شکسته شدن آن در خلاف جهت روند اصلی بیشتر خواهد بود.

- اگر یک کانال شیب خیلی زیادی به خود بگیرد احتمال دارد تا با مومنتوم بسیار بالا و حرکت هیجانی شکسته شود.

- کف و سقف کانال در صورت شکست خاصیت ترید در بازار را برای ما ایجاد میکند و میتواند یک تاییدیه برای تغییر روند هم باشد.

- در صورتی که قیمت در رالی صعودی نتواند به سقف کانال برسد، نشان از وجود نقطه ضعف در روند صعودی خواهد بود و در صورتی که قیمت در رالی نزولی نتواند به کف کانال برسد، نشان از وجود ضعف در روند نزولی خواهد بود.

- برای روندهای رنج هم میتوان کانال ترسیم کرد با این تفاوت که دیگر کف و سقف کانال هیچ کدام خط روند نیستند.

- شکست کف و سقف کانال در روند رنج نشانه قدرتمند برای شروع یک روند نزولی صعودی است و میتوان با آن ترید کرد.

- با برخورد قیمت به کف و سقف کانال در روند رنج میتوان برای ترید در خلاف جهت روند و برخورد نیز اقدام نمود.

- کانالی معتبر است که کف و سقف آن خیلی نشکسته باشد و قیمت روی خطوط آن پیادهروی نکرده باشد. در صورتی که هر یک از خطوط کانال به صورت کامل شکسته شده باشد، دیگر کیفیت لازم برای ترید را نداشته و بهتر است از این کانال برای تحلیل روند قیمت نیز استفاده نشود.

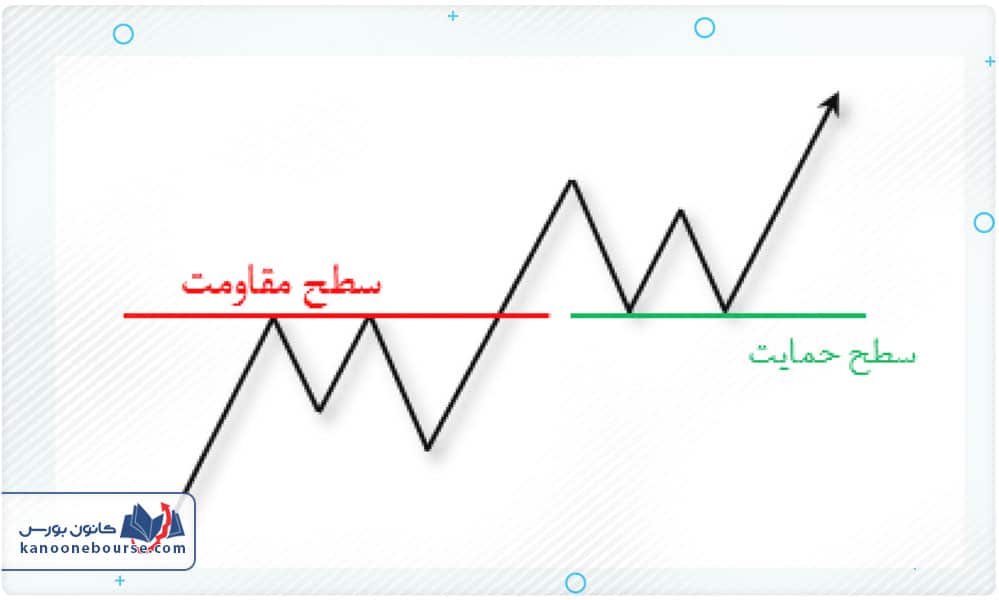

حمایت و مقاومت استاتیک

آموزش تحلیل تکنیکال کلاسیک را با بررسی حمایت و مقاومت استاتیک ادامه میدهیم. حمایتها و مقاومتهای استاتیک از جمله مهمترین ابزارها و ترفندها برای تحلیلگری و معاملهگری هستند و حتی در روشهای مدرن ترید و تحلیلگری نیز مورد استفاده قرار میگیرند. همانطور که در بالا ذکر کردیم قیمت در مسیر حرکت خود به صورت زیگزاگ حرکت میکند و در هر حرکت زیگزاگ کف و سقفهایی را ایجاد مینماید. کف و سقفهایی ایجاد شده در مسیر حرکت قیمت در واقع یوت نامیده میشوند که اگر یک خط افقی از آنها رسم کنیم تبدیل به حمایت و مقاومت خواهند شد.

البته در تحلیل تکنیکال کلاسیک جدید به جای یک خط از یک سطح برای تعیین حمایت و مقاومت استفاده میشود که این سطح از روشهای مختلفی ساخته میشود. از در کنار هم قرار گرفتن چند سقف در یک محدوده یا چند کف در یک محدوده و یا استفاده از فاصله میان شادوها و بدنهها در کندلهای موجود میتوان سطح حمایت و مقاومت استاتیک را ساخت.

حمایتها و مقاومتهای استاتیک در نقش نقاط برگشتی قیمت عمل میکنند و در صورتی که قیمت به آنها برخورد داشته باشد احتمال برگشت قیمت بسیار زیاد خواهد بود. از حمایت و مقاومت هم به تنهایی و هم در ترکیب با سایر روشها و ابزارها میتوان برای ترید در بازارهای مالی استفاده کرد. در صورتی که شما در ترسیم حمایت و مقاومت به تسلط خوبی برسید میتوانید تحلیل بسیار ایدهآلی از شرایط بازار داشته و تریدهای موفقی را برای خود رقم بزنید. ترید کردن با استفاده از حمایتها و مقاومتها همچنین جذابیتهایی مانند امکان استفاده از فرصتهای معاملاتی بسیار زیاد را نیز برای تریدرها رقم میزند.

البته در ترسیم حمایت و مقاومت و استفاده از آن برای ترید باید نکات بسیار مهمی را در نظر بگیرید و در مجموع این نکات کمک میکند تا شما بتوانید شرایط بهتری را در تحلیل خود از بازار ارز دیجیتال و بازار فارکس داشته باشید. نکات زیر کمک میکند تا در این باره به تسلط و مهارت خوبی برسید:

- هر چقدر تایم فریم معاملاتی شما بالاتر باشد حمایت و مقاومت ترسیم شده در آن قدرت و اعتبار بیشتری خواهد داشت و احتمال رسیدن به موفقیت با استفاده از آن بیشتر خواهد بود. بنابراین بسیاری از تریدرها از حمایتها و مقاومتهای تایم فریم بالا برای ترید در تایمهای پایین برای اسکلپ با قدرت بسیار زیاد استفاده مینمایند که شانس موفقیت بسیار بالایی برای آنها ایجاد میکند.

- اگر پیوت مورد نظر برای ترسیم حمایت و مقاومت ماژوری باشد قدرت و اعتبار حمایت و مقاومت بیشتر خواهد شد. درباره نحوه تعیین پیوت ماژوری در بندهای قبلی صحبت کردیم و میدانید که این پیوتها چگونه تعیین میشود. اگر بتوانید در نمودار قیمت پیوت ماژوری تشخیص داده و از آن برای ترسیم حمایت و مقاومت استفاده کنید، شانس خود را برای رسیدن به سودهای بیشتر بالاتر خواهید برد.

- ترکیب ابزارهای مختلف از جمله فیبوناچی یا چنگال اندروز و حتی اندیکاتورها با حمایتها و مقاومتها قدرت آنها را افزایش خواهد داد و شانس موفقیت بیشتری برای تریدر ایجاد میکند.

- استفاده از حمایت و مقاومت به تنهایی ممکن است چالشهایی را برای شما به وجود آورد زیرا معمولاً شاهد نفوذ قیمت به این سطوح در شرایط کنونی بازارهای مالی هستیم و تنها در زمانی میتوانید به این استراتژی اتکای زیادی داشته باشید که حد ضررهای مناسبی را با فاصله از آنها در نظر بگیرید.

- حمایت و مقاومت اگر به تنهایی برای ترید مورد استفاده قرار نگیرند گزینههای خوبی برای تعیین حد ضرر در سایر روشهای معاملاتی در بازارهای مالی هستند.

- اگر یک حمایت شکسته شود به مقاومت تبدیل خواهد شد و اگر یک مقاومت شکسته شود به حمایت تبدیل خواهد شد.

- هرچند حمایتها و مقاومتها ممکن است تا ابد بر روی نمودار قیمت عمل کنند اما بهتر است برای ترید از حمایتها و مقاومتهای جوانتر استفاده نمایید. یکی از مهمترین تناقضهای موجود در تحلیل تکنیکال کلاسیک با روشهای مدرن تحلیلگری این است که در تحلیل تکنیکال کلاسیک هر چقدر یک حمایت و مقاومت بیشتر تست شده باشد، قدرت بیشتری از خود نشان خواهد داد و احتمال موفقیت در زمان ترید در آن بیشتر خواهد بود اما در تحلیلهای مدرن، وقتی یک ناحیه حمایتی یا مقاومتی بیش از یک بار تست شده باشد احتمال شکست آن بیشتر شده و ترید بر روی آن طرناکتر خواهد بود.

- اگر یک ناحیه حمایتی در تایم فریم پایین در نزدیکی یک ناحیه مقاومتی در تایم فریم بالا تشکیل شود، بهتر است ایده ترید بر اساس تایم فریم بالا در نظر گرفته شود.

- حمایتها و مقاومتها در محدوده رنج قدرت بسیار زیادی پیدا کرده و میتوان از آن برای نوسانگیری در بازههای زمانی کوتاه مدت در بازار استفاده کرد و فرصتهای زیادی را ایجاد نمود.

- در بسیاری از مواقع شاهد هستیم که حمایت و مقاومت به همان ترتیبی که انتظار داریم عمل میکند اما قیمت قبل از این عمل کردن نفوذی هرچند کوتاه به آنها خواهد داشت. اگر شما از حد ضررهای مناسبی برای ترید در حمایت و مقاومت استفاده کنید میتوانید از این چالشها بیرون بیایید اما در غیر این صورت با فعال شدن حد ضرر سپس قیمت در مسیر مورد نظر شما حرکت خواهد کرد.

- دقت داشته باشید که اگر قیمت با مومنتوم بسیار بالا به یک حمایت یا مقاومت برخورد داشته باشد احتمال شکست آن بسیار زیاد خواهد بود و ترید بر روی حمایتها و مقاومتهایی با این شرایط معمولاً ریسک بسیار زیادی به دنبال خواهد داشت.

- اگر قیمت یک بار به یک حمایت یا مقاومت نفوذ کرده ولی آن را به صورت کامل نشکسته باشد، در برخورد بعدی احتمال شکست حمایت یا مقاومت مورد نظر بیشتر خواهد شد و ترید بر روی آن چندان منطقی به نظر نمیرسد.

- حمایتها و مقاومتهای مینوری در تایم فریمهای بالا میتوانند تبدیل به حمایتها و مقاومتهای ماژوری در تایم فریمهای پایین شوند.

ملاحظه میکنید که حمایتها و مقاومتها کاربردهای بسیار زیادی در تحلیل تکنیکال کلاسیک و تحلیل تکنیکال مدرن داشته و کاربران بایستی حتماً به درک کاملی نسبت به شرایط ترسیم و استفاده از آنها برسند. بنابراین توصیه میکنیم که حتماً دست به قلم شده و سعی کنید بر روی نمودار قیمت حمایتها و مقاومتهای آن را مشخص و نحوه ترسیم سطوح حمایتی و مقاومتی را نیز بیاموزید. در حال حاضر تریدرهای حرفهای تنها با یک نگاه میتوانند تشخیص دهند که حمایت و مقاومت اصلی بازار کجاست و ترسیم آن را نیز خیلی سریع در دستور کار خود قرار میدهند. برای رسیدن به چنین شرایطی لازم است تا شما به درک بالایی از نحوه ترسیم سطوح حمایتی و مقاومتی رسیده و همچنین مهارت خود را در استفاده از آنها بالاتر ببرید.

اندیکاتورها

یکی از مهمترین ابزارهایی که در تحلیل تکنیکال کلاسیک بایستی به تعریف و تشریح آن بپردازیم اندیکاتورها هستند. این روزها کمتر از اندیکاتورها برای تحلیلگری و تریدری استفاده میشود اما اندیکاتورها همچنان بهترین ابزارها برای گرفتن تاییدیه برای ورود به معامله هستند و از آنها میتوان برای تشخیص زمان مناسب برای خروج از معامله نیز استفاده کرد. برای تشخیص قدرت روند و تعیین محلهایی که احتمال برگشت روند در آنها زیاد است به راحتی میتوان از اندیکاتورهای مختلف استفاده نمود.

اندیکاتورها در واقع شاخصهایی هستند که به تبعیت از قیمت به وجود میآیند و بیان کننده وضعیت خاصی از قیمت هستند. بنابراین با تغییرات قیمت است که شرایط در اندیکاتورها تغییر میکند و آنها را میتوان به نوعی اخصهایی تاخیری از شرایط قیمت در نظر گرفت. هرچند ارائه پاسخهای مربوط به اندیکاتورها برای شرایط بازار با تاخیر انجام میپذیرد اما با توجه به تغییرات و نوسانات قیمت میتوان از آنها برای تعیین قدرت روند استفاده کرد و کاربردهای دیگر اندیکاتورها را نیز به کار برد.

هزاران اندیکاتور مختلف برای ترید و تحلیلگری در بازار مالی روی کار آمده که هر یک از آنها جذابیتها و شرایط خاص خود را دارند و روز به روز نیز به تعداد اندیکاتورها اضافه میشود. برخی از افراد هنوز هم از عدم دقت کاربران سوء استفاده کرده و با فروش اندیکاتورها در حال رسیدن به درآمدهای قابل توجه در بازارهای مالی هستند که توصیه به این خرید نداشته و استفاده از اندیکاتورهای رایج میتواند تمام نیازهای شما را برای معاملهگری در بازارهای مالی در بخش اندیکاتورها فراهم آورد. در میان اندیکاتورهای بسیار زیادی که برای ترید در بازارهای مالی مورد استفاده قرار میگیرند، برخی از آنها کاربرد و قدرت بیشتری داشته که در ادامه قرار است این اندیکاتورها را برای شما تشریح کنیم.

البته لازم به توضیح است که هر یک از اندیکاتورهای رایج و محبوب را در مقالات جداگانه در پستهای کاملتر برای شما توضیح دادهایم و اگر به دنبال کسب اطلاعات کاملتر و آموزش بیشتر برای استفاده از این اندیکاتورها در بازارهای مالی هستید میتوانید این مقالات را دنبال نمایید. سه اندیکاتور اصلی و مهمی که در ادامه به معرفی آنها خواهیم پرداخت اندیکاتور میانگین متحرک و مکدی و آر اس آی هستند. همچنین اندیکاتور ایچیموکو را نیز برای شما تشریح خواهیم کرد که البته استفاده خیلی زیادی در تحلیل تکنیکال نداشته و به کارگیری آن ممکن است چالشهای بسیار زیادی را برای معاملهگران در بازارهای مالی ایجاد کند.

میانگین متحرک

اولین اندیکاتوری که در آموزش تحلیل تکنیکال کلاسیک باید به بررسی آن بپردازیم اندیکاتور میانگین متحرک است. میانگین متحرک در واقع میانگینی از قیمتهای گذشته است که به شکل یک منحنی بر روی نمودار قیمت ظاهر شده و به عنوان یک حمایت و مقاومت داینامیک نقش دارد. هزاران میانگین متحرک مختلف را با دوره زمانی متفاوت میتوان بر روی نمودار قیمت قرار داد و از آنها برای ترید و تحلیلگری استفاده کرد. کراس میانگین متحرک از جمله استراتژیهای معاملاتی رایج در گذشته بوده که البته در حال حاضر چندان مورد توجه قرار نمیگیرد و قدرت خیلی بالایی ندارد.

از مهمترین ویژگیها و شرایط استفاده از اندیکاتور میانگین متحرک برای تحلیل تکنیکال کلاسیک میتوانیم به موارد زیر اشاره داشته باشیم:

- هر چقدر پریود زمانی مورد نظر برای اندیکاتور میانگین متحرک بیشتر باشد قدرت آن برای قرار گرفتن در نقش حمایت و مقاومت نیز بیشتر خواهد بود. میانگین متحرک شماره ۱۰۰ بیشترین میزان کاربرد را برای قرار گرفتن در نقش حمایت و مقاومت دارد.

- از جمله رایجترین میانگینهای متحرک مورد استفاده توسط تریدرها میتوانیم به میانگین متحرک شماره ۹، ۲۶، ۳۹، ۶۰، ۱۰۰ و ۲۰۰ اشاره داشته باشیم که میانگین متحرکهای شمارههای کمتر برای اسکلپ و معاملات کوتاه مدت کاربرد داشته و از میانگینهای متحرک بلند مدت برای معاملات با تایم بالاتر استفاده میشود.

- اگر قیمت میانگین متحرک را از یک طرف به طرف دیگر بشکند سیگنالی برای تغییر روند خواهد بود و میتوان در جهت شکست برای معامله اقدام کرد.

- در صورتی که میانگین متحرک شماره کمتر میانگین متحرک شماره بالاتر را از پایین به بالا بشکند سیگنال خرید و در صورتی که آن را از بالا به پایین بشکند سیگنال فروش صادر شده است.

- از برخورد دو میانگین متحرک شماره ۲۰۰ و ۵۰ الگوی معاملاتی به نام صلیب مرگ ه وجود میآید که در این حالت تحلیلگران به این نتیجه میرسند که احتمالاً باید خود را برای یک روند نزولی بلند مدت آماده نمایند.

- امکان استفاده از اندیکاتور میانگین متحرک همراه با حمایتها و مقاومتهای استاتیک بازار برای قدرت دهی به آنها وجود دارد و این موضوع باعث میشود تا استراتژی معاملاتی شکل گرفته با استفاده از آنها قدرتمندتر شود.

- اعتبار میانگین متحرکها در تایم فریمهای بالاتر بیشتر خواهد بود.

- همچنین از اندیکاتور میانگین متحرک برای تشخیص روند نیز میتوان استفاده کرد. با جابجایی میان قیمت و منحنی میانگین متحرک میتوان روند را تشخیص داد و همچنین با ج شدن انتهای منحنی نیز امکان تشخیص روند برای تریدرهای حرفهای وجود دارد.

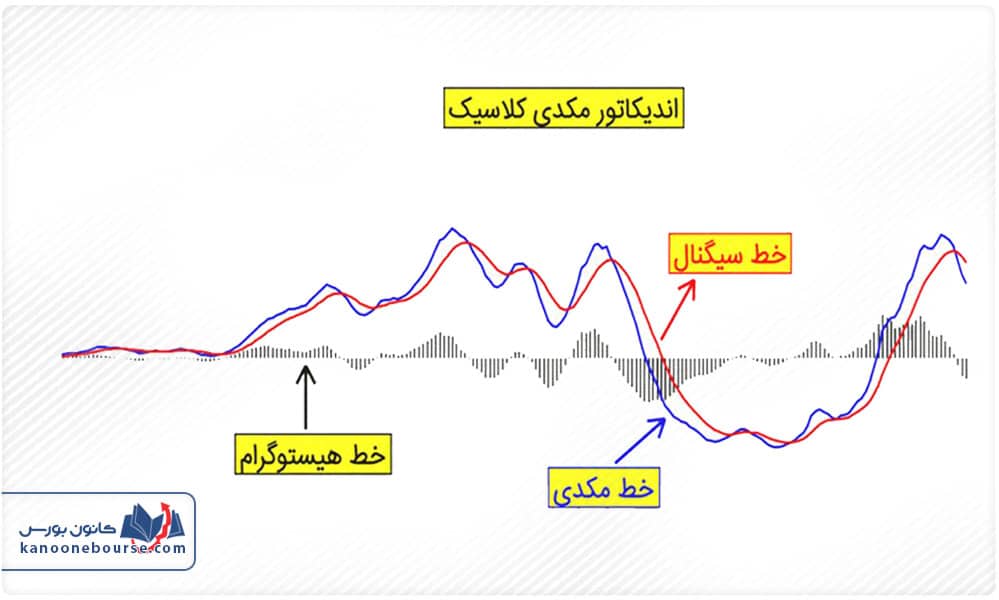

مکدی

یکی دیگر از اندیکاتورهای رایج در تحلیل تکنیکال کلاسیک اندیکاتور مکدی است. مکدی یک اندیکاتور روند نما است که از آن هم میتوان برای تشخیص روند و قدرت روند و همچنین ضعف در روند حاضر استفاده کرد و به ماشین سیگنال دهی نیز معروف است. مکدی یک اندیکاتور کامل است که از اجزای خط مکدی و خط سیگنال مکدی و همچنین هیستوگرام مکدی به وجود میآید.

اندیکاتور مکدی در واقع فاصله میان دو میانگین متحرک را به نمایش در میآورد و یک استراتژی معاملاتی کامل را شکل میدهد. در صورتی که خط سیگنال مکدی بتواند خط مکدی را از پایین به بالا قطع کند سیگنال خرید و در صورت قطع آن از بالا به پایین سیگنال فروش صادر شده است. از هیستوگرام مکدی برای تشخیص قدرت روند استفاده میشود.

یکی از مهمترین کاربردهای اندیکاتور مکدی برای تشخیص واگراییها بر روی نمودار قیمت است که به نوعی نشان دهنده ضعف در روند فعلی خواهد بود. در صورتی که قیمت در یک روند صعودی بتواند قله جدید بالاتر از قله قبلی تشکیل دهد اما در اندیکاتور مکدی قله جدید پایینتر از قله قبلی تشکیل شود نشان دهنده به وجود آمدن واگرایی منفی خواهد بود که میتواند دلیلی برای تغییر روند از صعودی به نزولی باشد.

- در صورتی که در یک روند نزولی قله جدید قیمت پایینتر از قله قبلی تشکیل شود اما در اندیکاتور مکدی دره جدید بالاتر از دره قبلی تشکیل شود نشان دهنده به وجود آمدن واگرایی مثبت بر روی نمودار قیمت بوده که نشان دهنده برگشت روند از نزولی به صعودی خواهد بود.

- در صورتی که در یک روند نزولی قله جدید قیمت پایینتر از قله قبلی تشکیل شود اما در اندیکاتور مکدی قله متناظر با قله جدید بالاتر از قله قبلی باشد واگرایی بر روی نمودار قیمت به وجود آمده که این واگرایی مخفی نشان میدهد که روند نزولی حاضر قدرت بسیار زیادی پیدا کرده است.

- در صورتی که در یک روند صعودی دره جدید قیمت بالاتر از دره قبلی تشکیل شود اما در اندیکاتور مکدی دره متناظر با دره جدید قیمت یینتر از دره قبلی تشکیل شود نشان دهنده به وجود آمدن واگرایی مخفی بوده که این مهم نشان میدهد که روند صعودی حاضر قدرت بسیار زیادی دارد.

- اگر یک واگرایی مثبت یا منفی بر روی اندیکاتور مکدی فیلد شود به این معناست که روند قبل از به وجود آمدن واگرایی ادامه پیدا خواهد کرد.

استفاده از اندیکاتور مکدی هم برای سیگنال گیری و هم برای ترید کاربردهای بسیار زیادی دارد و کاربران بسیار زیادی در حال استفاده از کاربردهای این اندیکاتور در روند تحلیلی خود هستند. بهتر از شما هم به تسلط کامل و کافی برای استفاده از اندیکاتور مکدی رسیده و این اندیکاتور را حداقل برای گرفتن تاییدیه برای ورود به معاملات خود استفاده کنید. البته اگر درصدد استفاده از سیگنالهای مکدی برای خرید و فروش هستید بهتر است تنها از سیگنالهایی از آن استفاده کنید که در جهت روند صادر میشود. مثلاً اگر روند کلی قیمت صعودی هست فقط از سیگنالهای خرید مکدی استفاده کنید و اگر روند کلی قیمت نزولی است فقط از سیگنالهای فروش مکدی استفاده کنید. این مهم قدرت سیگنالهای مکدی را برای شما افزایش داده و باعث میشود تا کیفیت تریدهای شما در بازار بهتر شود. اما اگر حقیقت را بخواهید اندیکاتور مکدی قدرت خیلی بالایی برای سیگنال دهی نداشته و سیگنالهای آن با نقاط ضعف بسیار زیادی هم در بازار فارکس و هم در بازار بورس و ارز دیجیتال روبرو هستند و استفاده از خود این اندیکاتور به تنهایی ممکن است باعث از بین رفتن تمام دارایی شما در بازار شود. بنابراین بهترین کاربرد آن گرفتن تاییدیه برای سایر روشها و استراتژیهای معاملاتی است.

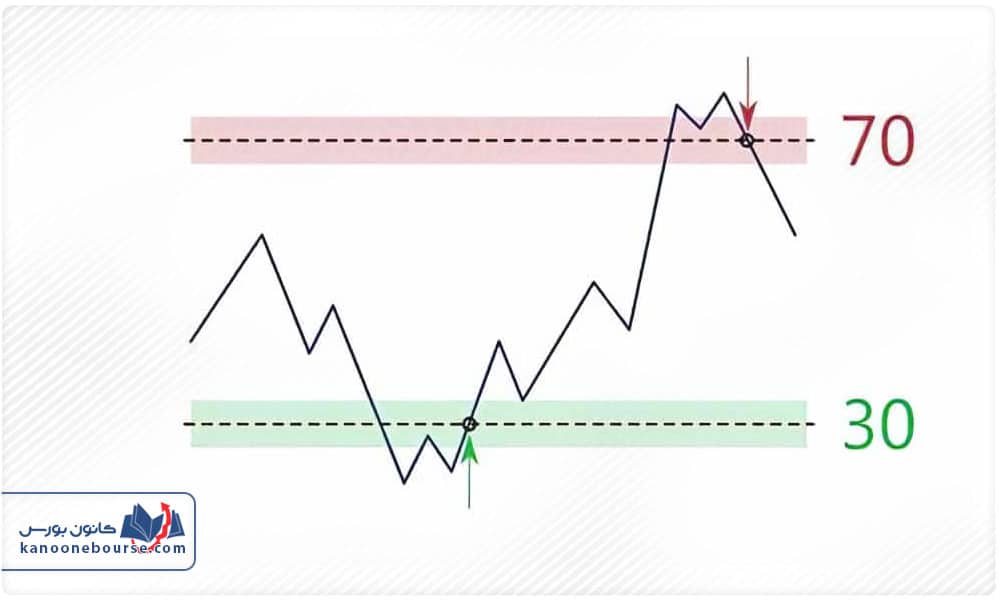

RSI

اندیکاتور بعدی که در تحلیل تکنیکال کلاسیک بسیار مورد استفاده قرار میگیرد اندیکاتوری به نام rsi است که به نوعی نشان دهنده قدرت خریداران و فروشندگان در بازار است. این اندیکاتور با نشان دادن ورود قیمت به مناطق اشباع خرید و یا اشباع فروش شرایطی را برای تریدر معنی میکند که در این شرایط عملاً ورود به معاملات خلاف جهت روند ممکن است منطقی به نظر برسد. در صورتی که همزمان با قرارگیری قیمت در مناطق اشباع خرید و فروش اهد به وجود آمدن واگرایی یا رسیدن قیمت به یک حمایت یا مقاومت باشیم میتوان برای ترید با استفاده از این اندیکاتور اقدام کرد.

اندیکاتور rsi کاربردهای بسیار زیادی داشته و به خودی خود به عنوان یک ماشین سیگنال دهی هم مورد استفاده قرار میگیرد. این اندیکاتور از یک منحنی به وجود آب میآید که در یک محدوده صفر تا ۱۰۰ در حال نوسان است و دو سطح سی و ۷۰ درصد مهمترین سطوح آن محسوب میشود. کاربردهایی که از اندیکاتور آر اس آی میتوانیم به آنها اشاره کنیم موارد زیر هستند.

- در صورتی که قیمت به زیر سطح ۳۰ درصد اندیکاتور بیاید به این معنا است که قیمت وارد منطقه اشباع فروش شده و احتمال برگشت روند بسیار زیاد خواهد بود.

- در صورتی که قیمت به بالای سطح ۷۰ درصد برسد به این معنا است که قیمت وارد منطقه اشباع خرید شده و احتمال برگشت روند از صعودی به نزولی بسیار زیاد خواهد بود.

- در صورتی که قیمت در یک روند صعودی قلههای جدید بالاتر از قلههای قبلی تشکیل دهد اما در اندیکاتور rsi قلههای جدید پایینتر از قلههای قبلی تشکیل شوند، نشان دهنده به وجود آمدن واگرایی منفی بر روی نمودار قیمت بوده که این موضوع میتواند دلیلی برای برگشت قیمت از صعودی به نزولی باشد.

- در صورتی که قیمت در یک روند نزولی درههای جدید پایینتر از درههای قبلی تشکیل دهد اما در اندیکاتور rsi درههای جدید بالاتر از درههای قبلی تشکیل شوند، نشان دهنده به وجود آمدن واگرایی مثبت بر روی نمودار قیمت بوده که این موضوع میتواند دلیلی برای برگشت قیمت از نزولی به صعودی باشد.

- در صورتی که منحنی rsi سطح ۳۰ درصد را از پایین به بالا قطع کند سیگنال خرید بر روی قیمت صادر شده است.

- در صورتی که منحنی rsi سطح ۷۰ درصد را از بالا به پایین قطع کند سیگنال فروش بر روی قیمت صادر شده است.

- اندیکاتور آر اس آی دائما میتواند سیگنالهای بسیار مختلفی را برای ترید در اختیار شما قرار دهد که اعتماد به همه سیگنالها چالشهای خود را به وجود خواهد آورد. بهتر از تنها از سیگنالهایی از rsi استفاده کنید که در جهت روند حاضر باشند و استفاده از سیگنالهای خلاف جهت آن چندان جایز نیست.

- استفاده از اندیکاتور آر اس آی به عنوان تاییدیه همراه با سایر روشهای معاملاتی قدرت ترید شما را افزایش خواهد داد و باعث میشود تا شما وارد بسیاری از روندهای اشتباه نشوید.

شما میتوانید به عنوان یک تریدر حتی اقدام به تحلیل منحنی rsi کرده و از آن برای تشخیص روند و شرایط قیمت استفاده کنید. مثلاً میتوانید به جای ترسیم خط روند بر روی نمودار قیمت خط روند را بر روی منحنی rsi ترسیم کرده و از آن برای تشخیص روند نتیجهگیری کنید.

ایچیموکو

اندیکاتور بعدی که کاربرد زیادی در تحلیل تکنیکال کلاسیک داشته و باید به معرفی آن هم بپردازیم اندیکاتوری به نام ایچیموکو است که توسط یک فرد ژاپنی اختراع شده است. ایچیموکو یک اندیکاتور بسیار پیچیده است که از اجزای بسیار متنوعی ساخته شده و درک همه این اجزا ممکن است برای کاربران سخت باشد. نکته بسیار مهم درباره ایچیموکو این است که سیاری از اجزای آن دیگر کاربرد خود را از دست داده و قدرت کافی برای تحلیلگری و تریدری را در اختیار کاربران قرار نمیدهند.

مهمترین بخش از اندیکاتور ایچیموکو که هنوز هم کاربرد خود را دارا است ابر ایچیموکو است که یک منطقه ضخیم بر روی این اندیکاتور محسوب میشود که بر روی نمودار قیمت قرار گرفته و از آن میتوان برای تعیین محلهای برگشتی قیمت به عنوان حمایت و مقاومت داینامیک استفاده کرد.

در جایی که ابر ایچیموکو ضخامت خیلی زیادی داشته باشد و قیمت آن برخورد کند احتمال شکسته شدن ابر ایچیموکو بسیار کم خواهد بود و این ناحیه میتواند ناحیه برای برگشت قیمت معرفی شود. در جایی که ابر ایچیموکو ضخامت خیلی کمی داشته باشد و در صورت برخورد قیمت احتمال شکسته شدن ابر بسیار زیاد خواهد بود و ممکن است قیمت از آن عبور کرده و روند کاملاً تغییر کند.

همزمان شدن برخورد قیمت با ابر ایچیموکو با حمایتها و مقاومتهای استاتیک و یا حمایتها و مقاومتهای داینامیک مانند اندیکاتور میانگین متحرک قدرت استفاده از استراتژی این اندیکاتور را افزایش میدهد. اما به صورت کلی توصیه میکنیم که خیلی از ایچیموکو برای نمودار قیمت استفاده نکنید زیرا ممکن است پیچیدگی زیادی برای نمودار قیمت ایجاد کرده و شما را کاملاً سردرگم نماید. استفاده از این اندیکاتور در تایم فریمهای بالا میتواند قدرت تحلیلگری بیشتری را در اختیار شما قرار دهد و تاییدیه قدرتمندتری برای استراتژیهای معاملاتی مختلف خواهد بود.

ترید به صورت مجزا با استفاده از اندیکاتور ایچیموکو را اصلاً توصیه نمیکنیم زیرا ممکن است شما را با چالشهای بسیار زیادی روبرو کرده و تریدهای اشتباهی را در حساب معاملاتی شما ایجاد نماید.

الگوهای هندسی

آموزش تحلیل تکنیکال کلاسیک را با آموزش الگوهای هندسی ادامه میدهیم که یکی دیگر از اجزای مهم در تحلیل تکنیکال کلاسیک محسوب میشوند و اهمیت بسیار زیادی برای تریدرها دارند. از الگوهای هندسی زمانی به صورت ویژه و اختصاصی برای ترید استفاده میشد اما در حال حاضر بیشترین کاربرد آنها برای دریافت تاییدیه برای ورود به معاملات مختلف است و استفاده از آنها به تنهایی برای ترید در بازاری مانند فارکس یا ارز دیجیتال ممکن است چالشهای زیادی را برای شما به دنبال داشته باشد. البته در بازار بورس ایران هنوز هم بسیاری از الگوهای هندسی کاربرد داشته و امکان استفاده از آنها برای ترید به صورت مستقیم هم وجود دارد.

الگوهای هندسی در واقع الگوهایی هستند که از نحوه رفتار قیمت در گذشته به وجود آمده و به نوعی ماکتی از رفتار قیمت در گذشته هستند. مثلاً اگر قیمت بارها و بارها یک مثلث تشکیل داده و سپس از یک طرف مثلث خارج شده تحلیلگران به این نتیجه رسیدند که در صورتی که در آینده دوباره بر روی نمودار قیمت مثلث ایجاد شود میتوانیم همه آن رفتار را از قیمت انتظار داشته باشیم. این اصل مهم تشکیل الگوهای هندسی بر روی نمودار قیمت است و الگوهای هندسی مشخصی تعریف شده که در تحلیل تکنیکال کلاسیک از آنها برای تحلیلگری و ترید استفاده میشود. هرچند در یک مقاله به صورت کامل به تشریح تمام الگوهای هندسی در تحلیل تکنیکال پرداختهایم اما با توجه به اینکه قرار است این مقاله برای شما کامل و جامع آموزش تحلیل تکنیکال کلاسیک را در بر بگیرد، از این رو این الگوها را نیز به شما معرفی میکنیم.

الگوی هندسی دوقلو کف و دوقلو سقف

اگر قیمت در یک روند صعودی یک دوقلو سقف یا در یک روند نزولی یک دوقلو کف تشکیل دهد، یک الگوی هندسی بر روی نمودار قیمت تشکیل شده که پتانسیل بالایی برای برگشت روند را ایجاد میکند و تریدرها از این الگو برای ورود به معاملاتی خلاف جهت روند اصلی استفاده مینمایند. به وجود آمدن الگوی هندسی دوقلو کف و دوقلو سقف نشان دهنده وجود ضعف در روند حاضر است.

اگر درهای به وجود آمده در الگوی دوقلو سقف یا قله به وجود آمده در الگوی دوقلو کف را به صورت افقی ترسیم کنیم خط گردن این الگو به وجود آمده است. در صورتی که قیمت خط گردن الگو را بشکند میتوانیم در جهت شکست وارد معامله شویم. در این استراتژی حد ضرر در زیر الگوی دوقلو کف یا در بالای الگوی دوقلو سقف خواهد بود. البته در روشهای مدرن معمولاً از همان نقاط اکسترموم این الگو برای ترید استفاده میکنند که برای منظور لازم است تا شما با روشهای مدرن تحلیلگری در بازارهای مالی آشنا باشید.

به وجود آمدن این الگو در تایم فریمهای بالاتر قدرت بیشتری برای آن ایجاد میکند و همراه شدن آن با حمایتها و مقاومتهای گذشته و یا حمایتها و مقاومتهایی مانند میانگین متحرک میتواند اعتبار بیشتری را برای آن به دنبال داشته باشد.

الگوی هندسی سه قلو سقف و سه قلو کف

در صورتی که شیب خط گردن سه قلو خیلی زیاد باشد این الگو اعتبار خیلی زیادی به دست نخواهد آورد و ترید با آن چالش برانگیز خواهد بود. همچنین شیب خط گردن این الگو حتماً باید در جهت روند اصلی باشد. در صورتی که شیب این الگو در خلاف جهت روند اصلی تشکیل شود عملاً دیگر الگوی سه قلو سقف یا سه قلو کف را نداریم و تحلیل بازار نیاز به استفاده از الگوی دیگری خواهد داشت.

الگوی مثلث

به وجود آمدن یک مثلث بر روی نمودار قیمت رفتار خاصی از آن را نشان میدهد و تریدرها با توجه به شرایط الگو تصمیم میگیرند که در کدام جهت وارد معامله شوند. برخلاف الگوهای دوقلو و سه قلو که الگوهای برگشت دهنده روند هستند الگوی مثلث هم میتواند به عنوان یک الگوی برگشت دهنده روند و هم یک الگوی ادامه دهنده روند خود را معرفی کند.

اصلاً مهم نیست که مثلث از کدام طرف قرار است بشکند در هر صورت با شکست مثلث شما میتوانید برای ورود به معامله در جهت شکست اقدام کنید. حد ضرر در این روش ضلع مقابل مثلث خواهد بود و حد سود را نیز بر اساس حمایتها و مقاومتهای پیش رو میتوان تعیین کرد.

بسته به نظم مثلث به وجود آمده برای قیمت میتوان درباره اعتبار آن تصمیم گیری کرد. در صورتی که یک ضلع از مثلث افقی باشد امکان شکست مثلث از طرف دیگر بیشتر خواهد بود.

الگوی کنج

الگوی کنج دقیقاً مشابه با الگوی مثلث است با این تفاوت که دو ضلع اصلی آن با یک شیب به وجود میآیند. الگوی کنج الگویی است که معمولاً در خلاف جهت خود عمل میکند. به این معنا که اگر در یک روند شاهد به وجود آمدن یک الگوی کنج صعودی باشید انتظار داریم که الگو از قسمت پایین شکسته و شما برای معامله فروش از آن استفاده کنید و در صورتی که یک الگوی کنج نزولی را برای نمودار قیمت شاهد باشیم انتظار داریم که قیمت از بالای الگو شکسته و وارد معامله خرید شویم.

الگوی کنج از جمله الگوهای قدرتمند است که حتی در روشهای مدرن تحلیلگری نیز از آن برای ترید استفاده میشود. البته شما باید تمرین بسیار زیادی برای کشیدن الگوی کنج داشته و به مهارت کافی برای شناسایی این الگو برسید. همچنین باید بررسی کنید که مبادا الگوی کنج ترسیم شده توسط شما بر روی نمودار قیمت خیلی بزرگتر از روندی است که به آن وارد شده باشد. یک الگوی کنج در مقایسه با روند اصلی قیمت بایستی کاملاً معقول باشد و اگر این الگو خیلی ادامه پیدا کند عملاً دیگر اعتبار خود را از دست داده و نمیتوان از آن برای ترید و معاملهگری استفاده نمود.

الگوی مستطیل

الگوی مستطیل یک الگو شبیه به الگوی سه قلو است که به عنوان یک الگوی ادامه دهنده روند خود را معرفی میکند. هر چقدر قیمت در یک مستطیل در زمان بیشتری گیر کند در صورت شکست آن با انفجار بیشتری به روند خود ادامه خواهد داد و قدرت روند بعد از شکست بیشتر خواهد شد. بنابراین در صورتی که شما یک مستطیل بر روی قیمت مشاهده کردید میتوانید انتظار داشته باشید که قیمت در همان جهت ورود به مستطیل از آن خارج و بعد از شکست برای ترید در جهت روند از آن استفاده کنید.

الگوی مستطیل هم از جمله الگوهای قدرتمند در تحلیل تکنیکال کلاسیک محسوب میشود و قدرت بسیار زیادی را از خود نشان میدهد. برای الگوی مستطیل همچنین میتوان تارگت زمانی هم تعیین کرد و این نتیجهگیری را داشت که به همان مقدار زمانی که قیمت در داخل مستطیل گیر کرده به همان مقدار زمان میتواند به مسیر خود بعد از شکست ادامه دهد. البته در روشها و استراتژیهای مدرن از حمایتها و مقاومتها برای تعیین هدف قیمتی در الگوی مستطیل استفاده میشود.

الگوی پرچم

اگر بر روی نمودار قیمت یک مستطیل با شیب تشکیل شود به نوعی بر روی آن پرچم به وجود آمده که روند اصلی نقش میله پرچم را به عهده خواهد داشت. در یک روند صعودی معمولاً پرچم با شیب نزولی به وجود میآید و بعد از شکست به سمت بالا میتوان از آن برای ترید و معاملهگری استفاده کرد. در یک روند نزولی هم معمولاً شیب پرچم به سمت بالا به وجود میآید و بعد از شکست آن از پایین میتوان برای ورود به معامله فروش استفاده کرد.

این تعریف نشان میدهد که الگوی پرچم هم از جمله الگوهای ادامه دهنده روند محسوب میشود و بلافاصله بعد از شکست پرچم میتوان از آن برای ترید استفاده نمود. در برخی از منابع ارتفاع میله پرچم را به عنوان تارگت قیمتی الگوی پرچم در نظر میگیرند اما رسیدن به سقف قیمتی بعد از شکست الگوی پرچم در روند صعودی یا کف قیمتی بعد از شکست الگوی پرچم در روند نزولی را میتوان تارگت مناسبتری برای آن در نظر گرفت.

هر چقدر شیب الگوی پرچم به وجود آمده ملایمتر باشد قدرت این الگو بیشتر خواهد بود. همچنین الگوی پرچم تا حدی میتواند روند قبل از خود را اصلاح نماید. در صورتی که اصلاح الگوی پرچم به بیش از ۵۰ درصد روند قبلی خود ادامه پیدا کند عملاً دیگر این الگو اعتبار خود را از دست داده و شما شاهد به وجود آمدن روند جدیدی برای نمودار قیمت هستید.

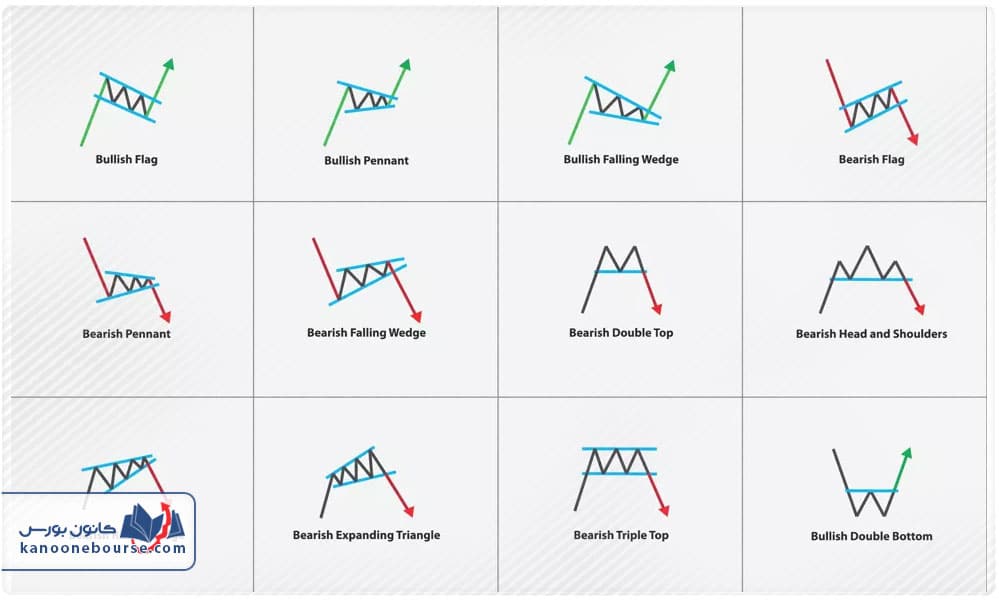

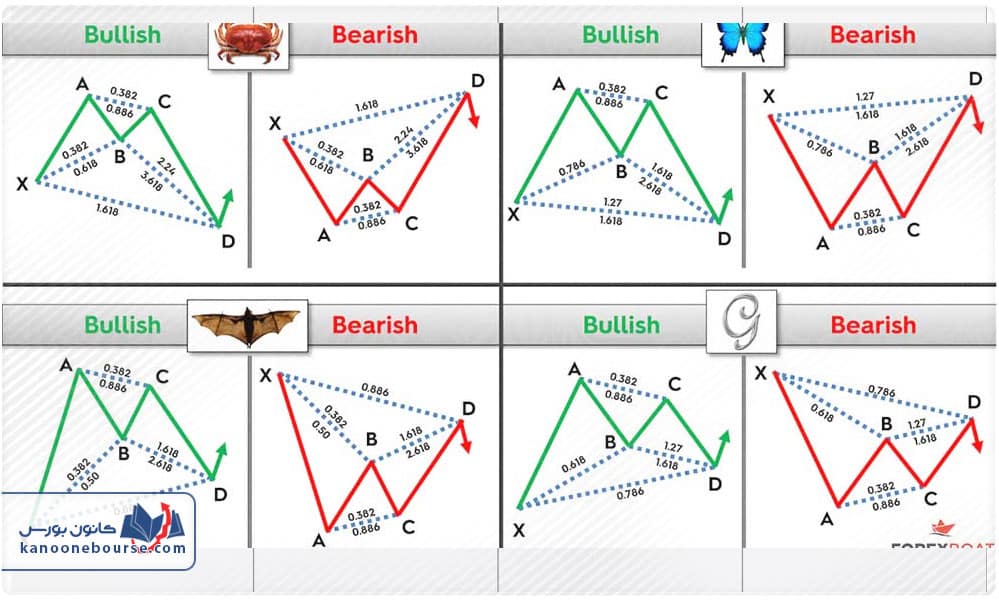

الگوهای هارمونیک

الگوهای هارمونیک نیز از جمله الگوهای مهم در تحلیل تکنیکال کلاسیک محسوب میشوند که از آنها نیز میتوان برای ترید و معاملهگری در بازار استفاده نمود. الگوهای هارمونیک به الگوهای W و M هم معروف هستند. در صورتی که بر روی نمودار قیمت یک شکل ظاهری شبیه به w یا M تشکیل شود، با توجه به درصدهای مهم فیبوناچی میتوان از آنها برای ترید و معاملهگری استفاده نمود. در شکلی که در ادامه برای شما قرار دادهایم تمام الگوهای هارمونیک معتبر در تحلیل تکنیکال کلاسیک قرار داده شدهاند که با رسیدن قیمت به هدف قیمتی میتوان از آنها برای ترید استفاده نمود.

دقت داشته باشید که استفاده از الگوهای هارمونیک به تنهایی برای ترید در بازارهای مالی قدرت معاملاتی شما را کاهش خواهد داد و ممکن است چالشهای بسیار زیادی را برای شما به وجود آورد. بهتر است از الگوهای هارمونیک همراه با سایر روشهای ترید مانند حمایتها و مقاومتها یا فیبوناچی و حتی اندیکاتورهایی مانند میانگین متحرک استفاده کنید. این الگو به تنهایی قدرت معاملاتی پایینتری را ایجاد کرده و ممکن است با نقاط ضعف بسیار زیادی همراه باشد.

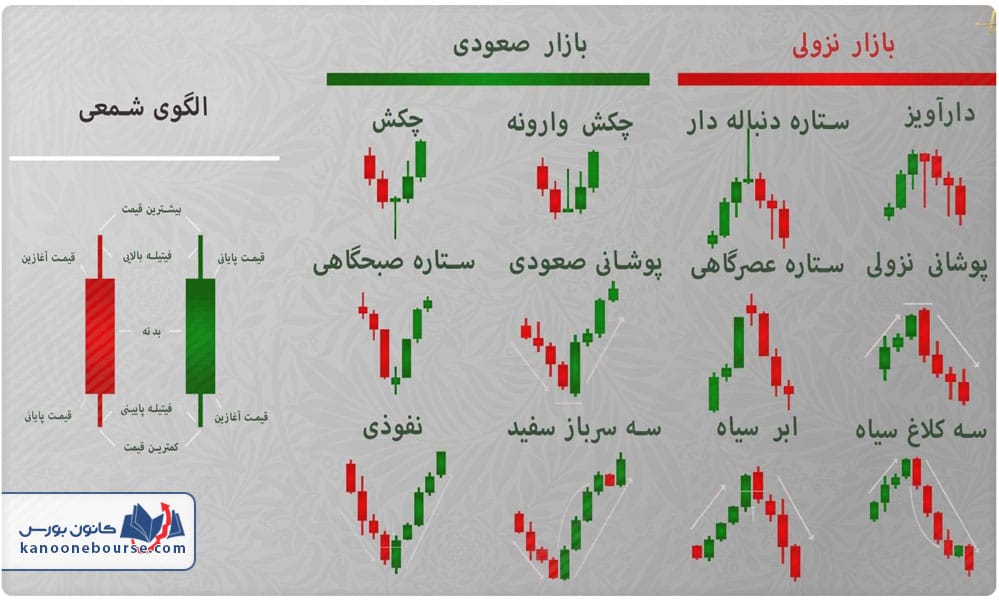

الگوهای کندل استیک

همچنین در آموزش تحلیل تکنیکال کلاسیک بایستی به بررسی الگوهای کندل استیک هم بپردازیم. الگوهای کندل استیک در ارز دیجیتال یا الگوهای کندل استیک در فارکس و حتی الگوهای شمعی در بورس ایران کاربردهای بسیار زیادی برای ترید داشته و استفاده از آنها میتواند به عنوان تاییدیه برای ورود به معاملات مختلف مورد استفاده قرار بگیرد.

در گذشته از الگوهای کندل استیک که به الگوهای شمعی هم معروف هستند، به صورت مجزا برای ترید استفاده میشد اما در حال حاضر این الگوها همراه با سایر روشهای معاملاتی به کار گرفته میشوند. مثلاً تشکیل الگوهای کندل استیک در ناحیه حمایتی و مقاومتی میتواند یکی از استراتژیهای معاملاتی برای ترید در بازارهای مالی باشد.

نمودار شمعی توسط یک فرد ژاپنی اختراع شده است و الگوهای تشکیل شده در کندل استیک هم به نوعی نشان دهنده رفتار قیمت بر اساس همین تحلیلگری را نشان میدهند. الگوهای کندل استیک را به صورت کلی میتوانیم به دو دسته الگوهای ادامه دهنده روند و الگوهای برگشت دهنده روند تقسیم کنیم.

با تشکیل الگوهای ادامه دهنده روند نشان از این شرایط است که روند حاضر قدرت قابل توجهی داشته و اگر به دنبال ترید هستید حتماً باید در جهت روند ترید کنید. از طرف دیگر تشکیل الگوهای معکوس کننده روند هم به نوعی نقاط ضعف در روند فعلی را نشان داده و از آنها میتوان برای ورود به معاملات خلاف جهت روند استفاده کرد. البته همانطور که در بالا اشاره کردیم استفاده از الگوهای کندل استیک بیشتر برای گرفتن تاییدیه در سایر استراتژیهای معاملاتی کاربرد داشته و استفاده از آنها به صورت مجزا برای ترید چالش برانگیز خواهد بود.

در یک مقاله کامل و جامع این الگوها را برای شما تشریح کرده و نکات لازم برای استفاده از آنها در فرایند ترید در بازارهای مالی را نیز برای شما بازگو کردهایم. شما میتوانید لیست کامل الگوهای کندل استیک را در شکل زیر مشاهده کرده و از آنها برای ترید در بازارهای مالی با استفاده از تحلیل تکنیکال کلاسیک بهره ببرید.

نکات تکمیلی تحلیل تکنیکال کلاسیک

آموزش جامعی از تحلیل تکنیکال کلاسیک را برای شما قرار دادیم و حالا نوبت به این رسیده تا نکات مهمی را نیز در این باره با شما در میان بگذاریم که استفاده از این نکات باعث میشود تا قدرت تحلیلی شما در این روش تحلیلی افزایش پیدا کند. نکاتی که در ادامه به آنها میپردازیم نکاتی هستند که در همه روشهای تحلیل تکنیکال کلاسیک کاربرد داشته و به کارگیری آنها برای رسیدن به روشهای بهتر در زمان ترید الزامی است.

- اکثر الگوهای کلاسیک در تایم فریمهای خیلی کم قدرت خیلی کمی داشته و استفاده از آنها چالش برانگیز است. پس بهتر است از الگوهای کلاسیک در تایم فریمهای بالاتر از یک ساعت استفاده کنید.

- استفاده از الگوهای کلاسیک به تنهایی برای ترید چالش برانگیز خواهد بود و بهتر است همزمان از چندین الگو برای ورود به یک معامله استفاده کنید تا قدرت معاملاتی شما افزایش پیدا کند.

- الگوهای کلاسیک در حال حاضر بیشتر از اینکه برای ترید به صورت ژه مورد استفاده قرار بگیرند به عنوان تاییدیه در سایر روشهای معاملاتی مورد استفاده قرار میگیرند.

- با جمع شدن چند الگوی کلاسیک به صورت همزمان بر روی نمودار قیمت شما با یک ابر استراتژی روبرو خواهید بود که قدرت خیلی زیادی را برای شما به دنبال خواهد داشت.

- از الگوهای کلاسیک میتوان برای اسکلپ در بازار فارکس هم استفاده کرد اما این الگوها برای این روش معاملاتی چندان قدرت خیلی بالایی ندارند.

- رسیدن به مهارت کافی و کامل در یک الگوی کلاسیک ممکن است شما را به عنوان یک فرد برنده در بازار معرفی نماید. خیلی از افراد با رفتارشناسی قیمت میتوانند رفتار کاملاً دقیقی در زمان تشکیل الگوهای کلاسیک از خود نشان دهند که این مهم باعث قدرت آنها در معاملات بازارهای مالی شده است.

- استفاده از الگوهای کلاسیک در زمانی که مومنتوم بازار خیلی زیاد باشد ممکن است برای شما چالش برانگیز باشد و حتماً باید دقت کنید که مومنتوم بازار همراه با الگوی کلاسیک مورد نظر شما باشد.

حتما بخوانید: انواع روش های سرمایه گذاری در ایران

جمع بندی

سعی کردیم تا سیر تا پیاز تحلیل تکنیکال کلاسیک را برای شما تشریح کرده و یک آموزش کامل و جامع از آن برای شما ارائه کنیم. نکاتی که در بالا برای آموزش تحلیل تکنیکال کلاسیک به آنها اشاره کردیم اهمیت بسیار زیادی برای به کارگیری روشهای مختلف این روش تحلیلی دارند و اگر شما بتوانید مهارت خود را در آنها به حداکثر میزان ممکن برسانید، کیفیت بسیار بالایی در معاملات خود ایجاد خواهید کرد و شانس موفقیت خود را نیز در تریدری افزایش میدهید. لازم به توضیح دوباره است که بسیاری از نکاتی که در بالا برای آموزش تحلیل تکنیکال کلاسیک به آنها اشاره کردیم نکات کاملاً حرفهای هستند که در دورههای آموزش پولی و شهریهای هم به آنها پرداخته نمیشود.

توصیه میکنیم که اگر به دنبال آموزش تحلیل تکنیکال کلاسیک هستید حتماً این مقاله را چندین بار مطالعه کرده و تمام نکاتی که در بالا به آنها اشاره کردیم را در ذهن خود بسپارید و با تمرین کردن آنها در بازار، به مهارت کافی برای به کارگیری آنها برسید. همچنین با شرکت در دوره ارز دیجیتال یا دوره فارکس به صورت حضوری هم میتوانید تمام نکات لازم برای آموزش تحلیل تکنیکال کلاسیک را در اختیار داشته باشید و این روش تحلیلگری را به صورت مو به مو بیاموزید. در این دورهها همراه با اساتید با تجربه شما در کارگاههای عملیاتی نحوه استفاده از روشهای مختلف تحلیل تکنیکال کلاسیک را نیز در اختیار خواهید داشت که میزان تسلط و مهارت شما نسبت به استفاده از این روشها و ابزارها را افزایش خواهد داد.

در انتها از شما دعوت میکنیم که اگر دیدگاهی نسبت به تحلیل تکنیکال کلاسیک دارید و یا نکتهای در ذهن دارید که در این مقاله به آن پرداخته نشد، حتما نقطه نظرات خود را با ما در میان بگذارید تا در مجموع با جمع شدن تمام نقطه نظرات کاربران ایرانی بتوانند با قدرت بالاتری تریدهای خود را در بازارهای مالی مانند فارکس یا ارز دیجیتال پیش ببرند. البته لازم توضیح است که معاملهگران بازار بورس هم میتوانند از این نکات برای تحلیلگری در بازار بورس و ترید در این بازار استفاده نمایند و قدرت معاملاتی خود را بالاتر ببرند.

سوالات متداول

تحلیل تکنیکال کلاسیک چیست؟

به روشهای تحلیل تکنیکال سنتی که امکان ارزیابی روند تغییرات قیمت را برای تحلیلگران در بازارهای مالی ایجاد میکنند، تحلیل تکنیکال کلاسیک گفته میشود که در آن از الگوهای قیمتی و اندیکاتورها برای آنالیز قیمت استفاده میشود.

مهمترین الگو در تحلیل تکنیکال کلاسیک چیست؟

الگوهای کندل استیک و الگوهای هندسی را میتوان از جمله مهمترین الگوها در تحلیل تکنیکال کلاسیک تعریف کرد.

آیا میتوان با استفاده از تحلیل تکنیکال کلاسیک در بازارهای مالی به موفقیت رسید؟

در حال حاضر استفاده از روشهای مدرن برای تحلیلگری و تریدری در بازارهای مالی کیفیت بهتری را برای کاربران به دنبال خواهد داشت و از تحلیل تکنیکال کلاسیک تنها برای گرفتن تاییدیه برای ورود به معاملات مختلف میتوان استفاده نمود.

آیا تحلیلگر و تریدری هست که تنها با تحلیل تکنیکال کلاسیک به موفقیت رسیده باشد؟

بله افرادی هستند که با رسیدن به مهارت بسیار زیاد در یک روش از تحلیل تکنیکال کلاسیک و به کارگیری دائم آن در بازار و البته استفاده از روشهای مدیریت سرمایه مدرن میتوانند به موفقیت در بازارهای مالی برسند.

نحوه آموزش تحلیل تکنیکال کلاسیک چیست؟

با مطالعه مقاله و یا شرکت در یک دوره آموزش تحلیل تکنیکال میتوانید به صورت کامل نکات معاملهگری با استفاده از تحلیل تکنیکال کلاسیک را آموزش ببینید.

بهترین ابزار در تحلیل تکنیکال کلاسیک چیست؟

اندیکاتورها را میتوان بهترین ابزار در تحلیل تکنیکال کلاسیک در نظر گرفت و حمایتها و مقاومتها نیز قدرت بالایی برای تحلیلگری در این روش دارا هستند.

ترتیب پیشنهادی مطالعه مقالات این بخش...

- آموزش رایگان تحلیل تکنیکال مقدماتی تا پیشرفته گام به گام کاربردی

- کامل ترین لیست انواع سبک های تحلیل تکنیکال | نقاط ضعف و قوت

- خط روند در تحلیل تکنیکال چیست | استراتژی معاملاتی قدرتمند با خط روند

- واگرایی چیست | واگرایی در تحلیل تکنیکال ارز دیجیتال و فارکس

- آموزش حمایت و مقاومت در تحلیل تکنیکال | نحوه معامله گری حرفه ای

- پولبک چیست | آموزش حرفه ای ترید با پولبک

- انواع خطوط حمایت و مقاومت در تحلیل تکنیکال | بورس, فارکس و ارز دیجیتال

- الگوهای هارمونیک در تحلیل تکنیکال | آموزش ترید با الگوهای هارمونیک

- اندیکاتور مووینگ اوریج چیست | آموزش اندیکاتور میانگین متحرک

- اندیکاتور مکدی چیست | آموزش اندیکاتور macd

- تحلیل تکنیکال کلاسیک چیست | بهترین الگوهای تحلیل تکنیکال کلاسیک

- استراتژی معاملاتی چیست | ویژگی های استراتژی فارکس

- چگونه استراتژی معاملاتی بسازیم | نمونه استراتژی معاملاتی

- انواع استراتژی معاملاتی در بازارهای فارکس و کریپتو