مدیریت سرمایه در بورس چیست و چگونه میتوانیم از تکنیک های آن برای پیش برد هر چه بهتر معاملات خود استفاده کنیم؟ برخی از اصطلاحات مربوط به بازار بورس در نگاه اول ممکن است اهمیت زیادی نداشته باشند اما اگر بخواهیم به صورت حرفهای و مطابق با اصول بازارهای سرمایه به دنبال معاملهگری در بازارها باشیم نیاز به رعایت تکتک قوانین مربوط به چنین اصطلاحاتی خواهیم داشت. یکی از مهمترین این دسته از اصطلاحات رایج بورس مدیریت سرمایه در این بازار است. مدیریت سرمایه به ما کمک میکند تا جلوی ضرر های خود را گرفته و یک سیستم معاملهگری کاملاً منظم و مشخص در بازار برای خود پیاده کنیم. البته لازمه این امر رسیدن به تسلط کافی نسبت به قواعد و قوانین مدیریت سرمایه در بورس است که در این مقاله از سری مقالات آموزش رایگان بورس سعی داریم تا به صورت کامل آن را برای شما تشریح کنیم.

خیلی از کاربران، مخصوصاً آنهایی که به تازگی وارد بازار بورس می شوند، به خیال اینکه این بازار هیچ خطری نداشته و بدون نیاز به آموزش میتوانند معاملات مطمئنی برای خود رقم بزنند سرمایههای گرانقدر خود را در بازار به حراج میگذارند. اما چیزی که تجربه در معاملات بازار بورس به اثبات رسانده این است که احتمال رسیدن به موفقیت بدون داشتن تسلط کافی به دانشهایی مانند مدیریت سرمایه در این بازار بسیار کم است. از این رو توصیه می کنیم تا تمام جزئیات مدیریت سرمایه که در این مقاله به آنها خواهیم پرداخت را به صورت دقیق به سپرده و حتماً از آنها برای انجام معاملات بهینهتر در بازار استفاده کنید.

نکات کلیدی مقاله:

- روش ها و فرمول های مدیریت سرمایه تنها مختص بازار بورس ایران نبوده و در همه بازارهای مالی کاربرد دارند.

- اصول مدیریت سرمایه راه حلی عالی برای کاهش خطرات ناشی از سرمایه گذاری در بازار بورس است.

- بدون رعایت اصول مدیریت سرمایه در بورس عمل شما هرگز تبدیل به یک معامله گر حرفهای در بازار نخواهید شد.

- کسانی که نتوانند اصول مدیریت سرمایه در بورس را برای سرمایه های را رعایت کنند برای سرمایههای هنگفت نیز توانایی این مدیریت را نخواهند داشت.

مدیریت سرمایه در بورس چیست

مدیریت سرمایه در بورس چیست و چگونه میتوانیم از آن برای کم کردن ریسک معاملات خود در بازار استفاده کنیم؟ بیایید تعریف مدیریت سرمایه را با یک مثال بسیار ساده که همه ما در زندگی روزمره با آن سر و کار داریم به شما معرفی کنیم. تمام افراد در جامعه امروز یک مدیریت نسبی برای درآمدها و دارایی های خود دارند. به عنوان مثال بسیاری از افراد ۱۰ درصد از درآمدهای ماهیانه خود را صرف سرمایه گذاری میکند. به همین ترتیب درصدی از درآمدهای ماهانه صرف هزینههای مختلفی از جمله هزینه مسکن و یا خورد و خوراک میشوند. افرادی که از مدیریت سرمایه در زندگی خود استفاده نمایند از همان ابتدای ماه میداند که چه مقدار از حقوق خود را باید صرف چه هزینهای کنند. چنین افرادی همیشه انضباط مالی خوبی داشته و میتواند به موفقیت های مالی زیادی نیز در زندگی خود برسند.

اما افراد زیادی هم هستند که هیچ گونه برنامهریزی و شناختی نسبت به هزینهها و درآمدهای خود نداشته و بدون رعایت هیچ اصولی حقوق خود را برای هزینههای مختلف خرج می کنند. چنین افرادی به هیچ وجه نمی توانند یک زندگی مالی ایران برای خود رقم زده و خیلی زود در زندگی خود با چالش های زیادی روبرو خواهند شد. البته شاید در برخی از مواقع چنین افرادی را مشاهده کنید که در حال لذت بردن از زندگی خود بوده و با سرگرمیهای زیادی زندگی را برای خود شیرین مینمایند اما این سرگرمیها و لذتها کاملاً زودگذر خواهد بود.

مدیریت سرمایه در بورس نیز دقیقاً شرایط مشابهی دارد. اگر شما با فرمول و تکنیک های مدیریت سرمایه در بورس آشنا بوده و آنها را در معاملات خود به کار بگیرید امکان رسیدن به معاملات بهینهتر و موفق را برای خود رقم خواهید زد. در غیر این صورت خیلی زود به جمع افراد شکست خورده در این بازار اضافه خواهید شد.

مدیریت سرمایه در بازار بورس در واقع به تکنیک ها و روش هایی اطلاق میشود که با استفاده از این روش ها معامله گران میتوانند معاملات خود را از نظر حجم و تعداد معاملات بهینه کرده و در نهایت روند موفقیت را در رسیدن به سود و کاهش ضررها برای خود رقم بزنند. این تعریف ساده از مدیریت سرمایه در بورس میتواند به صورت کامل این اصطلاح را برای شما تشریح نماید. برای بررسی جزئیات دقیقتر آن نیز در ادامه نکات دیگری را با شما در میان خواهیم گذاشت.

اهمیت مدیریت سرمایه در بورس چیست

بازار بورس مانند سایر بازارهای مالی یکی از بازارهای با پتانسیل سود دهی بسیار بالا است و امکان رشد چند برابری سرمایه ها در آن در یک بازه زمانی کوتاه مدت وجود دارد. اما آیا بدون داشتن دانش کافی و بدون رعایت اصول حاکم بر سرمایهگذاری در این بازار میتوان به این موفقیت ها رسید؟ واقعیت این است که بسیاری از کاربران در زمان انجام معاملات خود در بازار بورس دچار این توهم هستند که هر نوع معاملهای در هر شرایطی میتواند برای آنها موفقیت به دنبال داشته باشد اما بازار بورس به هیچ وجه چنین شرایطی ندارد.

بیایید بازار بورس را با یک فعالیت تجاری مقایسه کنیم. فرض کنید شما به دنبال راهاندازی یک مغازه تجاری در یک گوشه از شهر برای فروش یک کالای خاص هستید. چالش های بسیار زیادی برای رسیدن به موفقیت در این کسب و کار وجود دارد. چالش های مانند پیدا کردن محل مناسب برای راهاندازی مغازه و خرید محصولات ارزان قیمت و جلب نظر مشتریان و مواردی از این دست می توانند مانعی برای رسیدن به موفقیت مالی ایدهآل در چنین کسب و کاری باشند. اما بسیاری از کاربران بر این باور هستند که به هیچ وجه این چالش هایی در بازار بورس وجود نداشته و آنها به محض ورود به این بازار می توانند میلیارد شوند.

واقعیت این است که معامله گری در بازار بورس را نیز بایستی به عنوان یک تجارت تلقی کنید و اهمیت خاصی برای آن قائل باشید. یکی از مهمترین و اصلیترین نکاتی که نشان از این دارد که شما برای معامله گری در بازار بورس اهمیت قائل هستید شرکت در دوره آموزشی بورس و رعایت اصول مدیریت سرمایه در بورس است. اصول مدیریت سرمایه در بورس دقیقاً حکم مدیریت مالی شما در یک فعالیت تجاری را دارد. اگر در یک فعالیت تجاری هیچگونه مدیریتی بر روی هزینهها و درآمدهای خود نداشته باشید عملاً بعد از گذشت مدتی هیچ عایدی نداشته و هزینههای شما ممکن است حتی از درآمدها نیز افزایش پیدا کند.

اهمیت رعایت اصول مدیریت سرمایه در بورس نیز دقیقاً به همین ترتیب است. اگر شما نتوانید یک مدیریت مالی مناسب برای روند معاملات خود داشته باشید عملاً بعد از گذشت مدتی شکست سنگینی در مسیر معامله گری شما به وجود خواهد آمد.

سوالاتی که مدیریت سرمایه در بورس به آنها پاسخ میدهد

برای اینکه بهتر درک کنیم که اهمیت مدیریت سرمایه در بورس چیست و چرا استراتژیهای به کار گرفته شده در آن تا این حد محبوب و رایج شدهاند لازم داریم تا نکات بیشتری را در این باره با شما در میان بگذاریم. در این بخش سوالاتی را همراه با پاسخ های آنها با شما در میان میگذاریم که مدیریت سرمایه در بازار بورس میتواند به آنها پاسخ دهد. در واقع سوالاتی که در ادامه با شما در میان میگذاریم کاربردها و اهدافی هستند که استراتژیهای مدیریت سرمایه در بازار بورس برای معاملات شما خواهند داشت.

اتفاقاً بسیار مهم است که شما این سؤالات را بشناسید. زیرا با شناخت چنین سوالاتی اهمیت مدیریت سرمایه در بورس برای شما بیش از پیش شده و در نتیجه اهتمام بیشتری برای رعایت آنها در معاملات خود نیز به خرج خواهید داد.

چقدر سرمایه در بورس داشته باشیم؟

واقعاً چقدر سرمایه باید وارد بازار بورس کنیم و چه مقدار سرمایه میتواند تمام نیازهای ما را برای سرمایه گذاری در بازار بورس تأمین کند؟ یکی از اصلیترین و مهمترین سوالاتی که در استراتژی های مدیریت سرمایه میتوانید به پاسخ آن برسید همین سوال است. در واقع با استفاده از تکنیک های مدیریت سرمایه در بورس شما به دنبال این هستید که از نظر مالی تمام رویدادهای خود در این بازار را مدیریت نمایید. عملاً مقدار سرمایه قرار داده شده در بازار بورس نیز یکی از مهمترین شرایط مالی است که شما باید در معاملات خود در نظر بگیرید.

استفاده از روش ها و استراتژی های مدیریت سرمایه در بورس باعث میشود تا شما بتوانید به راحتی با یک سرمایه مناسب وارد بازار شده و در نهایت با کمترین میزان ریسک به انجام معاملات خود در این بازار بپردازید. معامله گری در بازار بورس فقط این نیست که شما چند سهم را انتخاب کرده و برای خرید آنها اقدام کنید. پیشنیازهای بسیار زیادی لازم هستند تا در نهایت تمام معاملات شما کاملاً بهینه و استاندارد شوند.

دقت کنید که مدیریت سرمایه یکی از اصطلاحات رایج علم اقتصاد است که در بازارهای مالی استفاده از آن کاربرد بسیار زیادی پیدا کرده است. با توجه به اینکه از نظر اقتصادی یک سرمایه گذار بایستی سرمایه های خود را در بازارهای مختلف تقسیم کرده و از این طریق ریسک سرمایهگذاری خود را به حداقل میزان ممکن برساند، از این رو اصطلاح مدیریت سرمایه راهکارهای لازم برای این منظور را در علم اقتصاد تعریف کرده است.

برای هر معامله چقدر سرمایه اختصاص دهیم؟

بعد از این که به این نتیجه رسید که چقدر از سرمایه های در دسترس خود را وارد بازار بورس کنید، نوبت به این مهم می رسد که برای هر معامله چقدر باید سرمایه اختصاص دهید. فرض کنید که شما در حساب کاربری خود در بازار بورس ۱۰۰ میلیون تومان پول دارید. با این ۱۰۰ میلیون تومان شما می توانید روش های مختلف سرمایه گذاری را در بازار در پیش بگیرید.

شما می توانید تمام این صد میلیون تومان را بر روی یک سهم سرمایه گذاری کرده و آن را بخرید.

همچنین شما می توانید این صد میلیون تومان را به پنج سهم مختلف اختصاص داده و مقداری از هر کدام را خریداری نمایید.

چنین راهحلها و روش های زیادی برای اختصاص دادن سرمایه برای خرید سهام در بازار بورس پیش روی شما قرار دارد اما چگونه به بهینهترین راهحل برسیم؟ یکی از مهمترین و جذابترین کاربردهای استفاده از استراتژی های مدیریت سرمایه در بازار بورس ایران نتیجه گیری برای همین اختصاص سرمایه ها به سهم های مختلف است. دقت کنید که حتی تقسیم صد میلیون تومان به صورت مساوی در میان ۵ سهم مختلف نیز همیشه روش ایدهآل نیست و شما باید بر اساس فاکتورهای مختلفی برای این منظور اقدام نمایید. استراتژی های مدیریت سرمایه این امکان را برای شما به وجود میآورند تا در زمان ورود به یک معامله بتوانید به درک صحیح از مقدار حجم مورد نیاز برای خرید آن سهم برسید.

به عنوان مثال وقتی شما اویدنس ها و فیلترهای مختلفی را برای خرید یک سقف در نظر گرفته و به یک استراتژی فوقالعاده قدرتمند برای آن رسیدهاید، عملاً می توانید سرمایه بیشتری را برای خرید سهام مورد نظر در نظر بگیرید. یا وقتی حد ضرر در بورس برای خرید یک سهم کمتر باشد عمل شما امکان ورود به آن سهم با سرمایه بیشتری را خواهید داشت ای را ریسک خیلی زیادی متوجه سرمایه گذاری شما نخواهد شد. همین نکات و روش های ارائه شده از سوی دانش مدیریت سرمایه در بازار بورس ایران باعث میشود تا شما بتوانید یک برنامه ریزی درست و دقیق برای انجام معاملات در این بازار داشته باشید.

چگونه ریسک سرمایه گذاری خود را در بورس کاهش دهیم؟

یکی دیگر از سؤالات و چالشهایی که استفاده از مدیریت سرمایه در بازار بورس ایران میتواند آن را نیز برای شما حل کند روش های کاهش ریسک در سرمایه گذاری است. سیستمها و استراتژی های مدیریت سرمایه در واقع این راهحل را پیش روی شما قرار میدهند تا با ترفندهای مختلف به دنبال بهینه کردن شرایط سرمایه گذاری خود رفته و ریسک وارد شده به سرمایه های خود را به حداقل میزان ممکن برسانید. البته که حذف شدن کامل ریسک در بازارهای مالی مانند بازار بورس ایران عملاً امکان پذیر نیست اما با این حال با استفاده از ترفندهای مدیریت سرمایه امکان بهینه کردن شرایط وجود دارد.

به عنوان مثال وقتی حد ضرر در بورس خیلی زیاد میشود سیستم های مدیریت سرمایه حجم سرمایه کمی را برای آن معامله اختصاص میدهند و از این رو عملاً حتی اگر معامله مورد نظر با شکست روبرو شود هم باز هم شما سرمایه خیلی سنگینی از دست نخواهید داد. یا به عنوان مثال در یکی دیگر از روش های مورد استفاده در مدیریت سرمایه در بازار بورس ایران محدودیت خاصی برای تعداد معاملات باز در آن واحد برای تحلیلگر قرار داده می شود. به این معنی که به عنوان مثال با توجه به سرمایه در وسط شما در لحظه تنها میتوانید در پنج معامله حضور داشته باشید.

چنین ترفندهایی دانش مدیریت سرمایه در بازار بورس مورد استفاده قرار میگیرند تا تحلیلگران بتوانند از این طریق ریسک وارد شده به سرمایه گذاری های خود را به حداقل برسانند. البته دانش مدیریت ریسک در بازار بورس یک دانش کاملاً مجزا است اما با این حال ارتباط بسیار نزدیکی با دانش مدیریت سرمایه در این بازار دارد. مدیریت سرمایه یکی از روشهای کاهش ریسک در بازار بورس ایران برای معامله گران محسوب می شود.

در هر لحظه چند معامله باز میتوانیم داشته باشیم؟

در بند قبلی اشاره کردیم که تکنیک های مدیریت سرمایه برای شما مشخص می نمایند که در هر لحظه چند معامله باز می توانید در بازار بورس داشته باشید. انتخاب تعداد معاملات باز در بازار بورس بر اساس تکنیک های مدیریت سرمایه به عوامل مختلفی بستگی دارد. سرمایه در دسترس شما و شرایط خود بازار بورس از جمله عواملی هستند که میتوانند این تعداد را تحت تاثیر قرار دهند.

وقتی تعداد معاملات باز شما در بازار بورس افزایش پیدا میکند عملاً ریسک وارد شده به سرمایه های شما بیشتر خواهد شد. طبق یک قانون مشخص در دانش مدیریت سرمایه شما در لحظه در بدترین شرایط ممکن تنها میتوانید ۲۰ درصد کل سرمایه موجود در حساب کاربری خود در بازار بورس را تحت ریسک قرار دهید. البته انتخاب این عدد ۲۰ درصد به شرایط و روحیات افراد نیز بستگی داشته و ممکن است برخی از کاربران تصمیم به کمتر کردن میزان ریسک بگیرند و برخی نیز ریسک بالاتری را برای سرمایه گذاری خود در نظر بگیرند.

وقتی شما کل ریسک وارد شده به سرمایه های خود در بازار بورس را ۲۰ درصد در نظر بگیرید عملاً جمع حد ضرر های تمام معاملات باز شما در لحظه حداکثر باید ۲۰ درصد کل سرمایه های شما باشد. به همین راحتی شما می توانید با استفاده از این تکنیک مدیریت سرمایه برای انتخاب تعداد معاملات باز در لحظه در بازار بورس اقدام کنید.

البته نکات دیگری نیز برای برطرف کردن کامل این چالش وجود دارند. به عنوان مثال شما می توانید معاملاتی که وارد سود شده را به حالت ریسک فری در آورده و عمل آن را از لیست تعداد معاملات باز و خود در بازار بورس خارج کنید. چنین ترفند هایی از سوی افراد حرفهای سرمایه گذاری در بازار بورس در دستور کار قرار میگیرد و شما نیز با افزایش میزان تجربه خود میتوانید برای این منظور اقدام کنید.

نسبت ریسک به ریوارد معاملات چقدر باید باشد؟

از دیگر سوالات و چالش هایی که در روش های مدیریت سرمایه در بازار بورس بایستی به پاسخ آن برسید انتخاب نسبت ریسک به ریوارد در انجام معاملات است. نسبت ها و فرمول های زیادی برای تعیین مقدار ریسک به ریوارد در معاملات بازار بورس در دانش مدیریت سرمایه تعریف شدهاند که البته استفاده از هر کدام از این فرمول ها و نسبت ها تحت تاثیر عوامل مختلفی انتخاب می شوند.

وقتی شما وارد یک معامله در بازار بورس میشوید و اصطلاحاً یک سهم را در بازار میخرید، هم احتمال موفقیت برای رسیدن برای سود در آن معامله وجود دارد و هم امکان وارد شدن به ضرر نیز برای معامله مورد نظر قابل تصور است. یک معامله گر حرفهای در بازار بورس برای انجام معاملات خود در استراتژی معاملاتی از حد ضرر و حد سود استفاده میکند. حد سود حداکثر میزان سودی است که تحلیلگر برای معامله خود در نظر گرفته و حد ضرر نیز حداکثر میزان ضرری است که برای این معامله در نظر گرفته است.

اما سوال اینجاست که نسبت حد سود به حد ضرر برای یک معامله چقدر باشد که ورود به آن معامله برای سرمایه گذار منطقی باشد؟ این دقیقاً همان چالشی است که در سیستم های مدیریت سرمایه به برطرف کردن آن اقدام می شود.

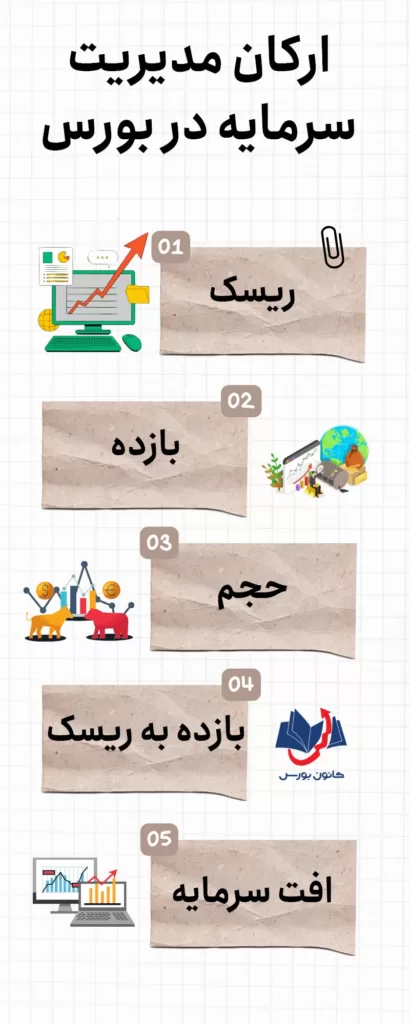

ارکان مدیریت سرمایه در بورس چیست

برای اینکه شما به توان یک استراتژی عالی به عنوان استراتژی مدیریت سرمایه در معاملات بازار بورس برای خود داشته باشید لازم است تا با ارکان این دانش را به اندازه کافی شناخته و برای هر کدام از ارکان مدیریت سرمایه یک برنامه ریزی مشخص داشته باشید؛ بنابراین تصمیم گرفتیم تا ارکان مدیریت سرمایه در معاملات بازار بورس را به صورت جداگانه و به صورتکاملاً برای شما تعریف کنیم.

۱- ریسک

یکی از اصلیترین و مهمترین ارکان مدیریت سرمایه در بورس موضوع ریسک است. اصلیترین دلیل به وجود آمدن و استفاده از تکنیک های مدیریت سرمایه در بازارهای مالی استفاده از آنها برای کاهش ریسک معاملات می باشد و از این رو ریسک را باید به عنوان رکن اصلی سیستم های مدیریت سرمایه تعریف کنیم. در واقع این فرمول ها و محاسبات به وجود آمدند تا به نوعی ریسک معاملات را بهینه کرده و شرایط ورود مطمئنتر به معاملات مختلف را برای تحلیل گران در بازار بورس به وجود آورند.

البته مبحث ریسک در بازارهای مالی و در بازار بورس یک مبحث بسیار گسترده است و مدیریت سرمایه و برای کنترل ریسک ها تنها بخشی از علوم و تکنیک های مورد استفاده برای مدیریت ریسک در این بازارها محسوب میشود. مدیریت ریسک در بازارهای مالی را میتواند جنبههای مختلفی مورد بررسی قرار داد که یک بخش از این جنبه ها به مدیریت سرمایه باز می گردد. در ارتباط میان مدیریت سرمایه در بورس و همچنین مدیریت ریسک در این بازار با عنوان کنیم که هرچند استفاده از تکنیک های مدیریت سرمایه برای کنترل ریسک در بازارهای مالی لازم و ضروری هستند و نبود تکنیک های مدیریت سرمایه عمل امکان مدیریت ریسک را در بازار برای کاربران از بین می برد اما با این حال این تکنیک ها و روش ها برای کنترلکاملاً ریسک در بازارهای مالی کافی نیستند.

۲- بازده

دومین رکن از ارکان مدیریت سرمایه در بازار بورس ایران موضوع بازده یا سود دهی است. یکی از اصلیترین ارکان در فرمول مدیریت سرمایه در بازار بورس تهران مقدار بازده مورد نظر از یک معامله است. شاید با خود تصور کنید که چگونه قبل از به پایان رسیدن یک معامله درباره میزان بازدهی آن تصمیم گیری کنیم. در تحلیل تکنیکال بورس اقدام به معرفی اصطلاحی به عنوان حد سود کردیم که در این اصطلاح معامله گر در همان نقطه شروع ورود به یک معامله حد سود معامله خود را با استفاده از روش های تکنیکالی در نظر می گیرد.

البته این امکان وجود دارد که حد سود در نظر گرفته شده همان چیزی نباشد که در نهایت به وقوع میپیوندد اما برآورد دقیق حد سود به عنوان بازده در فرمول مدیریت سرمایه اهمیت بسیار زیادی خواهد داشت و حتماً باید با روشهای اصولی به دنبال تعیین دقیق مقدار حد سود برای معامله مورد نظر خود در بازار بورس باشید. تعیین مقدار حد سود تأثیر بسیار زیادی بر روی حجم معاملات شما در بازار نیز خواهد داشت و میتواند تغییرات عمدهای روی آن اعمال کند. حتی در برخی مواقع مقدار بازدهی یک معامله در بازار بورس میتواند روی ورود یا عدم ورود به آن توسط معامله گر نیز تاثیر مستقیم داشته باشد.

۳- حجم معاملات

سومین رکن از ارکان مدیریت سرمایه در بازار بورس ایران حجم معاملات است. در واقع یکی از اصلیترین و مهمترین مواردی که در تکنیک های مدیریت سرمایه به دنبال آن هستیم بهینه کردن حجم معاملات برای کنترل حداکثری میزان ریسک کرد. هر چقدر حجم معاملات ما در بازار بورس افزایش پیدا کند و شما با پول بیشتری وارد یک فرآیند خرید و فروش شوید عملاً میزان ریسک و خطر از بین رفتن سرمایه های بیشتری شما را تهدید می نماید و در نتیجه مدیریت سرمایه بایستی به دنبال بهینه تر کردن این حجم باشد.

انتخاب حجم معاملات و استفاده از تکنیک های مدیریت سرمایه برای کنترل دقیق حجم معاملات چالشهای بسیار زیادی با خود به همراه دارد. دقت داشته باشید که هرچند کاهش حجم معاملات باعث کاهش ریسک شما در یک معامله خواهد شد اما از طرف دیگر با کاهش حجم یک معامله عملاً مقدار سودی که ممکن است شما از آن معامله به دست بیاورید نیز تحت تاثیر قرار گرفته و کاهش پیدا میکند؛ بنابراین این طور نیست که صرفاً برای رفع نیاز به دنبال انتخاب یک حجم معامله ثابت برای تمام معاملات باشیم و حتماً باید شرایط تکنیکالی لازم برای انتخاب بهترین حجم معامله با استفاده از تکنیک های مدیریت سرمایه مورد بررسی قرار گیرد.

در واقع ما در فرمول های مدیریت سرمایه در بازار بورس به دنبال این هستیم که نه حجم خیلی کمی برای یک معامله اختصاص دهیم که سود آن بسیار کم شود و نه حجم خیلی زیادی برای یک معامله در نظر بگیریم که با ورود معامله به ضرر شاهد افت های سنگین در سرمایه خود باشیم. به همین دلیل حجم معاملات یکی از ارکان بسیار مهم در سیستم مدیریت سرمایه است.

۴- نسبت بازده به ریسک

یکی دیگر از ارکان مدیریت سرمایه در بازار بورس ایران نسبت بازده به ریسک می باشد. از این اصطلاح در مقاله اصطلاحات رایج بورس با عنوان ریوارد به ریسک یاد کردیم که در واقع تمام نسبت حد سود و حد ضرر در یک معامله است. این نسبت از جنبههای مختلفی اهمیت داشته و حتماً باید تحلیلگر و معامله گر به صورت دقیق و با استفاده از روش های تکنیکالی کارآمد به دنبال انتخاب و تعیین آن باشد. در ادامه با معرفی فرمول مدیریت سرمایه در بازار بورس تهران به بررسی شرایط استفاده از آن با توجه به نسبت بازده به ریسک نیز خواهیم پرداخت.

۵- نسبت افت سرمایه

یکی دیگر از ارکان مدیریت سرمایه در بازار بورس ایران نسبت افت سرمایه است. نسبت افت سرمایه در واقع به مقدار ضرر اطلاق میشود که در شرایط در جریان بودن معاملات شما در بازار رخ می دهد. به عنوان مثال فرض کنید که شما حجم معامله باز در بازار بورس دارید و هر ۵ معامله شما در حال حاضر در ضرر هستند اما هیچکدام به حد ضرر نرسیدهاند. عملاً در این شرایط شما هنوز معاملات خود را نبسته و آنها در بازار در جریان هستند. آن موقع ورود همه آنها به ضرر باعث میشود تا سرمایه شما در بازار بورس در لحظه با افت قابل توجهی روبرو شود.

به عنوان مثال اگر هر یک از این معاملات ۱۰ درصد در ضرر قرار گرفته باشند عملاً شما در حال حاضر ۵۰ درصد سرمایه خود را از دست دادهاید. این ۵۰ درصد ضرر در جریان اصطلاحاً همان نسبت افت سرمایه است که در تکنیک ها و سیستم های مدیریت سرمایه حتماً بایستی به صورتکاملاً به آن پرداخته شود و راهکاری برای کاهش حداکثری آن اتخاذ شود.

افت زیاد سرمایه هر چند در معاملات باز باعث به وجود آمدن بار روانی بسیار سنگینی در معامله گر شده و شرایط بعدی را از نظر روحی برای وی ایجاد می نماید. با توجه به اینکه طبق اصول روانشناسی بازار بورس عوامل استرسزا و تنش را بایستی به حداقل خود برسند از این رو لازم است تا راهکارهای لازم برای کاهش افت سرمایه نیز در نظر گرفته شود.

دقت داشته باشید که در نسبت به افت سرمایه ضررهای شما هنوز قطعی نشدهاند و ممکن است در آینده حتی تمام پنج معامله شما نیز وارد سود شوند اما در حال حاضر چیزی که در بازار وجود دارد ۵۰ درصد سرمایه شما از بین رفته است. از این رو در چیدمان تکنیک مدیریت سرمایه در بازار بورس ایران بایستی به این نکته نیز دقت داشته باشید.

استراتژی های حرفهای مدیریت سرمایه در بورس چیست

در ادامه با درک استراتژی های رایج در مدیریت سرمایه به این درک خواهی رسید که در برخی مواقع بهتر است استراتژی خود را برای این سیستم تغییر دهید و بسته به شرایط بازار بورس استراتژی متفاوتی را برای معاملات خود در نظر بگیرید. همچنین بعد از معرفی استراتژی های مدیریت سرمایه در بورس ایران به دنبال روش محاسباتی حجم معاملات و استفاده کاربردی از فرمول مدیریت سرمایه در بازار بورس ایران خواهیم بود تا در نهایت شما بتوانید این استراتژی ها را با فرمول مدیریت سرمایه تطابق داده و به یک شخصی سازیکاملاً برای سیستم مدیریت سرمایه خود در بازار برسید.

شدت و ضعف روش های مدیریت سرمایه در بازار بورس ایران به شرایط خود معامله گر و میزان ریسک پذیری بستگی دارد. استراتژی ها و فرمول مدیریت سرمایه در بازار بورس ایرانکاملاًاً انعطاف پذیر هستند و شما بسته به شرایط و میزان ریسک پذیری خود در بازار می توانید به دنبال شخصی سازی این استراتژی ها و فرمول برای معاملات خود باشید. البته این موضوع به این معنا نیست که شما به هیچ وجه از این استراتژی ها و فرمول استفاده نکنید و مقدار حجم معاملات و ریسک معاملاتی بدون نظمی را در معاملات خود اتخاذ کنید. پایبندی به سیستم مدیریت سرمایه در نظر گرفته شده برای داشتن معاملات منظم و سوده اهمیت بسیار زیادی خواهد داشت.

استراتژی محتاطانه مدیریت سرمایه در بورس

اولین استراتژی مدیریت سرمایه در بازار بورس ایران که باید به تعریف آن بپردازیم استراتژی محتاطانه است. البته در مقاله آموزش رایگان بورس و همچنین اصطلاحات رایج بورس به صورت کلی به معرفی سه استراتژی رایج و اصلی به عنوان استراتژی های مدیریت سرمایه در این بازار پرداختیم اما در این مقاله سعی داریم تا کمی تخصصی تر و حرفهایترین استراتژی ها را برای شما تعریف کرده و سپس روش عددی نمودن آنها با فرمول مدیریت سرمایه را نیز برای شما بیان کنیم.

استراتژی محتاطانه همانطور که از اسمش پیداست به نهایت احتیاط در انجام معاملات بازار بورس اشاره دارد. حداقل حجم معاملاتی برای انجام معاملات در نظر گرفته شود، حداقل میزان ریسک در معاملات در نظر گرفته شود، حداقل نسبت افت سرمایه در معاملات در بازار در نظر گرفته شود و درنهایت نسبت ریوارد به ریسک در بهینه ترین شرایط ممکن و دسته بالا در نظر گرفته شود تا از این طریق میزان ریسک معاملات شما در بازار بورس به حداقل شرایط ممکن برسد.

برای کسانی که از استراتژی محتاطانه برای مدیریت سرمایه خود در بازار بورس استفاده می نمایند از دست ندادن سرمایه اولیه اهمیت بسیار زیادی دارد. در واقع کسانی که به دنبال حفظ سرمایه اولیه خود در بازار بورس هستند و هیچ ریسکی را برای سرمایه اولیه خود وارد نمیدانند میتوانند از این استراتژی در معاملات خود استفاده کنند.

همچنین استفاده از استراتژی محتاطانه برای مدیریت سرمایه در بازار بورس ایران کاربردهای دیگری نیز دارد. به عنوان مثال وقتی در یک بازارکاملاًاً نزولی قرار دارید و شاخص بورس شرایط خوبی ندارد عملاً استفاده از استراتژی محتاطانه برای مدیریت سرمایه کارکرد بهتری خواهد داشت هر چند ممکن است میزان سود معاملات شما را کاهش دهد.

همانطور که در تحلیل شاخص بورس بیان کردیم در بسیاری از مواقع شاخص روند نزولی قدرتمندی در پیش میگیرد و در چنین مواقعی اکثر سهم های تعریف شده در بازار بورس در همین روند قرار می گیرد و معامله گری برای کاربران بسیار سخت و چالش برانگیز میشود. اکثر تحلیل های صعودی در چنین مواقعی با اشتباه همراه شده و کاربران میتوانند سود مناسب را از معاملات خود به دست آورند. در چنین مواقعی البته سهم هایی هستند که روند سودی دارند و یا ممکن است یک سقف در عین اینکه در یک تایم فریم طولانی در روند نزولی باشد در تایم فریم کوتاه مدت یک روند صعودی موقت را در پیش بگیرد.

در چنین مواقعی اگر به دنبال انجام معاملات در بازار بورس باشید بهترین استراتژی مدیریت سرمایه استراتژی محتاطانه است تا ریسک موجود در بازار بورس به دلیل نزولی بودن شاخص را به حداقل میزان ممکن برساند.

استراتژی تهاجمی مدیریت سرمایه در بورس

دومین استراتژی مدیریت سرمایه در بازار بورس که باید به معرفی آن بپردازیم استراتژی تهاجمی است. به راحتی میتوانید از نام این استراتژی نیز مفهوم آن را درک کنید. استراتژی تهاجمی مدیریت سرمایه در واقع روشی است معامله گر در آن حداکثر میزان ریسک را به سرمایه های خود وارد می سازد و البته در پی آن به دنبال رسیدن به حداکثر میزان سود نیز است.

ورود به معاملات با حد سود بسیار کوچک اما با حجم معاملات بسیار زیاد یکی از نشانه های استفاده از استراتژی تهاجمی مدیریت سرمایه در بورس است. در چنین شرایطی معامله گر با اینکه میداند در صورت ورود به سود در نهایت حداکثر میزان سود حاصل شده از نظر درصد چندان بالا نیست اما با اهرم حجم معاملات و افزایش قابل توجهی آن به دنبال این است تا همین درصد سود کم را برای خود قابل توجه کند.

استفاده از استراتژی تهاجمی در مدیریت سرمایه در بازار بورس ایران زمان هایی که شاخص بورس وضعیت فوقالعاده خوبی داشته و روندهای صعودی در سهم های مختلف با قدرت زیاد در حال حرکت هستند میتواند استراتژی خوبی باشد. در چنین مواقعی اکثر سهم های تعریف شده در بازار بورس ایران در حال رشد هستند و روندهای صعودی قدرتمندی در آنها شکل می گیرد. از این رو استفاده از استراتژی تهاجمی برای مدیریت سرمایه باعث میشود تا کاربران بتوانند به سود های قابل توجهی در بازار بورس در معاملات خود برسند. البته دقت داشته باشید که استفاده از استراتژی تهاجمی مدیریت سرمایه حتماً باید با دانش و تسلط کافی انجام پذیرد و از این رو استفاده از این استراتژی را برای افراد تازه کار به هیچ وجه توصیه نمی کنیم.

وقتی شما به دنبال استفاده از استراتژی تهاجمی در مدیریت سرمایه معاملات تحصیل عملاً باید سطح دانش تکنیکالی بسیار قدرتمندی داشته باشید تا در مواقع بحرانی بتوانید زمان دقیق خروج از بازار را تشخیص داده و به موقع سرمایه های خود را خارج نمایید. از این گذشته تسلط کافی وکاملاً به اصول روانشناسی بازار سرمایه نیز اهمیت خاص خود را برای استفاده از این استراتژی در انجام معاملات خواهد داشت. از این رو صرف اینکه استفاده از این استراتژی میتواند سود های بیشتری را در انجام معاملات برای شما رقم بزند نه باید ملاک و معیار انتخاب و استفاده از آن باشد. زیرا همان قدر که داشتن استراتژی تهاجمی ممکن است سود های بیشتری را برای کاربران رقم بزند به همان سرعت و قدرت امکان ضرر های سنگین نیز در معاملات را رقم خواهد زد.

استراتژی پوششی مدیریت سرمایه در بورس

در نهایت نوبت به معرفی استراتژی پوششی مدیریت سرمایه در بازار بورس ایران می رسد. استراتژی پوششی در واقع یک استراتژی بینابین میان استراتژی تهاجمی و محتاطانه است. با تکیه بر استراتژی پوششی عمل شما هم حجم معاملات معمولی برای رسیدن به سود های معقول در معاملات خود در نظر میگیرید و هم از طرف دیگر مدیریت ریسک قابل توجهی هم دارید تا معاملات شما خیلی وارد زیان نشوند.

در واقع با این تعریف به راحتی شما می توانید درک کنید که در استراتژی پوششی هم مقدار سود و هم مقدار ضرر کاملاً بهینه هستند و قرار نیست شما در یک معامله اتفاق خیلی خاصی را در سرمایه خود مشاهده کنید. نه مانند استراتژی تهاجمی سود و زیان قابل توجه و بسیار زیادی را در معاملات خود رقم خواهد زد و نه مانند استراتژی محتاطانه سود و زیان شما به حداقل می رسد.

البته منظور ما از میزان سود و زیان در معاملات با استفاده از استراتژی پوششی تعیین مقدار حجم معاملات و تعداد معاملات باز در لحظه است که بهینه میشود وگرنه سوددهی سهام ها در چنین شرایطی تغییری نسبت به دو استراتژی دیگر نخواهد داشت. استفاده از استراتژی پوششی برای انجام معاملات در بازار بورس ایران در هر شرایطی از بازار امکان پذیر است و شما تحت هر شرایطی می توانید از این استراتژی برای مدیریت سرمایه خود استفاده کنید. مسلماً وقتی بازار بورس روند نزولی به خود گرفته و تحلیل شاخص بورس نشان از افت قیمت ها دارد این استراتژی در بسیاری از مواقع اجازه ورود شما به معاملات را نخواهد داد در بسیاری از مواقع که شاخص بورس روند صعودی به خود گرفته و حد سود ها بسیار افزایش پیدا میکند حجم معاملات بیشتری را برای شما در نظر می گیرد.

چه زمانی باید از چه استراتژی در مدیریت سرمایه بورس استفاده کنیم؟

در معرفی استراتژی های مدیریت سرمایه در بورس به صورت کلی بیان کردیم که از کدام استراتژی بایستی در چه شرایطی استفاده کنید. لازم به توضیح مجدد است که استفاده از استراتژی های مدیریت سرمایه در بازار بورس فقط نباید متکی به شرایط بازار باشد و عوامل دیگری مانند سطح دانش تکنیکالی و سطح تسلط معاملهگر به روانشناسی در بازار بورس نیز بر روی انتخاب این استراتژیها تاثیر خواهند داشت. اگر شما هنوز تجربه خیلی زیادی در انجام معامله در بازار بورس را کسب نکردهاید توصیه میکنیم که با استفاده از استراتژی محتاطانه به دنبال مدیریت سرمایه در بازار بورس باشید.

حتی توصیه ما به افراد حرفه ای و با تجربه نیز این است که در شرایط مختلف از استراتژی های مختلف استفاده نمایند و هرگز معاملات خود را تنها با یک استراتژی مدیریت سرمایه پیش نبرند. در برخی مواقع شرایط بازار حکم میکند که شما استراتژی محتاطانهای را برای معاملات خود از نظر سیستم مدیریت سرمایه در نظر بگیرید تا خیلی شاهد ضرر و افت های سنگین نشوید.

به عنوان یک نکته کاربردی دیگر باید اشاره داشته باشیم که وقتی چند معامله شما به صورت پیاپی در بازار بورس با شکست روبرو شده و شما شاهد از بین رفتن بخشی از سرمایه های خود هستید توصیه میکنیم که به دنبال استفاده از استراتژی محتاطانه باشید. در اکثر مواقع معاملهگران دقیقاً در چنین شرایطی برعکس عمل کرده و به دنبال استفاده از استراتژی تهاجمی مدیریت سرمایه می روند تا خیلی زود ضررهای خود را جبران نمایند. این رفتار نشان از عدم تسلط این دست از معامله گران به اصول روانشناسی بازار بورس داشته و میتواند ضرر های بیشتر و سنگین تری را برای آنها رقم بزند.

از این رو توصیه می کنیم که همراه با اصول مدیریت سرمایه در بازار بورس ایران به مطالعه اصول روانشناسی در بازار بورس نیز پرداخته و به نوعی قدرت فکری خود را نیز برای انجام معاملات بهینه در بازار بورس تقویت نمایید.

فرمول مدیریت سرمایه در بورس

نوبت به معرفی فرمول مدیریت سرمایه می رسد. فرمول مدیریت سرمایه در بازار بورس ایران را باید در بخشهای مختلفی به شما معرفی کنیم. برای اینکه بتوانید از این فرمول به صورت کاملاً کاربردی و عددی در بازار استفاده نمایید، لازم است تا پله به پله آن را برای شما تشریح کنیم.

فرمول مدیریت سرمایه در بورس برای تقسیم بندی دارایی ها

اولین پله از فرمول مدیریت سرمایه در بورس ایران تقسیم مناسب دارایی ها در بازار برای انجام معاملات است. برای این منظور روابط و فرمول های زیادی ارائه شده است که هر یک در جای خود قابل احترام هستند. همچنین استفاده از این روابط و فرمول ها نیز تا اندازهای به شرایط خود معامله کر نیز بستگی دارد. برای تقسیم بندی دارایی های خود در بازار بورس برای انجام معاملات می توانید از فرمول زیر استفاده کنید:

- ۵۰ % از دارایی های شما در بازار بورس باید بر روی سهم های با اطمینان بالا متمرکز شده باشند و سرمایه گذاری بر روی آنها سود تضمین شدهای را برای شما رقم بزند. سرمایه گذاری در صندوق های با درآمد ثابت یا خرید اوراق بهادار اخزا میتوانند از این روش ها باشند. این بخش از سرمایه های شما عملاً در بخش سرمایه گذاری امن تعریف میشود که میتواند حداقل مانع از از بین رفتن سرمایه اولیه شما در بازار شود.

- ۳۰ % از سرمایه های شما در بازار باید برای سرمایه گذاری هایی با ریسک متوسط لحاظ شود. خرید و فروش سهام در بازار بورس در این دسته بندی قرار می گیرد. به دلیل وجود دامنه محدودیت نوسان قیمت عملاً می توان میزان ریسک سرمایه گذاری بر روی سهم ها در بازار را متوسط در نظر گرفت.

- ۲۰ % از سرمایه شما باید برای سرمایه گذاری با ریسک بالا در نظر گرفته شود. خرید و فروش سهم های با دامنه نوسان ۱۰ درصد یا ورود به قراردادهای آتی در بازار بورس از این دسته از سرمایه گذاری ها است.

فرمول مدیریت سرمایه در بورس برای تعیین تعداد معاملات باز

در قدم دوم باید تعیین کنید که در هر لحظه چه تعداد معامله باز می توانید در بازار داشته باشید. در واقع این مهم به شرایط خود شما بستگی دارد. اگر ریسک پذیری بالایی در بازار دارید، می توانید تعداد معاملات باز بیشتری داشته باشید و در صورتی که ریسک پذیری خیلی بالایی ندارید، باید سراغ معاملات کمتر بروید. البته شایان ذکر است که این معاملات به ۵۰ درصدی از دارایی های شما باز می گردد که ریسک معاملاتی داشته و درآمد ثابتی و تضمین شده ندارند. روابط و شرایط مختلفی برای این منظور نیز در بازار بورس تعریف شده است. به عنوان نمونه در بسیاری از مواقع توصیه میشود که شما در تمام معاملات باز خود تنها ۲۰ درصد از سرمایه های اولیه خود را وارد ریسک کنید. در این شرایط جمع تمام حد ضررهای معاملات شما باید حداکثر ۲۰ درصد از کل سرمایه شما در بازار بورس باشد.

با این ترفند در صورتی که کل معاملات شما وارد ضرر شده و به حد ضرر برخورد نمایند، شما ۲۰ درصد از سرمایه خود را از دست میدهید. اگر این مقدار برای شما زیاد است و فکر میکنید که نمیتوانید چنین ریسک معاملاتی داشته باشید، بهتر است آن را تغییر دهید. حالا ممکن است شما تنها در دو معامله این میزان ریسک را در معاملات خود به وجود آورید یا در ۱۰ معامله چنین شرایطی برای شما رقم بزند. با تعیین درصد درگیر از سرمایه اولیه این تعداد را می توانید در لحظه برای معاملات خود محاسبه کنید.

البته ذکر این نکته ضروری است که وقتی یک معامله وارد سود شده و شما سیو سود در آن داشته باشید، عملاً آن معامله از چرخه این محاسبه خارج خواهد شد و دیگر حد ضرر آن را نباید در این محاسبه حساب کنید.

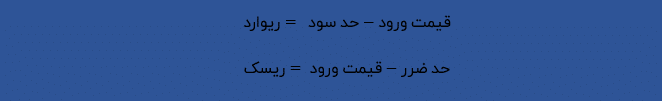

فرمول مدیریت سرمایه در بورس برای نسبت ریوارد به ریسک

نوبت به معرفی فرمول مدیریت سرمایه در بورس برای نسبت ریوارد به ریسک می رسد. ریوارد در معاملات بازار بورس حد سود شما است و ریسک نیز حد ضرر در بورس را تعریف مینماید. شما بایستی برای هر معامله این نسبت را به سادگی محاسبه کنید.

حالا با تقسیم مقدار ریوارد به ریسک به راحتی می توانید این نسبت را برای هر کدام از معاملات خود در بازار بورس به دست بیاورید. برای معامله گری با این نسبت نیز نکات زیر میتواند راهنمای خوبی برای شما باشد:

- اگر مقدار ریوارد به ریسک بالاتر یا مساوی ۱ باشد، ورود به معامله مورد نظر منطقی است.

- اگر مقدار ریوارد به ریسک کمتر از ۱ باشد، ورود به معامله مورد نظر غیرمنطقی است و ریسک زیادی دارد.

- هر چقدر مقدار ریوارد به ریسک بیشتر شود، شرایط معامله برای شما بهتر خواهد بود و می توانید با ریسک کمتر به دنبال رسیدن به سودهای بیشتر باشید.

- اگر ریسک پذیری کمتری دارید، می توانید حد ورود خود به معاملات در بازار بورس را با توجه به نسبت ریوارد به ریسک ۲ در نظر بگیرید. به این معنی که اگر مقدار این نسبت ۲ یا بیشتر شد برای ورود به معامله مورد نظر اقدام کنید و در غیر این صورت از این امر اجتناب نمایید.

فرمول مدیری سرمایه در بورس برای تعیین حجم معاملات یا تعداد سهام

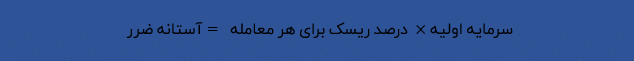

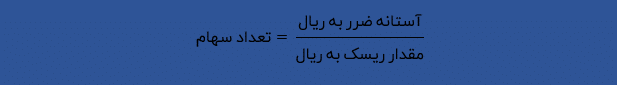

اما برای هر معامله چه مقدار حجمی باید در نظر بگیرید و چه تعداد از هر سهم را باید بخرید؟ این مهم نیز یکی از چالش هایی است که فرمول مدیریت سرمایه در بورس به دنبال ارائه پاسخ منطقی برای آن است. برای این منظور نیز البته باید شرایط خود شما در نظر گرفته شود. زیرا برای کسانی که ریسک پذیری بیشتری دارند، این مقدار ممکن است بیشتر شود. به صورت کلی برای تعیین حجم معاملات یا تعداد سهام در هر معامله می توانید از روابط زیر استفاده کنید:

در قدم اول باید آستانه ضرر یا حداکثر میزان تحمل خود در ضرر را تعیین کنید. در واقع باید با خود روراست باشید و یک نتیجه گیری منطقی داشته باشید که در هر معامله چه مقدار ضرر را می توانید تحمل کنید. ۲ تا ۳ درصد میتواند عدد محتاطانهای باشد و در استراتژی مدیریت سرمایه محتاطانه کاربرد دارد. ۴ تا ۶ درصد برای استراتژی مدیریت سرمایه پوششی مناسب است و برای استراتژی مدیریت سرمایه تهاجمی نیز می توانید سراغ اعداد بزرگتر از این بروید. برای تعیین آستانه ضرر خود نیز از رابطه زیر استفاده کنید:

در نهایت با قرار دادن مقدار آستانه ضرر در فرمول مدیریت سرمایه می توانید مقدار و تعداد سهام در هر خرید را به شرح زیر تعیین کنید:

مقدار ریسک در این فرمول همانی است که در بندی قبلی برای تعیین نسبت ریوارد به ریسک حساب کردید. دقت کنید که واحدهای پولی در فرمول بالا هر دو یکسان باشند.

مثال برای محاسبه فرمول مدیریت سرمایه در بورس

فرض کنید که شما ۱۰۰ میلیون تومان سرمایه در اختیار دارید که قصد وارد کردن آن به بازار بورس را گرفته و مراحل اولیه ورود به این بازار را نیز پشت سر گذاشتهاید. با توجه به روابط بالا نحوه استفاده از فرمول مدیریت سرمایه در بورس برای شما به شرح زیر خواهد بود.

- ۵۰ % از این دارایی یعنی ۵۰ میلیون تومان برای خرید سهم هایی با درآمد ثابت در نظر گرفته میشود.

- ۵۰ % دیگر وارد بازار شده و در واقع سرمایه اولیه شما در بازار بورس ۵۰ میلیون تومان خواهد بود.

با فرض اینکه تحمل ریسک شما ۲۰ % کل سرمایه اولیه باشد، جمع حد ضررهای معاملات باز شما در هر لحظه نباید از ۱۰ میلیون تومان بیشتر شود. ۲۰ % از ۵۰ میلیون تومان. دقت کنید وقتی شما ۴ معامله باز دارید که جمع حد ضررهای آنها به ۹ میلیون تومان می رسد و معامله پنجم این مجموع را به ۱۰.۵ میلیون تومان برساند، اجازه ورود به معامله پنجم را ندارید.

با فرض اینکه آستانه تحمل ریسک شما برای هر معامله ۵ درصد باشد، آستانه حد ضرر شما نیز برای هر معامله ۵ % از ۵۰ میلیون تومان خواهد شد. در واقع شما در هر معامله در نهایت می توانید حد ضرری به بزرگی ۲.۵ میلیون تومان داشته باشید. اگر حداکثر حد ضرر در همه معاملات شما لحاظ شده باشد، نهایتاً می توانید ۴ معامله باز در هر لحظه داشته باشید.

فرض کنید که در یک معامله شرایط به شرح زیر است:

- قیمت ورود ۲۰۰۰ تومان

- حد سود ۴۵۰۰ تومان

- حد ضرر ۱۵۰۰ تومان

در این وضعیت ریوارد شما از اختلاف بین ۴۵۰۰ و ۲۰۰۰ به مقدار ۲۵۰۰ به دست میآید و مقدار ریسک شما نیز از اختلاف میان ۲۰۰۰ و ۱۵۰۰ به مقدار ۵۰۰ به دست میآید. در نتیجه نسبت ریوارد به ریسک شما نیز از تقسیم ۲۵۰۰ بر ۵۰۰ به دست میآید. این مقدار برای این معامله ۵ خواهد بود که نشان از شرایط مناسب و ایدهآل برای ورود به سهام مورد نظر است.

برای تعیین تعداد سهام در بازار نیز می توانید از فرمول مدیریت سرمایه در بورس استفاده کنید. برای این منظور باید آستانه ضرر در هر معامله یعنی ۲.۵ میلیون تومان را بر ۵۰۰ تومان حد ضرر تقسیم کنید. در این شرایط تعداد سهام مد نظر برای خرید ۵۰۰۰ سهم خواهد بود.

اکنون به راحتی درک می کنید که با بازی با این اعداد به راحتی می توانید شرایط استفاده از فرمول مدیریت سرمایه در بورس را برای خود شخصی سازی نمایید. هر چقدر درصد ریسک بیشتری برای خود در نظر بگیرید، در نهایت حجم معاملات شما بیشتر خواهد شد.

آیا استفاده از فرمول مدیریت سرمایه در بورس ریسک معاملات را افزایش می دهد؟

سوالی که احتمالاً تاکنون ذهن شما را به خود درگیر کرده است این است که آیا استفاده از فرمول مدیریت سرمایه یا استراتژی های مدیریت سرمایه در بورس ریسک معاملات را افزایش می دهد یا کاهش میدهد؟ البته منظور ما از این سوال این نیست که با استفاده از این استراتژی ها سرمایه های شما در خطر بیشتری میافتد بله همه ما میدانیم که استفاده از تکنیک های مدیریت سرمایه در بورس در نهایت شرایط بهینهای را از نظر میزان ریسک و خطرات برای معاملات ما رقم خواهد زد. اما در نظر داشته باشید که استفاده از مدیریت سرمایه همزمان با بهینه کردن خطرات و ریسک ها میزان سود و درآمد ها از بازار بورس را نیز تا حدی کاهش میدهد. به همین دلیل سوال برای معامله گران و کاربران پیش میآید که آیا اصلاً از این سیستم ها استفاده کنیم یا در تعادل میان کاهش سود ها و کاهش خطرات کدام یک بهتر هستند و شرایط بهتری را برای معامله گران به وجود می آورند.

به عنوان مثال میتوان این تصور را در زمان عدم استفاده از فرمول مدیریت سرمایه داشت که عدم استفاده از این استراتژی ها هر چند ممکن است در برخی از مواقع ضرر های سنگینتری را برای معامله گر رقم بزند اما با توجه به اینکه سود های بیشتری را در معاملات موفق رقم میزند در نهایت بر آینده این افزایش میزان سود و افزایش میزان ضرر به نفع معامله گر میشود یا خیر.

این موضوع را از دو جنبه مختلف می توان بررسی کرد. در وهله اول به صورت علمی و زبان علم اقتصاد باید به بررسی این موضوع بپردازیم که عملاً علم اقتصاد توصیه به استفاده از روشهای مدیریت سرمایه داشته و عدم استفاده از این روش ها را ریسک بسیار بزرگی را برای معاملات در بازارهای مالی می پندارد.

ما از جنبه تجربی و شرایط به وقوع پیوسته در گذشته معامله گران در بازار بورس نیز بایستی این موضوع را مورد بررسی قرار دهیم. در این بررسی نتایج زیرکاملاًاً مشهود هستند:

عدم استفاده از استراتژی مدیریت سرمایه در معاملات بازار بورس برای افراد تازهکار در اکثر مواقع منجر به از دست رفتن بخش قابل توجهی از سرمایهها شده و ضرر های سنگینی را برای آنها رقم زده است. با این حساب معامله گران تازه کار حتماً باید از فرمول مدیریت سرمایه برای بهینه کردن میزان خطرات و ریسک های معاملات خود در بازار استفاده نمایند و تکلیف این افرادکاملاًاً روشن است.

همچنین افرادی که تسلط کافی به اصول روانشناسی معامله گری در بازار بورس نداشته و در هیجانات و شرایط مختلف نمیتوانند خود را کنترل نمایند نیز حتماً بایستی از این استراتژی ها استفاده نمایند و عدم استفاده از این استراتژی ها ممکن است سود یک سال فعالیت آنها را در بازار بورس تنها در یک ماه از بین ببرد. البته نکته بسیار جالب این است که اکثر شما وقتی در حال مطالعه مقاله هستید به این موضوع ایمان دارید که به صورت کاملاً به اصول روانشناسی معامله گری در بازار بورس واقف بوده و تسلط کافی و کاملاً نسبت به شرایط کنترل احساسات و هیجانات خود در مواقع مختلف را دارید. اما آمارها و اطلاعات نشان میدهد که اکثریت قریب به اتفاق معاملهگران ایرانی در بازار بورس ایران چنین شرایطی را نداشته و نمی توانند روی احساسات و هیجانات خود در شرایط بحرانی کنترل داشته باشند. این موضوع تا ربطی به تازه کار بودن و یا حرفهای بودن معامله گر نیز نداشته و ممکن است حتی در افراد حرفهای نیز چنین شرایط وجود داشته باشد.

به همین دلیل توصیه می کنیم که خود را فریب نداده و واقعبینانه به شرایط روحی و روانی خود در انجام معاملات بازار بورس نگاه کنید و در صورتی که تسلط کافی به اصول روانشناسی معامله گری در این بازار را ندارید به دنبال استفاده از تکنیک ها و فرمول های تعریف شده در مدیریت سرمایه باشید.

نکات و اصول حرفهای مدیریت سرمایه در بورس

نوبت به این رسیده تا نکات و اصول حرفهای استفاده از استراتژی های مدیریت سرمایه در بازار بورس را نیز برای شما تعریف کنیم. البته اصول استفاده از تکنیک های مدیریت سرمایه در معاملات بازار بورس شباهتهای به اصول روانشناسی در این بازار نیز دارند و شما بایستی با تسلط کامل و کافی به هر دوی این موضوع شرایط ایدهآل را برای معاملات خود در بازار رقم بزنید. نکاتی که در ادامه به عنوان اصول حرفه ای مدیریت سرمایه در بازار بورس تعریف می کنیم همگی میتوانند در شرایط مختلف منجر به انجام معاملات بهینه و با ریسک کمتر برای شما شوند و شرایط بهتری را در معاملات بازار بورس برای شما رقم بزنند. از این رو توصیه می کنیم که حتماً این نکات را در ذهن داشته باشید و کمک و به مرور در انجام معاملات خود آنها را رعایت کنید تا در نهایت در یک بازه زمانی مشخص در ذهن شما نهادینه شوند.

مسلماً رعایت تمام اصول مدیریت سرمایه توسط افراد تازهکار ممکن است منطقی نباشد و چالشهای بسیار زیادی را برای آنها رقم بزند اما با این حال شما کمک می توانید تسلط خود را نسبت به استفاده از این اصول در معاملات خود بالا برده و شرایط بهتری را برای انجام معاملات خود رقم بزنید.

اولین اصل مدیریت سرمایه در بورس ضرر نکردن است

اولین اصلی که در اصول مدیریت سرمایه در بازار بورس بایستی به معرفی آن بپردازیم ضرر نکردن است. در واقع مدیریت سرمایه در همان قدم اول به دنبال این است که شرایط را برای معاملات شما فراهم آورد تا سرمایه اولیه خود را در بازار از دست ندهید. در بسیاری از مواقع پیش آمده است که معامله گران به امید رسیدن به سودهای قابل توجه وارد بازار بورس شده و واریز که زیاد خیلی زود سرمایه های خود را از دست داده و برای همیشه از بازار خارج شدهاند. وقتی شما سرمایه کافی برای معامله گری در بازار بورس را در اختیار نداشته باشید عملاً نمیتوانید از مزیتهای این بازار برای رسیدن به درآمدهای قابل توجهی نیز استفاده کنید؛ بنابراین در قدم اول شما باید سرمایه خود را حفظ کنید و مانع از از بین رفتن سرمایه اولیه خود شوید.

در تکنیک های مدیریت سرمایه نیز قوانین و شرایط به گونه ای در نظر گرفته میشود تا معاملهگران در قدم اول هیچ خطری را در سرمایه اولیه خود هستند کرده و بتوانند خود را در بازار حفظ نمایند. برای این منظور حتماً بایستی در تکتک معاملات خود در بازار فرمول مدیریت سرمایه را لحاظ کرده و به هیچ وجه از اعداد و ارقام استخراج شده از این فرمول خارج نشوید. در غیر این صورت بازار به شدت شما را تنبیه خواهد کرد و ممکن است در بازه زمانی بسیار کوتاهی سرمایه های اولیه خود را نیز از دست بدهید.

مدیریت سرمایه بدون استراتژی معاملاتی هرگز

یکی دیگر از اصول مهم مدیریت سرمایه داشتن یک استراتژی معاملاتی در بازار است. در بندهای گذشته بارها و بارها اشاره کردیم که اگر شما تسلط کافی به تکنیکهای تحلیل تکنیکال نداشته و نتوانید از آنها به خوبی در انجام معاملات خود استفاده کنید خیلی زود شرایط استفاده از تکنیکهای مدیریت سرمایه را نیز از دست داده و نمیتوانید از فرمول بیان شده برای انجام معاملات خود استفاده نمایید. وقتی شما هیچ مدیریت سرمایه برای انجام معاملات خود نداشته باشید عملاً استفاده از روشهای مدیریت سرمایه نیز بی معنی خواهند شد.

با این حساب توصیه می کنیم که شما ابتدا بایستی یک استراتژی معاملاتیکاملاًاً مشخص برای خود در بازار بورس داشته باشید و سپس به دنبال استفاده از تکنیک های مدیریت سرمایه برای بهینه کردن معاملات خود بروید. ترکیب استراتژی معاملاتی و مدیریت سرمایه در نهایت منجر به داشتن یک پلن معاملاتی کامل برای شما خواهد شد و با استفاده از این پلن معاملاتی در هر لحظه می توانید تصمیم مبتنی بر اصول از پیش تعیین شده خود بگیرید.

مدیریت سرمایه بدون حد سود و حد ضرر بی معنی است

یکی دیگر از نکات بسیار مهمی که درباره استفاده از فرمول مدیریت سرمایه در بورس ایران باید دانشگاه داشته باشیم داشتن حد سود و حد ضرر در معاملات است. با توجه به نکاتی که در انجام معاملات و تعیین فرمول مدیریت سرمایه بیان کردیم الان وقتی شما حد سود و حد ضرر برای معاملات خود نداشته باشید نمیتوانید فرمول مدیریت سرمایه را نیز برای آن به اجرا درآورید و عملاً امکان استفاده از استراتژی های آن را نیز نخواهید داشت.

البته لازم به توضیح است که بسیاری از کاربران نیز اهتمام خاصی برای تعیین میزان حد سود و حد ضرر در معاملات خود نداشته و از روش های عالی برای منظور استفاده نمیکنند که این امر میتواند چالش های استفاده از مدیریت سرمایه را افزایش دهد. تعیین حد سود و حد ضرر برای معاملات مختلف به این سادگیها نیست و شما حتماً باید با تکنیک های بروز و عالی به دنبال انتخاب این موارد برای هر یک از معاملات خود در بازار باشید.

هیجانات و احساسات دشمن شماره ۱ مدیریت سرمایه در بورس

اشاره کردیم که کاربران بسیار کمی هستند که در حال حاضر امکان کنترل هیجانات و احساسات خود را در انجام معاملات در بازار بورس ایران دارند. کنترل هیجانات و احساسات تاثیر بسیار زیادی بر روی کیفیت استفاده از فرمول مدیریت سرمایه خواهد داشت و اگر شما تسلط کافی نسبت به این موارد نداشته باشید عملاً در بسیاری از مواقع ممکن است از اصول مدیریت سرمایه خارج شوید. خروج از اصول مدیریت سرمایه یکی از اصلیترین نشانه های عدم کنترل بر روی هیجانات و احساسات در بازار است.

معامله گران در بازار بورس ایران در شرایط بحرانی معمولاً نمیتوانند کنترل خوبی بر روی نحوه انجام معاملات خود داشته و در نتیجه معاملات خود را با ضرر های سنگین همراه می نمایند. در واقع میتوان به این نتیجه رسید که هیجانات و احساسات در معاملات میتوانند تبدیل به دشمن شماره یک مدیریت سرمایه در بازار شوند و اگر شما نتوانید روی روانشناسی خود در بازار بورس تسلط کافی داشته باشید عملاً امکان استفاده از فرمول مدیریت سرمایه را نیز از خود سلب خواهید کرد.

مدیریت سرمایه فقط فرمول نیست! سبد سهام داشته باشید

همچنین لازم به توضیح است که فرمول مدیریت سرمایه به خودی خود نمی تواند تضمین کننده موفقیت شما در بازار باشد و لازم است تا شما از تمام اصول حاکم بر استراتژی های مدیریت سرمایه برای پیشبرد اهداف خود در معاملات بازار بورس استفاده کنید. مدیریت سرمایه شرایط مختلف را برای انجام معامله در بازار بورس برای شما تعیین می نماید. به عنوان مثال شما بایستی:

- زمان مناسبی را برای انجام معامله در بازار بورس تعیین کنید.

- با سرمایهای دست به معامله بزنید که نیازی به آن ندارید.

- سهم های خود را از شرکت های مختلف انتخاب کنید و به نوعی این تنوع در سبد سرمایهگذاری خود داشته باشید.

- نسبت ریوارد به ریسک را در انجام معاملات خود حتماً در نظر داشته باشید.

این موارد نشان می دهد که برای رسیدن به شرایط ایدهآل با استفاده از استراتژی های مدیریت سرمایه نباید تنها به فرمولی روش تهیه کنید و همزمان باید از سایر اصول حاکم بر آن نیز برای انجام معاملات خود کمک بگیرید.

تاثیر مدیریت سرمایه در روند معاملات در بورس

در انتهای این مقاله بر آن شدیم تا تأثیر مدیریت سرمایه در روند معاملات در بازار بورس را برای شما به صورت کلی تشریح کنیم. اگر تکنیک های تعریف شده در استراتژی های مدیریت سرمایه را به خوبی درک کرده باشید اکنون به خوبی می دانید که مدیریت سرمایه در واقع به دنبال بهینهسازی برایند معاملات شما است. ممکن است شما بدون استفاده از فرمول مدیریت سرمایه در بازار بورس چند معامله موفق داشته باشید و حتی در این معاملات سودهای قابل توجهی نیز به دست آورید اما عدم استفاده از این رابطه ها باعث میشود تا در دراز مدت هم سود به دست آورده خود را از دست بدهید و هم سرمایه های اولیه خود را نیز در ضررهای سنگین مشاهده نمایید.

از این رو مدیریت سرمایه ممکن است در نگاه اول باعث بروز چالشهای در روند معاملات شما در بازار شود اما در دراز مدت استفاده از این روش ها به نفع شما خواهد بود. افراد زیادی هستند که با تصور و آرزوی رسیدن به سرمایه های خیلی زیاد وارد بازار بورس ایران شده و علاوه بر اینکه این شرایط نرسیدهاند تمام سرمایه های اولیه خود را نیز از دست میدهند. واقعیت این است که بازار بورس بازار نیست که شما را یک شبه میلیاردر کند و رسیدن به درآمدهای قابل توجه ثابت ماهانه میتواند بهترین عملکرد یک معاملهگر در بازار بورس باشد. کسانی که از سیستم های مدیریت سرمایه برای انجام معاملات خود استفاده نمیکنند عملاً بیشتر آن دسته از کسانی هستند که به امید رسیدن به سود های چندین میلیاردی آن هم در یک بازه زمانی کوتاه مدت وارد بازار بورس میشوند.

با این حساب تاثیر اصلی مدیریت سرمایه در معاملات شما در بازار بورس فراهم زدن یک درآمد قابل توجه ماهیانه اما کنترل شده برای شما است. در واقع اصول مدیریت سرمایه اگر یک قدم میزان سودهای قابل تصور در بازار بورس را برای شما کاهش دهد از طرف دیگر ۱۰ قدم میزان ضرر های حاکم بر معاملات در این بازار را نیز برای شما کاهش خواهد داد.

خرید سهام فوقالعاده با قیمت معقول بهتر است یا خرید سهام معقول با قیمت فوقالعاده؟

در انتهای مقاله همچنین لازم است تا یک چالش بسیار بزرگ در باره انجام معاملات در بازار بورس را با شما در میان بگذاریم. پاسخ این چالش را میتوانیم از زبان وارن بافت به عنوان یکی از بزرگترین سرمایه گذاران در بازار بورس آمریکا برای شما بیان کنیم. خرید سهام فوقالعاده با قیمت معقول بهتر است یا خرید سهام معقول با قیمت فوقالعاده کدام یک میتوانند معامله بهتری برای شما رقم بزنند؟ پاسخ این سوال به درک شما از استراتژی های مدیریت سرمایه در بازار بورس نیز برمیگردد.

وقتی شما یک سهام معقول را با قیمت فوقالعاده خریداری نمایید عملاً این انتظار را دارید تا در یک بازه زمانی مشخص سود قابل توجهی به دست آورید اما نکته اینجاست که سهام مورد نظر ممکن است با چالش هایی روبرو شده و رسیدن به سود در آن تضمین شده نخواهد بود. دقیقاً مانند اینکه شما یک کار پاره وقت برای خود انتخاب کنید که در نگاه اول درآمد قابل توجهی برای شما دارد اما هیچ اطمینانی برای ادامه دار شدن این کار وجود نداشته و ممکن است حتی در همان ماه اول نیز شرایط برای شما پیچیده شود.

اما وقتی به دنبال خرید یک سهام فوقالعاده با قیمت معقول هستید در واقع شما دیدگاه منطقی نسبت به بازار بورس داشته و با یک استراتژی مشخص در حال معامله هستید. سهام های فوقالعاده معمولاً خیلی زود به ارزش واقعی خود در بازار رسیده و میتوانند سود مطمئنتر و تضمین شدهتری را نسبت به سایر سهم ها در بازار برای شما رقم بزنند. اگر این فرضیه درست باشد عمل شما نباید انتظار این را داشته باشید که قیمت یک سهم فوقالعاده خیلیخیلی پایین بیاید و به عدد عجیب و غریب برسد. از این رو در یک قیمت معقول نیز خرید چنین سهمی میتواند مزیت های زیادی را برای سرمایه گذاری در بازار بورس برای شما رقم زده و امکان رسیدن به سود های قابل توجه را نیز برای شما به دنبال داشته باشد.

حتما بخوانید: بورس یا ارز دیجیتال

جمع بندی

به معرفی اصول مدیریت سرمایه در بازار بورس پرداختیم و همچنین تشریح کاملی از فرمول مدیریت سرمایه در بورس را نیز برای شما بیان نموده ایم. این که از این روش ها و اصول در انجام معاملات خود در بازار استفاده کنید و به آنها پایبند باشید انتخاب شما است اما لازم به توضیح است که درصد قابل توجه و اکثریت کاربرانی که از استفاده از اصول اجتناب می نمایند وارد ضررهای سنگین شده و نمیتوانند معاملات موفقی در بازار بورس برای خود رقم بزنند.

تمام تلاش ما در مجموعه کانون بورس رقم زدن بهترین شرایط برای انجام معاملات در بازارهای مالی مختلف اعم از بازار بورس و بازار ارز دیجیتال و حتی بازار فارکس است. ارائه مقالات آموزش رایگان بورس و آموزش رایگان فارکس و حتی آموزش رایگان ارز دیجیتال در همین راستا در دستور کار ما قرار گرفته و سعی داریم تا در آینده این مقالات را برای شما کامل و جامع کنیم تا هیچ نکته ناگفته ای از این بازارها برای شما وجود نداشته باشد. همچنین شما با شرکت در دوره آموزش بورس و سایر بازارهای مالی نیز می توانید آموزش های حرفه ای خود را برای انجام معاملات بهینهتر و مطمئنتر در این بازارها دنبال نمایید.

ترتیب پیشنهادی مطالعه مقالات این بخش...

- بورس چیست به زبان ساده

- پیش بینی بورس

- اصطلاحات بازار بورس به زبان ساده + کاملترین پکیج

- آموزش رایگان بورس از صفر تا صد از مبتدی تا پیشرفته

- حجم مبنا در بورس چیست و کاربردهای آن در بازار

- بهترین سایت های بورسی برای تحلیل تکنیکال و فاندامنتال از ۱ تا ۲۰

- قیمت پایانی سهم در بورس چیست و نحوه محاسبه آن

- تحلیل شاخص کل بورس از سال ۱۳۹۰ تاکنون + بهترین مقاله بررسی بورس ایران

- مزایا و معایب سرمایه گذاری در بورس

- دامنه نوسان در بورس و فرابورس چقدر است؟

- نماد بورسی چیست و معرفی نماد شرکت های مختلف در بازار بورس

- سیگنال بورس | آموزش سیگنال خرید و فروش سهام بورس ایران

- عرضه اولیه در بورس چیست و نحوه خرید عرضه اولیه سهام

- صف خرید و فروش در بورس چیست و ۱۰ نکته طلایی صف در بورس

- روانشناسی بازار بورس ایران | ۲۰ راهکار کلیدی برای کنترل هیجانات

- حباب در بورس چیست + روش های حرفه ای و کاربردی برای تشخیص حباب بورس ایران

- EPS در بورس چیست + ارائه نکات معامله گری با EPS

- حجم معاملات در بورس چیست | ۱۰ کاربرد استثنایی حجم در معاملات بورس ایران

- بورس ایران یا ارز دیجیتال | مقایسه صفر تا صد سرمایه گذاری در دو بازار محبوب

- DPS در بورس چیست + نکات کلیدی معامله گری با DPS

- مدیریت سرمایه در بورس چیست + از فرمول تا استراتژی های حرفهای

- تاثیر قیمت دلار بر بورس ایران + نکات طلایی معاملهگری

- آموزش نوسان گیری در بورس | ۲۵ نکته حرفهای نوسان گیری

- سرمایه گذاری با پول کم در بورس | معرفی سهام

- اشتباهات رایج در بورس که می توانند سرمایه شما را به باد دهند

- آیا تحلیل تکنیکال در بورس ایران کار می کند؟ | آموزش

- تحلیل بنیادی در بورس چیست + معرفی تکنیک های تحلیلی

- آموزش کامل نمودار شمعی در بورس | کندش شناسی حرفه ای و کاربردی

- کد به کد در بورس چیست | نکات فوق استثنایی برای معاملات

- P/E در بورس چیست + بهترین استراتژی های معاملاتی با پی به ای

- انواع وضعیت نمادها در بورس | نکات معامله گری

- آموزش تابلو خوانی در بورس از صفر تا صد + نکات استثنایی معامله گری

- بهترین زمان خرید سهام در بورس چیست | نکات طلایی

- روش های سرمایه گذاری در بورس | مزیت ها و معایب

- بررسی تخصصی شرکت های کارگزاری های بورس ایران

- انواع بازار بورس ایران و نکات استثنایی درباره آنها برای معامله گری

- شاخص بورس چیست و اهمیت آن در معاملات بازار

- اوراق تبعی چیست؟

- بهترین استراتژی معاملاتی بورس ایران | ۵ استراتژی برتر

- عوامل موثر بر بورس تهران | سیگنال ورود پول به بورس