با آموزش کامل نمودار شمعی در بورس با شما عزیزان همراه هستیم. احتمالا در سوئد در منابع و مقالات مختلف تا حدی با کندل شناسی در بورس آشنا شده و می دانید که استفاده از الگوهای شمعی یکی از بهترین روش های معامله گری در بازارهای مالی از جمله بازار بورس ایران است. از این گذشته در مقالات مختلف احتمالاً الگوهای شمعی متفاوتی را نیز مشاهده کردهاید که در این مقاله تلاش ما بر این است تا تمام الگوهای شمعی مورد استفاده در تحلیل تکنیکال بورس را برای شما بازگو کنیم. این مقاله از سری مقالات آموزش رایگان بورس می تواند اهمیت بسیار زیادی برای انجام معاملات ایده آل در این بازار برای شما به دنبال داشته باشد. از این رو توصیه می کنیم که علاوه بر مطالعه مقاله آن را ذخیره کرده و هر از چند گاهی برای بررسی بیشتر دوباره به این مقاله سر بزنید.

نمودار شمعی در بورس چیست؟

آموزش کامل نمودار شمعی در بورس را با معرفی نمودار شمعی در بازار بورس ایران آغاز می کنیم. همانطور که میدانید برای پیاده سازی ها و تکنیکهای مختلف تحلیل تکنیکال می توانید از انواع نمودارهای شمعی، میله ای و خطی استفاده کنید که در این بین نمودار شمعی بیشترین کاربرد را داشته و البته بیشتر این مزیت ها را نیز برای یک تکنیکالیست به دنبال دارد.

شمع ها اطلاعات مختلف را در نمودار شمعی به ما نشان می دهند که با تجزیه و تحلیل اطلاعات شما می توانید برای پیش بینی قیمت سهام در بازار بورس ایران اقدام کنید. کندل شناسی در بورس در حال حاضر تبدیل به یک روش معاملاتی بسیار عالی شده است بسیاری از معاملهگران از الگوهای شمعی برای تجزیه و تحلیل و آنالیز قیمت سهام استفاده می نمایند.

در حقیقت نموداری که اجزای آن از شمع های ژاپنی باشند به نمودار شمعی در بازار بورس معروف است و شما می توانید در پلتفرم های مختلف که نمودار سهام بازار بورس ایران را به شما نشان می دهند نمودار ها را بر اساس کندل های ژاپنی مشاهده کنید.

برخلاف سایر نمودار های مورد استفاده در تحلیل تکنیکال شمع ها خودشان نیز تبدیل به الگوهای مشخص شده و هر شمعی با هر شکل ظاهری که دارد نشان دهنده شرایط خاصی بر روی نمودار قیمت یک سهام خواهد بود و به همین ترتیب می توان از آن ها برای پیش بینی قیمت در آینده نیز استفاده کرد.

چرا آموزش کامل نمودار شمعی در بورس لازم است؟

انواع روش های مختلفی در تحلیل تکنیکال وجود دارند که برای استفاده از هر کدام از این روش ها شما می توانید از ابزارهای مختلف رایج استفاده کنید. به عنوان مثال یکی از رایج ترین روش های تحلیلی در تحلیل تکنیکال بورس استفاده از اندیکاتور های قیمتی است که این اندیکاتور ها با کمی تأخیر نحوه تغییرات قیمت را شبیه سازی کرده و شما می توانید با تجزیه و تحلیل شبیه سازی حاصل از آنها برای پیش بینی و تحلیل قیمت اقدام کنید. اما آیا کسی را میشناسید که تنها با اتکا به اندیکاتور های مختلف روند موفقیتآمیزی در معاملات بازار سهام در ایران داشته باشد؟

آموزش کامل الگوهای کندل استیک در بورس ایران از این جهت اهمیت دارد که شما با یک روش تحلیلی فوق العاده قدرتمند آشنا می شوید که به صورت مستقیم و بدون نیاز به سایر المان های تحلیلی میتوانید از آن برای خرید و فروش سهام چه در بازه های زمانی کوتاه مدت و چه در بازههای زمانی بلند مدت استفاده کنید.

از این گذشته اگر نگاهی به استراتژی های معاملاتی مختلف مورد استفاده در تحلیل تکنیکال بورس بیندازیم متوجه خواهید شد که در اکثر آنها الگوهای شمعی به عنوان یکی از عوامل اصلی تاییدکننده ورود به معامله هستند و درصد قابل توجهی از معاملهگران بازار بورس در حال حاضر در حال استفاده از این الگو ها در معاملات خود می باشند.

با این تفاسیر اگر کسی شناخت کافی و کامل نسبت به الگوهای شمعی در بازار بورس ایران نداشته باشد عملا می تواند اهداف معاملاتی خود را به خوبی پیش برده و یا بسیاری از فرصت های معاملاتی را از دست خواهد داد و یا در بسیاری از مواقع نمی تواند پیش بینی درستی از آینده قیمت یک سهام داشته باشد. بنابراین آموزش الگوهای شمعی در بازار بورس ایران برای رسیدن به اهداف معاملاتی شما در این بازار لازم است و اگر در این باره هرگونه سهل انگاری داشته باشید ممکن است معاملات شما در نهایت با اشتباهات زیادی همراه باشد.

نکته بسیار مهم دیگری که درباره آموزش الگوهای شمعی در بورس ایران باید به آن اشاره کنیم شناخت دیدگاه درصد قابل توجهی از معاملهگران بازار نسبت به نحوه تغییرات قیمت یک سهم است. به عنوان مثال تصور کنید که شما به دنبال تحلیل و بررسی روند نمودار قیمت سهام ایران خودرو در بازار بورس ایران هستید. روش ها و استراتژی های مختلفی که شما از آنها اطلاع دارید نشان از این دارد که قیمت ایران خودرو در چند روز آینده صعودی خواهد بود و شما می توانید برای خرید سهام ایران خودرو اقدام کنید.

تصور کنید که در همین لحظه یکی از الگوهای شمعی نزولی کننده در نمودار قیمت سهام ایران خودرو به وجود آمده باشد و درصد قابل توجهی از معامله گران در حال فروش سهام خود باشند. چه اتفاقی برای معامله شما خواهد افتاد؟ احتمالا بعد از خرید وارد یک صف فروش بسیار سنگین خواهید شد که خارج شدن از آن با چند ۱۰ درصد ضرر برای شما همراه خواهد بود.

در واقع اشاره به این موضوع داریم که اگر حتی شما به دنبال استفاده مستقیم از الگوهای شمعی در بازار بورس ایران نیستید با آموزش و تسلط به این الگو ها می توانید دیدگاه ساعت معامله گران در بازار را شناسایی کرده و از این طریق معاملات خود را بهینه کنید.

تاریخچه استفاده از نمودار شمعی در بورس

کندل شناسی در بورس را با بررسی تاریخچه استفاده از الگوهای شمعی در بازار بورس ایران ادامه میدهیم. نکته بسیار مهم درباره الگوهای شمعی و تاریخچه آنها این است که این الگو ها توسط یک فرد ژاپنی اختراع شده و سابقه استفاده از آنها در تحلیل تکنیکال به ده ها سال قبل باز میگردد. با توجه به اینکه شناخت تاریخچه به وجود آمدن و استفاده از نمودار شمعی در معاملات بازار بورس چندان اهمیتی ندارد و خیلی تاثیر روی تسلط شما به استفاده از این الگو ها نخواهد داشت خیلی نمیخواهیم مقاله را به سمت چنین اطلاعاتی بکشانیم.

درباره تاریخچه استفاده از الگوهای شمعی در بازار بورس همین قدر بدانید که استفاده از این الگو ها برای معاملات در تحلیل تکنیکال قدمت به مراتب بیشتری از بازار بورس ایران داشته و و از آن ده ها سال پیش در بازار بورس نیویورک و بعد از آن در بازار فارکس مورد استفاده قرار گرفته و بعد از اینکه به صورت کامل بهینه سازی شده است در اختیار معامله گران ما قرار گرفته و اکنون معامله گران بازار بورس ایران در واقع در حال استفاده از تکنیک ها و الگوهای کاملاً آماده و امتحان شده هستند.

اهمیت شناخت این نکته در این است که اعتماد کاملی نسبت به الگوهای کندل استیک و الگوهای شمعی در بورس ایران برای شما ایجاد کنیم تا هیچ شکی نسبت به موفقیت آمیز بودن استفاده از این الگو ها در معاملات خود نداشته باشید.

اطلاعات استخراج شده از نمودار شمعی در بورس چیست

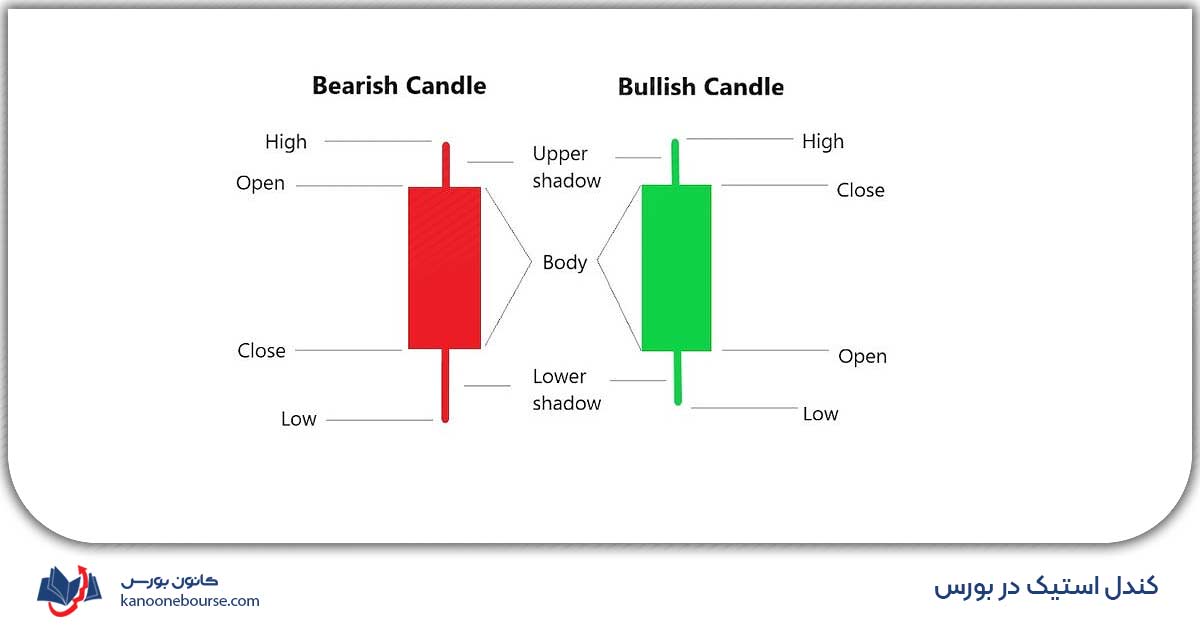

آموزش کامل نمودار شمعی در بورس را با بررسی اطلاعاتی که میتوانیم از این نمودار استخراج کنیم ادامه میدهیم. با استفاده از نمودار کندل استیک در بورس شما میتوانید از هر کندل انواع مختلفی از قیمت ها را استخراج کرده و از آنها برای تحلیل هرچه بهتر روند حرکت قیمت سهام استفاده نمایید. هر کندل در نمودار شمعی در بازار بورس ایران چهار قیمت مختلف را به شما نشان می دهد:

قیمت باز شدن (OPEN) که نشاندهنده قیمتی است که بازار در آن باز شده و اولین قیمت در تشکیل کندل جدید بوده است. در کندل شناسی در بورس از قیمت باز شدن می توان برای پیاده سازی برخی از استراتژی های معاملاتی مانند استراتژی گپ استفاده کرد. البته به دلیل وجود محدودیت دامنه نوسان معمولاً قیمت باز شدن در نمودار کندل استیک در بازار بورس ایران با نمودار سایر بازارهای سرمایه گذاری در سطح بین المللی متفاوت است و کندل ها به صورت پیوسته با یکدیگر حرکت نمی کنند.

قیمت بسته شدن (CLOSE) آخرین قیمتی است که در یک کندل مشاهده شده و قیمت در آن وارد کندل بعدی می شود. به صورت معمول و در بازارهای مالی پیوسته معمولاً قیمت بسته شدن یک کندل با قیمت باز شدن کندل بعدی یکسان است مگر اینکه شاهد گپ در بازار باشیم اما در بازار بورس این قاعده در بسیاری از مواقع بر قرار نیست.

بالاترین قیمت (HIGH) بالاترین قیمتی است که در یک کندل در نمودار قابل مشاهده است. توجه کنید که احتمال دارد بالاترین قیمت با قیمت بسته شدن و حتی با قیمت باز شدن نیز یکسان باشد که این موضوع به شکل کندل مورد نظر بستگی خواهد داشت.

پایین ترین قیمت (LOW) نشان دهنده پایین ترین قیمتی است که در نمودار و کندل مورد نظر قابل مشاهده است.

چگونه می توانیم نمودار شمعی را در بورس مشاهده کنیم؟

با انتخاب نمودار شمعی یا همان کندل استیک شما میتوانید به روند تغییرات قیمت سهام مورد نظر خود را در بازار بورس بر اساس شمع های ژاپنی مشاهده کنید. اطلاعاتی که هر شمع ژاپنی در اختیار شما قرار میدهد نکتهای است که در بالا به آن اشاره کردیم اما به خاطر داشته باشید که اگر تایم فریم معاملاتی خود را در بازار عوض کنید این اطلاعات مخصوص تایم فریم مورد نظر شما خواهد بود و بایستی در زمان استفاده از آنها برای تحلیل و بررسی قیمت یک سهم به این موضوع دقت داشته باشید.

چرا الگوهای کندل استیک در بورس عمل می کنند؟

یکی از موضوعات بسیار مهمی که در آموزش کامل نمودار شمعی در بورس باید به آن بپردازیم و احتمالاً ذهن شما را نیز به خود درگیر کرده است این است که آیا الگوهای کندل استیک در بازار بورس عمل می کند و می توانیم روی این الگو ها اطمینان داشته باشیم یا اینکه استفاده از آنها چندان کارایی ندارد! واقعیت این است که تکنیک های بسیار مختلفی در تحلیل تکنیکال بورس رایج هستند که همگی آنها شرایط خاص خود را داشته و ممکن است یکی قدرت زیادی داشته باشد و یکی با قدرت کم شرایط معامله گری را برای شما ایجاد کند.

الگوهای کندل استیک از آن دسته از الگوهای است که نه فقط در بازار بورس ایران بلکه در سایر بازارهای مالی استفاده از آنها رایج است و معامله گران با تجربه و قدرتمند در حال استفاده از این الگو ها بر روی معاملات خود هستند. قدرت این الگوها برای معامله گری کاملا اثبات شده است و به دلیل اینکه به شدت در میان معاملهگران رایج شده اند احتمال موفقیت آنها نیز قابل توجه است. معامله گران ایرانی نیز به شدت از این الگوها در معاملات خود استفاده می کنند و به همین دلیل می توانیم امیدوار باشیم که استراتژی های به وجود آمده با استفاده از الگوهای کندل استیک قدرت قابل ملاحظه برای معامله گر در این بازار ایجاد کند.

درصد موفقیت الگوی های شمعی و کندل استیک در بورس چقدر است؟

یکی دیگر از چالش های ذهنی بسیاری از معاملهگران این است که الگوهای شمعی چند درصد احتمال موفقیت را برای یک معامله گر ایجاد میکنند و آیا به تنهایی می توان از آنها در بازار برای انجام معامله استفاده کرد یا خیر؟ واقعیت این است که با بالا بردن میزان تسلط بر کندل شناسی در بورس و به تنهایی از خود استراتژی های مبتنی بر الگوهای کندل استیک نیز می توان در کوتاه مدت سود خوبی به دست آورد اما برای کسانی که به دنبال معاملات بلند مدت تر هستند و یا تجربه خیلی زیادی برای استفاده از الگوهای کندل استیک ندارند بهتر است این الگوها با سایر روشهای تکنیکالی ترکیب شوند تا قدرت آنها قابل توجه شود.

اینکه بخواهیم یک درصد مشخص برای میزان موفقیت الگوهای کندل استیک تعریف کنیم چندان منطقی نیست زیرا زمان و محل تشکیل این الگو ها تأثیر بسیار زیادی در میزان موفقیت آنها دارد. از این گذشته هر چقدر تایم فریم معاملاتی نیز افزایش پیدا کند احتمال موفقیت این الگو ها در بازار بیشتر خواهد شد و شانس رسیدن به سود با استفاده از آنها بیشتر می شود.

کندل شناسی در بورس و انواع کندل ها

آموزش کامل نمودار شمعی در بورس با بررسی شرایط خود کندل ها ادامه می دهیم. یک کندل بر روی نمودار شمعی از دو جزء مختلف تشکیل می شود. بدنه و سایه ها. به قسمتی از کندل که ضخامت زیادی دارد اصطلاحاً بدنه کندل گفته میشود و به قسمتی از کندل که تنها یک خط است سایه آن اطلاق می شود. هرچقدر سایههای یک کندل افزایش پیدا کند سردرگمی در میان معامله گران بیشتر شده و افزایش اندازه بدنه نیز نشانه افزایش قدرت در روند مرتبط با بدنه است.

افزایش و کاهش اندازه بدنه و سایه ها در کندل میتواند نشانه شرایط خاصی در آن باشد. وقتی سایه های یک کندل افزایش پیدا میکند به این معنا است که معامله گران هنوز اطمینان خاصی نسبت به روند نداشته و دائما در حال تغییر شرایط در عرضه و تقاضا هستیم. در عوض افزایش اندازه بدنه نیز می تواند نشانه تقویت روند باشد.

کندل صف خرید یا صف فروش بدون بدنه و بدون سایه

یکی از نکات بسیار مهمی که در کندل شناسی در بورس باید به آن اشاره داشته باشیم نوع خاصی از کندل ها است که در نتیجه صف خرید و فروش در بازار بورس شکل می گیرد و در سایر بازارهای مالی معمولاً رایج نیست. به دلیل اینکه بازار بورس ایران دارای محدودیت دامنه نوسان است و همین دلیل شاهد به وجود آمدن صف خرید و فروش بر روی نمودار هستیم که کندل متناظر با آن تنها یک خط است که هر چهار قیمت پایانی و آغازین و بالاترین و پایین ترین قیمت در آن یکسان است.

به وجود آمدن چنین کندل هایی در نمودار قیمت یک سهام در بازار بورس ایران نشانه قدرت در روند فعلی است و به این معنا نیست که شما با یک کندل دوجی روبرو هستید. در ادامه به تعریف انواع کندل های دوجی خواهیم پرداخت که یکی از مدلهای کندل های دوجی شباهت کاملی به این نوع کندل دارد که نباید آنها را با یکدیگر اشتباه بگیرید. به صورت کلی شرایط بازار بورس ایران تفاوت هایی با سایر بازارهای مالی دارد.

کندل شناسی حرفه ای در بورس

نوبت به معرفی انواع الگوهای کندل استیک در بازار بورس می رسد که با استفاده از این الگوها معامله گران می توانند موقعیت های خوب برای خرید سهام را شناسایی کرده و سرمایه گذاری خود را با استراتژی های مبتنی بر الگوهای شمعی در بازار بورس انجام دهند. البته که استفاده از الگوهای شمعی در بازار بورس به تنهایی ممکن است با چالشهای همراه شود و بهتر است این الگوها را با سایر تکنیک ها در تحلیل تکنیکال ترکیب کرده و یک استراتژی قدرتمند برای معامله گری برای خود ایجاد کنید اما با این حال این الگوها میتوانند تاییدیه های بسیار محکم و قدرتمندی برای بسیاری از استراتژی های معاملاتی در بازار بورس ایران باشند.

در مقاله تحلیل تکنیکال در بورس به نحوه استفاده از الگوهای کندلی همراه با سایر روش های معاملاتی در بازار بورس ایران اشاره کردیم که شما با استفاده از آنها میتوانید قدرت معامله گری با این الگوها را به حداکثر میزان ممکن افزایش دهید.

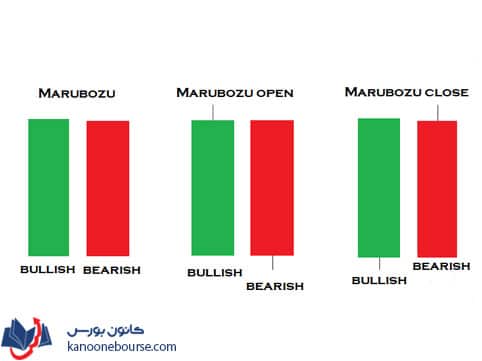

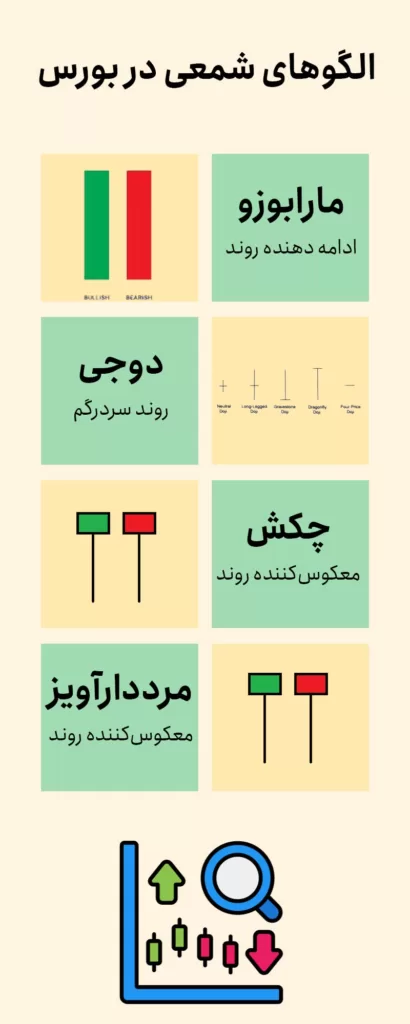

مارابزو سفید یا سیاه (Marubozu)

کندل شناسی در بورس را با معرفی یک الگوی تک کندلی به عنوان مارابزو ادامه می دهیم. مارابزو چه به رنگ سفید و چه به رنگ سیاه نشان دهنده یک کندل بسیار قدرتمند در جهت روند است و قدرت بالای روند حاضر را نشان میدهد. این کندل معمولاً یا هیچ سایه ای ندارد و یا اینکه سایه آن بسیار کم است. البته شایان ذکر است که به دلیل محدودیت دامنه نوسان در بازار بورس ایران ممکن است کمتر شاهده به وجود آمدن این الگوی کندلی باشیم اما کندل های تشکیل شده از معاملات صف خرید و فروش می توانند به نوعی نشان دهنده این الگو در بازار بورس ایران باشند.

تشکیل این الگو نشان دهنده قدرت بالای روند فعلی است و اگر در مسیر صعودی تشکیل شود معامله گران می توانند برای افزایش حجم و ورود جدید به معاملات سهام مورد نظر اقدام نمایند. مشاهده شدن این الگو مخصوصاً در تایم فریم های بالاتر می تواند قدرت بیشتری را برای روند حاضر به دنبال داشته باشد و درصد قابل توجهی از کاربران را نیز به سمت خرید سهام مورد نظر خواهد کشاند. تشکیل یک الگوی تک کندلی این چنینی میتواند شرایط عرضه و تقاضا در بازار بورس با تغییراتی همراه ساخته و روند فعلی را با شتاب بیشتری ادامه دهد.

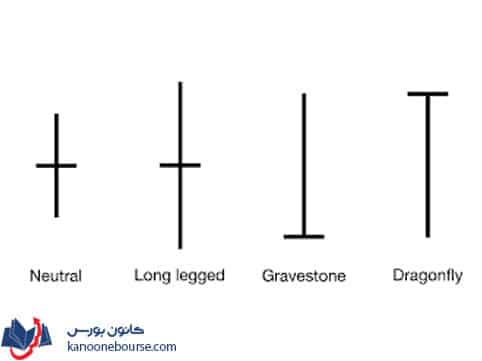

کندل دوجی

کندل شناسی در بورس را با معرفی یکی دیگر از الگوهای کندلی یعنی کندل دوجی ادامه میدهیم. اگر استراتژیهای مختلف کندل استیک در بورس را مورد بررسی قرار دهیم متوجه خواهید شد که در بسیاری از این استراتژی ها چند مدل دوجی کاربرد داشته و از آن برای بررسی شرایط نمودار قیمت استفاده می شود. کندل دوجی بر اساس اینکه کدام مدل باشد می تواند نشان دهنده شرایط مختلفی در روند تغییرات قیمت یک سهم در بازار بورس باشد. البته به صورت کلی تشکیل یک الگوی کندل دوجی نشاندهنده این است که معامله گران هنوز نسبت به شرایط و روند حاضر مطمئن نیستند و یک تردید بسیار بزرگ در ذهن معاملهگران وجود دارد.

انواع الگوهای دوجی در نمودار قیمت در بازار بورس را می توان در موارد زیر خلاصه کرد:

- دوجی پایه بلند

- دوجی سنجاقک

- دوجی سنگ قبر

- دوجی چهار قیمت

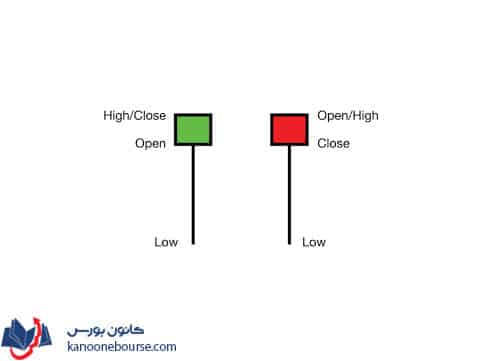

الگوی چکش در بورس (Hammer)

معرفی الگوی های کندل استیک در بورس را با بررسی یکی دیگر از الگوهای رایج در این بازار یعنی الگوی چکش ادامه میدهیم که اتفاقاً کاربرد بسیار زیادی در معاملات داشته و درصد قابل توجهی از معاملهگران در بازار بورس نیز از این الگوی کندلی در استراتژی معاملاتی خود استفاده می نمایند. الگوی چکش در کندل استیک معمولاً در انتهای یک روند صعودی یا نزولی تشکیل شده و نشان دهنده این است که روند حاضر با ضعف فراوانی همراه است و احتمال برگشت روند وجود خواهد داشت. البته تشکیل الگوی چکش در انتهای روند نزولی از نظر روانشناسی قدرت بیشتری را برای معامله گر به وجود میآورد که باعث می شود و با اطمینان بیشتری برای ورود به معامله اقدام کند.

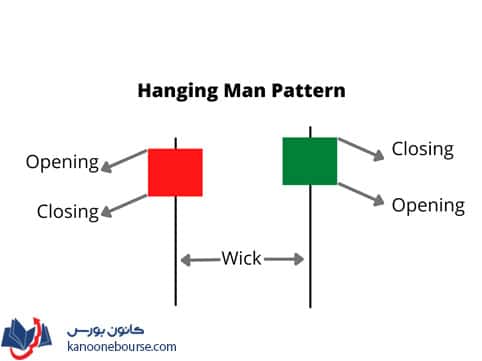

الگوی مرد دارآویز (Hanging Man)

معرفی الگوی های کندل استیک در بورس را با معرفی الگوی مرد دار آویز ادامه می دهیم که از نظر شکل ظاهری به شدت به الگوی چکش شبیه است. این الگو بیشتر در انتهای روندهای صعودی تشکیل می شود و در بازار بورس ایران با تشکیل این الگو می توان برای خروج از معاملات سودآور اقدام کرد.

دقت داشته باشید که هم الگوی چکش و هم الگوی مرد دار آویز شرایط برعکس نیز دارند که همان دیدگاه را در ذهن معاملهگران ایجاد میکند و استفاده از آنها میتواند باعث برگشت روند فعلی شود.

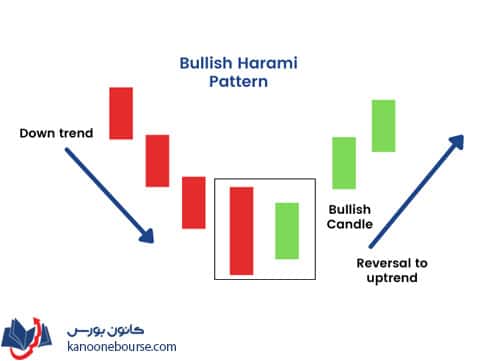

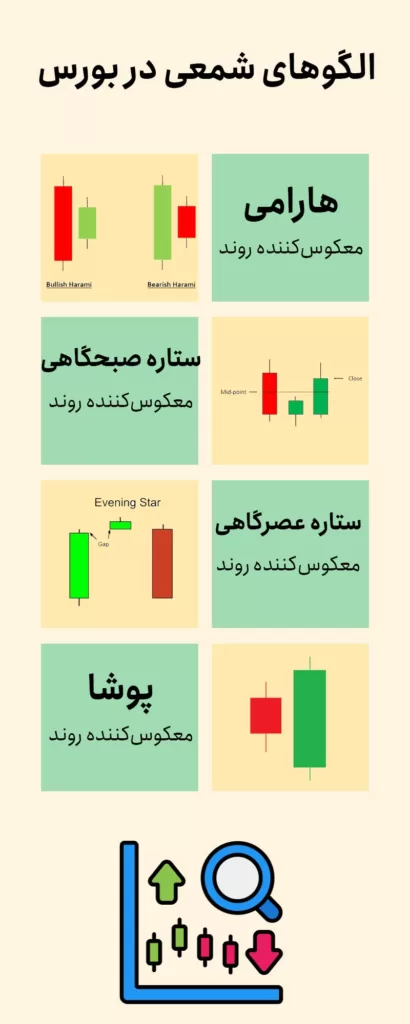

الگوی هارامی (Harami)

بررسی الگوی های کندل استیک در بورس را با معرفی یکی از الگوهای دو کندلی یعنی الگوی هارامی ادامه میدهیم. الگوی هارامی به دو کندلی گفته میشود که کندل دوم در دل کندل قبلی تشکیل شده و تمام قسمت های آن توسط کندل قبلی پوشانده می شود. تشکیل این الگو که معمولاً با گپ در بازار همراه است نشان دهنده تغییر روند خواهد بود و ذهن معامله گران را به سمت اتمام روند فعلی چه نزولی و چه صعودی می برد.

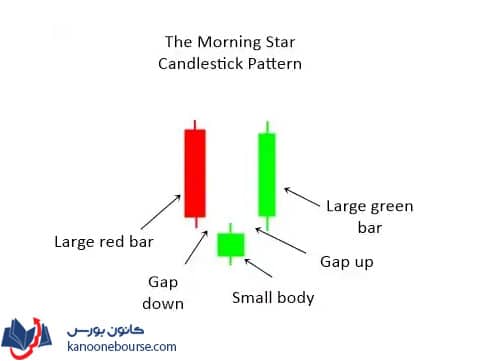

الگوی ستاره صبحگاهی

یکی دیگر از الگوی های کندل استیک در بورس الگوی ستاره صبحگاهی است که در انتهای یک روند نزولی تشکیل شده و یکی از قدرتمندترین الگوهای برگشت روندهای نزولی و تغییر آن ها به روند صعودی است. این الگو در سه کندل رخ میدهد که کندل دوم شبیه یک دوجی یا پین بار خواهد بود و کندل سوم در واقع تایید کننده این الگو و برگشت روند است. هرچقدر کندل سوم در این الگو قوی تر باشد نشان دهنده قدرت بیشتر الگو برای تغییر روند خواهد بود.

الگوی ستاره عصرگاهی

الگوی ستاره عصرگاهی در واقع شرایط برعکس الگوی ستاره صبحگاهی است که در انتهای یک روند صعودی تشکیل شده و با همان مشخصات و شرایط می تواند روند صعودی را به یک روند نزولی تبدیل کند. دقت داشته باشید که هم الگوی ستاره صبحگاهی و هم الگوی ستاره عصرگاهی در تایم فریم های بالا مانند روزانه و هفتگی اعتبار بیشتری داشته و تشکیل آنها در این تایم ها می تواند تعداد بیشتری از معامله گران را به سمت انجام معاملات در خلاف روند فعلی ترغیب کند.

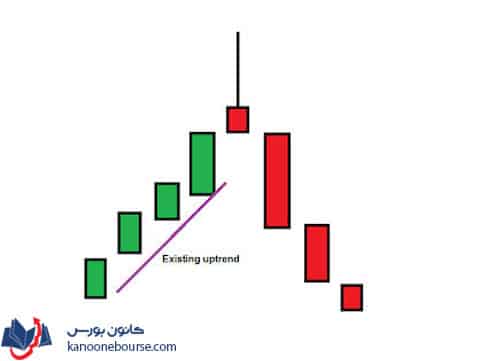

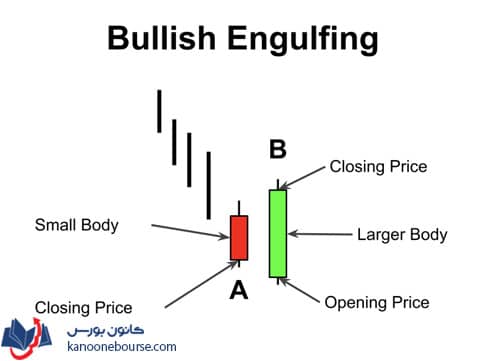

الگوی پوشای صعودی و نزولی

یکی دیگر از الگوی های کندل استیک در بورس الگوی پوشا است که در انتهای روندهای صعودی و نزولی تشکیل میشود و تشکیل آن به این معنا است که روند فعلی با ضعف زیادی روبرو شده و احتمال برگشت روند بسیار زیاد است. الگوی پوشا از دو کندل تشکیل میشود که کندل دوم به صورت کامل کندل اول را در بر میگیرد. البته در بسیاری از منابع در صورتیکه کندل دوم حداقل ۵۰ درصد اول را در بر بگیرد می توان از آن به عنوان الگوی پوشا یاد کرد اما یک الگوی پوشای قدرتمند زمانی تشکیل میشود که کندل دوم تمام سایه ها و بدنه کندل اول را در بر گرفته و به صورت کامل آن را بپوشاند.

نکاتی برای آموزش هر چه بهتر معامله گری با الگوهای کندل استیک در بورس

آموزش کامل نمودار شمعی در بورس را با معرفی برخی نکات بسیار مهم و ارزشمند درباره شرایط استفاده از الگوهای کندل استیک در معاملات بازار بورس ادامه می دهیم و شما می توانید با استفاده از این نکات استفاده بهتر و بهینه تر از این الگوها در روند معاملات خود در بازار بورس داشته باشید.

- دقت داشته باشید که به صورت کلی تشکیل یک الگوی کندل استیک در نمودار قیمت سهام در بازار بورس ایران زمانی اعتبار کامل خواهد داشت که در یک تایم فریم بزرگ مانند تایم فریم روزانه و یا هفتگی تشکیل شود. البته نه اینکه تشکیل این الگو ها در تایم فریم های پایین تر هیچ اعتباری نداشته باشند بلکه اعتبار آنها پایینتر است و از چنین شرایطی بیشتر برای انجام معاملات در کوتاه مدت و یا نوسان گیری در بازه های زمانی چند روزه استفاده میشود.

- دقت داشته باشید که اگر به دنبال معامله گری با استفاده از الگوهای کندل استیک در بازار بورس ایران هستید حتماً باید منتظر باشید که الگوی مورد نظر کامل شود و سپس از آن برای معامله گری استفاده کنید. ورود به یک معامله با عجله به این امید که یک الگوی کندل استیک در بازار در حال تشکیل است یک اشتباهی بسیار بزرگ برای معامله گران در این بازار محسوب می شود.

- دقت داشته باشید که الگوهای کندل استیک نیز ممکن است با خطا روبرو شوند و تشکیل یک الگوی کندل استیک تضمینکننده برگشت روند نخواهد بود. کسب تجربه و بالا بردن میزان مهارت در استفاده از الگوهای کندل استیک در بازار بورس ایران میتواند قدرت معامله گری شما را با استفاده از این الگو ها افزایش دهد.

- برای هرچه بهتر کردن قدرت معاملاتی خود با استفاده از الگوهای کندل استیک می توانید آنها را با سایر تکنیک های رایج در تحلیل تکنیکال ترکیب کرده و یک روش معاملاتی قدرتمند برای خود بسازید.

- تشکیل الگوهای کندل استیک در نمودار قیمت سهام در بازار بورس ایران بیشتر از نظر روانشناسی روی ذهنیت معامله گران تاثیر گذاشته و باعث می شود تا در یک بازه زمانی کوتاه حجم قابل توجهی از عرضه و تقاضا در سهام مورد نظر به وجود آمده و همین موضوع است که باعث میشود تا الگوهای کندل استیک در نمودار کار کنند.

- علاوه بر نمودار سهام برای تحلیل انواع شاخص ها در بازار بورس ایران مانند شاخص کل بورس نیز میتوانید از الگوهای کندل استیک استفاده کنید.

- همچنین علاوه بر انجام معاملات با استفاده از الگوهای کندل استیک می توانید از آنها برای تعیین بهترین نقاط خروج از معاملات قبلی نیز استفاده نموده و از این طریق سود های حاصل از معاملات قبلی را حفظ کنید.

- به عنوان نکته آخر نیز باید یادآوری کنیم که اگر حتی تمایلی به استفاده مستقیم از الگوهای کندل استیک در بازار بورس ایران برای معامله گری ندارید می توانید از این الگو ها به عنوان تاییدیه استفاده کرده و با استفاده از سایر استراتژی های معاملاتی معاملات خود را پیش ببرید. اگر الگوهای شمعی در نمودار بازار بورس ایران قدرت خیلی زیادی در ورود به معامله برای شما ایجاد نکند حتماً تاییدیه های قدرتمندی هستند و ترکیب آنها با سایر استراتژی ها می تواند درصد معاملات موفق را برای شما به میزان قابل توجهی افزایش دهد.

استراتژی معاملاتی در بورس با کندل شناسی

آموزش کامل نمودار شمعی در بورس را با معرفی استراتژی های معاملاتی که با استفاده از این الگو ها به وجود آمده و از آنها میتوان برای انجام معامله در بازار استفاده کرد ادامه میدهیم. همانطور که در بالا اشاره کردیم استفاده از الگوی های کندل استیک در بورس به تنهایی ممکن است با چالشهای بسیار زیادی همراه شده و شما نتوانید معاملات موفقی را در بازار برای خود رقم بزنید. در حالی که ترکیب آنها با سایر استراتژی ها و روش های تکنیکال می تواند موفقیت بیشتری را برای شما رقم زده و احتمال برد شما را بیشتر کند.

الگوها و تکنیک های مختلفی در تحلیل تکنیکال بورس وجود دارند که شما میتوانید آنها را با الگوهای کندل استیک ترکیب کرده و از آنها یک استراتژی معاملاتی قدرتمند بسازید. حتی بسیاری از معاملهگران هم هستند که چند تکنیک مختلف را به صورت همزمان با یکدیگر به کار میگیرند تا احتمال ورود به معاملات اشتباه برای آنها به حداقل میزان ممکن برسد و بتوانند یک روند ایده آل را در فرآیند معاملات خود در بازار بورس برای خود رقم بزنند.

ترکیب الگوهای کندل استیک در بورس با مقاومت و حمایت

در اولین استراتژی به دنبال ترکیب الگوهای کندل استیک در بورس با مقاومت ها و حمایت ها هستیم. مقاومت ها و حمایت ها از جمله روشهای تکنیکالی بسیار پر قدرت برای آنالیز نمودار قیمت سهام در بازار بورس هستند و تمام معامله گران به نحوی از این روش برای انجام معاملات خود استفاده می کنند. وقتی شما نواحی حمایتی و مقاومتی را با الگوهای کندل استیک در بورس ترکیب کنید و از این دو ابزار به صورت همزمان استفاده نمایید قدرت بسیار زیادی در معامله گری به دست خواهید آورد و میتوانید درصد موفقیت معاملات خود را تا میزان قابل توجهی افزایش دهید.

برای این منظور تنها کافیست از قبل نواحی حمایتی و مقاومتی را بر روی نمودار سهام مورد نظر خود ترسیم کرده و سپس در زمان برخورد قیمت به آنها به دنبال الگوهای کندل استیک در بورس باشید. اگر همزمان با یک ناحیه حمایتی قدرتمند بر روی نمودار بتوانید الگوی کندل استیک برگشتی نیز بر روی نمودار مشاهده کنید میتوانید با قدرت بسیار زیادی وارد معامله خرید شده و انتظار یک سود مناسب و ایده آل را از معامله مورد نظر داشته باشید.

ترکیب الگوهای کندل استیک در بورس با فیبوناچی

آموزش کامل نمودار شمعی در بورس راب و بررسی یکی دیگر از استراتژی های معاملاتی مناسب با الگوهای کندل استیک در این بازار ادامه می دهیم. قبلاً در مقاله آموزش تحلیل تکنیکال بورس به معرفی کامل ابزار فیبوناچی پرداختیم و البته نکاتی حرفهای برای استفاده از این ابزار را در آموزش تحلیل تکنیکال ارز دیجیتال و آموزش تحلیل تکنیکال فارکس به این موارد اضافه نمودیم. شما می توانید درصد های مهم فیبوناچی یعنی ۶۱.۸ و ۷۸.۶ درصد را با الگوهای کندل استیک ترکیب کرده و در صورت مشاهده الگوهای کندل استیک برگشتی در این درصدها با احتمال موفقیت بسیار بالا وارد معامله شوید.

خرید یک سهم در درصد های مهم فیبوناچی که با الگوهای کندل استیک ترکیب شده باشد احتمال رسیدن به سود را برای شما به میزان قابل توجهی افزایش میدهد و اگر در همین ناحیه یک حمایت قدرتمند نیز وجود داشته باشد احتمال موفقیت باز هم برای شما بیشتر خواهد شد.

ترکیب الگوهای کندل استیک در بورس با خط روند

یکی دیگر از استراتژی های معاملاتی که در آموزش نمودار شمعی در بورس باید به آن نیز بپردازیم استفاده همزمان از الگوهای کندل استیک با خط روند است. درصد قابل توجهی از معامله گران در زمان برخورد قیمت با خط روند به دنبال انجام معامله خرید بر روی سهام مورد نظر حداقل برای یک بازه زمانی کوتاه مدت و یک نوسان گیری جذاب هستند.

اما در بسیاری از مواقع نیز پیش آمده که قیمت بعد از برخورد با خط روند آن را شکسته و شاهد تغییر روند نبوده و به همین دلیل بعد از خرید ممکن است وارد زیان شده باشید. یکی از بهترین و ایده آل ترین روش هایی که باعث میشود تا در مواقعی شما از انجام معاملات زیان ده در امان بمانید و فقط وارد معاملاتی شوید که احتمال موفقیت در آن بسیار بالا است، ترکیب الگوهای کندل استیک در بورس با خط روند است. اگر در زمان برخورد قیمت با خط روند شاهد به وجود آمدن الگوهای کندل استیک برگشتی بر روی نمودار باشید احتمال صعودی شدن قیمت بسیار بالا خواهد بود و شما می توانید با اطمینان بیشتری وارد یک معامله خرید شوید.

ترکیب خط روند با الگوهای کندل استیک از آن دسته از استراتژی های معاملاتی در بازار بورس ، حداقل یک نوسان گیری بسیار جذاب را برای معامله گر ایجاد خواهد کرد که میتواند سود خوبی را در یک بازه زمانی چند روزه برای وی ایجاد کند. از این رو توصیه میکنیم که در کنار سایر استراتژی های معاملاتی بلندمدت حتماً از این استراتژی نیز برای انجام معاملات خود استفاده کنید.

ترکیب الگوهای کندل استیک در بورس با الگوهای هارمونیک

آموزش کامل نمودار شمعی در بورس را با معرفی یکی دیگر از استراتژی های معاملاتی در این بازار یعنی ترکیب الگوهای کندل استیک با الگوهای هارمونیک ادامه می دهیم. الگوی های کندل استیک در بورس به تنهایی نمی تواند قدرت قابل توجهی برای ورود به معاملات موفق برای شما ایجاد کنند اما ترکیب آنها با الگوهای هارمونیک می تواند قدرت قابل توجهی را برای معامله گر به وجود آورد.

حالت استفاده از الگوهای هارمونیک برای انجام معامله در بازار بورس شرایط خاص خود را دارد و شما حتما باید تجربه کافی و لازم برای این منظور را به دست آورده باشید تا در نهایت امکان استفاده بهینه و عالی از این الگوها را داشته باشید. اگر در مناطق PRZ الگوهای هارمونیک بتوانید یک الگوی کندل استیک برگشتی نیز پیدا کنید احتمال موفقیت شما در معامله مورد نظر به مراتب بیشتر خواهد شد و می توانید شانس خود را برای سرمایه گذاری بهتر در بازار بورس افزایش دهید.

بازه زمانی که این استراتژی می تواند برای شما سودآور باشد بستگی به تایم فریم معاملاتی شما خواهد داشت. اگر در تایم هفتگی به دنبال تشکیل الگوهای هارمونیک باشید احتمالاً با استفاده از این استراتژی میتوانید در معاملاتی که چند هفته به طول می انجامد به سود برسید و در صورت استفاده از تایم روزانه و چهار ساعته این مدت زمان برای شما کمتر خواهد شد و باید به دنبال درصد سود های کمتری نیز باشید.

ترکیب الگوهای کندل استیک در بورس با الگوهای هندسی

الگوی های کندل استیک در بورس در ترکیب با الگوهای هندسی نیز میتوانند یک استراتژی قدرتمند و جذاب برای معامله گران در این بازار ایجاد کنند. الگوهای هندسی از جمله الگو هایی هستند که به صورت مکرر بر روی نمودار قیمت سهام در بازار بورس ایران تشکیل میشوند و استفاده از آنها برای معامله گری بسیار رایج است. الگوهایی مانند مستطیل یا مثلث و حتی دو قلو و سه قلو به صورت دائم بر روی نمودار قیمت سهم های مختلف تشکیل شده و معامله گران چه برای بازه های زمانی بلندمدت و چه برای بازه های زمانی کوتاه مدت و برای نوسان گیری از این الگوها برای معامله استفاده می کنند.

البته همانطور که میدانید الگوهای هندسی نیز با چالشهایی روبهرو بوده و احتمال بروز خطا در آنها بسیار زیاد است. به همین دلیل است که بسیاری از معاملهگران در زمان استفاده از این الگو ها دست به عصا بوده و سعی میکنند تا ریسک معاملات خود را به حداقل میزان ممکن برسانند. در این بین همراه ساختن الگوهای کندل استیک با الگوهای هندسی می تواند اطمینان بیشتری برای ورود به معاملات برای کاربر ایجاد کرده و احتمال موفقیت پوزیشن را نیز برای وی بیشتر کند.

ترکیب الگوهای کندل استیک در بورس با واگرایی ها

آموزش کامل نمودار شمعی در بورس را با بررسی شرایط ترکیب الگوهای کندل استیک در بورس با واگرایی ها ادامه می دهیم. الگوی های کندل استیک در بورس مخصوصاً در زمانی که در انتهای یک روند نزولی قرار داریم می تواند یک معامله بسیار جذاب را برای ما ایجاد کند اما در عوض باید دقت کنید که احتمال خطا در چه مواقعی نیز بسیار بالا است و شما بایستی از سایر فیلترها نیز برای بالا بردن احتمال موفقیت خود در چنین معاملاتی استفاده کنید.

یکی از فیلتر های بسیار جذاب برای همراه ساختن با الگوهای کندل استیک در نمودار قیمت سهام استفاده از واگرایی ها است که برای این منظور میتوانید از اندیکاتور مکدی و از اندیکاتور RSI استفاده کنید. وقتی در انتهای یک روند نزولی همزمان شاهده به وجود آمدن یک واگرایی بر روی نمودار قیمت باشید و در کنار آن یک الگوی کندل استیک نیز تشکیل شده باشد اطمینان شما نسبت به برگشت روند به مراتب بیشتر شده و می توانید با قدرت بیشتری وارد یک معامله خرید شوید. البته همزمان می توانیم در سایر فیلتر ها مانند تشکیل الگوی کندل استیک بر روی یک ناحیه حمایتی نیز در کنار واگرایی ها بهره ببرید تا قدرت معاملاتی شما باز هم بیشتر شود.

حتما بخوانید: اشتباهات رایج در بورس

جمع بندی از آموزش کامل نمودار شمعی در بورس

آموزش کامل نمودار شمعی در بورس را در این مقاله به صورت کاملاً حرفه ای و کاربردی برای شما پیش بردیم و سعی کردیم تا تمام نکات مفید و کاربردی برای استفاده از این الگوها در انجام معاملات در بازار بورس را به شما ارائه کنیم. الگوی های کندل استیک در بورس به شدت جذاب هستند و استفاده از این الگوها حتی در دستور کار معامله گران حرفه ای و با سابقه نیز قرار دارد و شما نیز میتوانید با بالابردن میزان تسلط و مهارت خود در زمینه کندل شناسی در بورس قدرت معاملاتی خود را افزایش داده و تبدیل به یک معامله گر موفق در این بازار شوید.

البته رسیدن به مهارت کافی برای استفاده از الگوهای کندل استیک در معاملات سهام در بازار بورس ایران نیاز به کسب تجربه و یا همراه شدن با یک استاد و مربی در شروع کار دارد. این نکته یکی از نکات بسیار مهمی است که دقت به آن می تواند در همان ابتدای ورود به بازار بورس یک روند موفقیتآمیز برای معاملات شما ایجاد کرده و باعث شود تا شما از همان ابتدا بتوانید سود های قابل توجهی را از بازار به دست آورید.

همراه با مقالات آموزش رایگان بورس شما می توانید با شرکت در دوره بورس نحوه انجام معاملات در این بازار را به صورت کاملاً حرفه ای از اساتید با تجربه و موفق بیاموزید و همراه با آنها در کارگاه های عملی ترید کنید. در مجموعه کانون بورس سعی کرده ایم تا تمام نکات و ابزارهای لازم برای معامله گری موفق در بازار بورس را برای شما فراهم آوریم که هم شرکت در دوره حرفه ای و هم ارائه مقالات آموزش رایگان بورس در همین راستا هستند. همچنین امکان خرید پکیج آموزش غیرحضوری بورس را نیز برای این منظور خواهید داشت.

در انتها نیز شما را دعوت میکنیم اگر تجربه ای از استفاده از الگوهای شمعی در انجام معاملات در بازار بورس را دارید و یا نسبت به میزان موفقیت این الگو ها برای معامله گری در این بازار اظهارنظری دارید آن را در بخش دیدگاه ها با ما در میان بگذارید.

ترتیب پیشنهادی مطالعه مقالات این بخش...

- بورس چیست به زبان ساده

- پیش بینی بورس

- اصطلاحات بازار بورس به زبان ساده + کاملترین پکیج

- آموزش رایگان بورس از صفر تا صد از مبتدی تا پیشرفته

- حجم مبنا در بورس چیست و کاربردهای آن در بازار

- بهترین سایت های بورسی برای تحلیل تکنیکال و فاندامنتال از ۱ تا ۲۰

- قیمت پایانی سهم در بورس چیست و نحوه محاسبه آن

- تحلیل شاخص کل بورس از سال ۱۳۹۰ تاکنون + بهترین مقاله بررسی بورس ایران

- مزایا و معایب سرمایه گذاری در بورس

- دامنه نوسان در بورس و فرابورس چقدر است؟

- نماد بورسی چیست و معرفی نماد شرکت های مختلف در بازار بورس

- سیگنال بورس | آموزش سیگنال خرید و فروش سهام بورس ایران

- عرضه اولیه در بورس چیست و نحوه خرید عرضه اولیه سهام

- صف خرید و فروش در بورس چیست و ۱۰ نکته طلایی صف در بورس

- روانشناسی بازار بورس ایران | ۲۰ راهکار کلیدی برای کنترل هیجانات

- حباب در بورس چیست + روش های حرفه ای و کاربردی برای تشخیص حباب بورس ایران

- EPS در بورس چیست + ارائه نکات معامله گری با EPS

- حجم معاملات در بورس چیست | ۱۰ کاربرد استثنایی حجم در معاملات بورس ایران

- بورس ایران یا ارز دیجیتال | مقایسه صفر تا صد سرمایه گذاری در دو بازار محبوب

- DPS در بورس چیست + نکات کلیدی معامله گری با DPS

- مدیریت سرمایه در بورس چیست + از فرمول تا استراتژی های حرفهای

- تاثیر قیمت دلار بر بورس ایران + نکات طلایی معاملهگری

- آموزش نوسان گیری در بورس | ۲۵ نکته حرفهای نوسان گیری

- سرمایه گذاری با پول کم در بورس | معرفی سهام

- اشتباهات رایج در بورس که می توانند سرمایه شما را به باد دهند

- آیا تحلیل تکنیکال در بورس ایران کار می کند؟ | آموزش

- تحلیل بنیادی در بورس چیست + معرفی تکنیک های تحلیلی

- آموزش کامل نمودار شمعی در بورس | کندش شناسی حرفه ای و کاربردی

- کد به کد در بورس چیست | نکات فوق استثنایی برای معاملات

- P/E در بورس چیست + بهترین استراتژی های معاملاتی با پی به ای

- انواع وضعیت نمادها در بورس | نکات معامله گری

- آموزش تابلو خوانی در بورس از صفر تا صد + نکات استثنایی معامله گری

- بهترین زمان خرید سهام در بورس چیست | نکات طلایی

- روش های سرمایه گذاری در بورس | مزیت ها و معایب

- بررسی تخصصی شرکت های کارگزاری های بورس ایران

- انواع بازار بورس ایران و نکات استثنایی درباره آنها برای معامله گری

- شاخص بورس چیست و اهمیت آن در معاملات بازار

- اوراق تبعی چیست؟

- بهترین استراتژی معاملاتی بورس ایران | ۵ استراتژی برتر

- عوامل موثر بر بورس تهران | سیگنال ورود پول به بورس