سویینگ ترید چیست و بهترین استراتژی سویینگ تریدینگ کدام است؟ سویینگ تریدینگ یک استراتژی معاملاتی است که به دنبال استفاده از نوسانات قیمتی میانمدت در بازار است. در این روش، تریدرها معمولاً سعی میکنند وارد معاملات شوند و آنها را برای چند روز تا چند هفته نگه دارند، با هدف بهرهبرداری از تغییرات قیمتی بزرگتر که در روندهای میانمدت اتفاق میافتند. این استراتژی نسبت به دی تریدینگ که معاملات را در یک روز انجام میدهد، زمان بیشتری برای تجزیه و تحلیل و تصمیمگیری به تریدر میدهد و معمولاً از تحلیل تکنیکال برای شناسایی فرصتهای ورود و خروج استفاده میشود.

برای موفقیت در سویینگ تریدینگ، استفاده از استراتژیهای صحیح اهمیت زیادی دارد. بهترین استراتژیها به تریدرها کمک میکنند تا روندهای بازار را شناسایی کرده و از نوسانات میانمدت به سود برسند. از جمله استراتژیهای پرکاربرد در این نوع معاملهگری میتوان به استراتژیهای روندی، شکست، بازگشتی و استفاده از ابزارهای تحلیل تکنیکال مانند اندیکاتورها و الگوهای نموداری اشاره کرد. انتخاب استراتژی مناسب بستگی به شرایط بازار، مهارتهای فردی و اهداف تریدر دارد.

در این مقاله در کانون بورس به دنبال بررسی مزیت ها و معایب سویینگ تریدینگ هستیم. همچنین قرار است بهترین استراتژی های معاملاتی و نکات مهم ترید در این سبک را نیز با شما در میان بگذاریم.

سویینگ ترید چیست

سویینگ تریدینگ (Swing Trading) یکی از استراتژیهای محبوب در بازارهای مالی است که هدف آن کسب سود از نوسانات قیمتی میانمدت است. در این روش، تریدرها معاملات خود را معمولاً برای چند روز تا چند هفته باز نگه میدارند و از حرکات قیمتی بازار در این بازه زمانی بهره میبرند. سویینگ تریدینگ برای کسانی که زمان کافی برای تحلیلهای لحظهای ندارند اما همچنان به دنبال سودآوری قابل توجه هستند، مناسب است.

ویژگیهای اصلی سویینگ تریدینگ:

- بازه زمانی معاملات

معاملات در سویینگ تریدینگ معمولاً از چند روز تا چند هفته ادامه دارند. برخلاف اسکالپینگ یا ترید روزانه که نیاز به ورود و خروج سریع دارند، سویینگ تریدینگ زمان بیشتری برای تحقق اهداف قیمتی در نظر میگیرد. این بازه زمانی به تریدرها اجازه میدهد تا از حرکات میانمدت بازار بهرهمند شوند. - تمرکز بر روندهای میانمدت

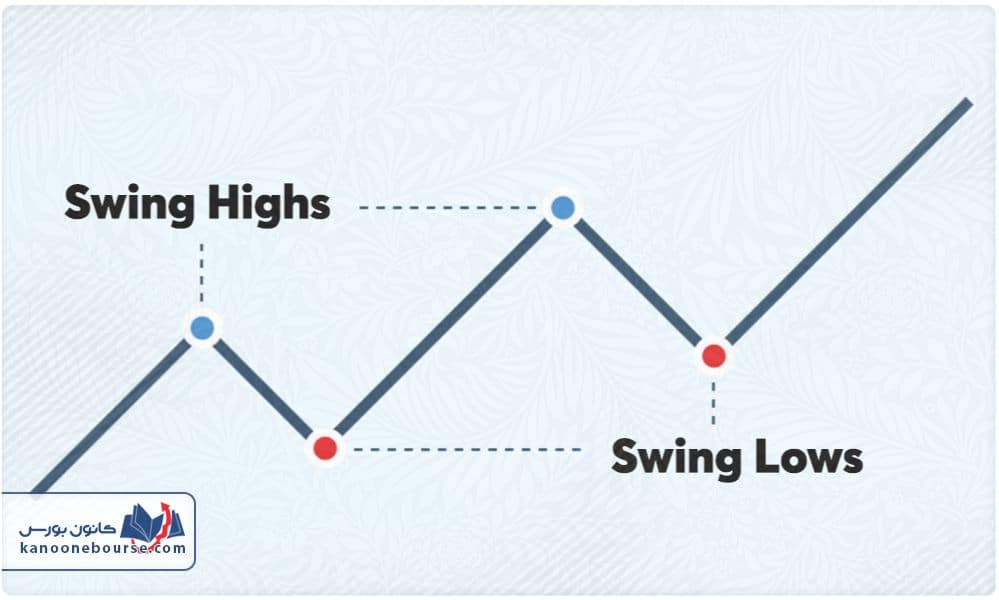

سویینگ تریدرها به دنبال شناسایی روندهای قیمتی میانمدت هستند. این روندها میتوانند شامل حرکات صعودی، نزولی یا حتی اصلاحهای قیمتی باشند. هدف این است که با ورود به معامله در نقاط مناسب، از بخش عمدهای از حرکت قیمتی استفاده شود. - ابزارهای مورد استفاده

سویینگ تریدرها از ترکیبی از تحلیل تکنیکال و بنیادی استفاده میکنند:

تحلیل تکنیکال: شامل استفاده از اندیکاتورها مانند RSI، MACD، میانگینهای متحرک و شناسایی الگوهای نموداری مانند سر و شانه، مثلث یا کانالها.

تحلیل بنیادی: شامل بررسی اخبار اقتصادی، تغییرات نرخ بهره، تصمیمات فدرال رزرو و رویدادهای مهم سیاسی و اقتصادی.

- مناسب برای انواع بازارها

این استراتژی در تمامی بازارهای مالی مانند فارکس، ارز دیجیتال، سهام و کالاها (مانند طلا و نفت) قابل اجراست. هر بازاری که نوسانات قیمتی داشته باشد میتواند فرصتهای مناسبی برای سویینگ ترید ایجاد کند. - نیاز به صبر و استراتژی دقیق

سویینگ تریدینگ نیازمند صبر است، زیرا معاملات ممکن است چند روز یا چند هفته طول بکشد تا به اهداف قیمتی برسند. تریدرها باید حد ضرر و حد سود دقیقی تعیین کنند تا از ضررهای احتمالی جلوگیری کرده و سود خود را به حداکثر برسانند.

سویینگ تریدر کیست

سویینگ تریدر (Swing Trader) فردی است که در بازارهای مالی با استفاده از استراتژی سویینگ تریدینگ فعالیت میکند و هدفش کسب سود از نوسانات قیمتی میانمدت است. این تریدرها معمولاً معاملات خود را برای چند روز تا چند هفته باز نگه میدارند و بر اساس تحلیل تکنیکال و گاهی تحلیل بنیادی، نقاط ورود و خروج مناسب را شناسایی میکنند. سویینگ تریدرها بر روندهای میانمدت بازار تمرکز دارند و از حرکات قیمتی بزرگتر نسبت به تریدرهای روزانه یا اسکالپرها بهره میبرند.

ویژگیهای سویینگ تریدر:

تمرکز بر تحلیل تکنیکال و بنیادی: سویینگ تریدرها از ابزارهای تحلیل تکنیکال مانند خطوط روند، الگوهای نموداری، و اندیکاتورهایی مانند RSI، MACD و میانگینهای متحرک استفاده میکنند. همچنین، گاهی به عوامل بنیادی مانند اخبار اقتصادی و گزارشهای مالی توجه دارند.

صبور و استراتژیک: این افراد صبور هستند و معاملات خود را با دقت برنامهریزی میکنند. آنها منتظر میمانند تا قیمت به نقاط کلیدی برسد و سپس وارد معامله میشوند.

مدیریت ریسک دقیق: سویینگ تریدرها با تعیین حد ضرر (Stop Loss) و حد سود (Take Profit) برای هر معامله، ریسک خود را کنترل میکنند.

انعطافپذیری زمانی: برخلاف اسکالپرها یا تریدرهای روزانه، سویینگ تریدرها نیازی به نظارت مداوم بر بازار ندارند و میتوانند تحلیلهای خود را در تایمفریمهای بالاتر (مانند ۴ ساعته یا روزانه) انجام دهند.

فعالیت در بازارهای مختلف: سویینگ تریدرها میتوانند در بازارهای متنوعی مانند فارکس، سهام، ارز دیجیتال و کالاها فعالیت کنند. هر بازاری که نوسانات قیمتی میانمدت داشته باشد، برای آنها مناسب است.

هدف سویینگ تریدر:

هدف اصلی سویینگ تریدر، شناسایی نقاط ورود و خروج مناسب در بازار برای بهرهبرداری از روندها یا اصلاحات قیمتی است. آنها سعی میکنند بخشی از حرکت قیمتی میانمدت (چند درصد از کل نوسان قیمت) را به سود تبدیل کنند.

تفاوت سویینگ تریدر با سایر تریدرها:

اسکالپر: اسکالپرها در بازههای زمانی بسیار کوتاه (چند ثانیه یا دقیقه) معامله میکنند، اما سویینگ تریدرها چند روز تا چند هفته معامله خود را باز نگه میدارند.

تریدر روزانه: تریدر روزانه تا پایان روز تمام معاملات خود را میبندد، اما سویینگ تریدرها معاملات خود را برای دوره طولانیتر حفظ میکنند.

سرمایهگذار بلندمدت: سویینگ تریدرها برخلاف سرمایهگذاران بلندمدت، به حرکات قیمتی کوتاهمدت یا میانمدت توجه دارند و به دنبال نگهداری دارایی برای ماهها یا سالها نیستند.

سویینگ تریدر، معاملهگری میانمدت است که با استفاده از تحلیلهای دقیق و مدیریت ریسک مناسب، از روندها و اصلاحات قیمتی بازار سود میبرد. این تریدرها به دلیل انعطافپذیری زمانی و پتانسیل سودآوری مناسب، برای افرادی که به دنبال معامله در بازههای زمانی متوسط هستند، گزینهای ایدهآل محسوب میشوند.

مزایای سویینگ ترید چیست

سویینگ تریدینگ (Swing Trading) یکی از محبوبترین استراتژیهای معاملاتی است که به دلیل مزایای خاص خود مورد توجه تریدرهای زیادی قرار میگیرد. در اینجا به بررسی کامل مزایای آن میپردازیم:

۱. نیاز کمتر به زمان مداوم

سویینگ تریدرها برخلاف اسکالپرها یا تریدرهای روزانه، نیازی به نظارت مداوم بر بازار ندارند. تحلیل و بررسیها معمولاً در تایمفریمهای ۴ ساعته یا روزانه انجام میشود و معاملات ممکن است برای چند روز یا چند هفته باز بمانند.

مناسب برای کسانی که شغل تماموقت دارند یا زمان محدودی برای ترید دارند.

۲. پتانسیل سود قابلتوجه

در سویینگ تریدینگ، به جای کسب سودهای کوچک و پیوسته، روی حرکات بزرگتر قیمت (چند روزه یا چند هفتهای) تمرکز میکنیم. این باعث میشود سود بالقوه بیشتری در مقایسه با تریدهای کوتاهمدت داشته باشیم.

نوسانات بزرگ در بازار میتوانند فرصتهای سودآوری عالی ایجاد کنند.

۳. ریسک کمتر نسبت به اسکالپینگ و ترید روزانه

از آنجا که سویینگ تریدرها تعداد معاملات کمتری انجام میدهند، در معرض هزینههای کمتری مانند اسپرد و کارمزد معاملات هستند. همچنین، با تحلیلهای جامعتر و استفاده از حد ضرر مناسب، ریسک کلی معاملات کاهش مییابد.

زمان بیشتر برای تحلیل و تصمیمگیری، احتمال اشتباه را کاهش میدهد.

۴. استفاده از روندهای میانمدت

سویینگ تریدینگ به معاملهگران این امکان را میدهد که از روندهای میانمدت بازار بهره ببرند. در این استراتژی، برخلاف اسکالپینگ یا ترید روزانه، تمرکز بیشتری روی حرکات پایدارتر و مطمئنتر بازار است.

شناسایی روندها با ابزارهایی مانند میانگینهای متحرک یا خطوط روند امکانپذیر است.

۵. مدیریت بهتر احساسات

در سویینگ تریدینگ، معاملات به مدت طولانیتر باز نگه داشته میشوند و تریدرها کمتر تحت تأثیر نوسانات لحظهای بازار قرار میگیرند. این موضوع باعث کاهش استرس ناشی از تصمیمگیری سریع و مدیریت بهتر احساسات میشود.

آرامش روانی بیشتر برای معاملهگران.

۶. هزینههای پایینتر معاملات

به دلیل تعداد کمتر معاملات در مقایسه با اسکالپینگ یا ترید روزانه، کارمزد معاملات و اسپرد کاهش مییابد.

برای مثال، یک سویینگ تریدر ممکن است در هفته تنها چند معامله انجام دهد، در حالی که اسکالپرها دهها معامله در روز دارند.

۷. انعطافپذیری بالا

سویینگ تریدرها میتوانند از انواع ابزارها و استراتژیها استفاده کنند، از جمله:

تحلیل تکنیکال: الگوهای قیمتی، اندیکاتورها، فیبوناچی اصلاحی.

تحلیل بنیادی: بررسی اخبار و رویدادهای اقتصادی.

این تنوع ابزارها و انعطافپذیری در تحلیل، سویینگ تریدینگ را جذابتر میکند.

۸. قابلاجرا در بازارهای مختلف

سویینگ تریدینگ در تمامی بازارهای مالی مانند فارکس، ارزهای دیجیتال، سهام، و کالاها (مانند طلا و نفت) قابل اجراست. این ویژگی به تریدرها اجازه میدهد که در بازاری که با آن راحتتر هستند فعالیت کنند.

۹. سادهتر بودن نسبت به ترید روزانه و اسکالپینگ

نیازی به اجرای استراتژیهای پیچیده یا تصمیمگیری لحظهای نیست. سویینگ تریدینگ بیشتر به تحلیل جامع و صبر نیاز دارد تا اجرای سریع.

مناسب برای تریدرهای مبتدی که میخواهند با فشار کمتری وارد بازار شوند.

۱۰. کاهش ریسک ناشی از اشتباهات لحظهای

در سویینگ تریدینگ، زمان کافی برای بررسی و بازبینی تحلیلها وجود دارد. این باعث میشود احتمال اشتباهات ناشی از تصمیمات عجولانه کاهش یابد.

۱۱. امکان تطابق با بازارهای پرنوسان

در بازارهایی مانند ارز دیجیتال که نوسانات بالا دارند، سویینگ تریدینگ میتواند بسیار سودآور باشد، زیرا تریدرها میتوانند از حرکات بزرگ قیمت بهرهبرداری کنند.

سویینگ تریدینگ با ترکیب مزایایی مانند پتانسیل سود بالا، نیاز کمتر به زمان مداوم، کاهش ریسک و انعطافپذیری، یک استراتژی معاملاتی جذاب برای بسیاری از تریدرهاست. با این حال، موفقیت در این استراتژی نیازمند تحلیل تکنیکال و بنیادی قوی، مدیریت ریسک مناسب و صبر است.

معایب سویینگ تریدینگ چیست

سویینگ تریدینگ (Swing Trading) با وجود مزایای جذاب، معایبی نیز دارد که باید قبل از انتخاب این استراتژی مورد توجه قرار گیرد. این معایب ممکن است تأثیر مستقیمی بر عملکرد و سودآوری تریدرها داشته باشد.

۱. ریسک نوسانات شبانه و آخر هفتهها

از آنجا که معاملات سویینگ معمولاً چند روز یا هفته باز میمانند، ممکن است قیمتها در ساعات بسته بودن بازار (مانند تعطیلات آخر هفته یا شبها در بازار سهام) به شدت تغییر کنند. این نوسانات میتوانند منجر به ضررهای پیشبینینشده شوند.

در بازارهای ۲۴/۷ مثل ارز دیجیتال، این ریسک به دلیل فعالیت همیشگی کاهش مییابد، اما همچنان نوسانات شدید ممکن است باعث ضربه به معاملات شود.

۲. نیاز به تحلیل جامع و دقیق

سویینگ تریدینگ مستلزم ترکیب تحلیل تکنیکال و بنیادی برای شناسایی روندها و نقاط ورود و خروج است. این موضوع به زمان، تجربه و مهارت نیاز دارد. اشتباه در تحلیل میتواند منجر به ورود به معامله در نقطه نامناسب شود.

بهخصوص در بازارهای پرنوسان مانند ارز دیجیتال، کوچکترین اشتباه میتواند منجر به ضررهای بزرگ شود.

۳. ریسک نگهداری معامله در زمانهای بحرانی

اخبار ناگهانی، رویدادهای اقتصادی یا سیاسی میتوانند تأثیرات شدیدی بر قیمتها بگذارند. برای مثال، اعلام تغییرات نرخ بهره یا تصمیمات دولتها میتواند باعث حرکتهای شدید در بازار شود که کنترل آن خارج از توان تریدر است.

۴. استرس ناشی از نگهداری معاملات باز

نگهداری یک معامله باز برای چند روز یا هفته میتواند استرسزا باشد، زیرا تریدر باید نوسانات بازار را تحمل کند و احتمال تغییرات ناگهانی قیمت را در نظر بگیرد. این موضوع بهویژه برای افراد کمتجربه چالشبرانگیز است.

۵. نیاز به سرمایه بیشتر نسبت به اسکالپینگ

برای حفظ معاملات باز در مدت زمان طولانی، نیاز به سرمایه بیشتری دارید. در صورت استفاده از لوریج، نگهداری معاملات باز برای مدت طولانی میتواند هزینههای اضافی مانند بهره شبانه ایجاد کند.

در فارکس و قراردادهای آتی، هزینههای بهره (Swap) برای معاملات باز ممکن است سودآوری را کاهش دهد.

۶. زمان طولانیتر برای رسیدن به نتیجه

در سویینگ تریدینگ، سودآوری زمانبرتر است. برخلاف اسکالپینگ یا ترید روزانه که نتایج سریعتری به دست میآید، سویینگ تریدینگ نیازمند صبر بیشتری است تا معامله به هدف قیمتی تعیینشده برسد.

۷. پیچیدگی در مدیریت ریسک

اگرچه سویینگ تریدینگ ریسکهای کمتری نسبت به اسکالپینگ دارد، اما مدیریت ریسک همچنان چالشبرانگیز است. تعیین دقیق نقاط حد ضرر و سود (Stop Loss/Take Profit) نیازمند تجربه و دانش بالاست.

گاهی اوقات، تعیین حد ضرر اشتباه میتواند باعث خروج زودهنگام از معامله شود.

۸. کارمزدهای بلندمدت در برخی بازارها

در بازارهایی مانند فارکس، اگر یک معامله بیش از یک روز باز باشد، هزینههای اضافی مانند Swap یا Rollover Fees اعمال میشود. این هزینهها در بلندمدت میتوانند تأثیر منفی بر سود معاملات بگذارند.

۹. تاثیرات احساسات و روانشناسی بازار

سویینگ تریدینگ نیازمند توانایی کنترل احساسات است، زیرا تریدر ممکن است با حرکات قیمتی خلاف جهت تحلیل خود مواجه شود. این شرایط میتواند باعث تصمیمات عجولانه یا خروج زودهنگام از معامله شود.

۱۰. رقابت با بازیگران بزرگ بازار

در سویینگ تریدینگ، تریدرهای خُرد ممکن است با بازیگران بزرگ بازار (مانند مؤسسات مالی) رقابت کنند. این بازیگران با منابع و اطلاعات بیشتر، گاهی حرکات قیمتی را به نفع خود تغییر میدهند.

۱۱. عدم اطمینان در پیشبینی حرکات بلندمدت

حرکات بلندمدت قیمت به دلیل ترکیب عوامل مختلف (فاندامنتال و تکنیکال) دشوارتر از پیشبینی حرکات کوتاهمدت است. این موضوع میتواند موفقیت سویینگ تریدرها را کاهش دهد.

سویینگ تریدینگ با وجود مزایای بسیار، نیازمند دانش، تحلیل دقیق و مدیریت ریسک قوی است. معایبی مانند نوسانات شبانه، استرس روانی، نیاز به سرمایه بالا و هزینههای بلندمدت از چالشهای این استراتژی محسوب میشوند. برای موفقیت در سویینگ تریدینگ، باید این معایب را به دقت شناسایی و مدیریت کنید.

بهترین استراتژی های سویینگ تریدینگ چیست

برای موفقیت در سویینگ تریدینگ، استراتژیهای متنوعی وجود دارند که به تریدرها کمک میکنند تا از نوسانات میانمدت بازار بهرهبرداری کنند. در اینجا به برخی از بهترین استراتژیهای سویینگ تریدینگ اشاره میکنیم:

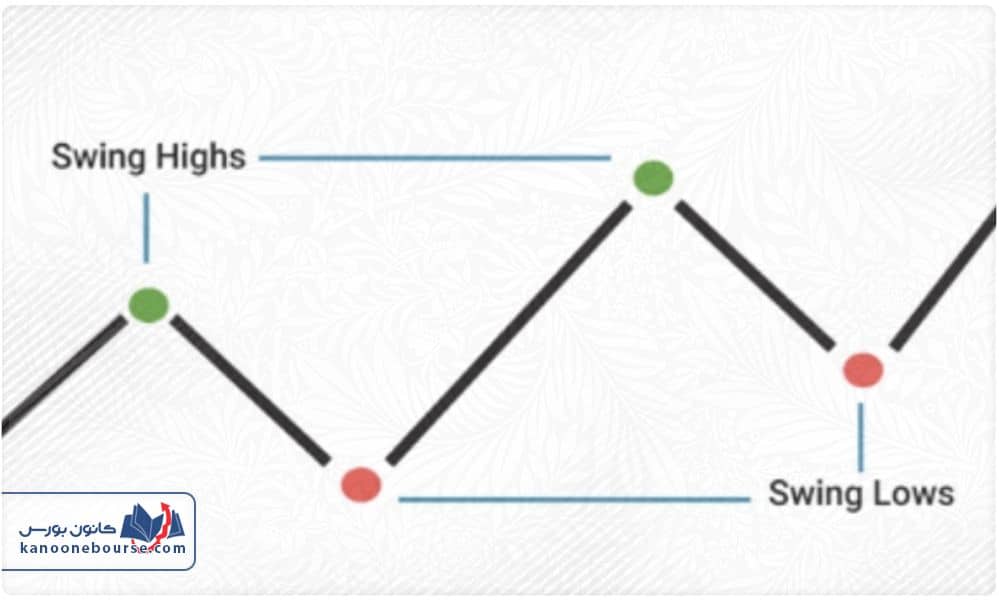

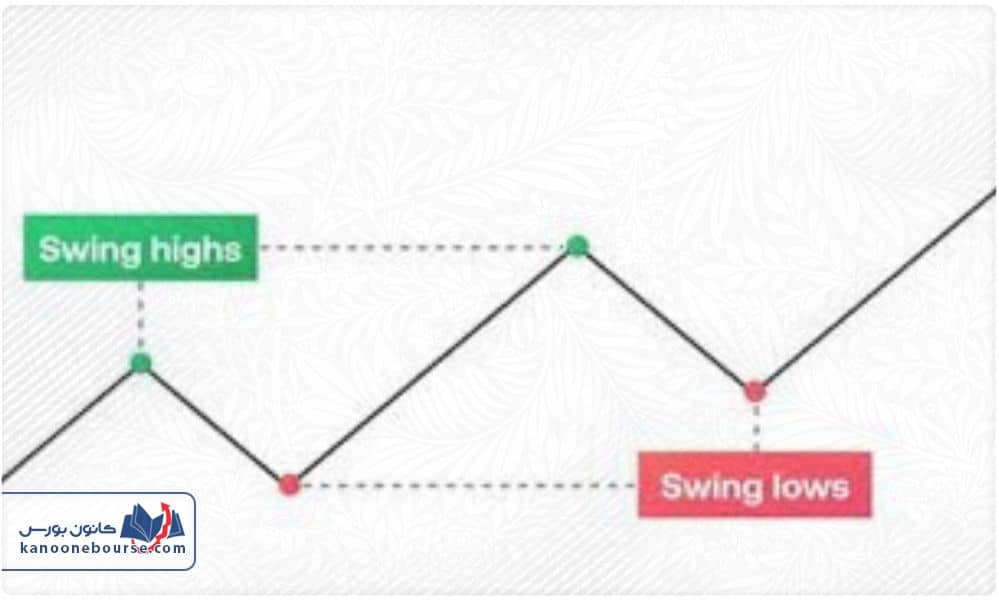

۱. استراتژی روندی (Trend Following Strategy)

این استراتژی بر اساس شناسایی روندهای بازار است. سویینگ تریدرها با شناسایی یک روند قوی، سعی میکنند در جهت روند وارد معامله شوند و از نوسانات بزرگتر سود ببرند.

- روشهای شناسایی روند: از ابزارهایی مانند خطوط روند، میانگینهای متحرک (MA)، و شاخص قدرت نسبی (RSI) برای شناسایی روند استفاده میشود.

- ورود به معامله: زمانی که قیمت در جهت روند حرکت میکند، تریدر وارد معامله خرید (در روند صعودی) یا فروش (در روند نزولی) میشود.

- خروج از معامله: هنگامی که روند ضعیف میشود یا سیگنالهای تغییر روند مشاهده میشود، از معامله خارج میشوند.

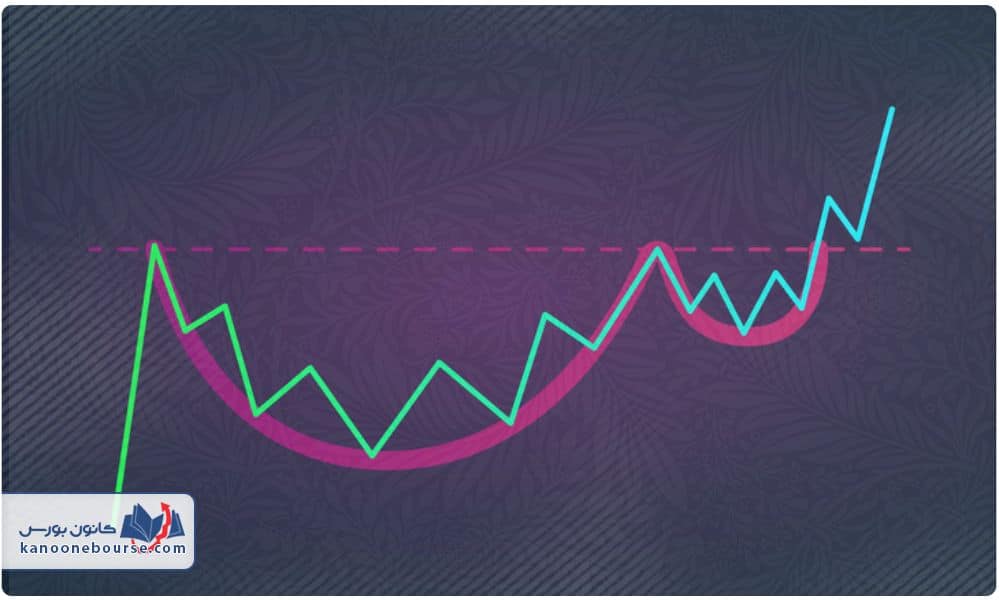

۲. استراتژی شکست (Breakout Strategy)

در این استراتژی، تریدرها به دنبال شکستهای قیمتی در سطح حمایت یا مقاومت هستند.

- شکست به سمت بالا: زمانی که قیمت سطح مقاومت را میشکند، وارد معامله خرید میشوند.

- شکست به سمت پایین: زمانی که قیمت سطح حمایت را میشکند، وارد معامله فروش میشوند.

- تایید شکست: استفاده از اندیکاتورهایی مانند حجم معاملات (Volume) و تایمفریمهای بلندتر برای تأیید معتبر بودن شکست.

۳. استراتژی بازگشتی (Reversal Strategy)

این استراتژی بر اساس شناسایی نقاطی است که قیمت به طور موقت از روند جاری منحرف میشود و سپس به روند اصلی باز میگردد.

- سیگنالهای بازگشتی: استفاده از الگوهای نموداری مانند دو قله (Double Top) و دو دره (Double Bottom)، و یا الگوهای شمعی مثل پین بار (Pin Bar) برای شناسایی تغییرات جهت.

- اندیکاتورها: استفاده از شاخصهایی مانند RSI و Stochastic برای شناسایی شرایط خرید یا فروش بیش از حد و بازگشتهای قیمتی.

- ورود به معامله: زمانی که نشانههای تغییر روند یا بازگشت پیدا میشود، وارد معامله میشوند.

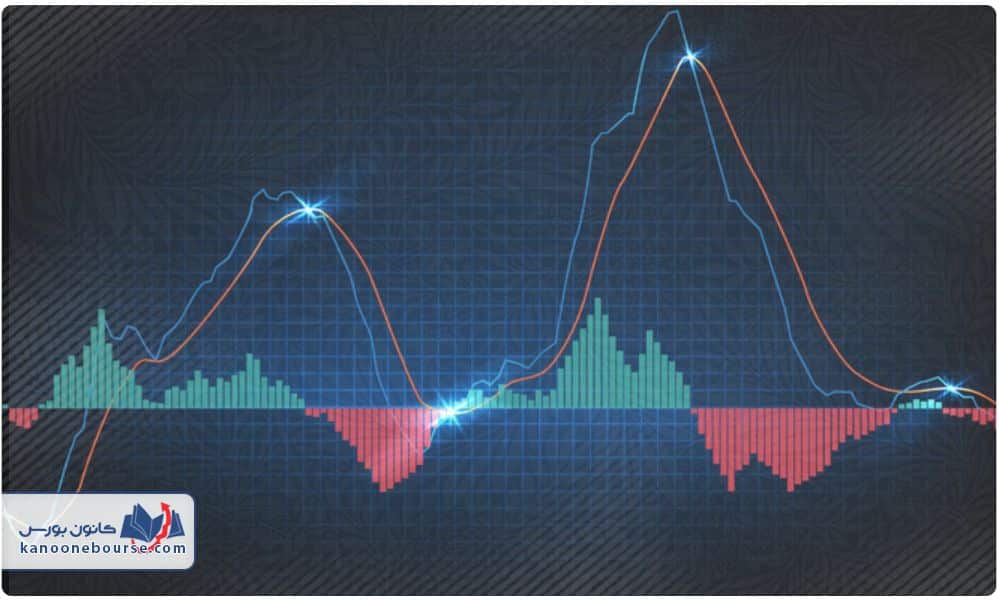

۴. استراتژی نوسان (Swing Trading with Oscillators)

در این استراتژی، تریدرها از اندیکاتورهای نوسانی مانند RSI، Stochastic و MACD برای شناسایی شرایط خرید یا فروش بیش از حد استفاده میکنند.

- RSI: زمانی که RSI به بالای ۷۰ میرسد، نشاندهنده فروش بیش از حد است و زمانی که به زیر ۳۰ میرسد، نشاندهنده خرید بیش از حد است.

- MACD: زمانی که MACD از سیگنال خط عبور میکند، میتواند نشاندهنده تغییر روند یا ورود به معامله باشد.

- ورود به معامله: ورود به معامله خرید زمانی که اندیکاتورها شرایط خرید بیش از حد را نشان دهند و به سمت روند باز میگردند، و بالعکس برای فروش.

۵. استراتژی فیبوناچی (Fibonacci Retracement Strategy)

در این استراتژی، تریدرها از سطوح اصلاحی فیبوناچی برای شناسایی نقاط ورود و خروج استفاده میکنند.

- سطوح اصلاحی: معمولاً سطوح ۳۸.۲%, ۵۰% و ۶۱.۸% اصلاح قیمتها برای شناسایی نقاط ورود مناسب استفاده میشود.

- ورود به معامله: زمانی که قیمت به یکی از این سطوح اصلاحی میرسد و سیگنالهایی از بازگشت روند میدهد، وارد معامله میشوند.

۶. استراتژی میانگین متحرک (Moving Average Strategy)

این استراتژی از میانگینهای متحرک برای شناسایی روند و نقاط ورود و خروج استفاده میکند.

- میانگین متحرک کوتاهمدت و بلندمدت: معمولاً از میانگین متحرک ۵۰ و ۲۰۰ روزه برای شناسایی روندهای بلندمدت و میانگینهای کوتاهمدت (مثل ۱۰ یا ۲۰ روزه) برای تشخیص تغییرات کوتاهمدت استفاده میشود.

- سیگنالهای خرید و فروش: هنگامی که میانگین متحرک کوتاهمدت از میانگین بلندمدت عبور کند (Golden Cross یا Death Cross)، سیگنال خرید یا فروش ایجاد میشود.

۷. استراتژی الگوهای شمعی (Candlestick Patterns Strategy)

در این استراتژی، تریدرها از الگوهای شمعی برای شناسایی نقاط ورود و خروج استفاده میکنند.

- الگوهای معکوس: الگوهایی مانند Engulfing (بلعیدن)، Doji، و Hammer برای شناسایی نقاط بازگشتی استفاده میشوند.

- الگوهای ادامهدهنده: الگوهایی مانند مثلث، پرچم، و کانالهای قیمتی برای شناسایی ادامه روند استفاده میشوند.

۸. استراتژی کانال قیمتی (Price Channel Strategy)

در این استراتژی، تریدرها از کانالهای قیمتی برای شناسایی نقاط خرید و فروش استفاده میکنند.

- کانال صعودی و نزولی: وقتی قیمت به انتهای کانال صعودی یا نزولی میرسد، تریدرها میتوانند از آن به عنوان سیگنال ورود یا خروج استفاده کنند.

- نقطه ورود: زمانی که قیمت به خط مقاومت یا حمایت کانال میرسد، انتظار میرود که قیمت بازگشت کند.

استراتژیهای مختلف سویینگ تریدینگ، هر کدام به نوعی بر اساس شناسایی روند، بازگشتها، یا نقاط شکست تمرکز دارند. انتخاب استراتژی مناسب بستگی به شرایط بازار، مهارتهای تریدر و تحلیلهای دقیق دارد. تریدرهای موفق معمولاً ترکیبی از این استراتژیها را استفاده میکنند تا از فرصتهای مختلف بازار بهرهبرداری کنند.

نکات مهم معامله گری سویینگ تریدینگ چیست

برای موفقیت در سویینگ تریدینگ، توجه به چند نکته کلیدی بسیار مهم است. این نکات به تریدرها کمک میکنند تا تصمیمات بهتری بگیرند و ریسکها را به حداقل برسانند:

۱. شناسایی روند بازار

یکی از مهمترین نکات در سویینگ تریدینگ شناسایی روند بازار است. در حالی که سویینگ تریدرها به دنبال نوسانات میانمدت هستند، فهمیدن اینکه بازار در یک روند صعودی، نزولی یا خنثی است، به آنها کمک میکند تا تصمیمات بهتری در مورد زمان ورود و خروج بگیرند.

۲. استفاده از تحلیل تکنیکال

تحلیل تکنیکال ابزار اصلی سویینگ تریدرها برای شناسایی نقاط ورود و خروج است. استفاده از اندیکاتورهایی مانند میانگینهای متحرک (MA)، RSI، MACD و فیبوناچی به تریدرها کمک میکند تا به تحلیل دقیقتر حرکت قیمتها پرداخته و تصمیمات بهتری بگیرند.

۳. مدیریت ریسک

مدیریت ریسک جزء حیاتی هر استراتژی معاملاتی است. تریدرها باید برای هر معامله حد ضرر (Stop Loss) و حد سود (Take Profit) مشخص کنند تا در صورت تغییر جهت بازار، ضرر خود را محدود کرده و سود خود را بهطور خودکار قفل کنند.

۴. زمانبندی مناسب

یکی از مهارتهای مهم در سویینگ تریدینگ، انتخاب زمان مناسب برای ورود و خروج از بازار است. تریدرها باید با دقت زمانبندی کنند و بدانند که چه زمانی به روند موجود ملحق شوند و چه زمانی از آن خارج شوند. برای این کار، بررسی روندهای بازار و استفاده از تحلیلهای زمانی دقیق ضروری است.

۵. تحلیل اخبار اقتصادی و رویدادهای جهانی

تحولات اقتصادی و اخبار جهانی میتوانند تأثیر زیادی بر قیمتها داشته باشند. سویینگ تریدرها باید از اخبار مهم اقتصادی و سیاسی آگاه باشند تا از نوسانات شدید ناشی از رویدادهای غیرمنتظره جلوگیری کنند.

۶. انضباط و صبر

در سویینگ تریدینگ، صبر و انضباط اهمیت زیادی دارد. تریدرها نباید تحت تأثیر هیجانات بازار تصمیمات شتابزده بگیرند. باید منتظر سیگنالهای معتبر بمانند و از انجام معاملات بیش از حد خودداری کنند.

۷. نظارت و تحلیل مداوم

حتی اگر شما در یک موقعیت بازار قرار دارید، باید بهطور مداوم بازار را زیر نظر داشته باشید و تحلیلهای خود را بهروز کنید. ممکن است تغییرات ناگهانی در بازار رخ دهد که تأثیر زیادی بر وضعیت شما داشته باشد.

۸. تنوع در سبد معاملات

یک استراتژی خوب برای کاهش ریسک، تنوع در سبد معاملات است. با انتخاب انواع مختلف داراییها و بازارها (مثلاً فارکس، ارز دیجیتال، کالاها)، میتوان ریسک را کاهش داد و از فرصتهای مختلف بازار بهرهبرداری کرد.

۹. استفاده از تایمفریمهای بلندتر

سویینگ تریدرها معمولاً از تایمفریمهای بلندتر مانند ۴ ساعته، روزانه یا هفتگی استفاده میکنند. این تایمفریمها دید وسیعتری از بازار به تریدرها میدهند و به آنها کمک میکند تا تصمیمات منطقیتری اتخاذ کنند.

۱۰. بررسی و بهبود استراتژی معاملاتی

همیشه باید عملکرد معاملات گذشته خود را بررسی کنید و استراتژیهای خود را بهبود دهید. یادگیری از اشتباهات و تجزیه و تحلیل روندهای گذشته به شما کمک میکند تا در آینده تصمیمات بهتری بگیرید.

برای موفقیت در سویینگ تریدینگ، تریدرها باید به دقت روند بازار را شناسایی کنند، از تحلیلهای تکنیکال و ابزارهای مناسب استفاده کنند، و مدیریت ریسک را بهخوبی انجام دهند. علاوه بر این، صبر، انضباط و استفاده از استراتژیهای موثر از دیگر عواملی هستند که به موفقیت در این نوع معاملهگری کمک میکنند.

بررسی شرایط بازار ارز دیجیتال برای سویینگ ترید

برای انجام سویینگ تریدینگ (Swing Trading) در بازار ارز دیجیتال، باید شرایط خاص این بازار را در نظر بگیریم. در زیر مهمترین عوامل را بررسی میکنیم:

۱. بررسی روند بازار (Trend Analysis):

بازار ارز دیجیتال به دلیل ماهیت نوسانی خود معمولاً در بازههای زمانی کوتاهمدت و میانمدت روندهای مشخصی ایجاد میکند. برای سویینگ ترید، باید روندهای صعودی یا نزولی را شناسایی و در جهت آنها معامله کرد. ابزارهایی مانند میانگینهای متحرک (MA) و کانالهای قیمتی در این زمینه کمککننده هستند.

۲. تحلیل تکنیکال:

تحلیل تکنیکال در سویینگ ترید ارز دیجیتال نقش اساسی دارد. ابزارها و اندیکاتورهای زیر معمولاً استفاده میشوند:

RSI: برای شناسایی نقاط اشباع خرید یا فروش.

MACD: برای تشخیص سیگنالهای تغییر روند.

فیبوناچی اصلاحی: برای شناسایی نقاط ورود و خروج بر اساس سطوح حمایت و مقاومت.

الگوهای کندلاستیک: برای تایید بازگشت یا ادامه روند.

- نوسانات بالا (High Volatility):

بازار ارز دیجیتال نوسانات بالایی دارد. سویینگ تریدرها باید ارزهایی را انتخاب کنند که نوسانات مناسبی برای استراتژی آنها داشته باشند. ارزهای پرطرفدار مانند BTC و ETH معمولاً گزینههای خوبی هستند، اما آلتکوینها نیز میتوانند فرصتهای جذابی ایجاد کنند.

۴. دسترسی به تایمفریمهای مناسب:

تایمفریمهای ۴ ساعته (H4) و روزانه (D1) برای سویینگ ترید ارز دیجیتال کاربردی هستند. در این بازهها میتوان حرکتهای قیمتی معنیدار را شناسایی کرد.

۵. تحلیل احساسات بازار (Market Sentiment):

بازار ارز دیجیتال به شدت تحت تأثیر احساسات عمومی و اخبار قرار دارد. ابزارهایی مانند Crypto Fear & Greed Index یا تحلیل حجم معاملات میتوانند دیدگاه بهتری از احساسات سرمایهگذاران ارائه دهند.

۶. اخبار و رویدادها:

اخبار مربوط به قانونگذاری، پذیرش ارزهای دیجیتال، یا فعالیتهای نهنگها (Whales) میتوانند تأثیرات ناگهانی و شدیدی بر بازار بگذارند. سویینگ تریدرها باید همیشه از اخبار بهروز باشند.

۷. انتخاب ارز مناسب:

سویینگ تریدرها باید ارزهایی را انتخاب کنند که نقدینگی بالا، نوسانات مناسب و حجم معاملات خوبی داشته باشند. ارزهای برتر بازار (مانند BTC، ETH و BNB) یا آلتکوینهای با روندهای قوی، معمولاً انتخابهای بهتری هستند.

۸. مدیریت ریسک:

نوسانات بالای بازار ارز دیجیتال میتواند منجر به سود یا ضررهای بزرگ شود.

حد ضرر (Stop Loss): برای محدود کردن ضررها.

حد سود (Take Profit): برای قفل کردن سودها.

نسبت ریسک به ریوارد (Risk/Reward Ratio) معمولاً باید حداقل ۱:۲ باشد.

۹. کارمزد معاملات:

سویینگ تریدرها باید کارمزد صرافیهای خود را در نظر بگیرند، زیرا معاملات متعدد میتواند هزینههای زیادی ایجاد کند. انتخاب صرافیهایی با کارمزد پایین (مثل Binance یا KuCoin) اهمیت دارد.

۱۰. استفاده از ابزارهای پیشرفته:

صرافیهای ارز دیجیتال ابزارهای متنوعی مثل Trailing Stop، OCO Orders و Margin Trading ارائه میدهند که میتوانند برای سویینگ تریدرها مفید باشند.

آیا بازار ارز دیجیتال برای سوئینگ ترید مناسب است؟

بازار ارز دیجیتال نیز برای سویینگ تریدینگ (Swing Trading) مناسب است، اما با توجه به ویژگیهای منحصربهفرد این بازار، مزایا و چالشهایی دارد:

مزایا:

- نوسانات بالا:

ارزهای دیجیتال به دلیل حجم معاملات کمتر نسبت به فارکس و نوسانات شدیدتر، فرصتهای بیشتری برای سویینگ تریدرها فراهم میکنند. ارزهایی مثل بیتکوین (BTC) و اتریوم (ETH) معمولاً نوسانات قابلتوجهی دارند.

- دسترسی ۲۴/۷:

برخلاف فارکس که فقط ۵ روز هفته فعال است، بازار ارز دیجیتال به صورت ۲۴ ساعته و ۷ روز هفته فعال است. این ویژگی به تریدرها امکان میدهد هر زمان که لازم بود، معاملات خود را مدیریت کنند.

- تنوع کوینها:

بازار ارز دیجیتال شامل هزاران ارز است. سویینگ تریدرها میتوانند ارزهایی را انتخاب کنند که روندها و نوسانات مناسبی برای استراتژی آنها داشته باشند.

- ابزارهای پیشرفته:

بسیاری از صرافیهای ارز دیجیتال ابزارهای تحلیل تکنیکال، سفارشهای حد ضرر و سود (Stop Loss/Take Profit) و امکانات دیگری ارائه میدهند که سویینگ تریدینگ را سادهتر میکنند.

چالشها:

- نوسانات بیشازحد:

اگرچه نوسانات برای سویینگ تریدینگ یک مزیت است، اما در ارزهای دیجیتال گاهی بسیار شدید میشود و ممکن است موجب فعال شدن حد ضرر یا ضررهای غیرمنتظره شود.

- ریسکهای مرتبط با صرافیها:

نگهداری سرمایه در صرافیها ریسکهایی مانند هک یا مسدود شدن حساب را به همراه دارد. برای سویینگ تریدینگ، انتخاب صرافیهای معتبر بسیار مهم است.

- احساسات بازار:

بازار ارز دیجیتال بیشتر تحت تأثیر احساسات و هیجانات قرار دارد (مثل اخبار، توییتها یا اقدامات افراد مشهور). این موضوع پیشبینی حرکات بازار را سختتر میکند.

- کارمزد معاملات:

در صرافیهای ارز دیجیتال، کارمزد معاملات میتواند در صورت انجام تعداد بالای معاملات، هزینه قابلتوجهی ایجاد کند. انتخاب صرافی با کارمزد مناسب اهمیت دارد.

بازار ارز دیجیتال برای سویینگ تریدینگ بسیار مناسب است، اما به دلیل نوسانات شدید و تأثیرپذیری از اخبار، مدیریت ریسک و صبر بیشتری نیاز دارد. همچنین، تحلیل تکنیکال و بنیادی قوی در این بازار نقش کلیدی در موفقیت دارد.

بررسی شرایط بازار فارکس برای سویینگ تریدینگ

برای موفقیت در سویینگ تریدینگ (Swing Trading) در بازار فارکس، باید شرایط و عوامل مختلفی را بررسی کنیم. در زیر به طور کامل این شرایط را توضیح میدهیم:

بررسی روند بازار (Trend Analysis):

سویینگ تریدینگ بر اساس شناسایی و معامله در روندهای کوتاهمدت یا میانمدت انجام میشود. بنابراین، شناسایی روند اصلی بازار (صعودی، نزولی یا خنثی) از اهمیت بالایی برخوردار است. برای این کار از ابزارهایی مانند میانگینهای متحرک (MA)، خطوط روند و اندیکاتور ADX استفاده میکنیم.

تشخیص سطوح حمایت و مقاومت (Support & Resistance):

تریدرها در سویینگ تریدینگ به دنبال نقاط ورود و خروج دقیق هستند. سطوح حمایت و مقاومت کلیدیترین نقاط برای برنامهریزی معاملات محسوب میشوند. این سطوح معمولاً با استفاده از ابزارهایی مثل فیبوناچی اصلاحی یا پیوت پوینتها مشخص میشوند.

نوسانات بازار (Volatility):

سویینگ تریدینگ به نوسانات بازار وابسته است. جفتارزهایی که نوسانات بیشتری دارند (مانند EUR/USD، GBP/USD یا USD/JPY) برای این استراتژی مناسبتر هستند. برای سنجش نوسانات میتوان از اندیکاتورهایی مانند ATR (Average True Range) استفاده کرد.

بررسی رویدادهای اقتصادی و اخبار:

اخبار اقتصادی و گزارشهایی مثل نرخ بهره بانکهای مرکزی، شاخص CPI (تورم) و گزارشهای اشتغال (NFP) میتوانند تأثیر زیادی بر حرکت جفتارزها داشته باشند. در سویینگ تریدینگ باید از تأثیر این رویدادها بر جفتارز موردنظر آگاه باشیم.

تحلیل تکنیکال:

در سویینگ تریدینگ، تحلیل تکنیکال نقش اساسی دارد. از ابزارهایی مانند:

اندیکاتور RSI (Relative Strength Index): برای شناسایی سطوح اشباع خرید یا فروش.

اندیکاتور MACD (Moving Average Convergence Divergence): برای تشخیص سیگنالهای ورود و خروج.

الگوهای کندلاستیک: مثل الگوی چکش یا ستاره صبحگاهی برای تأیید بازگشت قیمت استفاده میشود.

تایمفریم مناسب:

تایمفریمهای ۴ ساعته (H4) و روزانه (D1) برای سویینگ تریدینگ مناسبتر هستند، زیرا در این استراتژی معمولاً معاملهها برای چند روز تا چند هفته باز نگه داشته میشوند.

مدیریت ریسک:

مدیریت سرمایه در سویینگ تریدینگ اهمیت ویژهای دارد. پیشنهاد میشود:

حد ضرر (Stop Loss): را در نقاط کلیدی قرار دهید تا از ضررهای بزرگ جلوگیری کنید.

حد سود (Take Profit): را نیز مشخص کنید تا سودهای مناسب دریافت کنید.

معمولاً نسبت ریسک به ریوارد (Risk/Reward Ratio) حداقل ۱:۲ در نظر گرفته میشود.

بررسی نقدینگی جفتارز:

جفتارزهای اصلی (Major Pairs) مانند EUR/USD و GBP/USD به دلیل حجم معاملات بالا و اسپرد کم، گزینههای مناسبی برای سویینگ تریدینگ هستند.

احساسات بازار (Market Sentiment):

بررسی روانشناسی بازار و شاخصهایی مثل شاخص VIX یا تحلیل گزارشهای COT میتواند دید بهتری از وضعیت کلی بازار ارائه دهد. این موضوع به پیشبینی رفتار سرمایهگذاران در کوتاهمدت کمک میکند.

صبر و زمانبندی:

سویینگ تریدینگ نیازمند صبر و ورود در زمان مناسب است. عجله در باز کردن معامله میتواند منجر به ورود در قیمتهای نامناسب و زیان شود.

آیا بازار فارکس برای سوئینگ ترید مناسب است؟

بله، بازار فارکس به دلیل ویژگیهای زیر برای سویینگ تریدینگ (Swing Trading) بسیار مناسب است:

نوسانات بالا:

بازار فارکس به دلیل حجم بالای معاملات و حضور بازیگران بزرگ، نوسانات زیادی را تجربه میکند. این نوسانات فرصتهای متعددی برای سویینگ تریدینگ فراهم میکنند.

نقدینگی بالا:

بازار فارکس بزرگترین و نقدشوندهترین بازار مالی جهان است. این ویژگی به سویینگ تریدرها اجازه میدهد تا به راحتی وارد معاملات شوند یا از آنها خارج شوند.

دسترسی به تایمفریمهای متنوع:

سویینگ تریدرها معمولاً از تایمفریمهای ۴ ساعته و روزانه استفاده میکنند. در فارکس، دسترسی به تایمفریمهای متنوع و ابزارهای تحلیل تکنیکال به راحتی امکانپذیر است.

امکان معامله ۲۴/۵:

بازار فارکس از دوشنبه تا جمعه به صورت ۲۴ ساعته فعال است. این ویژگی به سویینگ تریدرها امکان میدهد در زمانهای مناسب برای تحلیل و ورود به معاملات اقدام کنند.

دسترسی به ابزارهای متنوع تحلیل:

وجود اندیکاتورها، الگوهای تکنیکال و دادههای اقتصادی، سویینگ تریدرها را در شناسایی فرصتهای معاملاتی یاری میدهد.

تنوع جفتارزها:

بازار فارکس جفتارزهای متعددی را با رفتارهای متفاوت ارائه میدهد. سویینگ تریدرها میتوانند بسته به استراتژی خود جفتارزهایی را انتخاب کنند که مناسب روندها یا نوسانات مدنظرشان باشند.

نکته: سویینگ تریدینگ در فارکس مناسب است، اما موفقیت در آن نیازمند تحلیل تکنیکال و بنیادی قوی، صبر، و مدیریت ریسک دقیق است.

چگونه سویینگ تریدر موفقی شویم؟

برای تبدیل شدن به یک سویینگ تریدر موفق، لازم است مهارتها، استراتژیها و نگرش صحیحی نسبت به بازارهای مالی داشته باشید. موفقیت در سویینگ تریدینگ نیازمند ترکیبی از دانش، مدیریت ریسک، تحلیل دقیق و صبر است. در ادامه، گامهای کلیدی برای تبدیل شدن به یک سویینگ تریدر موفق را بهطور کامل توضیح میدهیم.

- آموزش و یادگیری مداوم

سویینگ تریدینگ نیازمند درک عمیق از بازار و ابزارهای تحلیل است.

تحلیل تکنیکال: یادگیری ابزارهایی مانند خطوط روند، فیبوناچی، الگوهای نموداری (مثل مثلث، سر و شانه، کانال) و اندیکاتورها (مثل RSI، MACD، میانگین متحرک).

تحلیل بنیادی: بررسی رویدادهای اقتصادی، گزارشهای مالی، نرخ بهره، و عوامل تأثیرگذار بر بازار.

روانشناسی بازار: یادگیری چگونگی کنترل احساسات و تصمیمگیری منطقی در شرایط استرسزا.

- ایجاد یک استراتژی معاملاتی مشخص

یک سویینگ تریدر موفق همیشه بر اساس یک برنامه مشخص عمل میکند.

تعریف شرایط ورود: تعیین معیارهای دقیق برای ورود به معامله، مانند شکست خطوط مقاومت یا حمایت.

تعریف شرایط خروج: تعیین اهداف قیمتی (Take Profit) و حد ضرر (Stop Loss) برای محافظت از سرمایه.

انتخاب تایمفریم مناسب: تمرکز بر تایمفریمهای میانمدت، مانند نمودارهای ۴ ساعته یا روزانه، برای شناسایی روندها.

- مدیریت ریسک و سرمایه

مدیریت سرمایه یکی از مهمترین عوامل موفقیت در سویینگ تریدینگ است.

تعیین حجم معامله: حجم معامله را بر اساس ریسک قابل قبول خود تنظیم کنید (مثلاً ۱-۲% از کل سرمایه در هر معامله).

استفاده از حد ضرر: همیشه برای هر معامله حد ضرر مشخص کنید تا در صورت تغییر روند، از ضررهای سنگین جلوگیری شود.

تنوعبخشی: سرمایهگذاری در داراییهای مختلف برای کاهش ریسک کلی.

- تمرکز بر روندهای میانمدت

سویینگ تریدرها به دنبال شناسایی و استفاده از روندهای میانمدت هستند.

تأیید روند: با استفاده از ابزارهایی مانند میانگین متحرک، اطمینان حاصل کنید که روند فعلی بازار تأیید شده است.

شناسایی نقاط اصلاح: منتظر اصلاحات قیمتی در یک روند صعودی یا نزولی باشید تا نقاط ورود مناسبی پیدا کنید.

- کنترل احساسات و روانشناسی قوی

بازارهای مالی پر از نوسانات غیرمنتظره هستند و سویینگ تریدرها باید از نظر احساسی قوی باشند.

اجتناب از ترس و طمع: تصمیمات نباید بر اساس هیجان، بلکه باید بر اساس تحلیل و استراتژی باشند.

صبور بودن: در سویینگ تریدینگ، معاملات ممکن است روزها یا هفتهها طول بکشند. صبر کلید موفقیت است.

پذیرش ضررها: ضررها بخشی از ترید هستند. باید آنها را بهعنوان هزینه یادگیری و تجربه قبول کنید.

- پیگیری مداوم اخبار و رویدادهای بازار

رویدادهای اقتصادی: اطلاع از گزارشهای اقتصادی مانند NFP، GDP، نرخ بهره و دادههای تورمی بسیار مهم است.

اخبار سیاسی: تغییرات سیاسی یا تصمیمات دولتی میتوانند تأثیر زیادی بر بازار داشته باشند.

- ثبت و بررسی معاملات گذشته (ژورنال معاملاتی)

ثبت معاملات: تمامی معاملات خود را با جزئیات ثبت کنید (زمان ورود، خروج، تحلیلهای انجامشده، نتیجه معامله).

تحلیل عملکرد: عملکرد خود را بهطور منظم بررسی کنید تا نقاط ضعف و قوت خود را پیدا کنید.

بهبود استراتژی: با تحلیل معاملات گذشته، استراتژی خود را اصلاح و بهینه کنید.

- انتخاب بازار و ابزار مناسب

سویینگ تریدرها باید بازارهایی را انتخاب کنند که نوسانات کافی و روندهای مشخصی داشته باشند.

بازار ارز دیجیتال: مناسب برای تریدرهایی که به دنبال نوسانات بالا هستند.

بازار فارکس: مناسب برای روندهای میانمدت با نقدینگی بالا.

بازار سهام: انتخاب شرکتهای با نوسانات قیمتی مشخص و بنیادی قوی.

- استفاده از ابزارها و نرمافزارهای کمکی

پلتفرمهای معاملاتی: استفاده از پلتفرمهایی مانند MetaTrader یا TradingView برای تحلیل و معامله.

اندیکاتورهای تکنیکال: استفاده از ابزارهایی که به شناسایی روندها و نقاط ورود/خروج کمک میکنند.

هشدارهای قیمتی: تنظیم هشدارها برای نظارت بر نقاط کلیدی بازار.

- تمرکز بر یادگیری از تجربهها

هیچ تریدری بدون تجربه و اشتباه نمیتواند موفق شود.

پذیرش اشتباهات: اشتباهات را بهعنوان بخشی از فرایند یادگیری بپذیرید.

بهروزرسانی دانش: بازارها دائماً در حال تغییر هستند. باید همواره استراتژیها و تحلیلهای خود را بهروز کنید.

- استفاده از تایمفریمهای مختلف برای تأیید تحلیلها

سویینگ تریدرها معمولاً از ترکیب تایمفریمهای بزرگتر (روزانه یا هفتگی) برای شناسایی روند اصلی و تایمفریمهای کوچکتر (۴ ساعته یا ساعتی) برای یافتن نقاط ورود استفاده میکنند.

اهمیت آموزش فارکس و آموزش ارز دیجیتال در موفقیت در سویینگ ترید

آموزش فارکس و آموزش ارز دیجیتال در موفقیت در سویینگ تریدینگ اهمیت زیادی دارند زیرا این بازارها پیچیده و نوسانی هستند و برای شناسایی روندها و فرصتهای مناسب باید به ابزارهای تحلیل دقیق مسلط بود. آموزش فارکس کمک میکند تا تریدر بتواند از تحلیلهای تکنیکال و بنیادی برای شناسایی نقاط ورود و خروج بهینه در بازارهای فارکس استفاده کند، در حالی که در بازار ارز دیجیتال، تحلیلهای بازار بهویژه در زمینه نوسانات و حجم معاملات، کلید موفقیت در سویینگ تریدینگ هستند.

همچنین، آگاهی از مفاهیم مهم فارکس و ارز دیجیتال مانند نوسانات قیمت، اخبار اقتصادی، تغییرات نرخ بهره، و تأثیر رویدادهای جهانی بر بازار، به تریدر کمک میکند تا از ریسکهای بالقوه آگاه شود و در زمان مناسب تصمیمات درستی اتخاذ کند. آموزش در این زمینهها نهتنها به تقویت مهارتهای تحلیل تکنیکال کمک میکند بلکه اعتماد به نفس لازم برای انجام معاملات بلندمدت و مدیریت ریسک را نیز فراهم میآورد.

مقایسه سویینگ تریدینگ و دی تریدینگ

سویینگ تریدینگ (Swing Trading) و دی تریدینگ (Day Trading) هر کدام استراتژیهای خاص خود را دارند و برای انواع مختلفی از تریدرها مناسب هستند. در ادامه تفاوتهای این دو استراتژی را بررسی میکنیم:

- مدت زمان معاملات:

سویینگ تریدینگ: سویینگ تریدرها معمولاً معاملات خود را برای چند روز تا چند هفته نگه میدارند. هدف آنها استفاده از نوسانات قیمتی میانمدت بازار است.

دی تریدینگ: در دی تریدینگ، تریدرها تمامی معاملات خود را در یک روز باز و بسته میکنند. این استراتژی بر روی نوسانات کوتاهمدت بازار متمرکز است و هدف آنها کسب سود از تغییرات قیمتی کوچک است.

- نظارت بر بازار:

سویینگ تریدینگ: سویینگ تریدرها نیازی به نظارت مداوم بر بازار ندارند و میتوانند تحلیلهای خود را در تایمفریمهای بالاتر (مثلاً ۴ ساعته یا روزانه) انجام دهند.

دی تریدینگ: دی تریدرها باید در طول روز به طور مداوم بازار را زیر نظر داشته باشند و برای استفاده از نوسانات کوتاهمدت، تصمیمات سریعی بگیرند.

- اندازه معاملات و ریسک:

سویینگ تریدینگ: سویینگ تریدرها معمولاً با حجمهای بزرگتر وارد بازار میشوند و معاملات خود را برای مدت بیشتری نگه میدارند، بنابراین ریسک بیشتری در مقایسه با دی تریدینگ دارند.

دی تریدینگ: دی تریدرها معمولاً از حجمهای کمتر استفاده میکنند و با باز و بسته کردن سریع معاملات، ریسک خود را کاهش میدهند.

- نیاز به سرمایه و زمان:

سویینگ تریدینگ: این استراتژی نیاز به سرمایه کمتری برای ورود به معاملات دارد و به زمان کمتری برای نظارت نیاز است. تریدرها میتوانند از زمان آزاد خود برای تجزیه و تحلیل بازار استفاده کنند.

دی تریدینگ: دی تریدرها به سرمایه بیشتری برای انجام معاملات نیاز دارند و وقت زیادی را صرف نظارت مداوم بر بازار میکنند.

- استفاده از تحلیلها:

سویینگ تریدینگ: سویینگ تریدرها معمولاً از تحلیلهای تکنیکال و بنیادی استفاده میکنند و روندهای میانمدت بازار را شناسایی میکنند.

دی تریدینگ: دی تریدرها بیشتر از تحلیل تکنیکال استفاده میکنند و به دنبال الگوهای کوتاهمدت و نوسانات سریع هستند.

سویینگ تریدینگ برای کسانی که تمایل به انجام معاملات میانمدت دارند و زمان کمتری برای نظارت دقیق نیاز دارند مناسب است. در مقابل، دی تریدینگ برای افرادی که تمایل دارند در طول روز از نوسانات کوتاهمدت سود ببرند و زمان بیشتری را به معامله اختصاص دهند، مناسب است. هر دو استراتژی به تحلیل دقیق و مدیریت ریسک نیاز دارند، اما انتخاب آنها به شخصیت، استراتژی معاملاتی و زمان در دسترس بستگی دارد.

حتما بخوانید: واگرایی در تحلیل تکنیکال چیست؟

جمع بندی

سویینگ تریدینگ یک استراتژی معاملاتی است که هدف آن استفاده از نوسانات میانمدت بازار است. تریدرها در این روش معمولاً به دنبال شناسایی روندهای قوی یا تغییرات قیمت میانمدت میگردند و معاملات خود را برای چند روز یا هفته نگه میدارند. این نوع معاملهگری به تحلیل تکنیکال، شناسایی الگوهای قیمت، و استفاده از اندیکاتورهای مختلف برای پیشبینی حرکات آینده بازار بستگی دارد.

برای موفقیت در سویینگ تریدینگ، انتخاب استراتژی مناسب و مدیریت ریسک از اهمیت زیادی برخوردار است. بهترین استراتژیها شامل روندی، شکست، بازگشتی و نوسانی هستند که به تریدرها کمک میکنند تا نقاط ورود و خروج را شناسایی کرده و از نوسانات میانمدت بهرهبرداری کنند. علاوه بر این، صبر، انضباط و استفاده از ابزارهای تحلیلی مناسب از عوامل کلیدی در دستیابی به موفقیت در این نوع تریدینگ به شمار میآید.

سوالات متداول

سویینگ تریدینگ چیست؟

سویینگ تریدینگ یک استراتژی معاملاتی است که به دنبال نوسانات میانمدت بازار برای کسب سود از تغییرات قیمتی است. معمولاً معاملات برای چند روز تا چند هفته نگهداشته میشوند.

چه زمانهایی باید وارد سویینگ تریدینگ شویم؟

ورود به سویینگ تریدینگ زمانی مناسب است که روند بازار واضح باشد یا سیگنالهای معتبر از تحلیل تکنیکال برای تغییر قیمت مشاهده شود.

آیا سویینگ تریدینگ مناسب همه بازارها است؟

سویینگ تریدینگ در بازارهای با نوسانات میانمدت مانند فارکس، ارز دیجیتال و سهام مناسب است و میتواند در بازارهای دیگر نیز موثر باشد.

چه استراتژیهایی برای سویینگ تریدینگ موثر هستند؟

استراتژیهای روندی، شکست، بازگشتی و نوسانی از جمله استراتژیهای مؤثر در سویینگ تریدینگ هستند که به شناسایی نقاط ورود و خروج کمک میکنند.

آیا سویینگ تریدینگ ریسک دارد؟

بله، مانند هر استراتژی معاملاتی دیگر، سویینگ تریدینگ ریسکهایی مانند تغییرات ناگهانی بازار و نوسانات پیشبینینشده دارد که باید با مدیریت ریسک مناسب مدیریت شوند.

چه ابزارهایی برای تحلیل در سویینگ تریدینگ استفاده میشود؟

ابزارهایی مانند میانگینهای متحرک، RSI، MACD، فیبوناچی و الگوهای نموداری برای شناسایی روندها و نقاط ورود و خروج در سویینگ تریدینگ استفاده میشوند.

آیا سویینگ تریدینگ به زمان زیادی نیاز دارد؟

سویینگ تریدینگ نیاز به زمان کمتری نسبت به دی تریدینگ دارد، زیرا معاملات معمولا برای چند روز یا هفته نگهداشته میشوند، اما همچنان نیاز به نظارت و تحلیل دقیق دارد.

چطور میتوان در سویینگ تریدینگ موفق شد؟

برای موفقیت در سویینگ تریدینگ باید استراتژی مناسب، مدیریت ریسک و صبر در انتخاب زمان ورود و خروج از معاملات رعایت شود.

ترتیب پیشنهادی مطالعه مقالات این بخش...

- آموزش رایگان تحلیل تکنیکال مقدماتی تا پیشرفته گام به گام کاربردی

- کامل ترین لیست انواع سبک های تحلیل تکنیکال | نقاط ضعف و قوت

- خط روند در تحلیل تکنیکال چیست | استراتژی معاملاتی قدرتمند با خط روند

- واگرایی چیست | واگرایی در تحلیل تکنیکال ارز دیجیتال و فارکس

- آموزش حمایت و مقاومت در تحلیل تکنیکال | نحوه معامله گری حرفه ای

- پولبک چیست | آموزش حرفه ای ترید با پولبک

- انواع خطوط حمایت و مقاومت در تحلیل تکنیکال | بورس, فارکس و ارز دیجیتال

- الگوهای هارمونیک در تحلیل تکنیکال | آموزش ترید با الگوهای هارمونیک

- اندیکاتور مووینگ اوریج چیست | آموزش اندیکاتور میانگین متحرک

- اندیکاتور مکدی چیست | آموزش اندیکاتور macd

- تحلیل تکنیکال کلاسیک چیست | بهترین الگوهای تحلیل تکنیکال کلاسیک

- استراتژی معاملاتی چیست | ویژگی های استراتژی فارکس

- چگونه استراتژی معاملاتی بسازیم | نمونه استراتژی معاملاتی

- انواع استراتژی معاملاتی در بازارهای فارکس و کریپتو

- لیمیت اوردر در فارکس و ارز دیجیتال چیست | کاربردها

- حد سود و ضرر در فارکس و ارز دیجیتال | روش های مدرن

- تحلیل تکنیکال بهتر است یا فاندامنتال | بررسی بورس، ارز دیجیتال و فارکس

- انواع کندل های ارز دیجیتال | انواع کندل صعودی و نزولی

- بهترین ابزارهای ترید ارز دیجیتال | تحلیل تکنیکالو قورت بده!

- بهترین کتاب تحلیل تکنیکال | بهترین کتاب های آموزش ترید

- سویینگ ترید چیست | بهترین استراتژی سویینگ ترید (Swing Trading)

- اندیکاتور ATR چیست | کاربردها و استراتژی ترید

- اندیکاتور چیست | لیست بهترین اندیکاتورهای فارکس و ارز دیجیتال

- الگوی مستطیل صعودی و نزولی در تحلیل تکنیکال