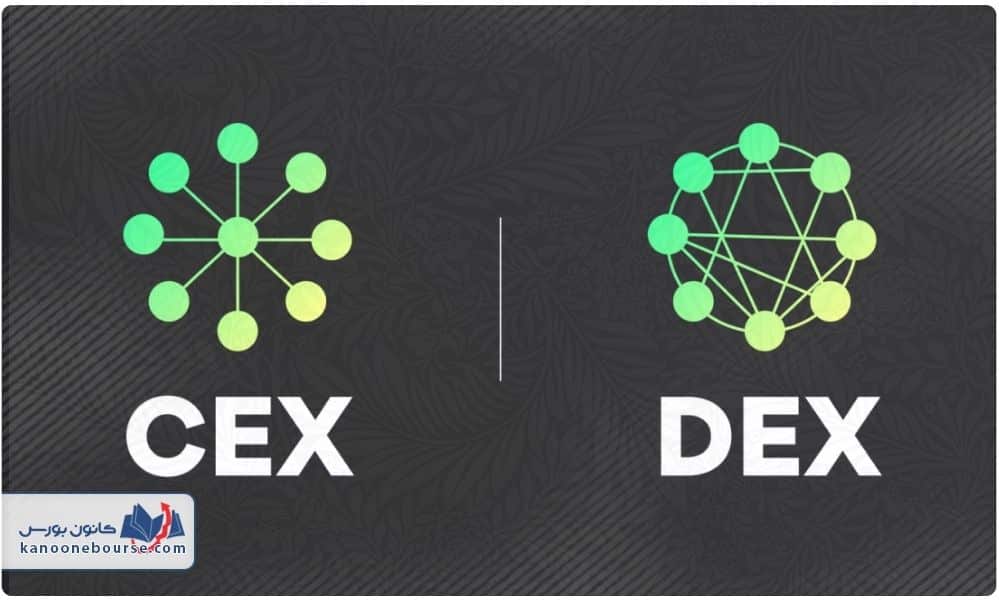

در دنیای امروز که ارزهای دیجیتال به یکی از ابزارهای مهم مالی تبدیل شدهاند، صرافی های ارز دیجیتال نقش کلیدی در تسهیل خرید، فروش و مبادله این داراییها ایفا میکنند. با افزایش تقاضا برای معاملات ارزهای دیجیتال، صرافی ها نیز به دو دسته کلی تقسیم شدهاند: صرافی های متمرکز (CEX) و صرافی های غیرمتمرکز (DEX). تفاوت صرافی متمرکز و غیرمتمرکز ارز دیجیتال نه تنها در ساختار و نحوه مدیریت آنهاست، بلکه در امنیت، حریم خصوصی، کارمزدها و تجربه کاربری نیز تأثیرات قابل توجهی دارد. درک این تفاوتها به کاربران کمک میکند تا با آگاهی بیشتر، صرافی مناسب را برای انجام معاملات خود انتخاب کنند.

صرافی های ارز دیجیتال به دو دسته عمده تقسیم میشوند: صرافی های متمرکز (CEX) و صرافی های غیرمتمرکز (DEX). تفاوت صرافی متمرکز و غیرمتمرکز ارز دیجیتال، تنها به ساختار فنی آنها محدود نمیشود؛ بلکه بر ابعاد مختلفی چون امنیت، حریم خصوصی، نقدینگی، کارمزدها و کنترل کاربران بر داراییهایشان نیز تأثیرگذار است. درک این تفاوتها به سرمایهگذاران و کاربران این امکان را میدهد تا با توجه به نیازها و اولویتهای خود، بهترین گزینه را برای انجام معاملات انتخاب کنند.

در این مقاله در کانون بورس به بررسی شرایط صرافی های متمرکز و غیرمتمرکز پرداخته و نکات مهمی را برای انتخاب هر یک از این صرافی ها با شما ددر میان می گذاریم. با ما همراه باشید.

تفاوت صرافی متمرکز و غیرمتمرکز ارز دیجیتال

صرافی های ارز دیجیتال به عنوان یکی از مهمترین اجزای اکوسیستم رمزارزها، نقش حیاتی در تسهیل معاملات این داراییهای دیجیتال ایفا میکنند. با افزایش علاقه به ارزهای دیجیتال، انتخاب صرافی مناسب به یک تصمیم کلیدی برای کاربران تبدیل شده است. در این میان، دو نوع اصلی از صرافی ها وجود دارند: صرافی های متمرکز (CEX) و صرافی های غیرمتمرکز (DEX).

تفاوت صرافی متمرکز و غیرمتمرکز ارز دیجیتال نه تنها در نحوه مدیریت و ساختار فنی آنها، بلکه در امنیت، کنترل کاربر بر داراییها، کارمزدها و حتی تجربه کاربری نمایان است. آگاهی از این تفاوتها به کاربران کمک میکند تا براساس نیازهای شخصی و سطح اعتماد خود، تصمیم بگیرند که کدام نوع صرافی برای معاملاتشان مناسبتر است.

تعریف و ماهیت صرافی های متمرکز (CEX)

تعریف و ماهیت صرافی های متمرکز (CEX)

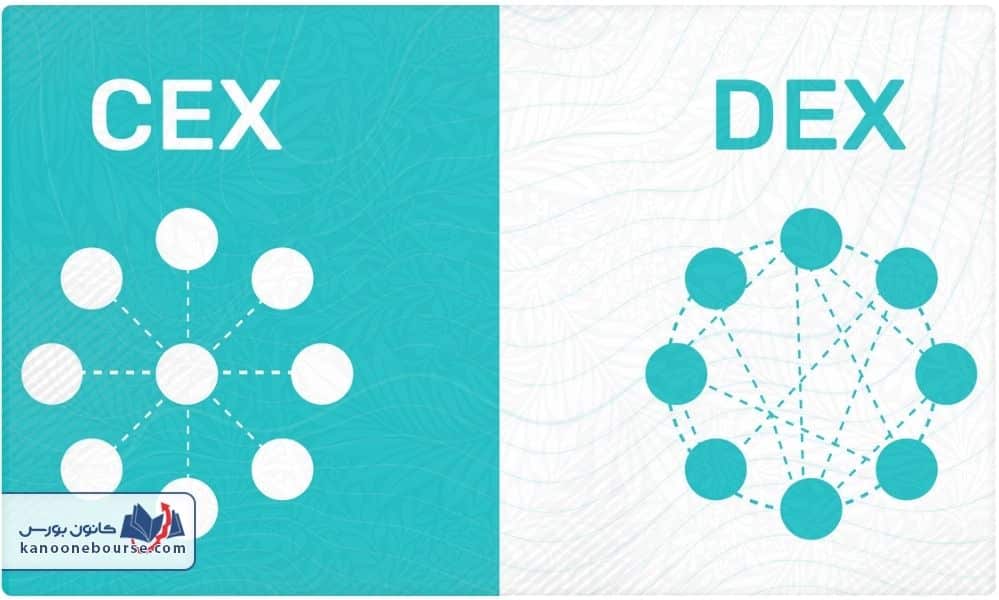

صرافی های متمرکز (CEX) پلتفرمهایی هستند که برای خرید، فروش و مبادله ارزهای دیجیتال به کار میروند و تحت نظارت یک نهاد یا شرکت مرکزی عمل میکنند. این صرافی ها به عنوان واسطهای بین خریداران و فروشندگان عمل میکنند و تمام معاملات و داراییهای کاربران در سرورهای متمرکز خود نگهداری و مدیریت میشوند. به عبارتی، کاربران برای انجام معاملات خود باید داراییهای دیجیتال خود را به حسابهای صرافی منتقل کنند و کنترل مستقیم خود بر داراییها را تا زمان برداشت از دست میدهند.

یکی از ویژگیهای بارز صرافی های متمرکز، سهولت استفاده و تجربه کاربری بهینهتر است. این صرافی ها معمولاً رابط کاربری ساده و ابزارهای پیشرفتهای برای تحلیل بازار، معاملات لحظهای و مدیریت ریسک ارائه میدهند. از سوی دیگر، چون تراکنشها در داخل سیستم صرافی انجام میشوند، این نوع صرافی ها معمولاً نقدینگی بالاتری دارند و امکان انجام معاملات با حجمهای بزرگتر و سرعت بالاتر را فراهم میکنند.

با این حال، صرافی های متمرکز به دلیل تمرکز کنترل در یک نقطه واحد، با چالشهای امنیتی مانند هک شدن و نقض حریم خصوصی مواجه هستند. علاوه بر این، برخی از کاربران به دلیل نیاز به اعتماد به یک نهاد مرکزی، ممکن است نگرانیهایی درباره دسترسی و کنترل نهایی بر داراییهای خود داشته باشند. در نهایت، این نوع صرافی ها برای کاربران تازهکار و کسانی که به دنبال سهولت در انجام معاملات هستند، گزینهای محبوب و پرطرفدار محسوب میشوند.

تعریف و ماهیت صرافی های غیرمتمرکز (DEX)

صرافی های غیرمتمرکز (DEX) پلتفرمهایی برای خرید، فروش و مبادله ارزهای دیجیتال هستند که بدون نیاز به یک نهاد مرکزی یا واسطه عمل میکنند. برخلاف صرافی های متمرکز، در صرافی های غیرمتمرکز، کاربران کنترل کامل و مستقیم بر داراییهای خود دارند و معاملات به صورت همتا به همتا (P2P) و از طریق قراردادهای هوشمند در بلاکچین انجام میشود. این صرافی ها به گونهای طراحی شدهاند که تمامی تراکنشها بر روی شبکه بلاکچین ثبت میشود و بنابراین شفافیت و امنیت بیشتری را به کاربران ارائه میدهند.

در DEXها، هیچ نیازی به سپردهگذاری داراییها در حساب صرافی نیست و کاربران میتوانند به صورت مستقیم و با استفاده از کیف پولهای شخصی خود معامله کنند. این امر نه تنها ریسک نگهداری داراییها در سرورهای متمرکز را از بین میبرد، بلکه حریم خصوصی بیشتری را نیز به کاربران ارائه میدهد. در واقع، در صرافی های غیرمتمرکز، هیچ نهاد یا شخص ثالثی نمیتواند به داراییهای کاربر دسترسی داشته باشد یا معاملات او را کنترل کند.

با این حال، صرافی های غیرمتمرکز معمولاً با چالشهایی مانند نقدینگی کمتر و رابط کاربری پیچیدهتر مواجه هستند. علاوه بر این، سرعت اجرای معاملات ممکن است به دلیل وابستگی به شبکه بلاکچین کندتر از صرافی های متمرکز باشد. همچنین، کارمزد تراکنشها میتواند بسته به شبکه بلاکچین مورد استفاده، متغیر باشد.

در مجموع، صرافی های غیرمتمرکز برای کاربرانی که به دنبال کنترل کامل بر داراییهای خود هستند و ترجیح میدهند از حاکمیت نهادهای مرکزی دوری کنند، گزینهای جذاب و قابل توجه محسوب میشوند.

مقایسه امنیت در صرافی های متمرکز و غیرمتمرکز

امنیت یکی از مهمترین جنبههایی است که کاربران هنگام انتخاب صرافی های ارز دیجیتال به آن توجه میکنند. بنابراین در ارزیابی تفاوت صرافی متمرکز و غیرمتمرکز حتما بید به بررسی امنیت آنها نیز بپردازیم. صرافی های متمرکز (CEX) و غیرمتمرکز (DEX) از لحاظ امنیتی تفاوتهای اساسی با یکدیگر دارند که میتواند بر تصمیم کاربران تأثیرگذار باشد.

- امنیت در صرافی های متمرکز (CEX):

در صرافی های متمرکز، داراییهای کاربران به صورت متمرکز در کیف پولهای دیجیتال متعلق به صرافی نگهداری میشود. این تمرکز داراییها باعث میشود که صرافی های متمرکز به هدف جذابی برای هکرها تبدیل شوند. در طول سالها، حملات گستردهای به برخی از بزرگترین صرافی های متمرکز صورت گرفته و در مواردی، کاربران متحمل خسارات قابلتوجهی شدهاند. به دلیل اینکه کنترل داراییها در اختیار صرافی است، اگر صرافی هک شود یا دچار مشکل امنیتی دیگری شود، کاربران ممکن است دسترسی به داراییهای خود را از دست بدهند.

با این حال، بسیاری از صرافی های متمرکز بزرگ اقدام به اتخاذ تدابیر امنیتی پیشرفته مانند احراز هویت دومرحلهای (2FA)، ذخیرهسازی سرد (cold storage) برای بخش عمدهای از داراییها و بیمهگذاری داراییهای کاربران کردهاند. این تدابیر میتواند سطح امنیت را افزایش دهد، اما ریسکهای ذاتی تمرکز هنوز باقی میماند.

- امنیت در صرافی های غیرمتمرکز (DEX):

در مقابل، صرافی های غیرمتمرکز با طراحی بدون نیاز به واسطه و عدم نگهداری داراییها توسط صرافی، سطح امنیت متفاوتی را ارائه میدهند. در DEXها، کاربران کنترل کامل بر داراییهای خود را حفظ میکنند، زیرا معاملات مستقیماً از کیف پولهای شخصی کاربران انجام میشود. این امر خطر سرقت داراییها از طریق حملات به سرورهای مرکزی را از بین میبرد.

از سوی دیگر، امنیت در DEXها به شدت وابسته به امنیت شبکه بلاکچین و قراردادهای هوشمندی است که تراکنشها را تسهیل میکنند. اگر یک قرارداد هوشمند دارای ضعفهای امنیتی باشد، ممکن است مهاجمان بتوانند از آن بهرهبرداری کنند و خساراتی به کاربران وارد شود. علاوه بر این، کاربران باید مسئولیت کامل حفظ و مدیریت کلیدهای خصوصی خود را بر عهده بگیرند، زیرا از دست دادن این کلیدها به معنای از دست دادن دسترسی به داراییها است.

نتیجهگیری:

از نظر امنیت، صرافی های متمرکز و غیرمتمرکز هر یک مزایا و معایب خود را دارند. صرافی های متمرکز ممکن است سطح بالاتری از سهولت استفاده و نقدینگی را ارائه دهند، اما خطرات مرتبط با تمرکز داراییها و هک شدن نیز وجود دارد. در مقابل، صرافی های غیرمتمرکز، با تمرکز بر حفظ کنترل کاربر بر داراییها و عدم وابستگی به یک نهاد مرکزی، امنیت بیشتری را از نظر جلوگیری از حملات متمرکز ارائه میدهند، اما چالشهای مرتبط با مدیریت کلیدهای خصوصی و وابستگی به امنیت قراردادهای هوشمند را نیز به همراه دارند. کاربران باید با در نظر گرفتن این تفاوتها و با توجه به نیازها و ترجیحات خود، صرافی مناسب را انتخاب کنند.

تجربه کاربری و سهولت استفاده در صرافی های متمرکز و غیرمتمرکز

در قدم بعدی برای بررسی تفاوت صرافی متمرکز و غیرمتمرکز نوبت به بررسی شرایط تجربه کاربری در آنها می رسد. تجربه کاربری و سهولت استفاده از مهمترین عوامل تعیینکننده برای انتخاب یک صرافی ارز دیجیتال است. صرافی های متمرکز (CEX) و غیرمتمرکز (DEX) هر یک تجربه کاربری متفاوتی را ارائه میدهند که به نیازها و سطح دانش کاربران بستگی دارد.

- تجربه کاربری در صرافی های متمرکز (CEX):

صرافی های متمرکز معمولاً برای ارائه تجربه کاربری ساده و کاربرپسند طراحی شدهاند. این صرافی ها اغلب دارای رابط کاربری گرافیکی جذاب و آسان برای استفاده هستند که حتی کاربران تازهکار نیز میتوانند به راحتی در آنها فعالیت کنند. در صرافی های متمرکز، کاربران میتوانند به سرعت ثبتنام کرده و با چند کلیک ساده به خرید، فروش و مبادله ارزهای دیجیتال بپردازند. همچنین، این صرافی ها معمولاً پشتیبانی مشتری ۲۴/۷، راهنماها و ابزارهای آموزشی برای کاربران جدید ارائه میدهند.

علاوه بر این، صرافی های متمرکز امکانات پیشرفتهای مانند انواع سفارشات (مثل سفارشات محدود و سفارشات توقف) و ابزارهای تحلیل تکنیکال را فراهم میکنند که برای معاملهگران حرفهای جذاب است. همچنین، نقدینگی بالا در این صرافی ها به کاربران اجازه میدهد تا معاملات را با سرعت بالا و کمترین نوسان قیمتی انجام دهند.

با این حال، فرآیند احراز هویت (KYC) و ثبتنام در صرافی های متمرکز ممکن است زمانبر باشد و برخی از کاربران به دلیل نگرانیهای حریم خصوصی ترجیح دهند از این نوع صرافی ها استفاده نکنند.

- تجربه کاربری در صرافی های غیرمتمرکز (DEX):

صرافی های غیرمتمرکز به دلیل طراحی بدون واسطه و عدم نیاز به ثبتنام و احراز هویت، تجربه کاربری متفاوتی را ارائه میدهند. در DEXها، کاربران به جای ایجاد حساب در صرافی، از کیف پولهای دیجیتال شخصی خود برای انجام معاملات استفاده میکنند. این امر باعث میشود که کاربران کنترل بیشتری بر حریم خصوصی و داراییهای خود داشته باشند.

با این حال، استفاده از صرافی های غیرمتمرکز ممکن است برای کاربران تازهکار چالشبرانگیز باشد. رابطهای کاربری DEXها معمولاً پیچیدهتر از صرافی های متمرکز هستند و برای استفاده به دانش فنی بیشتری نیاز دارند. کاربران باید با مفهوم قراردادهای هوشمند، گس (Gas) در شبکه بلاکچین، و نحوه استفاده از کیف پولهای دیجیتال آشنایی داشته باشند. علاوه بر این، سرعت انجام معاملات در DEXها ممکن است کندتر باشد و کارمزدهای شبکه (به ویژه در زمانهای شلوغی شبکه) میتواند بالا باشد.

نقدینگی پایینتر در بسیاری از DEXها نیز میتواند تجربه کاربری را تحت تأثیر قرار دهد، زیرا کاربران ممکن است در اجرای معاملات بزرگ یا در زمانهای نوسان شدید بازار با مشکلاتی مواجه شوند.

نتیجهگیری:

از نظر تجربه کاربری و سهولت استفاده، صرافی های متمرکز به دلیل طراحی کاربرپسند، ابزارهای پیشرفته و نقدینگی بالا معمولاً تجربه بهتری را ارائه میدهند، به ویژه برای کاربران تازهکار و کسانی که به دنبال سادگی و کارایی در معاملات هستند. در مقابل، صرافی های غیرمتمرکز، با وجود مزایایی همچون حفظ حریم خصوصی و کنترل کامل بر داراییها، به دلیل پیچیدگیهای فنی و نیاز به دانش بیشتر، برای کاربران حرفهایتر و کسانی که به دنبال امنیت بیشتر و عدم وابستگی به نهادهای مرکزی هستند، مناسبتر است. انتخاب بین این دو نوع صرافی به سطح تجربه و نیازهای خاص هر کاربر بستگی دارد.

مقایسه نقدینگی در صرافی های متمرکز و غیرمتمرکز ارز دیجیتال

نقدینگی به توانایی بازار در انجام معاملات سریع و با قیمتهای معقول بدون ایجاد نوسانهای بزرگ قیمتی اشاره دارد. این عامل در انتخاب صرافی ارز دیجیتال نقش بسیار مهمی دارد و میتواند تأثیر زیادی بر تجربه کاربری و هزینههای معاملاتی داشته باشد. در اینجا به مقایسه نقدینگی در صرافی های متمرکز (CEX) و غیرمتمرکز (DEX) پرداخته میشود:

- نقدینگی در صرافی های متمرکز (CEX):

صرافی های متمرکز به دلیل ساختار و مدل تجاری خود معمولاً دارای سطح بالایی از نقدینگی هستند. این به دلایل زیر است:

حجم بالای کاربران: صرافی های متمرکز به دلیل حجم بالای کاربران و تراکنشهای مداوم، نقدینگی زیادی را فراهم میکنند. این حجم بالای معاملات به معنای وجود سفارشات خرید و فروش بیشتر و در نتیجه کاهش احتمال نوسانات قیمتی است.

پشتیبانی از انواع داراییها: این صرافی ها معمولاً از طیف گستردهای از ارزهای دیجیتال و جفتهای معاملاتی پشتیبانی میکنند، که به افزایش نقدینگی کمک میکند. کاربران میتوانند به راحتی و با سرعت بالا در میان داراییهای مختلف جابهجا شوند.

سازوکارهای بازارسازی: بسیاری از صرافی های متمرکز از بازارسازان و یا الگوریتمهای خودکار برای تأمین نقدینگی استفاده میکنند. این بازارسازان با ارائه سفارشات خرید و فروش در قیمتهای مختلف، نقدینگی را در بازار حفظ میکنند.

با این حال، در صورت نوسانات شدید بازار یا مشکلات تکنیکی، ممکن است نقدینگی در صرافی های متمرکز تحت تأثیر قرار گیرد. علاوه بر این، نقدینگی در صرافی های متمرکز میتواند تحت تأثیر مشکلات امنیتی یا بحرانهای داخلی نیز قرار گیرد.

- نقدینگی در صرافی های غیرمتمرکز (DEX):

صرافی های غیرمتمرکز به دلیل ساختار متفاوت خود و عدم وابستگی به نهادهای مرکزی، نقدینگی پایینتری نسبت به صرافی های متمرکز دارند. عواملی که بر نقدینگی در DEXها تأثیر میگذارند عبارتند از:

پایههای نقدینگی محدودتر: نقدینگی در DEXها به میزان مشارکت تأمینکنندگان نقدینگی (liquidity providers) بستگی دارد. در مقایسه با صرافی های متمرکز، تعداد این تأمینکنندگان ممکن است کمتر باشد و در نتیجه نقدینگی محدودتر باشد.

مدل بازارسازی: صرافی های غیرمتمرکز معمولاً از مدلهای مختلفی برای تأمین نقدینگی استفاده میکنند، مانند بازارسازی خودکار (AMM) که در آن نقدینگی از طریق استخرهای نقدینگی فراهم میشود. این مدلها ممکن است در مقایسه با سیستمهای بازارسازی صرافی های متمرکز، از نظر نقدینگی کمتری برخوردار باشند.

نوسانات قیمتی: به دلیل نقدینگی محدودتر، ممکن است در DEXها هنگام انجام معاملات بزرگ یا در زمانهای نوسانات شدید بازار، تغییرات قیمتی بیشتری مشاهده شود. این میتواند منجر به اجرای سفارشات با قیمتهای کمتر مطلوب شود.

نتیجهگیری:

در کل، صرافی های متمرکز به دلیل حجم بالای معاملات و استفاده از مدلهای بازارسازی پیشرفته، معمولاً نقدینگی بالاتری را ارائه میدهند. این موضوع باعث میشود که انجام معاملات بزرگ و سریعتر با نوسانات قیمتی کمتر ممکن باشد. از سوی دیگر، صرافی های غیرمتمرکز به دلیل مدلهای متفاوت تأمین نقدینگی و محدودیتهای فنی، ممکن است نقدینگی کمتری داشته باشند و کاربران در مواجهه با معاملات بزرگ یا نوسانات شدید با مشکلاتی مواجه شوند. انتخاب بین این دو نوع صرافی باید بر اساس نیازهای خاص هر کاربر و میزان اهمیت نقدینگی در استراتژی معاملاتی او صورت گیرد.

کارمزدها و هزینهها در صرافی های متمرکز و غیرمتمرکز

در مرحله بعدی برای تعیین تفاوت صرافی متمرکز و غیرمتمرکز سراغ بررسی کارمزدها و هزینه ها در آنها می رویم. کارمزدها و هزینهها یکی از عوامل مهم در انتخاب صرافی ارز دیجیتال هستند. این هزینهها میتوانند به طور مستقیم بر سود و زیان کاربران تأثیر بگذارند. صرافی های متمرکز (CEX) و غیرمتمرکز (DEX) در این زمینه تفاوتهای قابل توجهی دارند که در ادامه به بررسی آنها میپردازیم.

- کارمزدها و هزینهها در صرافی های متمرکز (CEX):

صرافی های متمرکز معمولاً مدلهای مختلفی برای تعیین و محاسبه کارمزدها دارند. این کارمزدها به طور کلی شامل موارد زیر هستند:

کارمزد معاملات: صرافی های متمرکز به طور معمول کارمزدهایی برای هر معاملهای که در پلتفرم آنها انجام میشود، دریافت میکنند. این کارمزدها میتواند به صورت درصدی از حجم معامله یا مبلغ ثابت باشد و معمولاً در دو بخش “سازنده” (maker) و “گیرنده” (taker) تقسیم میشود. کارمزد سازنده معمولاً کمتر از کارمزد گیرنده است، زیرا سازندگان بازار با ارائه سفارشات جدید نقدینگی بازار را افزایش میدهند.

کارمزد برداشت: بسیاری از صرافی های متمرکز هزینهای برای برداشت ارزهای دیجیتال از حساب کاربری به کیف پول شخصی کاربران دریافت میکنند. این کارمزدها ممکن است ثابت یا وابسته به میزان داراییهای برداشت شده باشد.

کارمزد سپردهگذاری: برخی از صرافی های متمرکز ممکن است هزینهای برای واریز ارزهای دیجیتال به حساب کاربری کاربران دریافت کنند، هرچند این هزینهها معمولاً کمتر رایج هستند.

هزینههای دیگر: علاوه بر کارمزدهای معمول، برخی صرافی ها ممکن است هزینههای اضافی مانند کارمزد برای استفاده از خدمات ویژه، مبادلات بینالمللی یا معاملات ارزهای فیات نیز دریافت کنند.

- کارمزدها و هزینهها در صرافی های غیرمتمرکز (DEX):

صرافی های غیرمتمرکز به دلیل ساختار متفاوت خود و عدم وابستگی به نهادهای مرکزی، مدل کارمزدهای متفاوتی را ارائه میدهند:

کارمزد معاملات: صرافی های غیرمتمرکز معمولاً کارمزدهایی برای هر معامله دریافت میکنند که به طور مستقیم به قراردادهای هوشمند و پروتکلهای خود مربوط میشود. این کارمزدها معمولاً به صورت درصدی از حجم معامله یا به صورت هزینه ثابت برای هر تراکنش محاسبه میشود.

هزینههای گس: یکی از هزینههای قابل توجه در DEXها، هزینههای گس (Gas Fees) است. این هزینهها مربوط به استفاده از شبکه بلاکچین (مانند اتریوم) برای انجام تراکنشها و اجرای قراردادهای هوشمند هستند. هزینههای گس میتواند در زمانهای شلوغی شبکه بسیار بالا باشد و به طور مستقیم بر هزینههای معاملاتی تأثیر بگذارد.

کارمزد تأمین نقدینگی: در برخی DEXها، تأمینکنندگان نقدینگی (Liquidity Providers) نیز ممکن است کارمزدهایی برای فراهم کردن نقدینگی به استخرهای معاملاتی دریافت کنند. این کارمزدها به طور معمول به تأمینکنندگان نقدینگی پرداخت میشود و به نوبه خود میتواند بر هزینههای معاملاتی تأثیر بگذارد.

کارمزدهای اضافی: برخی از DEXها ممکن است هزینههای اضافی برای استفاده از ویژگیهای خاص یا خدمات اضافی نیز دریافت کنند، اگرچه این موارد نسبت به صرافی های متمرکز کمتر رایج است.

نتیجهگیری:

صرافی های متمرکز معمولاً کارمزدهای ثابت و شفافتری برای معاملات و برداشتها دارند و ممکن است هزینههای اضافی کمتری نسبت به صرافی های غیرمتمرکز ارائه دهند. با این حال، صرافی های غیرمتمرکز به دلیل هزینههای گس و نوسانات وابسته به شبکه بلاکچین، ممکن است هزینههای بیشتری برای انجام معاملات در شرایط خاص داشته باشند. انتخاب بین این دو نوع صرافی بستگی به میزان اهمیت هزینهها برای کاربران، حجم معاملات و نیاز به ویژگیهای خاص هر پلتفرم دارد.

نقش حاکمیت و تمرکززدایی در صرافی های متمرکز و غیرمتمرکز

حاکمیت و تمرکززدایی از جمله مسائل کلیدی در دنیای صرافی های ارز دیجیتال هستند و تأثیر زیادی بر نحوه عملکرد و اعتماد کاربران به این پلتفرمها دارند. این دو مفهوم بهویژه در مقایسه بین صرافی های متمرکز (CEX) و غیرمتمرکز (DEX) اهمیت ویژهای پیدا میکند.

- حاکمیت و تمرکززدایی در صرافی های متمرکز (CEX):

صرافی های متمرکز به طور کامل تحت کنترل یک نهاد مرکزی یا شرکت هستند. این نهاد مرکزی مسئول تمامی عملیاتها و تصمیمگیریها در خصوص مدیریت صرافی است. در این نوع صرافی ها، نقش حاکمیت و تمرکززدایی به شکل زیر است:

تمرکز حاکمیت: در صرافی های متمرکز، تمامی تصمیمات مهم از جمله مدیریت داراییها، تنظیمات امنیتی، سیاستهای مالی، و موارد دیگر توسط نهاد مرکزی اتخاذ میشود. این نهادها معمولاً تیمهای مدیریتی و تکنیکی دارند که به طور مستقیم بر عملکرد صرافی نظارت میکنند و مسئولیت حل مشکلات و ارتقاء سیستم را بر عهده دارند.

کنترل و اعتماد: کاربران باید به صرافی ها اعتماد کنند که نهاد مرکزی توانایی و مسئولیتپذیری کافی برای محافظت از داراییهایشان را دارد. این اعتماد به امنیت و شفافیت سیاستهای صرافی بستگی دارد. در عین حال، اگر صرافی تحت تأثیر حملات سایبری قرار گیرد یا دچار مشکلات داخلی شود، تمامی کاربران ممکن است با مشکلات امنیتی و مالی مواجه شوند.

مزایا و معایب: تمرکز حاکمیت در صرافی های متمرکز میتواند به بهبود کارایی و خدمات سریعتر کمک کند. اما، در عین حال، این تمرکز ممکن است به یک نقطه ضعف تبدیل شود زیرا هر گونه نقص امنیتی یا سوءمدیریت میتواند به خسارات گستردهتری منجر شود.

- حاکمیت و تمرکززدایی در صرافی های غیرمتمرکز (DEX):

صرافی های غیرمتمرکز به دنبال کاهش نیاز به نهادهای مرکزی و تمرکز حاکمیت هستند. این صرافی ها از فناوری بلاکچین و قراردادهای هوشمند برای ایجاد یک محیط معامله بدون واسطه استفاده میکنند. در این نوع صرافی ها، نقش حاکمیت و تمرکززدایی به شکل زیر است:

عدم تمرکز حاکمیت: در DEXها، حاکمیت به صورت توزیعشده انجام میشود و هیچ نهاد مرکزی مسئول کنترل کامل صرافی نیست. تصمیمات به وسیله پروتکلهای خودکار و قراردادهای هوشمند اتخاذ میشود و این قراردادها بر اساس کدهای برنامهنویسی که در بلاکچین اجرا میشوند، عمل میکنند.

کنترل و شفافیت: کاربران در DEXها کنترل کامل بر داراییهای خود دارند و میتوانند با استفاده از کیف پولهای شخصی به انجام معاملات بپردازند. این سیستم توزیعشده به معنای کاهش ریسکهای مرتبط با یک نقطه ضعف مرکزی است، زیرا حملات به DEXها کمتر بر کل سیستم تأثیر میگذارد.

مزایا و معایب: تمرکززدایی در DEXها به معنای افزایش حریم خصوصی و کاهش وابستگی به نهادهای مرکزی است. با این حال، این مدل ممکن است مشکلاتی نظیر پیچیدگیهای فنی، مشکلات مقیاسپذیری و نقدینگی کمتر را به همراه داشته باشد. همچنین، کاربران باید خودشان مسئولیت امنیت کیف پولهای دیجیتال و کلیدهای خصوصی خود را بر عهده بگیرند.

نتیجهگیری:

حاکمیت و تمرکززدایی نقش مهمی در تعیین ویژگیها و مزایای صرافی های متمرکز و غیرمتمرکز دارند. صرافی های متمرکز با تمرکز حاکمیت میتوانند کارایی بالا و خدمات پیشرفتهتری ارائه دهند، اما در مقابل، ریسکهای امنیتی و حریم خصوصی بیشتری را نیز به همراه دارند. صرافی های غیرمتمرکز با تمرکززدایی حاکمیت و استفاده از فناوری بلاکچین، امنیت و حریم خصوصی بیشتری را ارائه میدهند، اما ممکن است با چالشهایی نظیر نقدینگی کمتر و پیچیدگیهای فنی مواجه شوند. انتخاب مناسب بین این دو نوع صرافی باید بر اساس نیازها و اولویتهای خاص هر کاربر صورت گیرد.

چالشها و محدودیتهای صرافی های متمرکز و غیرمتمرکز

ارزیابی چلش ها نیز یکی از مهم ترین موارد در تعیین تفاوت صرافی متمرکز و غیرمتمرکز است. صرافی های ارز دیجیتال، چه متمرکز (CEX) و چه غیرمتمرکز (DEX)، هر کدام با مجموعهای از چالشها و محدودیتها مواجه هستند که میتواند بر عملکرد و تجربه کاربری تأثیر بگذارد. در اینجا به بررسی این چالشها و محدودیتها میپردازیم.

چالشها و محدودیتهای صرافی های متمرکز (CEX):

- مشکلات امنیتی:

هک و نقض امنیت: صرافی های متمرکز به دلیل تمرکز داراییها در یک مکان واحد، هدف جذابی برای هکرها هستند. حملات سایبری میتوانند منجر به سرقت داراییها، اختلال در خدمات و از دست رفتن اطلاعات کاربران شوند.

مشکلات داخلی: سوءمدیریت، فساد داخلی یا نقصهای فنی میتواند به مشکلات امنیتی و مالی منجر شود.

- کنترل و حریم خصوصی:

اعتماد به نهاد مرکزی: کاربران باید به نهاد مرکزی صرافی اعتماد کنند که به خوبی از داراییهای آنها محافظت میکند. این اعتماد به وجود رویههای امنیتی و مدیریتی مناسب بستگی دارد.

احراز هویت (KYC): برای رعایت قوانین و مقررات، صرافی های متمرکز معمولاً از کاربران میخواهند تا اطلاعات شخصی خود را ارائه دهند، که میتواند نگرانیهایی درباره حریم خصوصی ایجاد کند.

- محدودیتهای قانونی و نظارتی:

قوانین محلی و بینالمللی: صرافی های متمرکز باید با قوانین و مقررات محلی و بینالمللی مطابقت داشته باشند. این ممکن است محدودیتهایی در فعالیتها و خدمات آنها ایجاد کند و نیاز به انطباق مداوم با تغییرات قانونی داشته باشد.

- مسائل مربوط به نقدینگی:

نوسانات: در زمانهای نوسانات شدید بازار، حتی صرافی های متمرکز ممکن است با مشکلاتی در نقدینگی مواجه شوند و اجرای سریع سفارشات بزرگ دشوار شود.

چالشها و محدودیتهای صرافی های غیرمتمرکز (DEX):

- مشکلات مقیاسپذیری:

سرعت و هزینههای تراکنش: به دلیل وابستگی به شبکههای بلاکچین و هزینههای گس (Gas Fees)، سرعت و هزینههای تراکنش در DEXها ممکن است بالاتر از صرافی های متمرکز باشد. این میتواند بر تجربه کاربری تأثیر بگذارد، به ویژه در زمانهای شلوغی شبکه.

- نقدینگی محدود:

محدودیت نقدینگی: DEXها معمولاً نقدینگی کمتری نسبت به صرافی های متمرکز دارند. این میتواند باعث نوسانات قیمتهای بزرگتر و مشکلات در اجرای سفارشات با حجمهای بالا شود.

- پیچیدگی فنی:

رابط کاربری و تجربه کاربری: رابطهای کاربری DEXها ممکن است پیچیدهتر از صرافی های متمرکز باشند و نیاز به دانش فنی بیشتری برای استفاده صحیح داشته باشند. این پیچیدگی میتواند برای کاربران تازهکار چالشبرانگیز باشد.

- خطرات قراردادهای هوشمند:

ضعفهای امنیتی: قراردادهای هوشمند که در DEXها برای اجرای تراکنشها استفاده میشوند، ممکن است دارای ضعفهای امنیتی باشند. اگر قرارداد هوشمند دارای نقص باشد، ممکن است مهاجمان بتوانند از آن بهرهبرداری کنند و خساراتی به کاربران وارد کنند.

- مسائل مربوط به حاکمیت و تغییرات پروتکلی:

تغییرات در پروتکلها: تغییرات در پروتکلهای DEXها که توسط جامعه یا توسعهدهندگان اعمال میشود، ممکن است به مشکلاتی در سازگاری و عملکرد صرافی منجر شود. کاربران باید با این تغییرات آشنا باشند و ممکن است نیاز به یادگیری و سازگاری با ویژگیهای جدید داشته باشند.

نتیجهگیری:

صرافی های متمرکز و غیرمتمرکز هر کدام با چالشها و محدودیتهای خاص خود روبرو هستند. صرافی های متمرکز به دلیل تمرکز داراییها و نیاز به اعتماد به نهاد مرکزی، ممکن است با مشکلات امنیتی و حریم خصوصی مواجه شوند. از سوی دیگر، صرافی های غیرمتمرکز با مشکلات مقیاسپذیری، نقدینگی محدود و پیچیدگیهای فنی روبرو هستند. کاربران باید با توجه به نیازها و اولویتهای خود، از جمله امنیت، نقدینگی، حریم خصوصی و سهولت استفاده، صرافی مناسب را انتخاب کنند.

آینده صرافی های متمرکز و غیرمتمرکز: چه انتظاری داریم؟

بررسی آینده نیز می تواند در تعیین تفاوت صرافی متمرکز و غیرمتمرکز موثر باشد. آینده صرافی های ارز دیجیتال، چه متمرکز (CEX) و چه غیرمتمرکز (DEX)، تحت تأثیر عوامل مختلفی قرار دارد که شامل پیشرفتهای تکنولوژیکی، تغییرات در مقررات، و تغییرات در رفتار و نیازهای کاربران است. در اینجا به بررسی روندهای احتمالی و انتظارات برای آینده هر یک از این نوع صرافی ها پرداخته میشود.

آینده صرافی های متمرکز (CEX):

- پیشرفتهای فناوری و امنیت:

تقویت امنیت: صرافی های متمرکز به طور مداوم در حال بهبود تدابیر امنیتی خود هستند تا از هکها و نقضهای امنیتی جلوگیری کنند. استفاده از فناوریهای جدید مانند هوش مصنوعی برای شناسایی تهدیدات و بهبود سیستمهای امنیتی و رمزنگاری میتواند به افزایش امنیت کمک کند.

بهرهبرداری از فناوریهای نوین: صرافی های متمرکز ممکن است به سمت استفاده از فناوریهای جدید مانند بلاکچین برای بهبود شفافیت و صحت تراکنشها حرکت کنند، حتی اگر همچنان تمرکز را حفظ کنند.

- ادغام و همکاری:

ادغام با خدمات مالی سنتی: صرافی های متمرکز احتمالاً به ادغام بیشتری با نهادهای مالی سنتی و ارائه خدمات مالی ترکیبی ادامه خواهند داد. این امر میتواند به پذیرش بیشتر و افزایش اعتبار این صرافی ها کمک کند.

همکاری با مقررات: با توجه به رشد قوانین و مقررات در صنعت ارزهای دیجیتال، صرافی های متمرکز ممکن است نیاز به همکاری نزدیکتری با مقامات نظارتی داشته باشند تا از تطابق با قوانین و کاهش ریسکهای قانونی اطمینان حاصل کنند.

- بهبود تجربه کاربری:

سادهسازی فرآیندها: صرافی های متمرکز ممکن است به بهبود و سادهسازی تجربه کاربری خود ادامه دهند تا به کاربران تازهکار و حرفهای خدمات بهتری ارائه دهند. این شامل طراحی رابطهای کاربری بهتر و ارائه ابزارهای آموزشی پیشرفته است.

آینده صرافی های غیرمتمرکز (DEX):

- پیشرفتهای تکنولوژیکی:

تحقیقات در مقیاسپذیری: DEXها به دنبال بهبود مقیاسپذیری خود هستند تا بتوانند تعداد بیشتری از تراکنشها را با سرعت بالاتر و هزینه کمتر پردازش کنند. پیشرفتهایی مانند رولآپها و راهحلهای مقیاسپذیری لایه ۲ ممکن است به حل مشکلات مقیاسپذیری کمک کنند.

بهبود قراردادهای هوشمند: با توسعه و بهبود قراردادهای هوشمند، DEXها میتوانند امنیت و کارایی بیشتری را ارائه دهند. این شامل کاهش آسیبپذیریها و افزایش قابلیتهای قراردادهای هوشمند است.

- افزایش پذیرش و نقدینگی:

جذب تأمینکنندگان نقدینگی: با ارائه مشوقهای بیشتر و کاهش هزینهها، DEXها میتوانند نقدینگی بیشتری جذب کنند و به کاربران امکان انجام معاملات با حجمهای بالا و نوسانات کمتر را فراهم کنند.

پذیرش گستردهتر: با افزایش آگاهی و آموزش در مورد مزایای صرافی های غیرمتمرکز، این صرافی ها ممکن است پذیرش گستردهتری در میان کاربران پیدا کنند و از قابلیتهای بیشتری برخوردار شوند.

- تمرکز بر حریم خصوصی و کنترل:

حفاظت از حریم خصوصی: DEXها به دلیل طراحی غیرمتمرکز خود، قادر به حفظ حریم خصوصی و کنترل بیشتر بر داراییهای کاربران هستند. انتظار میرود که این ویژگیها در آینده مورد توجه بیشتری قرار گیرند و ویژگیهای جدیدی برای محافظت از حریم خصوصی کاربران اضافه شود.

نتیجهگیری:

آینده صرافی های متمرکز و غیرمتمرکز به طور قابل توجهی تحت تأثیر پیشرفتهای فناوری، تغییرات در مقررات، و نیازهای کاربران قرار خواهد گرفت. صرافی های متمرکز به احتمال زیاد به سمت بهبود امنیت، ادغام با خدمات مالی سنتی، و بهبود تجربه کاربری حرکت خواهند کرد. از سوی دیگر، صرافی های غیرمتمرکز به دنبال بهبود مقیاسپذیری، جذب نقدینگی بیشتر، و حفظ حریم خصوصی و کنترل کاربران خواهند بود. هر دو نوع صرافی ممکن است به تکامل و انطباق با نیازهای بازار ادامه دهند، و در نهایت، انتخاب بین آنها به نیازها و اولویتهای خاص کاربران بستگی خواهد داشت.

چگونه یک صرافی مناسب انتخاب کنیم؟ متمرکز یا غیرمتمرکز؟

انتخاب صرافی مناسب برای معاملات ارز دیجیتال بستگی به نیازها و اولویتهای شخصی شما دارد. هر نوع صرافی، چه متمرکز (CEX) و چه غیرمتمرکز (DEX)، ویژگیها و مزایای خاص خود را دارد و باید بر اساس عواملی مانند امنیت، نقدینگی، هزینهها، و تجربه کاربری انتخاب شود. در اینجا به بررسی عواملی که باید در انتخاب صرافی مناسب در نظر بگیرید، پرداخته میشود.

- امنیت:

صرافی های متمرکز (CEX): صرافی های متمرکز به دلیل تمرکز داراییها در یک مکان واحد، هدف جذابی برای هکرها هستند. بنابراین، امنیت یکی از مهمترین مسائل است. بررسی تدابیر امنیتی مانند استفاده از فناوریهای پیشرفته رمزنگاری، بیمه داراییها، و حفاظت از دادههای کاربران اهمیت زیادی دارد.

صرافی های غیرمتمرکز (DEX): DEXها به دلیل عدم تمرکز و کنترل نهاد مرکزی، در برابر حملات سایبری آسیبپذیر کمتری دارند. با این حال، امنیت قراردادهای هوشمند و کیف پولهای شخصی نیز باید مورد توجه قرار گیرد. بررسی میزان آسیبپذیریهای احتمالی قراردادهای هوشمند و اقدام به استفاده از کیف پولهای امن میتواند کمککننده باشد.

- نقدینگی:

صرافی های متمرکز (CEX): به دلیل حجم بالای کاربران و معاملات، صرافی های متمرکز معمولاً نقدینگی بالاتری را ارائه میدهند. این به معنای امکان انجام معاملات با حجمهای بالا و نوسانات قیمتی کمتر است.

صرافی های غیرمتمرکز (DEX): نقدینگی در DEXها ممکن است محدودتر باشد و به میزان تأمینکنندگان نقدینگی بستگی دارد. اگر حجم معاملات شما بالا باشد یا نیاز به نقدینگی سریع داشته باشید، ممکن است صرافی های متمرکز گزینه بهتری باشند.

- هزینهها و کارمزدها:

صرافی های متمرکز (CEX): کارمزدها شامل هزینههای معاملات، برداشت و در برخی موارد سپردهگذاری است. این هزینهها معمولاً به صورت درصدی از حجم معامله یا مبلغ ثابت هستند. بررسی کارمزدهای مختلف و مقایسه آنها با نیازهای خود میتواند به کاهش هزینهها کمک کند.

صرافی های غیرمتمرکز (DEX): علاوه بر کارمزد معاملات، هزینههای گس (Gas Fees) که مربوط به تراکنشها در شبکه بلاکچین است، نیز باید در نظر گرفته شود. هزینههای گس میتواند در زمانهای شلوغی شبکه بالا باشد و تأثیر زیادی بر هزینههای کل داشته باشد.

- تجربه کاربری و سهولت استفاده:

صرافی های متمرکز (CEX): معمولاً رابط کاربری سادهتری دارند و ابزارها و خدمات پیشرفتهتری برای کاربران ارائه میدهند. این میتواند به کاربران تازهکار و حرفهای کمک کند تا به راحتی از پلتفرم استفاده کنند.

صرافی های غیرمتمرکز (DEX): ممکن است پیچیدگیهای بیشتری در استفاده و درک عملکرد قراردادهای هوشمند داشته باشند. اگر به دنبال سادگی و راحتی در استفاده هستید، صرافی های متمرکز ممکن است گزینه مناسبتری باشند.

- حریم خصوصی و کنترل:

صرافی های متمرکز (CEX): کاربران باید اطلاعات شخصی خود را ارائه دهند و به نهاد مرکزی صرافی اعتماد کنند. این ممکن است برای کسانی که به حریم خصوصی اهمیت میدهند، محدودکننده باشد.

صرافی های غیرمتمرکز (DEX): به دلیل ساختار غیرمتمرکز، کاربران معمولاً کنترل بیشتری بر داراییهای خود دارند و نیازی به ارائه اطلاعات شخصی ندارند. این امر میتواند برای کسانی که به حریم خصوصی و عدم وابستگی به نهادهای مرکزی اهمیت میدهند، مناسب باشد.

- تطابق با مقررات:

صرافی های متمرکز (CEX): معمولاً با قوانین و مقررات محلی و بینالمللی تطابق دارند. این میتواند به کاهش مشکلات قانونی و اطمینان از رعایت قوانین کمک کند.

صرافی های غیرمتمرکز (DEX): به دلیل ساختار غیرمتمرکز، معمولاً کمتر تحت تأثیر قوانین و مقررات قرار دارند. با این حال، تغییرات در مقررات جهانی ممکن است بر نحوه عملکرد و پذیرش DEXها تأثیر بگذارد.

نتیجهگیری:

انتخاب بین صرافی های متمرکز و غیرمتمرکز بستگی به نیازها و اولویتهای شخصی شما دارد. اگر امنیت بالا، نقدینگی بیشتر و سهولت استفاده برای شما مهم است، صرافی های متمرکز ممکن است گزینه بهتری باشند. از سوی دیگر، اگر حریم خصوصی، کنترل بیشتر بر داراییها و کاهش وابستگی به نهادهای مرکزی برای شما اهمیت دارد، صرافی های غیرمتمرکز میتوانند گزینه مناسبی باشند. با توجه به نیازهای خاص خود و مقایسه ویژگیهای مختلف، میتوانید انتخاب مناسب را انجام دهید.

حتما بخوانید: الگوریتم اثبات سهام به زبان ساده

نتیجهگیری: کدام نوع صرافی برای شما مناسبتر است؟

به بررسی تفاوت صرافی متمرکز و غیرمتمرکز پرداختیم. انتخاب بین صرافی های متمرکز (CEX) و غیرمتمرکز (DEX) به نیازها، اهداف و اولویتهای خاص شما بستگی دارد. هر نوع صرافی ویژگیها و مزایای منحصر به فرد خود را دارد و به همین دلیل، در نظر گرفتن فاکتورهای مختلف میتواند به شما کمک کند تا تصمیم بهتری بگیرید. در اینجا به بررسی شرایطی که هر نوع صرافی ممکن است برای شما مناسبتر باشد، پرداخته شده است:

- اگر امنیت و پشتیبانی مشتری برای شما در اولویت است:

صرافی های متمرکز (CEX): اگر امنیت قوی و پشتیبانی مشتری حرفهای برای شما اهمیت دارد، صرافی های متمرکز ممکن است گزینه مناسبی باشند. این صرافی ها معمولاً تدابیر امنیتی پیشرفته و تیمهای پشتیبانی قوی دارند که میتوانند به شما در حل مشکلات و پاسخ به سوالات کمک کنند. همچنین، قابلیتهایی مانند بیمه داراییها و کنترل متمرکز میتواند به افزایش اعتماد شما کمک کند.

- اگر به حریم خصوصی و کنترل بر داراییهای خود اهمیت میدهید:

صرافی های غیرمتمرکز (DEX): اگر برای شما حفظ حریم خصوصی و کنترل مستقیم بر داراییهای خود اهمیت دارد، صرافی های غیرمتمرکز میتوانند گزینه بهتری باشند. DEXها به شما این امکان را میدهند که بدون نیاز به ارائه اطلاعات شخصی و با حفظ کنترل کامل بر کیف پولهای خود، معاملات را انجام دهید.

- اگر به دنبال نقدینگی بالا و سرعت در معاملات هستید:

صرافی های متمرکز (CEX): اگر نیاز به نقدینگی بالا و اجرای سریع معاملات دارید، صرافی های متمرکز معمولاً گزینه مناسبی هستند. این صرافی ها با حجم بالای معاملات و نقدینگی بالا میتوانند به شما امکان دهند تا سفارشات خود را سریعتر و با نوسانات کمتر اجرا کنید.

- اگر به دنبال هزینههای پایینتر و عدم وابستگی به نهاد مرکزی هستید:

صرافی های غیرمتمرکز (DEX): اگر هزینههای تراکنش پایین و عدم وابستگی به نهادهای مرکزی برای شما مهم است، صرافی های غیرمتمرکز میتوانند جذابتر باشند. DEXها به شما این امکان را میدهند که بدون نیاز به پرداخت هزینههای اضافی برای خدمات متمرکز و با حفظ استقلال، معاملات خود را انجام دهید.

- اگر به سهولت استفاده و رابط کاربری ساده نیاز دارید:

صرافی های متمرکز (CEX): اگر تجربه کاربری ساده و رابط کاربری کاربرپسند برای شما مهم است، صرافی های متمرکز ممکن است گزینه مناسبتری باشند. این صرافی ها معمولاً ابزارهای کاربری پیشرفته و خدمات آموزشی را برای کمک به کاربران تازهکار ارائه میدهند.

- اگر به دنبال نوآوری و تکنولوژیهای جدید هستید:

صرافی های غیرمتمرکز (DEX): اگر به دنبال تجربه کاربری نوآورانه و تکنولوژیهای جدید هستید، DEXها به دلیل استفاده از قراردادهای هوشمند و فناوری بلاکچین، میتوانند به شما این امکان را بدهند که از آخرین پیشرفتهای تکنولوژیک بهرهبرداری کنید.

نتیجهگیری کلی:

در نهایت، انتخاب مناسب بین صرافی های متمرکز و غیرمتمرکز به نیازها و اهداف فردی شما بستگی دارد. در نظر گرفتن عواملی مانند امنیت، حریم خصوصی، نقدینگی، هزینهها، سهولت استفاده و تکنولوژیهای جدید میتواند به شما کمک کند تا تصمیم بهتری بگیرید. توصیه میشود که قبل از انتخاب نهایی، تحقیقات کامل انجام دهید و با توجه به ویژگیهای هر صرافی، گزینهای را انتخاب کنید که بهترین تطابق را با نیازها و اولویتهای شما داشته باشد. علاقمندان به درک کامل بازار ارز دیجیتال نیز می توانند با شرکت در دوره آموزش ارز دیجیتال یا خرید پکیج آموزش آنلاین ارز دیجیتال در کانون بورس به خواسته های خود در این باره برسند.

سوالات متداول

صرافی های متمرکز (CEX) چیستند و چگونه کار میکنند؟

صرافی های متمرکز، نهادهای مرکزی هستند که در آنها معاملات ارز دیجیتال توسط یک شرکت یا سازمان مدیریت میشود. کاربران داراییهای خود را در کیف پولهای صرافی نگهداری میکنند و صرافی مسئول اجرای تراکنشها و ارائه خدمات است.

صرافی های غیرمتمرکز (DEX) چگونه عمل میکنند و چه تفاوتی با CEX دارند؟

صرافی های غیرمتمرکز از فناوری بلاکچین و قراردادهای هوشمند برای انجام معاملات بدون نیاز به نهاد مرکزی استفاده میکنند. کاربران کنترل کامل بر داراییهای خود دارند و تراکنشها به صورت مستقیم بین کاربران صورت میگیرد.

امنیت در صرافی های متمرکز و غیرمتمرکز چگونه مقایسه میشود؟

صرافی های متمرکز به دلیل تمرکز داراییها، هدفی برای حملات سایبری هستند، در حالی که صرافی های غیرمتمرکز با استفاده از بلاکچین، خطرات ناشی از یک نقطه ضعف مرکزی را کاهش میدهند، اما امنیت قراردادهای هوشمند و کیف پولها همچنان مهم است.

کدام نوع صرافی نقدینگی بیشتری دارد؟

صرافی های متمرکز معمولاً نقدینگی بالاتری ارائه میدهند به دلیل حجم بالای معاملات و کاربران، در حالی که صرافی های غیرمتمرکز ممکن است به دلیل تعداد کمتر تأمینکنندگان نقدینگی، با محدودیتهایی مواجه باشند.

هزینهها و کارمزدها در صرافی های متمرکز و غیرمتمرکز چگونه متفاوت است؟

صرافی های متمرکز هزینههای معاملاتی و برداشت دارند، اما صرافی های غیرمتمرکز به علاوه این هزینهها، هزینههای گس (Gas Fees) شبکه بلاکچین را نیز به کاربران تحمیل میکنند.

ترتیب پیشنهادی مطالعه مقالات این بخش...

- صرافی ارز دیجیتال چیست + گام به گام برای انتخاب صرافی

- انواع صرافی ارز دیجیتال در ایران و خارج + مزیت ها و معایب

- همه چیز درباره صرافی متمرکز ارز دیجیتال (CEX)

- صرافی غیر متمرکز ارز دیجیتال (DEX) چیست و چگونه کار می کند؟

- بهترین صرافی ارز دیجیتال خارجی برای ایرانی ها

- جامعترین و تخصصیترین بررسی صرافی کوینکس برای ایرانی ها

- آموزش کامل ثبت نام در کوینکس با گوشی و بدون احراز هویت

- آموزش کامل سایت صرافی کوینکس (Coinex) و لینک دانلود اپلیکیشن

- آموزش معاملات اسپات در صرافی کوینکس با ۱۰ نکته کاربردی

- آموزش فیوچرز کوینکس از صفر تا صد + معاملات مارجین

- جامع ترین و تخصصی ترین بررسی صرافی کوکوین برای ایرانی ها

- آموزش کامل ثبت نام در کوکوین با گوشی و بدون احراز هویت

- بزرگترین هک ارز دیجیتال | تجربیات عجیب در بازار کریپتوکارنسی

- انواع اوردر در ارز دیجیتال چیست | انواع روش های سفارش گذاری در کریپتو

- تفاوت صرافی متمرکز و غیرمتمرکز | کدام یکی بهتر است؟

- بهترین صرافی غیرمتمرکز برای ایرانی ها

- آموزش فیوچرز ال بانک | انواع اوردر فیوچرز در LBank

تعریف و ماهیت صرافی های متمرکز (CEX)

تعریف و ماهیت صرافی های متمرکز (CEX)