الگوهای کندلی برگشتی یکی از ابزارهای مهم تحلیل تکنیکال در بازارهای مالی هستند که به معاملهگران کمک میکنند تا تغییرات روند بازار را پیشبینی کنند. این الگوها نشاندهنده نقاطی هستند که در آنها بازار ممکن است از روند نزولی به صعودی یا بالعکس تغییر جهت دهد. الگوهای کندلی برگشتی به دلیل دقت و سادگی در تشخیص این تغییرات، در میان معاملهگران بسیار محبوب هستند و بهعنوان یکی از مهمترین شاخصها در تحلیل رفتار قیمتها مورد استفاده قرار میگیرند.

شناخت الگوهای کندلی برگشتی میتواند به معاملهگران کمک کند تا در زمان مناسب وارد یا از بازار خارج شوند و از ضررهای احتمالی جلوگیری کنند. این الگوها معمولاً بهصورت الگوهای صعودی و نزولی دستهبندی میشوند که هرکدام نشاندهنده تغییرات مشخصی در روند قیمتها هستند. معاملهگران حرفهای با مطالعه این الگوها میتوانند تصمیمات بهتری برای معاملات خود بگیرند و از نوسانات بازار بهرهمند شوند. در این مقاله در کانون بورس به معرفی الگوهای کندلی برگشتی پرداخته و همچنین سعی می کنیم تا بهترین روش ترید با آنها در بازارهای مالی مانند ارز دیجیتال و فارکس را نیز با شما در میان بگذاریم.

تعریف و اهمیت الگوهای کندلی برگشتی

الگوهای کندلی برگشتی در تحلیل تکنیکال، الگوهایی هستند که به تغییر جهت قیمت در بازار اشاره میکنند. این الگوها با ترکیب چند کندل شمعی مختلف، سیگنالهایی از تغییرات بالقوه در روند قیمتی ارائه میدهند. در واقع، این الگوها کمک میکنند تا تحلیلگران و تریدرها بتوانند نقاط عطف و تغییرات احتمالی در جهت حرکت قیمت را شناسایی کنند. به طور کلی، الگوهای کندلی برگشتی شامل الگوهای مانند “سر و شانه”، “دو قله”، “دو دره”، “پنج موج” و “مرد به دار آویخته” هستند که هر یک به نوعی نشاندهنده تغییر در روند قیمت هستند.

الگوهای کندلی برگشتی از اهمیت بالایی در تحلیل تکنیکال برخوردارند زیرا به تحلیلگران کمک میکنند تا نقاط ورود و خروج مناسبی را برای معاملات خود تعیین کنند. شناسایی این الگوها میتواند به پیشبینی تغییرات روند و تصمیمگیریهای بهتر در مورد خرید یا فروش داراییها کمک کند. با استفاده از این الگوها، تریدرها میتوانند ریسکهای مربوط به معاملات خود را کاهش دهند و از فرصتهای سودآور بهرهبرداری کنند. بنابراین، فهم صحیح و بهکارگیری این الگوها میتواند به بهبود استراتژیهای معاملاتی و افزایش دقت پیشبینیهای قیمتی کمک کند.

انواع الگوهای کندلی برگشتی

الگوهای کندلی برگشتی به طور کلی به دو دسته اصلی تقسیم میشوند: الگوهای صعودی و الگوهای نزولی. هر یک از این الگوها به تحلیلگران کمک میکنند تا تغییرات احتمالی در روند قیمت را شناسایی کنند و تصمیمات معاملاتی خود را بر اساس این تحلیلها اتخاذ کنند. در زیر، به توضیح انواع الگوهای صعودی و نزولی و نحوه ترید با استفاده از آنها پرداخته شده است.

الگوی کندلی برگشتی چکش

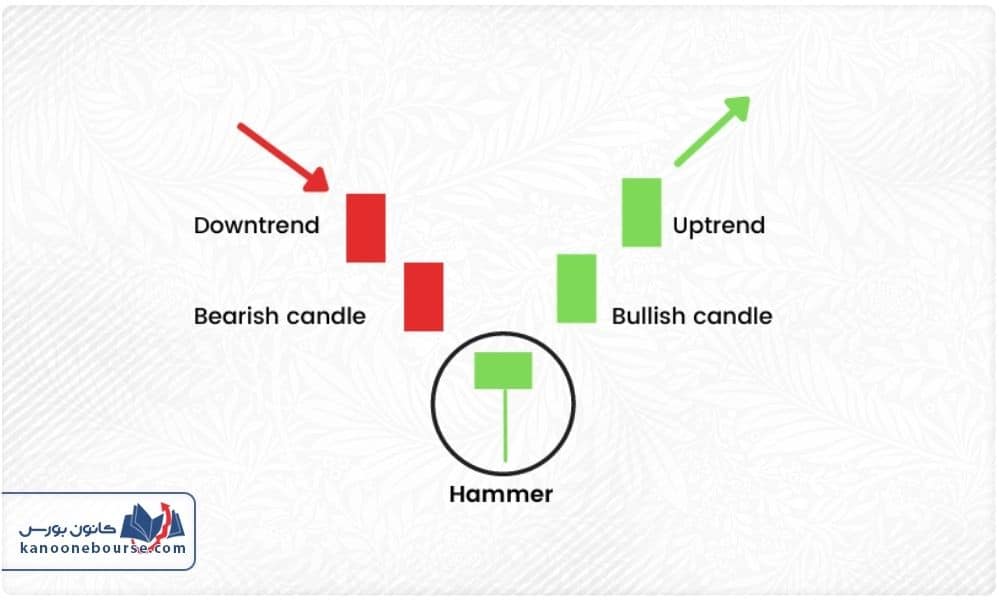

الگوی چکش (Hammer) یکی از الگوهای کندلی برگشتی مهم در تحلیل تکنیکال است که نشاندهنده احتمال تغییر جهت روند از نزولی به صعودی است. این الگو به طور کلی در انتهای یک روند نزولی ظاهر میشود و به تریدرها سیگنال خرید میدهد.

الگوی چکش دارای ویژگیهای زیر است:

- بدنه کوچک: بدنه کندل باید کوچک باشد و معمولاً در بالای نوار قیمت قرار دارد.

- سایه پایین بلند: سایه پایینی کندل باید حداقل دو برابر طول بدنه باشد. این سایه بلند نشاندهنده فشار فروش قوی است که در نهایت نتوانسته قیمت را پایینتر ببرد.

- سایه بالایی کوتاه: سایه بالایی کندل باید کوتاه یا بدون سایه باشد.

نحوه ترید با استفاده از الگوی چکش

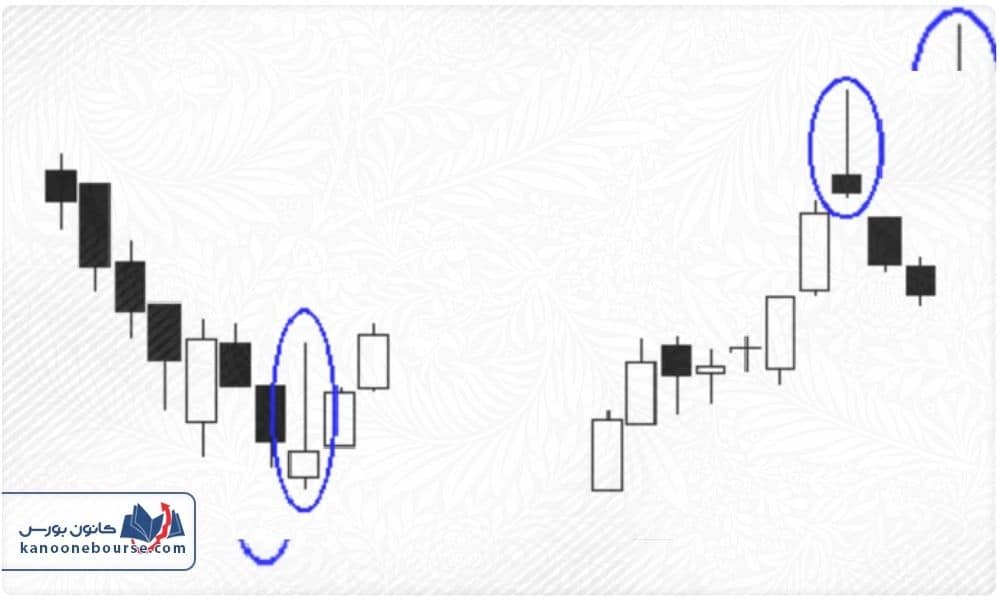

شناسایی الگو: الگوی چکش باید در انتهای یک روند نزولی و پس از یک سری کندلهای نزولی ظاهر شود. مهم است که الگوی چکش با حجم بالا و در سطحهای حمایت مهم تشکیل شود تا اعتبار آن افزایش یابد.

تایید سیگنال: برای تأیید سیگنال خرید، باید منتظر کندل بعدی باشید که نشاندهنده باز شدن و بسته شدن قیمت بالاتر از بدنه کندل چکش باشد. این کندل تأیید میکند که روند نزولی به پایان رسیده و روند صعودی آغاز شده است.

مکان ورود و خروج: بعد از تأیید الگوی چکش، میتوانید وارد معامله خرید شوید. پیشنهاد میشود که حد ضرر (stop loss) را در زیر پایینترین نقطه کندل چکش قرار دهید تا از ضررهای احتمالی محافظت کنید. برای تعیین نقطه خروج (take profit)، میتوانید از سطوح مقاومت قبلی یا استفاده از نسبتهای فیبوناچی کمک بگیرید.

مدیریت ریسک: استفاده از مدیریت ریسک مناسب در ترید با الگوی چکش بسیار مهم است. حتماً درصدی از سرمایه را برای هر معامله در نظر بگیرید و از حد ضرر مناسب استفاده کنید تا از زیانهای بزرگ جلوگیری کنید.

مثال کاربردی

فرض کنید که یک سهم در حال حاضر در روند نزولی است و شما مشاهده میکنید که یک کندل چکش در انتهای این روند ظاهر شده است. برای تأیید، به کندل بعدی نگاه کنید. اگر این کندل نشاندهنده افزایش قیمت باشد، میتوانید وارد معامله خرید شوید. حد ضرر خود را در زیر پایینترین نقطه کندل چکش قرار دهید و نقطه خروج خود را بر اساس تحلیلهای تکنیکال قبلی تعیین کنید.

الگوی چکش به دلیل ویژگیهای منحصر به فرد خود و سیگنالهای معناداری که ارائه میدهد، ابزار مفیدی برای شناسایی نقاط عطف در روندهای نزولی است.

الگوی کندلی برگشتی چکش برعکس

الگوی کندلی برگشتی چکش برعکس (Inverted Hammer) یکی از الگوهای کلیدی در تحلیل تکنیکال است که میتواند سیگنالهای مهمی برای تغییر روند بازار ارائه دهد. این الگو به طور خاص در انتهای یک روند نزولی شکل میگیرد و نشاندهنده احتمال تغییر به روند صعودی است. در اینجا نحوه شناسایی، تفسیر و نحوه ترید با این الگو را به تفصیل توضیح میدهیم:

شناسایی الگوی چکش برعکس

شکل کندل: الگوی چکش برعکس معمولاً یک کندل با بدنه کوچک و دمی بلند به سمت بالا است. بدنه کندل معمولاً در پایین کندل قرار دارد و دمی بلند نشاندهنده فشار خرید زیاد در انتهای دوره است.

موقعیت الگو: این الگو باید در انتهای یک روند نزولی ظاهر شود تا به عنوان یک سیگنال برگشتی معتبر در نظر گرفته شود. در واقع، وجود چکش برعکس در انتهای روند نزولی، نشانهای از احتمال تغییر به روند صعودی است.

تفسیر الگوی چکش برعکس

فشار خرید: دمی بلند به سمت بالا نشاندهنده این است که خریداران توانستهاند قیمت را در طول دوره به سطح بالاتری ببرند، هرچند در نهایت قیمت به نزدیکی سطح ابتدایی بازگشته است.

اعتبار الگو: برای افزایش اعتبار الگوی چکش برعکس، باید تأییدیهای از تغییر روند داشته باشید. این تأییدیه میتواند شامل ظهور یک کندل صعودی بعد از الگوی چکش برعکس یا افزایش حجم معاملات باشد.

نحوه ترید با الگوی چکش برعکس

شناسایی الگو: ابتدا، الگوی چکش برعکس را در نمودار شناسایی کنید. مطمئن شوید که این الگو در انتهای یک روند نزولی و با دمی بلند به سمت بالا ظاهر شده است.

ورود به موقعیت خرید: پس از شناسایی الگوی چکش برعکس، منتظر تأییدیهای از تغییر روند باشید. این تأییدیه میتواند به صورت یک کندل صعودی بعد از الگوی چکش برعکس باشد. پس از مشاهده تأییدیه، میتوانید اقدام به خرید کنید.

تعیین حد ضرر (Stop Loss): برای مدیریت ریسک، حد ضرر را در زیر پایینترین نقطه کندل چکش برعکس قرار دهید. این کار به شما کمک میکند تا از زیانهای بزرگ جلوگیری کنید در صورتی که پیشبینی شما نادرست باشد.

تعیین هدف سود (Take Profit): هدف سود خود را با توجه به تحلیلهای فنی و سطحهای کلیدی قیمتی تنظیم کنید. میتوانید از سطوح مقاومت قبلی یا تحلیل تکنیکال برای تعیین هدفهای سود خود استفاده کنید.

نظارت بر معامله: پس از ورود به موقعیت، به دقت روند قیمت و حجم معاملات را پیگیری کنید تا مطمئن شوید که سیگنالهای برگشتی واقعی هستند. در صورت مشاهده علائم ضعف یا تغییر در روند، ممکن است بخواهید موقعیت خود را تنظیم کنید یا سود خود را محفوظ کنید.

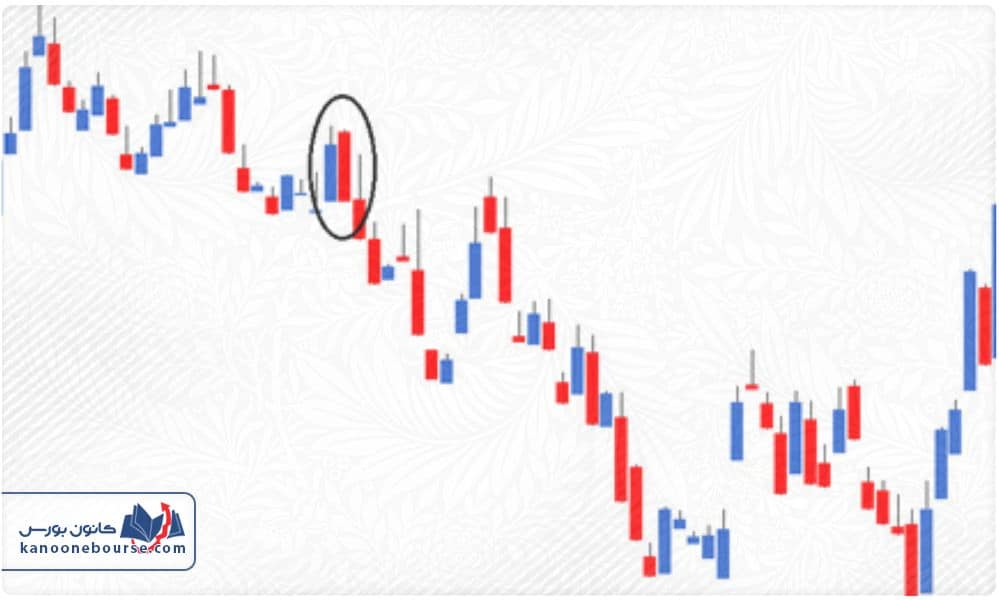

الگوی کندل برگشتی اینگالف

الگوی کندلی برگشتی اینگالف (Engulfing) یکی از الگوهای مهم و کاربردی در تحلیل تکنیکال است که برای شناسایی تغییرات احتمالی در روند قیمت استفاده میشود. این الگو به دلیل قدرت سیگنالهای برگشتی آن در تحلیلهای تکنیکال بسیار مورد توجه قرار میگیرد. در اینجا، به تفصیل به توضیح این الگو و نحوه ترید با آن میپردازیم.

شناسایی الگوی اینگالف

الگوی اینگالف شامل دو کندل است:

کندل اول: کندل اول الگو یک کندل کوچک است که نشاندهنده ادامه روند جاری است. این کندل میتواند به رنگ سبز (صعودی) یا قرمز (نزولی) باشد.

کندل دوم: کندل دوم الگو یک کندل بزرگتر است که بدنه آن به طور کامل بدنه کندل اول را دربرمیگیرد. این کندل باید خلاف روند قبلی حرکت کند؛ به این معنی که اگر کندل اول نزولی باشد، کندل دوم باید صعودی و بالعکس باشد.

انواع الگوی اینگالف

اینگالف صعودی (Bullish Engulfing):

شکل: در انتهای یک روند نزولی، یک کندل کوچک قرمز (نزولی) به دنبال آن یک کندل سبز بزرگتر (صعودی) ظاهر میشود که بدنه کندل قرمز را به طور کامل دربرمیگیرد.

تفسیر: این الگو نشاندهنده تغییر احتمالی به روند صعودی است. کندل بزرگتر (سبز) نشاندهنده فشار خرید قوی و تغییر در احساسات بازار به سمت خرید است.

اینگالف نزولی (Bearish Engulfing):

شکل: در انتهای یک روند صعودی، یک کندل کوچک سبز (صعودی) به دنبال آن یک کندل قرمز بزرگتر (نزولی) ظاهر میشود که بدنه کندل سبز را به طور کامل دربرمیگیرد.

تفسیر: این الگو نشاندهنده تغییر احتمالی به روند نزولی است. کندل بزرگتر (قرمز) نشاندهنده فشار فروش قوی و تغییر در احساسات بازار به سمت فروش است.

نحوه ترید با الگوی اینگالف

شناسایی الگو: ابتدا الگوی اینگالف را در نمودار شناسایی کنید. برای الگوی صعودی، باید یک کندل کوچک قرمز و سپس یک کندل سبز بزرگتر را مشاهده کنید که به طور کامل بدنه کندل قرمز را پوشش داده است. برای الگوی نزولی، باید یک کندل کوچک سبز و سپس یک کندل قرمز بزرگتر را مشاهده کنید.

تأیید الگو: برای افزایش دقت و کاهش ریسک، منتظر تأییدیه باشید. این تأییدیه میتواند شامل افزایش حجم معاملات، روند قیمت پس از الگوی اینگالف، یا الگوهای تکنیکالی دیگر مانند سطوح حمایت و مقاومت باشد.

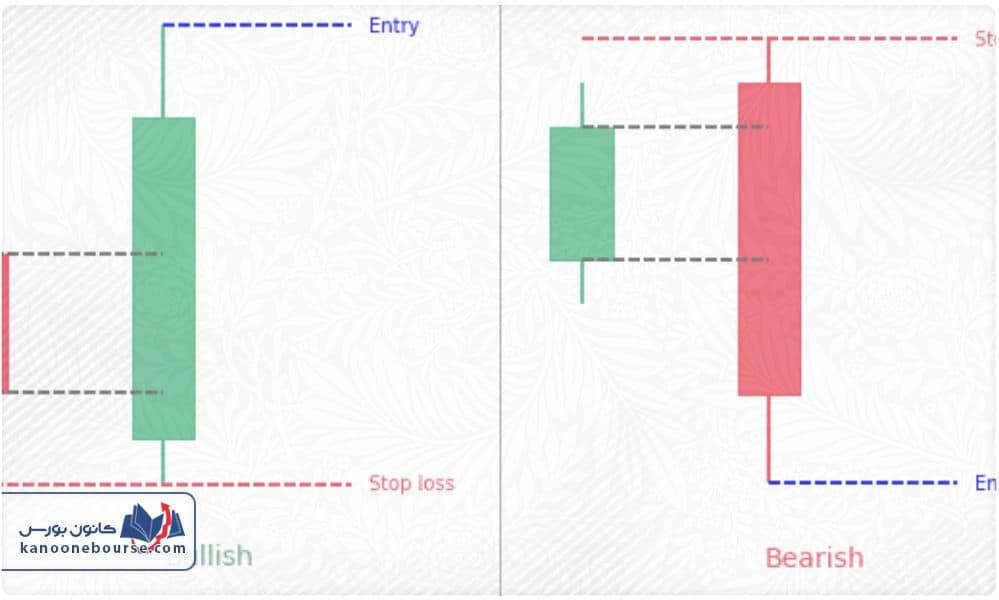

ورود به موقعیت:

اینگالف صعودی: پس از مشاهده تأییدیه، میتوانید اقدام به خرید کنید. ورود به موقعیت خرید میتواند در بالای قیمت بسته شدن کندل صعودی (کندل دوم) انجام شود.

اینگالف نزولی: پس از مشاهده تأییدیه، میتوانید اقدام به فروش کنید. ورود به موقعیت فروش میتواند در زیر قیمت بسته شدن کندل نزولی (کندل دوم) انجام شود.

تعیین حد ضرر (Stop Loss):

اینگالف صعودی: حد ضرر را زیر پایینترین نقطه کندل کوچک (کندل اول) قرار دهید.

اینگالف نزولی: حد ضرر را بالای بالاترین نقطه کندل کوچک (کندل اول) قرار دهید.

تعیین هدف سود (Take Profit): هدف سود خود را با توجه به تحلیلهای فنی و سطحهای کلیدی قیمتی تنظیم کنید. میتوانید از سطوح مقاومت یا حمایت قبلی برای تعیین هدفهای سود خود استفاده کنید.

نظارت بر معامله: پس از ورود به موقعیت، به دقت روند قیمت و حجم معاملات را پیگیری کنید. به تغییرات قیمت، حجم و سیگنالهای تکنیکالی توجه کنید تا در صورت لزوم، موقعیت خود را تنظیم کنید.

الگوی اینگالف میتواند سیگنالهای قوی برای تغییرات روند بازار ارائه دهد. با این حال، مانند هر الگوی کندلی دیگر، باید به همراه تأییدیههای دیگر و تحلیلهای تکنیکالی استفاده شود تا تصمیمات معاملاتی بهتری اتخاذ کنید و ریسکها را به حداقل برسانید.

الگوی کندلی برگشتی ستاره صبحگاهی و شامگاهی

لگوهای کندلی برگشتی ستاره صبحگاهی (Morning Star) و ستاره شامگاهی (Evening Star) از الگوهای کلاسیک در تحلیل تکنیکال هستند که به کمک آنها میتوان تغییرات احتمالی در روند قیمت را شناسایی کرد. این الگوها معمولاً در انتهای روندهای صعودی یا نزولی ظاهر میشوند و میتوانند سیگنالهای قدرتمندی برای تغییر روند ارائه دهند. در اینجا، به تفصیل به توضیح این الگوها و نحوه ترید با آنها میپردازیم.

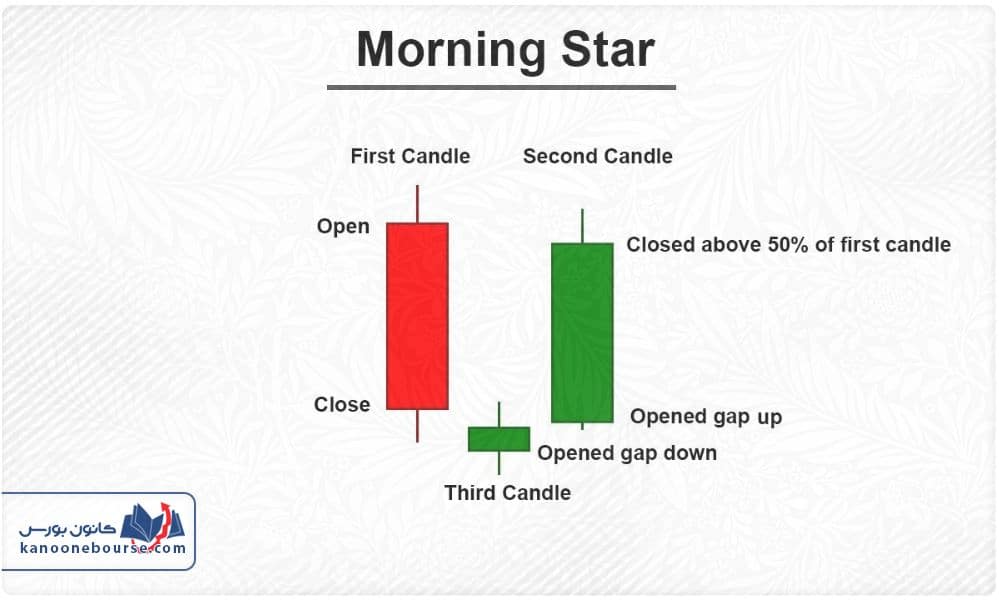

الگوی ستاره صبحگاهی (Morning Star)

شکل الگو

الگوی ستاره صبحگاهی از سه کندل تشکیل شده است:

کندل اول: یک کندل بزرگ و نزولی (قرمز) است که نشاندهنده ادامه روند نزولی است.

کندل دوم: یک کندل کوچک که میتواند صعودی یا نزولی باشد و باید فاصله زیادی از کندل اول داشته باشد. این کندل به عنوان “ستاره” شناخته میشود و نشاندهنده کاهش فشار فروش و احتمال تغییر در روند است.

کندل سوم: یک کندل بزرگ و صعودی (سبز) است که بدنه آن به طور کامل بدنه کندل اول را پوشش میدهد. این کندل نشاندهنده تغییر روند از نزولی به صعودی است.

تفسیر الگو

الگوی ستاره صبحگاهی در انتهای یک روند نزولی ظاهر میشود و نشاندهنده تغییر روند به صعودی است.

کندل اول نشاندهنده ادامه فشار فروش است، کندل دوم نشاندهنده عدم تصمیمگیری یا عدم قطعیت در بازار و کندل سوم نشاندهنده شروع فشار خرید قوی است.

نحوه ترید

شناسایی الگو: منتظر باشید تا الگوی ستاره صبحگاهی به طور کامل شکل بگیرد.

تأیید الگو: برای تأیید، میتوانید به حجم معاملات و سایر ابزارهای تکنیکالی توجه کنید.

ورود به موقعیت: خرید خود را پس از تأیید الگو در بالای قیمت بسته شدن کندل سوم (سبز) انجام دهید.

تعیین حد ضرر: حد ضرر را زیر پایینترین نقطه کندل دوم (ستاره) قرار دهید.

تعیین هدف سود: هدف سود را بر اساس تحلیلهای فنی و سطوح مقاومت تنظیم کنید.

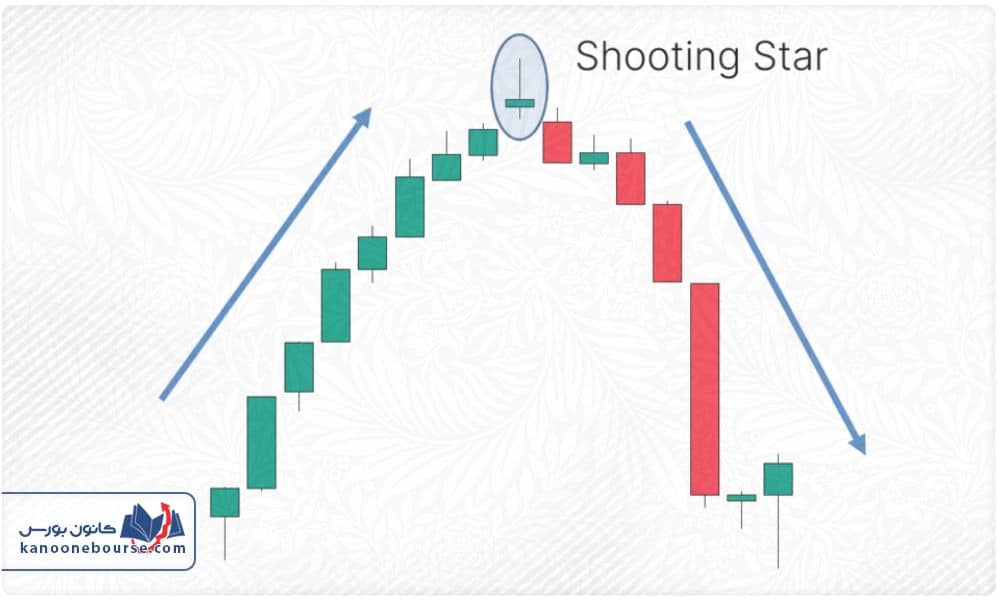

الگوی ستاره شامگاهی (Evening Star)

شکل الگو

الگوی ستاره شامگاهی نیز از سه کندل تشکیل شده است:

کندل اول: یک کندل بزرگ و صعودی (سبز) است که نشاندهنده ادامه روند صعودی است.

کندل دوم: یک کندل کوچک که میتواند صعودی یا نزولی باشد و باید فاصله زیادی از کندل اول داشته باشد. این کندل به عنوان “ستاره” شناخته میشود و نشاندهنده کاهش فشار خرید و احتمال تغییر در روند است.

کندل سوم: یک کندل بزرگ و نزولی (قرمز) است که بدنه آن به طور کامل بدنه کندل اول را پوشش میدهد. این کندل نشاندهنده تغییر روند از صعودی به نزولی است.

تفسیر الگو

الگوی ستاره شامگاهی در انتهای یک روند صعودی ظاهر میشود و نشاندهنده تغییر روند به نزولی است.

کندل اول نشاندهنده ادامه فشار خرید است، کندل دوم نشاندهنده عدم تصمیمگیری یا عدم قطعیت در بازار و کندل سوم نشاندهنده شروع فشار فروش قوی است.

نحوه ترید

شناسایی الگو: منتظر باشید تا الگوی ستاره شامگاهی به طور کامل شکل بگیرد.

تأیید الگو: برای تأیید، میتوانید به حجم معاملات و سایر ابزارهای تکنیکالی توجه کنید.

ورود به موقعیت: فروش خود را پس از تأیید الگو در زیر قیمت بسته شدن کندل سوم (قرمز) انجام دهید.

تعیین حد ضرر: حد ضرر را بالای بالاترین نقطه کندل دوم (ستاره) قرار دهید.

تعیین هدف سود: هدف سود را بر اساس تحلیلهای فنی و سطوح حمایت تنظیم کنید.

الگوهای ستاره صبحگاهی و شامگاهی ابزارهای قدرتمندی برای شناسایی تغییرات روند بازار هستند. شناسایی صحیح این الگوها و تأیید آنها با ابزارهای تحلیلی دیگر میتواند به شما کمک کند تا تصمیمات معاملاتی دقیقتری بگیرید و ریسکها را به حداقل برسانید.

تحلیل الگوهای کندلی برگشتی در روند صعودی و نزولی

الگوهای کندلی برگشتی در تحلیل تکنیکال ابزارهای مهمی برای شناسایی تغییرات احتمالی در روند بازار هستند. این الگوها میتوانند در انتهای روندهای صعودی یا نزولی ظاهر شوند و سیگنالهایی از تغییر روند ارائه دهند. در اینجا، تحلیل الگوهای کندلی برگشتی در هر دو روند صعودی و نزولی را بررسی خواهیم کرد.

تحلیل الگوهای کندلی برگشتی در روند صعودی

۱. ستاره شامگاهی (Evening Star)

شکل الگو: این الگو از سه کندل تشکیل شده است. کندل اول یک کندل بزرگ صعودی (سبز) است، کندل دوم یک کندل کوچک (ستاره) که میتواند صعودی یا نزولی باشد و کندل سوم یک کندل بزرگ نزولی (قرمز) است که بدنه کندل اول را به طور کامل دربرمیگیرد.

تفسیر: ستاره شامگاهی در انتهای یک روند صعودی ظاهر میشود و نشاندهنده تغییر روند به نزولی است. کندل بزرگ صعودی نشاندهنده فشار خرید قوی است، اما ظهور کندل کوچک و سپس کندل نزولی نشاندهنده کاهش فشار خرید و شروع فشار فروش است.

نحوه ترید: برای ترید با این الگو، فروش خود را پس از تأیید الگو در زیر قیمت بسته شدن کندل سوم (قرمز) انجام دهید. حد ضرر را بالای بالاترین نقطه کندل دوم (ستاره) قرار دهید.

۲. مرد به دار آویخته (Hanging Man)

شکل الگو: این الگو در انتهای یک روند صعودی ظاهر میشود و به شکل یک کندل با بدنه کوچک و دمی بلند به سمت پایین است. دمی بلند نشاندهنده فشار فروش است، اما بدنه کوچک نشاندهنده عدم قطعیت در بازار است.

تفسیر: مرد به دار آویخته نشاندهنده احتمال تغییر روند از صعودی به نزولی است. وجود دمی بلند به معنی فشار فروش است، حتی اگر قیمت به سطح ابتدایی برگشته باشد.

نحوه ترید: فروش را پس از تأیید الگو در زیر پایینترین نقطه کندل مرد به دار آویخته انجام دهید. حد ضرر را بالای بالاترین نقطه کندل قرار دهید.

تحلیل الگوهای کندلی برگشتی در روند نزولی

۱. ستاره صبحگاهی (Morning Star)

شکل الگو: این الگو از سه کندل تشکیل شده است. کندل اول یک کندل بزرگ نزولی (قرمز) است، کندل دوم یک کندل کوچک (ستاره) که میتواند صعودی یا نزولی باشد و کندل سوم یک کندل بزرگ صعودی (سبز) است که بدنه کندل اول را به طور کامل دربرمیگیرد.

تفسیر: ستاره صبحگاهی در انتهای یک روند نزولی ظاهر میشود و نشاندهنده تغییر روند به صعودی است. کندل بزرگ نزولی نشاندهنده فشار فروش قوی است، اما ظهور کندل کوچک و سپس کندل صعودی نشاندهنده کاهش فشار فروش و شروع فشار خرید است.

نحوه ترید: خرید را پس از تأیید الگو در بالای قیمت بسته شدن کندل سوم (سبز) انجام دهید. حد ضرر را زیر پایینترین نقطه کندل دوم (ستاره) قرار دهید.

۲. چکش (Hammer)

شکل الگو: این الگو در انتهای یک روند نزولی ظاهر میشود و به شکل یک کندل با بدنه کوچک و دمی بلند به سمت پایین است. دمی بلند نشاندهنده فشار خرید است، حتی اگر قیمت به سطح ابتدایی برگشته باشد.

تفسیر: چکش نشاندهنده احتمال تغییر روند از نزولی به صعودی است. وجود دمی بلند به معنی فشار خرید است، حتی اگر قیمت به سطح ابتدایی برگشته باشد.

نحوه ترید: خرید را پس از تأیید الگو در بالای قیمت بسته شدن کندل چکش انجام دهید. حد ضرر را زیر پایینترین نقطه کندل قرار دهید.

چگونه الگوهای کندلی برگشتی را در استراتژیهای معاملاتی خود بگنجانید؟

گنجاندن الگوهای کندلی برگشتی در استراتژیهای معاملاتی میتواند به شما کمک کند تا نقاط ورود و خروج مناسبی برای معاملات خود پیدا کنید. در اینجا مراحل و نکات مهم برای گنجاندن این الگوها در استراتژیهای معاملاتی آورده شده است:

۱. شناسایی الگوهای کندلی برگشتی

آشنایی با الگوها

ستاره صبحگاهی: در انتهای روند نزولی، شامل یک کندل نزولی بزرگ، یک کندل کوچک و یک کندل صعودی بزرگ.

ستاره شامگاهی: در انتهای روند صعودی، شامل یک کندل صعودی بزرگ، یک کندل کوچک و یک کندل نزولی بزرگ.

چکش: در انتهای روند نزولی، شامل یک کندل با بدنه کوچک و دمی بلند به سمت پایین.

مرد به دار آویخته: در انتهای روند صعودی، شامل یک کندل با بدنه کوچک و دمی بلند به سمت پایین.

شناسایی در نمودار

قالببندی: در نمودار قیمت، به دنبال الگوهای فوق بگردید.

وضعیت بازار: مطمئن شوید که الگو در موقعیت مناسب در پایان روند صعودی یا نزولی ظاهر شده است.

۲. تأیید الگو

استفاده از ابزارهای تکنیکالی

حجم معاملات: تأییدیه را با توجه به حجم معاملات بررسی کنید. افزایش حجم در کندلهای تأییدی میتواند نشاندهنده قدرت سیگنال باشد.

اندیکاتورها: از اندیکاتورهایی مانند RSI، MACD، و میانگینهای متحرک برای تأیید الگو استفاده کنید.

تجزیه و تحلیل چند زمانه

نمودارهای زمانی مختلف: برای تأیید الگو، نمودارهای زمانی مختلف (مانند ۱ ساعته، ۴ ساعته و روزانه) را بررسی کنید. تأیید در چندین فریم زمانی میتواند اعتبار سیگنال را افزایش دهد.

۳. تنظیم استراتژی معاملاتی

ورود به موقعیت

ورود به خرید: پس از تأیید الگوی برگشتی صعودی (مانند ستاره صبحگاهی یا چکش)، خرید خود را در بالای قیمت بسته شدن کندل تأییدی انجام دهید.

ورود به فروش: پس از تأیید الگوی برگشتی نزولی (مانند ستاره شامگاهی یا مرد به دار آویخته)، فروش خود را در زیر قیمت بسته شدن کندل تأییدی انجام دهید.

تعیین حد ضرر (Stop Loss)

حد ضرر خرید: زیر پایینترین نقطه کندل تأییدی (برای الگوی صعودی) قرار دهید.

حد ضرر فروش: بالای بالاترین نقطه کندل تأییدی (برای الگوی نزولی) قرار دهید.

تعیین هدف سود (Take Profit)

هدف سود: با استفاده از تحلیلهای فنی، سطوح حمایت و مقاومت، و سایر ابزارهای تکنیکالی، هدف سود خود را تعیین کنید. میتوانید از نسبتهای ریسک به پاداش (Risk-Reward Ratio) برای تنظیم اهداف سود استفاده کنید.

نکات کلیدی برای استفاده بهینه از الگوهای کندلی برگشتی

استفاده بهینه از الگوهای کندلی برگشتی میتواند به شما کمک کند تا تصمیمات معاملاتی بهتری بگیرید و نقاط ورود و خروج مناسبی را شناسایی کنید. در اینجا نکات کلیدی برای استفاده مؤثر از این الگوها آورده شده است:

۱. شناسایی دقیق الگوها

آشنایی با الگوها: قبل از هر چیز، باید با انواع مختلف الگوهای کندلی برگشتی آشنا شوید و قادر باشید آنها را به درستی شناسایی کنید. الگوهایی مانند ستاره صبحگاهی، ستاره شامگاهی، چکش، و الگوی اینگالف از جمله الگوهای مهم هستند.

مکان مناسب: الگوهای کندلی برگشتی باید در موقعیتهای مناسب ظاهر شوند. مثلاً، ستاره صبحگاهی در انتهای روند نزولی و ستاره شامگاهی در انتهای روند صعودی ظهور میکند. شناسایی موقعیتهای درست برای ظهور این الگوها میتواند به شما در پیشبینی تغییرات روند کمک کند.

۲. تأیید الگو با ابزارهای دیگر

حجم معاملات: افزایش یا کاهش حجم معاملات میتواند به تأیید یا عدم تأیید الگوی کندلی کمک کند. حجم بالاتر در کندلهای تأییدکننده نشاندهنده قدرت سیگنال است.

شاخصهای تکنیکالی: از شاخصهایی مانند میانگین متحرک، RSI، MACD، و باندهای بولینگر برای تأیید سیگنالهای الگوی کندلی استفاده کنید. این شاخصها میتوانند نشاندهنده همراستایی یا عدم همراستایی با سیگنالهای کندلی باشند.

۳. تعیین نقاط ورود و خروج

نقاط ورود: پس از شناسایی الگوی کندلی برگشتی و تأیید آن با ابزارهای دیگر، نقاط ورود به موقعیت را با دقت تعیین کنید. برای الگوهای صعودی، خرید را در بالای قیمت بسته شدن کندلهای تأییدکننده انجام دهید و برای الگوهای نزولی، فروش را در زیر قیمت بسته شدن کندلهای تأییدکننده انجام دهید.

نقاط خروج: تعیین هدف سود و حد ضرر برای مدیریت ریسک و سودآوری مهم است. استفاده از سطوح مقاومت و حمایت قبلی برای تعیین اهداف سود و حد ضرر میتواند به شما کمک کند تا ریسکها را مدیریت کنید.

۴. مدیریت ریسک

حد ضرر: همیشه برای هر معامله حد ضرر تعیین کنید تا از زیانهای بزرگ جلوگیری کنید. حد ضرر باید بر اساس ویژگیهای الگو و سطحهای کلیدی قیمتی تنظیم شود.

حجم معامله: حجم معاملات خود را بر اساس تحلیلهای فنی و وضعیت بازار تنظیم کنید. حجمهای بالا میتوانند به تغییرات بزرگ قیمت منجر شوند، در حالی که حجمهای پایین میتوانند به نوسانات کوچک و عدم تأثیر سیگنالها منجر شوند.

۵. توجه به شرایط بازار

توجه به روند کلی: استفاده از الگوهای کندلی برگشتی باید در context روند کلی بازار انجام شود. الگوهای کندلی ممکن است در شرایط روند صعودی یا نزولی کارایی بیشتری داشته باشند.

تاثیر اخبار و رویدادها: اخبار و رویدادهای اقتصادی میتوانند تأثیر زیادی بر روی قیمتها داشته باشند. این عوامل را در نظر داشته باشید و مطمئن شوید که تحلیلهای شما با شرایط بازار سازگار است.

۶. تمرین و تجربه

تمرین مداوم: با تمرین و تحلیل مداوم نمودارها، میتوانید توانایی خود را در شناسایی و استفاده از الگوهای کندلی برگشتی تقویت کنید.

تجزیه و تحلیل معاملات گذشته: تحلیل معاملات گذشته و بررسی عملکرد الگوهای کندلی میتواند به شما کمک کند تا استراتژیهای معاملاتی خود را بهبود بخشید.

خطاهای رایج در تحلیل الگوهای کندلی برگشتی و نحوه اجتناب از آنها

در تحلیل الگوهای کندلی برگشتی، اشتباهات رایج میتواند منجر به تصمیمات معاملاتی نادرست و زیانهای مالی شود. در اینجا به بررسی خطاهای رایج و نحوه اجتناب از آنها پرداختهایم:

۱. عدم شناسایی صحیح الگو

خطا: ناتوانی در شناسایی دقیق الگوهای کندلی برگشتی یا اشتباه در تشخیص الگوها.

نحوه اجتناب: آشنایی کامل با ساختار و ویژگیهای هر الگو. مطالعه و تمرین مداوم برای شناسایی صحیح الگوها در نمودارهای مختلف. استفاده از منابع آموزشی معتبر و ابزارهای شبیهسازی میتواند به تقویت این مهارت کمک کند.

۲. نادیده گرفتن تأییدیههای دیگر

خطا: استفاده تنها از الگوی کندلی بدون توجه به تأییدیههای دیگر مانند حجم معاملات یا شاخصهای تکنیکالی.

نحوه اجتناب: همیشه الگوهای کندلی را با استفاده از ابزارهای تکنیکالی دیگر مانند میانگینهای متحرک، RSI، MACD و حجم معاملات تأیید کنید. این کار به تأیید قدرت سیگنال و کاهش احتمال خطا کمک میکند.

۳. عدم توجه به شرایط بازار

خطا: نادیده گرفتن روند کلی بازار یا تأثیر اخبار و رویدادهای اقتصادی.

نحوه اجتناب: قبل از اتخاذ تصمیم، شرایط بازار و اخبار مرتبط را بررسی کنید. تحلیل وضعیت کلی بازار و عوامل اقتصادی میتواند به شما کمک کند تا سیگنالهای الگوی کندلی را بهتر درک کنید.

۴. عدم تنظیم مناسب نقاط ورود و خروج

خطا: تعیین نادرست نقاط ورود و خروج یا عدم استفاده از حد ضرر و هدف سود.

نحوه اجتناب: نقاط ورود را بر اساس قیمتهای تأییدشده الگو و تحلیلهای فنی تعیین کنید. همچنین، برای هر معامله حد ضرر و هدف سود مشخص کنید تا از زیانهای بزرگ جلوگیری کنید و سود را بهینه کنید.

۵. پیشنهادات و انتظارات غیرواقعی

خطا: داشتن انتظارات غیرواقعی از الگوهای کندلی و انتظار برای تغییرات سریع و بزرگ قیمت.

نحوه اجتناب: با واقعگرایی به تحلیل خود نگاه کنید و انتظار تغییرات بزرگ را فقط بر اساس سیگنالهای قوی و تأییدشده داشته باشید. مدیریت صحیح ریسک و استفاده از تحلیلهای تکمیلی به کاهش این خطا کمک میکند.

۶. نادیده گرفتن تأثیر حجم معاملات

خطا: عدم توجه به حجم معاملات و تأثیر آن بر صحت الگو.

نحوه اجتناب: حجم معاملات را به دقت بررسی کنید و از آن برای تأیید یا رد سیگنالهای الگوی کندلی استفاده کنید. حجم بالاتر در کندلهای تأییدکننده نشاندهنده قدرت سیگنال است.

۷. تکیه بر الگوهای کندلی به تنهایی

خطا: استفاده از الگوهای کندلی به تنهایی بدون توجه به سایر عوامل فنی و بنیادی.

نحوه اجتناب: الگوهای کندلی باید به عنوان بخشی از یک استراتژی معاملاتی جامع استفاده شوند که شامل تحلیلهای فنی، بنیادی و مدیریت ریسک است.

۸. تغییر استراتژی به دلیل نتایج کوتاهمدت

خطا: تغییر مداوم استراتژیهای معاملاتی بر اساس نتایج کوتاهمدت یا نوسانات جزئی.

نحوه اجتناب: استراتژیهای خود را بر اساس تحلیلهای دقیق و نتایج بلندمدت تنظیم کنید. از تغییرات مداوم استراتژی خودداری کنید و به تحلیلهای دقیق و تأیید شده اعتماد کنید.

حتما بخوانید: بهترین ابزارهای ترید ارز دیجیتال

نتیجهگیری

الگوهای کندلی برگشتی ابزارهای ارزشمندی در آموزش تحلیل تکنیکال هستند که به معاملهگران کمک میکنند تا تغییرات احتمالی در روند بازار را شناسایی کنند. این الگوها با تحلیل رفتار قیمت در نمودارها، سیگنالهای مشخصی از تغییر روند ارائه میدهند و میتوانند در آموزش ارز دیجیتال و آموزش فارکس بهویژه مفید واقع شوند. شناسایی و استفاده صحیح از این الگوها میتواند به بهبود تصمیمات معاملاتی و افزایش دقت پیشبینیها کمک کند.

در آموزش تحلیل تکنیکال، توجه به تأییدیههای دیگر، مانند حجم معاملات و شاخصهای تکنیکالی، و همچنین مدیریت ریسک مناسب، از اهمیت ویژهای برخوردار است. استفاده مؤثر از الگوهای کندلی برگشتی در آموزش ارز دیجیتال و آموزش فارکس به معاملهگران این امکان را میدهد که نقاط ورود و خروج بهینهتری را شناسایی کنند و استراتژیهای معاملاتی خود را بهبود بخشند.

سوالات متداول

الگوهای کندلی برگشتی چه چیزی را نشان میدهند؟

الگوهای کندلی برگشتی نشاندهنده تغییرات احتمالی در روند بازار هستند و میتوانند به پیشبینی نقاط معکوس قیمت کمک کنند.

چگونه میتوان صحت الگوی کندلی برگشتی را تأیید کرد؟

صحت الگوی کندلی برگشتی را میتوان با استفاده از حجم معاملات و شاخصهای تکنیکالی مانند RSI و MACD تأیید کرد.

الگوی چکش و چکش برعکس چه تفاوتهایی دارند؟

الگوی چکش در انتهای روند نزولی به معنی احتمال تغییر به روند صعودی است، در حالی که چکش برعکس در انتهای روند صعودی به تغییر به روند نزولی اشاره دارد.

آیا الگوهای کندلی برگشتی برای تمامی بازارها کاربرد دارند؟

بله، الگوهای کندلی برگشتی در تمامی بازارها، از جمله بازارهای ارز دیجیتال و فارکس، کاربرد دارند و میتوانند به تحلیلگران کمک کنند.

چگونه میتوان از الگوهای کندلی برگشتی در استراتژیهای معاملاتی استفاده کرد؟

میتوان الگوهای کندلی برگشتی را به عنوان سیگنالهای ورود و خروج در استراتژیهای معاملاتی به کار برد و با تأیید آنها توسط ابزارهای تکنیکالی دیگر، تصمیمات دقیقتری گرفت.

ترتیب پیشنهادی مطالعه مقالات این بخش...

- الگوهای هندسی در تحلیل تکنیکال | تشخیص و ترید با بهترین الگوها

- آموزش پرایس اکشن

- عرضه و تقاضا چیست و کاربرد آن در معاملات فارکس، بورس و ارز دیجیتال

- بهترین سبک های پرایس اکشن (لیست کامل) | مزیت ها و معایب

- الگوی سر و شانه در تحلیل تکنیکال | بهترین روش ترید

- الگوی سقف و کف دو قلو | کاربرد و نحوه معامله گری در فارکس و ارز دیجیتال

- الگوهای کندلی برگشتی | ترید با کندل استیک

- پرایس اکشن چیست | آموزش پرایس اکشن در ارز دیجیتال و فارکس

- الگوی مثلث صعودی و نزولی در تحلیل تکنیکال