الگوی سقف و کف دو قلو چیست و چه کاربردی در معاملات بازارهای مالی مانند فارکس و ارز دیجیتال دارد؟ آیا از الگوی سقف و کف دو قلو در فارکس میتوان استفاده کرد و یا الگوی سقف و کف دو قلو در ارز دیجیتال کاربردهای معاملاتی داشته و میتوان به عنوان یک استراتژی معاملاتی جذاب از آن استفاده نمود؟ بهترین استراتژی معاملاتی برای استفاده از الگوی دو قلو سقف و کف در معاملات بازارهای مالی چیست؟ اینها همگی سوالاتی هستند که کاربران در زمان استفاده از الگوی هندسی دو قلو کف و دو قلو سقف با آن روبرو هستند و رسیدن به پاسخ این سوالات اهمیت بسیار زیادی برای استفاده از این الگو در معاملات دارد.

در آموزش تحلیل تکنیکال در کانون بورس ثابت کردهایم که میتوانیم روشهای مختلف تکنیکالی را به زبان ساده به شما آموزش دهیم و در این مقاله نیز قرار است به تعریف کامل و جامع الگوی سقف و کف دو قلو در تحلیل تکنیکال پرداخته و نکات لازم برای استفاده از این الگو در معاملات بازار فارکس و ارز دیجیتال را با شما در میان بگذاریم. اگر به دنبال ترید حرفهای با استفاده از الگوی دو قلو سقف و دو قلو کف هستید حتماً این مقاله و نکات آن میتواند برای شما بسیار آموزنده باشد.

الگوی سقف و کف دو قلو چیست؟

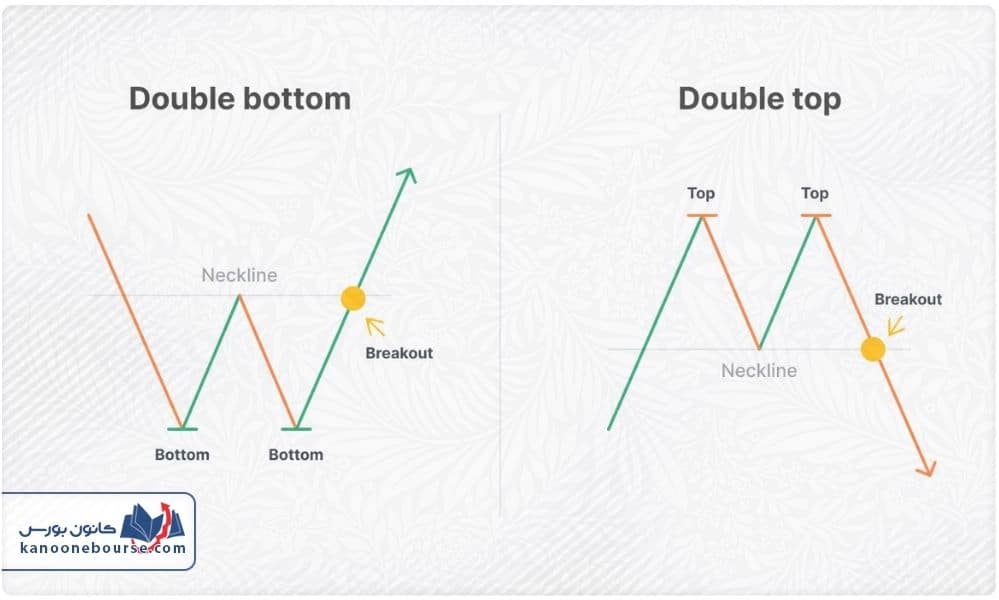

قبل از هر چیزی باید بدانید که الگوی سقف و کف دو قلو چیست و چه کاربردی در معاملات بازار ارز دیجیتال دارد. الگوی سقف و کف دو قلو در واقع یک الگوی هندسی است که در تحلیل تکنیکال برای تعیین برگشت قیمتی از روند صعودی به نزولی یا از نزولی به صعودی مورد استفاده قرار میگیرد. ماهیت الگوی دو قلو سقف و دو قلو کف به این معنا است که روند حاضر دیگر قدرت کافی برای ادامه را نداشته و نمیتوانیم شاهد ایجاد قلههای بالاتر از قلههای قبلی در روند صعودی یا درههای پایینتر از درههای قبلی در روند نزولی در آن باشیم.

وقتی نمودار قیمت ارزهای دیجیتال در بازار ارز دیجیتال یا جفت ارزها در بازار فارکس با چنین شرایطی روبرو میشود، عملاً سیگنال قدرتمندی برای برگشت روند خواهد بود و معاملهگران در چنین مواقعی با این دیدگاه روبرو هستند که ممکن است روند حاضر دیگر به اتمام رسیده و باید خود را برای شروع روند جدید برعکس روند قبلی آماده نمایند.

با این حساب از این الگو میتوان برای شروع به معامله و ورود به فرایند سرمایهگذاری و همچنین خاتمه سرمایهگذاری قبلی و خروج از معامله استفاده کرد. دقت داشته باشید که شرایط تشکیل این الگو برای نمودار قیمت میتواند در سنجش اعتبار آن اهمیت بسیار زیادی داشته باشد. بنابراین اگر به دنبال استفاده از الگوی سقف و کف دو قلو در معاملات بازار فارکس و ارز دیجیتال هستید حتماً باید شرایط اعتبارسنجی این الگو را بشناسید و در کنار آن بدانید که از چه استراتژی معاملاتی مبتنی بر این الگو استفاده کنید. در ادامه سعی میکنیم تا تمام نکات لازم در این باره را با شما در میان بگذاریم.

الگوی سقف دو قلو

الگوی سقف دو قلو در واقع یک الگوی تکنیکالی است که در انتهای روند صعودی تشکیل شده و با به وجود آمدن آن در انتهای روند صعودی میتوانیم شاهد برگشت روند باشیم. در واقع تشکیل الگوی سقف دو قلو در انتهای یک روند صعودی یک سیگنال بسیار قدرتمند برای برگشت روند صعودی به نزولی است. البته این الگو نیز مانند تمام الگوهای هندسی و پرایس اکشن ممکن است با چالش روبرو شده و قیمت شرایط متفاوتی را به خود بگیرد.

وقتی شاهد تشکیل الگوی سقف دو قلو بر روی نمودار قیمت یک جفت ارز در بازار فارکس یا یک ارز دیجیتال در بازار کریپتو هستید، در واقع این موضوع به این معنا است که روند صعودی در حال حاضر نمیتواند قله جدید بالاتر از قله قبلی خود را تشکیل دهد و این مهم یک نشانه ضعف بزرگ در آن است. معاملهگران با نشانه ضعف در شکیل قله جدید در یک روند صعودی به این فکر میافتند که قرار است روند به سمت روند نزولی برگردد و آماده معامله با استفاده از این الگو هستند.

کاربرانی که در بازارهایی مانند بازار بورس ایران یا در معاملات اسپات ارز دیجیتال به دنبال معاملهگری هستند، با مشاهده الگوی سقف دو قلو عملاً نمیتوانند وارد معامله جدید شده و بایستی منتظر بمانند تا قیمت دوباره شرایط ورود به معامله را پیدا کنند. در این بازارها تشکیل الگوی سقف دو قلو میتواند به منزله اتمام روند صعودی باشد که اگر سرمایهگذاری قبلی در بازار دارید میتوانید در این مواقع از آن خارج شوید. در واقع کاربرد الگوی سقف دو قلو در معاملات بازارهای یک طرفه مانند معاملات اسپات ارز دیجیتال و بازار بورس ایران، برای خروج از سرمایهگذاریهای قبلی مورد استفاده قرار میگیرد.

اما در بازارهای دو طرفه مانند معاملات بازار فارکس و بازار فیوچرز ارز دیجیتال میتوان از الگوی دو قلو سقف علاوه بر خروج از سرمایهگذاریهای قبلی، برای ورود به یک معامله فروش یا شورت نیز استفاده کرد.

الگوی کف دو قلو

الگوی کف دو قلو شرایط کاملاً برعکس نسبت به الگوی سقف دو قلو دارد. الگوی کف دو قلو معمولاً در انتهای یک روند نزولی تشکیل شده و به وجود آمدن این الگوی تکنیکالی بر روی نمودار قیمت نشانهای برای اتمام روند نزولی و شروع یک روند صعودی دارد. در واقع الگوی کف دو قلو نشان دهنده به وجود آمدن ضعف بسیار بزرگ در روند نزولی بوده که در این مواقع معاملهگران به این فکر میافتند که روند قیمت قرار است به سمت صعود تغییر کند.

با تشکیل الگوی کف دو قلو بر روی نمودار قیمت در تمام بازارهای مالی میتوان برای ورود به معامله خرید اقدام کرد. در بازارهای دو طرفه مانند فارکس و فیوچرز ارز دیجیتال هم معاملهگران اگر از قبل معامله شورت باز دارند میتوانند با مشاهده الگوی کف دو قلو بر روی نمودار قیمت معامله خود را بسته و سود خود را خارج کنند.

در الگوی کف دو قلو عملاً در روند نزولی قیمت نمیتواند دره پایینتر از دره قبلی خود را ایجاد کند و این مهم یکی از مهمترین سیگنالها برای ضعف در روند نزولی بوده و در نهایت میتواند دلیلی برای برگشت روند از نزولی به صعودی باشد.

اعتبار الگوی دو قلو سقف و کف

الگوی دو قلو سقف و کف در شرایط مختلف اعتبار متفاوتی دارد. تعیین اعتبار الگوی دو قلو سقف و کف اهمیت بسیار زیادی برای معاملات بازارهای مالی مانند فارکس و ارز دیجیتال دارد. اگر شما فقط از الگوهای معتبر دو قلو سقف و کف در معاملات خود استفاده کنید میتوانید وین ریت بسیار بالاتری داشته باشید و شانس شما برای رسیدن به سود و معاملهگری با استفاده از این الگو بیشتر خواهد شد.

بنابراین لازم دانستیم تا مواردی را با شما در میان بگذاریم که به وجود آمدن آنها بر روی نمودار قیمت نشان دهنده اعتبار بیشتر الگوی دو قلو سقف و کف خواهد بود.

- تشکیل این الگو در تایم فریمهای بالاتر مانند روزانه و هفتگی اعتبار بیشتری را برای آن به وجود میآورد و در تایم فریمهای پایینتر اعتبار الگو کمتر است.

- تشکیل الگوی دو قلو سقف بر روی یک ناحیه مقاومتی و الگوی دو قلو کف بر روی یک ناحیه حمایتی اعتبار این الگو را چندین برابر افزایش میدهد.

- تشکیل الگوی دو قلو سقف و دو قلو کف در نواحی عرضه و تقاضا اعتبار این الگو را افزایش خواهد داد.

- همزمان شدن محل تشکیل الگوی دو قلو در ترازهای فیبوناچی و یا بر روی اندیکاتور مووینگ اوریج نیز میتواند اعتبار این الگو را افزایش دهد.

- تشکیل الگوی کندل استیک برگشتی در کف یا سقف دوم این الگو میتواند اعتبار این الگو را افزایش داده و شانس معاملهگری با آن را بالاتر ببرد.

با دقت به این نکات است که شما میتوانید اعتبار الگوی تشکیل شده را تشخیص داده و معاملات خود را تنها در جایی انجام دهید که شانس بیشتری برای سودآوری برای شما وجود دارد.

اجزای الگوی دو قلو

الگوی دو قلو سقف و دو قلو کف از اجزای مختلفی تشکیل شده است که برای معاملهگری هدفمند با استفاده از این الگو لازم است تا این اجزا را بشناسید و از آنها در معاملات خود استفاده کنید. به صورت کلی میتوانیم اجزای زیر را برای الگوی دو قلو کف و دو قلو سقف تعریف کنیم.

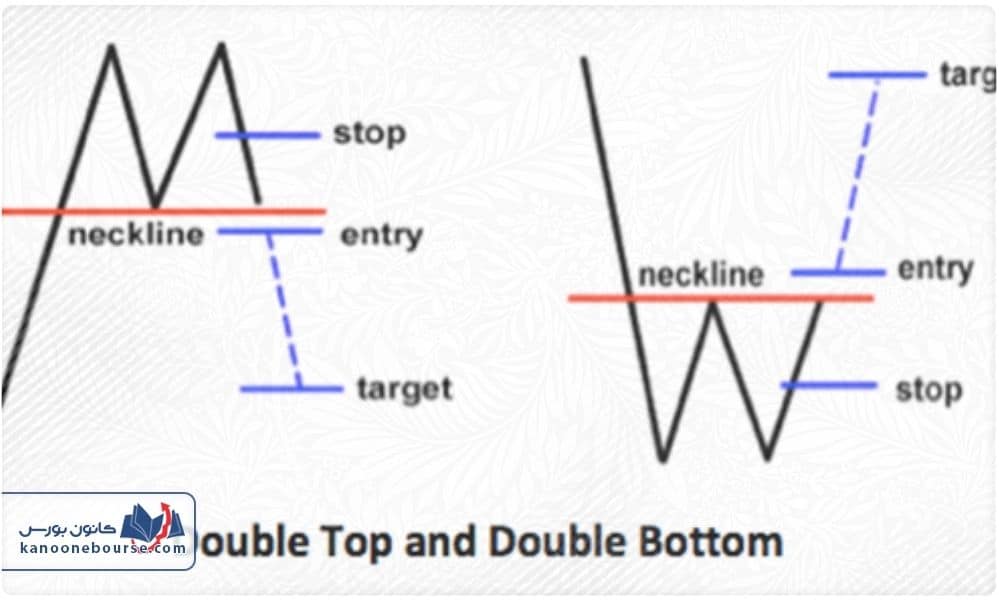

خط گردن الگوی دو قلو

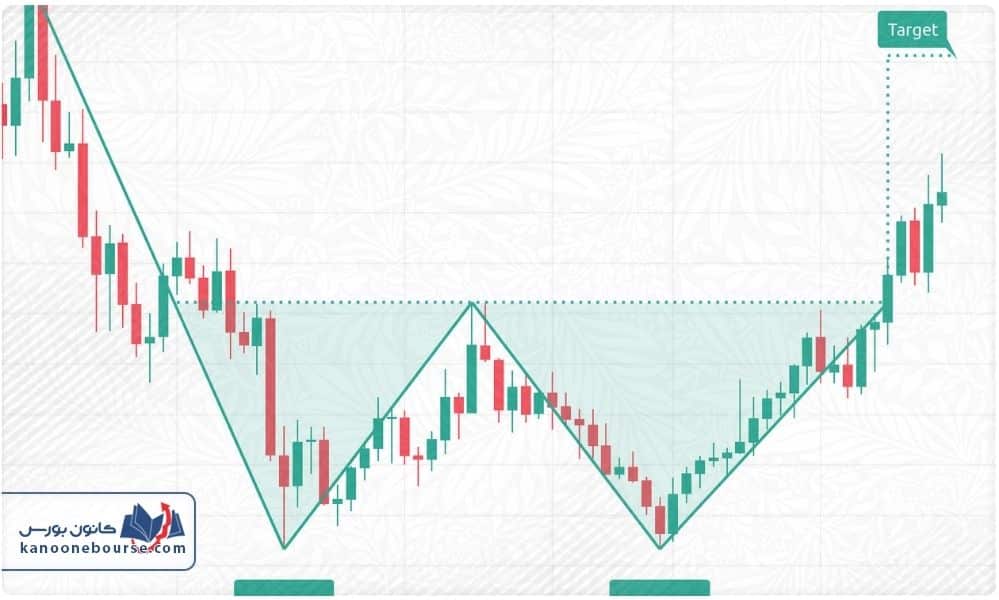

در الگوی دو قلو سقف اگر خط افقی از دره ایجاد شده میان دو قله الگو ترسیم نماییم، خط گردن الگو ترسیم شده است و اگر در الگوی دو قلو کف خط افقی بر روی سقف ایجاد شده میان دو دره را ترسیم کنیم، خط گردن الگو ترسیم شده است. تا زمانی که قیمت به خط گردن الگو نرسیده همچنان احتمال شکست الگوی دو قلو سقف و دو قلو کف وجود دارد و شما نمیتوانید برای معامله با استفاده از این الگو اقدام کنید. در واقع الگوی دو قلو سقف و کف زمانی تکمیل میشود که قیمت بتواند خط گردن آن را بشکند.

فاز شک در الگوی دو قلو

فاز شک در الگوی دو قلو به از قبل از رسیدن قیمت به خط گردن اطلاق میشود. دقت داشته باشید که وقتی قیمت هنوز در فاز شک الگوی دو قلو قرار دارد امکان ورود به معامله با استفاده از آن وجود نداشته و شما نمیتوانید از این الگو برای معاملات خود استفاده کنید. بسیار مهم است که شما از این نکته برای معاملات با استفاده از الگوی دو قلو سقف و کف استفاده کرده و به آن دقت کافی داشته باشید. البته شاید بتوان در فاز شک این الگو از روشها و استراتژیهای معاملاتی دیگری برای ورود به معامله استفاده کرد اما دو قلو در فاز شک هیچ سیگنالی برای ورود به معامله را برای شما صادر نمیکند.

مهمترین کاربردی که فاز شک در الگوی دو قلو دارد این است که شما در زمان قرارگیری قیمت در فاز شک میتوانید از سرمایهگذاریهای قبلی خود خارج شوید و بیشترین میزان سود را به دست آورید. در واقع با تشکیل فاز شک الگوی دو قلو سقف و دو قلو کف عملاً این فرصت در بازار برای معاملهگران ایجاد میشود که بتوانند سودهای معاملات قبلی خود را از بازار خارج نمایند و معاملات آنها وارد ضرر نشود و یا سود خود را از دست ندهند.

فاز اطمینان در الگوی دو قلو

زمانی که قیمت موفق میشود خط گردن الگوی دو قلو را بشکند عملاً قیمت وارد فاز اطمینان شده و در چنین شرایطی میتوانیم ادعا کنیم که تشکیل الگوی دو قلو در قیمت کاملاً تکمیل شده است و امکان ورود به معامله با استفاده از این الگو وجود خواهد داشت.

دقیقاً در فاز اطمینان است که معاملهگران میتوانند از الگوی دو قلو سقف و کف برای معامله استفاده کنند. دقت داشته باشید که نفوذ کوتاه قیمت به خط گردن به این معنا نیست که شما میتوانید از این الگو برای معامله استفاده کنید و حتماً باید منتظر بمانید تا خط گردن الگو به صورت کامل شکسته شود.

شکسته شدن کامل خط گردن اهمیت زیادی برای کیفیت الگوی دو قلو دارد و اگر شما به این نکته توجه نداشته باشید ممکن است دائماً در معاملات اشتباهی با استفاده از الگوی دو قلو سقف و دو قلو کف وارد شوید.

استراتژی معاملاتی با الگوی دو قلو کف و سقف

حالا نوبت به این رسیده تا استراتژی معاملاتی با الگوی دو قلو کف و سقف را برای شما تعریف کنیم. همانطور که در بالا اشاره کردیم شما تنها زمانی میتوانید از الگوی دو قلو برای ورود به معامله استفاده کنید که قیمت در فاز اطمینان آن قرار گرفته باشد. اما چالش اصلی اینجاست که در بسیاری از مواقع قیمت بلافاصله بعد از شکست خط گردن در جهت شکست با مومنتوم بسیار بالا به مسیر خود ادامه میدهد و ورود به معامله برای کاربران سخت خواهد بود مگر اینکه از قبل اردر لیمیت خود را در محل شکست خط گردن تنظیم کرده باشند.

در بسیاری از مواقع نیز قیمت بلافاصله بعد از نفوذ به خط گردن در جهت برعکس برمیگردد و این مهم برای کسانی که از قبل معاملات لیمیت خود را تنظیم کرده باشند چالشهایی را ایجاد خواهد کرد. بنابراین ضمعاملهگران بایستی بر اساس شرایط الگوی دو قلو برای معاملهگری با آن اقدام نمایند. بر این اساس استراتژی معاملاتی به کار گرفته شده در الگوی دو قلو را میتوانیم به دو استراتژی ورود بعد از شکست و ورود بعد از پول بک به محل شکست تقسیم کنیم.

ورود بعد از شکست فرصتهای معاملاتی بیشتری را با استفاده از الگوی دو قلو در اختیار معاملهگران قرار میدهد اما نکته بسیار مهم این استراتژی این است که ریسک بسیار بالایی داشته و احتمال برگشت قیمت به داخل الگو بسیار بالا خواهد بود. در عوض ورود به معامله بعد از پولبک به محل شکست ریسک به مراتب پایینتری داشته اما به هر حال در بسیاری از مواقع ممکن است فرصت معاملاتی ایجاد شده با استفاده از الگوی دو قلو را از معاملهگر سلب کند. در ادامه نکات لازم برای ورود به معامله بعد از شکست و بعد از پولبک در الگوی دو قلو را با هم مرور میکنیم.

ورود بعد از شکست

ورود بعد از شکست در معاملات بازار فارکس و معاملات بازار ارز دیجیتال در الگوی دو قلو چالشهای زیادی دارد. در بسیاری از مواقع شاهد هستیم که قیمت یک نفوذ به داخل الگو کرده و سپس در جهت برعکس برمیگردد و عملاً در چنین شرایطی در صورتی که از قبل اردر لیمیت خود را تنظیم کرده باشید وارد ضرر خواهید شد. بهترین تکنیک برای ورود به معامله با استفاده از الگوی دو قلو بعد از شکست به کار گرفتن تکنیک شناسایی شکست جعلی از شکست واقعی است.

یک شکست خط گردن در الگوی دو قلو زمانی اعتبار داشته و واقعی است که شرایط زیر را داشته باشد:

قیمت حتماً باید با بدنه کندل خط گردن الگو را بشکند.

کلوز کندل حتماً باید بعد از خط گردن باشد. یعنی در الگوی دو قلو سقف در پایین خط گردن قیمت کلوز کند و در الگوی دو قلو کف قیمت در بالای خط گردن کلوز کند.

۵۰ درصد یا بیشتر از بدنه کندل شکست حتماً باید بعد از خط گردن تشکیل شود. یعنی در الگوی دو قلو سقف ۵۰ درصد بدنه کندل شکست باید زیر خط گردن و در الگوی دو قلو کف ۵۰ درصد بدنه کندل بالای خط گردن تشکیل شود. البته این ۵۰ درصد حداقل در نظر گرفته شده است و در صورتی که کندل قویتری شاهد باشید میتوانید روی کیفیت الگو بیشتر حساب کنید.

در صورتی که به دنبال ورود به معامله با استفاده از الگوی دو قلو سقف و کف در معاملات بازار فارکس و ارز دیجیتال هستید، و سعی داری تا از روند معاملاتی بعد از شکست استفاده کنید، بلافاصله بعد از مشاهده کندل تثبیتی شکست میتوانید معامله خود را آغاز نمایید.

در این استراتژی حد ضرر اصلی شما بالاتر از قلهها در سقف دو قلو و پایینتر از درهها در کف دو قلو است. اما اگر حد ضرر شما در این شرایط بیشتر خواهد بود میتوانید از حد ضرر جایگزین استفاده کنید. برای منظور خط گردن الگو را تبدیل به یک ناحیه حمایتی و مقاومتی کرده و از پشت آن به عنوان حد ضرر معاملاتی خود استفاده نمایید.

به کارگیری حد ضرر جایگزین در معاملات بازار ارز دیجیتال را پیشنهاد نمیکنیم زیرا در بازار ارز دیجیتال نوسانات بسیار شدیدی را در قیمت ارزهای دیجیتال شاهد هستیم و این موضوع میتواند باعث فعال شدن حد ضرر شما شود. اما در معاملات بازار فارکس استفاده از حد ضرر جایگزین میتواند شرایط خوبی را برای معاملات شما ایجاد نماید.

حد سود الگوی دو قلو سقف و دو قلو کف در معاملات بازار ارز دیجیتال و فارکس دقیقاً به اندازه فاصله میان خط گردن تا دو دره در الگوی دو قلو کف و دو قله در الگوی دو قلو سقف است. البته این حد سود برای خود این الگو تعریف میشود و شما میتوانید از حد سودهای جایگزین مانند حمایتها و مقاومتهای پیش رو و یا نواحی عرضه و تقاضای پیش رو استفاده کنید.

ورود بعد از پولبک

دومین استراتژی برای معاملات بازار فارکس و ارز دیجیتال با استفاده از دو قلو سقف و کف ورود بعد از پولبک است. به این معنا که شما باید منتظر بمانید که قیمت به صورت کامل خط گردن را شکسته و در مسیر شکست ادامه دهد و سپس بعد از برگشت به خط گردن و پولبک به آن وارد معامله شوید. در بسیاری از مواقع ممکن است اصلاً شاهد پولبک در روی نمودار نباشید و در این مواقع شما اگر به دنبال استفاده از این استراتژی هستید فرصت معاملاتی را از دست خواهید داد. اما مزیت اصلی این روش این است که دیگر چالشی با شکست فیک یا شکست واقعی نداشته و با ریسک کمتری معامله خود را انجام میدهید.

برای استفاده از این استراتژی در الگوی دو قلو سقف و کف حتماً باید به نکات زیر دقت داشته باشید:

قیمت بعد از شکست خط گردن حتماً باید یک فاصله نسبی را از آن بگیرد. حداقل این فاصله باید یک سوم موج برخورد کرده با خط گردن الگو باشد.

اگر در پولبک به خط گردن شاهد تشکیل الگوی کندل استیک برگشتی بودید اعتبار این الگو به میزان قابل توجهی بالا خواهد رفت و میتوانید با قدرت معاملاتی بیشتری وارد بازار شوید.

شما میتوانید همچنین به تایم فریمهای بسیار کوتاه مانند یک دقیقه یا ۵ دقیقه رفته و با ترسیم خط روند آخرین موج پولبک زده به خط گردن، معامله خود را در بازار آغاز نمایید.

در صورتی که از این نکات برای معاملات با الگوی دو قلو سقف و کف در فارکس و ارز دیجیتال استفاده کنید قدرت معاملاتی شما به میزان قابل توجهی افزایش یافته و میتوانید به دنبال سودآوری از طریق معاملات با استفاده از این الگو باشید.

تقویت الگوی دو قلو کف و سقف

ترفندهایی وجود دارد که با به کارگیری آنها شما میتوانید الگوی دو قلو کف و سقف را تقویت کرده و قدرت این الگو را به میزان قابل توجهی افزایش دهید. در واقع با به وجود آمدن این شرایط شما میتوانید با اطمینان بیشتری معاملات خود را در بازار فارکس و ارز دیجیتال انجام دهید و نگران شکست نباشید.

در صورتی که الگوی کندل استیک برگشتی و کف و سقف چه در محل پولبک قیمت به خط گردن و چه در قل دوم دو قلو تشکیل شده باشد، این استراتژی قدرت بیشتری خواهد داشت و شما میتوانید حتی با ریسک بالاتری معامله خود را با استفاده از آن انجام دهید.

تشکیل الگو روی حمایت و مقاومت یا نواحی عرضه و تقاضا نیز قدرت این الگو را به میزان قابل توجهی افزایش میدهد و شما میتوانید با ترکیب الگوی دو قلو با محل عرضه و تقاضا قدرت معاملاتی خود را افزایش داده و با شانس بیشتری معاملات خود را در بازار انجام دهید.

حتما بخوانید: مزایا و معایب فارکس

جمع بندی

درباره الگوی دو قلو کف و سقف در فارکس و ارز دیجیتال با هم صحبت کردیم و سعی کردیم تا سیر تا پیاز این الگو را با شما در میان بگذاریم. حالا شما به صورت کاملاً حرفهای با الگوی دو قلو کف و سقف در معاملات بازار فارکس و ارز دیجیتال آشنا هستید و میتوانید با استفاده از نکات گفته شده در این مقاله از این الگو حتی برای معاملات واقعی در این بازارها استفاده نمایید. نکته بسیار جالب درباره این الگو این است که بسیاری از نکات بیان شده در این مقاله حتی در دورههای پولی آموزش تحلیل تکنیکال نیز به کاربران آموزش داده نمیشود و شما با استفاده از این نکات میتوانید تبدیل به یک معاملهگر حرفهای با استفاده از الگوی دو قلو شوید.

با شرکت در دوره ارز دیجیتال یا دوره فارکس در مجموعه کانون بورس میتوانید هم الگوی دو قلو و سایر الگوهای هندسی را به صورت حرفهای بیاموزید و با استراتژیهای معاملاتی متناسب برای معاملات بازار فارکس و ارز دیجیتال همراه شوید و با قدرت زیادی معاملات خود را در این بازارها پیش ببرید. به کارگیری این روشها میتواند سودآوری شما را در معاملات بازارهای مالی تضمین نماید.

در انتهای مقاله از شما دعوت میکنیم که اگر دیدگاهی نسبت به الگوی دو قلو کف و سقف دارید و یا تجربهای از استفاده از این الگو در ذهن شما در معاملات بازارهای مالی باقی مانده، حتماً نظرات و تجربیات خود را با ما در میان بگذارید. استفاده از تجربیات دیگران همیشه باعث میشود تا معاملهگران بتوانند با قدرت بیشتری در بازار معامله کنند و به اشتراک گذاری این تجربیات میتواند شانس موفقیت معاملهگران ایرانی در بازارهای مالی را به میزان قابل توجهی افزایش دهد.

سوالات متداول

الگوی دو قلو سقف و کف چیست؟

سقف و کف دو قلو یک الگوی هندسی در تحلیل تکنیکال است که معمولاً در انتهای روندهای صعودی و نزولی تشکیل شده و به معنی اتمام روند فعلی و شروع روند جدید برخلاف روند فعلی است.

آیا میتوان با الگوی دو قلو در بازار فارکس و ارز دیجیتال معامله کرد؟

بله شما میتوانید با استراتژیهای معاملاتی مبتنی بر دو قلو سقف و کف از این الگو در معاملات بازار فارکس و ارز دیجیتال استفاده کنید.

قدرت معاملاتی الگوی دو قلو چقدر است؟

مطمئناً استراتژیهای معاملاتی قدرتمندتری نسبت به سقف و کف دو قلو در تحلیل تکنیکال داریم اما به هر حال این الگو نیز میتواند جذابیتهای خاص خود را داشته باشد.

آیا الگوی سقف و کف دو قلو در معاملات بازار فارکس سودآور خواهد بود؟

برای معاملات بازار فارکس بایستی به آیتمهای دیگری نیز همراه با تشکیل الگوی سقف و کف دو قلو مانند تشکیل نواحی بیس یا عرضه تقاضا در محل تشکیل خط گردن دقت داشته باشید.

ترتیب پیشنهادی مطالعه مقالات این بخش...

- الگوهای هندسی در تحلیل تکنیکال | تشخیص و ترید با بهترین الگوها

- آموزش پرایس اکشن

- عرضه و تقاضا چیست و کاربرد آن در معاملات فارکس، بورس و ارز دیجیتال

- بهترین سبک های پرایس اکشن (لیست کامل) | مزیت ها و معایب

- الگوی سر و شانه در تحلیل تکنیکال | بهترین روش ترید

- الگوی سقف و کف دو قلو | کاربرد و نحوه معامله گری در فارکس و ارز دیجیتال

- الگوهای کندلی برگشتی | ترید با کندل استیک

- پرایس اکشن چیست | آموزش پرایس اکشن در ارز دیجیتال و فارکس

- الگوی مثلث صعودی و نزولی در تحلیل تکنیکال